PROFARMA (código Bovespa: PFRM3)

RESUMÃO – Resultados 1T19:

(Data de divulgação: 14/maio/2019)

(Dados retirados do site de RI: http://ri.profarma.com.br)

– Estratégia da empresa:

O grupo Profarma é considerado o player mais diversificado do setor de saúde do Brasil. Com mais de 58 anos de atuação, o grupo tem atuação em Distribuição (de produtos farmacêuticos, higiene e beleza), Varejo (com uma Unidade de Negócio com a marca d1000 formada pelas redes Drogasmil, Farmalife, Drogarias Tamoio e Drogaria Rosário) e Especialidades (através da ProfarmaSpecialtyque é uma joint venture criada em 2014 a partir da associação estratégica entre a Profarma e a AmerisourceBergen(EUA), líder mundial no segmento de Especialidades).

A empresa segue com a trajetória de melhoria operacional em todas as suas divisões. Adotaram uma série de iniciativas relevantes no primeiro trimestre, como, por exemplo: a) implantação da filosofia de gestão LEAN na área de Logística; b) segmentação da área de Supply entre Distribuição e Varejo, objetivando acelerar a captura de oportunidades na redução de rupturas e leadtime, além de otimizar o capital de giro; c) reestruturação da área comercial do Varejo, segmentando sell in e sell out.

– Composição Acionária:

– Destaques Operacionais e Financeiros:

– Adoção do IFRS 16:

Com a obrigatoriedade da adoção do IFRS 16, a Profarma reconheceu a parcela fixa de contratos de arrendamentos operacionais de lojas e centros de distribuição como ativos (direito de uso) e os compromissos futuros de arrendamentos como passivos.

– Divisão “Distribuição”:

No 1T19, a divisão Distribuição registrou aumento de 21,3% na receita bruta, quando comparado com o 1T18, e um incremento de 63,6% no Ebitda, atingindo R$ 11,1 milhões e uma margem Ebitda de 1,1%, 0.3 p.p. maior que o 1T18. Vale destacar a redução das despesas operacionais e corporativas em 1.0 p.p., resultante, principalmente, do ganho de escala da divisão.

– Divisão “Varejo”:

No 1T19, a divisão Varejo apresentou receita bruta de R$ 291,9 milhões, 2,3% abaixo em relação ao 1T18, considerando a receita das vendas mesmas lojas maduras, a divisão registrou evolução 2,1% no trimestre. A divisão registrou também um crescimento de 7,8% no faturamento médio por loja. O Ebitda foi 35,0% maior na comparação com 1T18, atingindo R$ 3,2 milhões, com margem Ebitda de 1,1%, 0,3 p.p. acima do 1T18. O lucro bruto no 1T19 foi 6,4% menor quando comparado ao 1T18, em grande parte resultado do fechamento de 21 lojas no período.

– Divisão “Especialidades”:

No 1T19, a divisão Especialidades apresentou receita bruta consolidada de R$ 331,6 milhões no 1T19, 19,5% superior comparado ao 1T18. O incremento nas vendas foi ocasionado pelo aumento de 26,6% ante o 1T18, no setor privado. Na visão por categoria, os destaques foram os segmentos de dermocosméticos e vacinas, com acréscimos de 87,9% e 54,5% em comparação com 1T18. As despesas operacionais apresentaram um decréscimo de 0.3 p.p., quando comparado ao 1T18, saindo de 7,5% para 7,2% da receita operacional líquida. O Ebitda foi de R$ 7,7 milhões (margem 2,6%), o que representa um aumento de R$ 3,9 milhões em relação a 1T18, principalmente em função do aumento nas vendas.

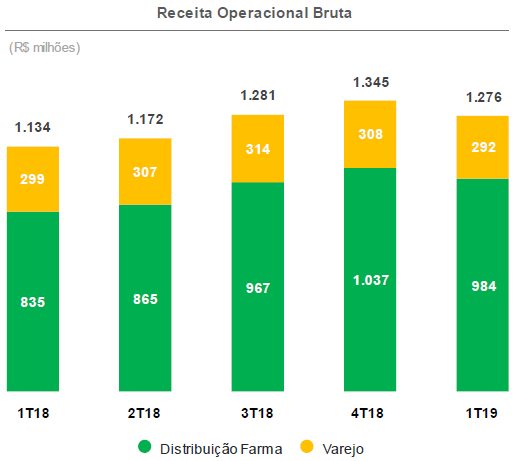

– Receita Operacional Bruta:

No 1T19, a receita bruta consolidada alcançou R$ 1,276 bilhão, aumento de 12,6% em relação ao 1T18. O aumento está relacionado, principalmente, à divisão Distribuição que apresentou crescimento de 21,3%.

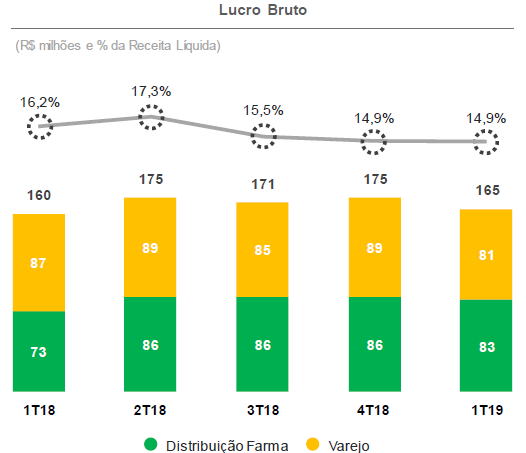

– Lucro Bruto:

No 1T19, o lucro bruto consolidado atingiu R$ 164,6 milhões no 1T19, sendo 2,8% maior na comparação com o 1T18, em grande parte devido a evolução registrada na divisão Distribuição (R$ 10,0 milhões), parcialmente compensado pela redução de R$ 5,5 milhões na divisão Varejo, principalmente em função do fechamento de 21 lojas no período.

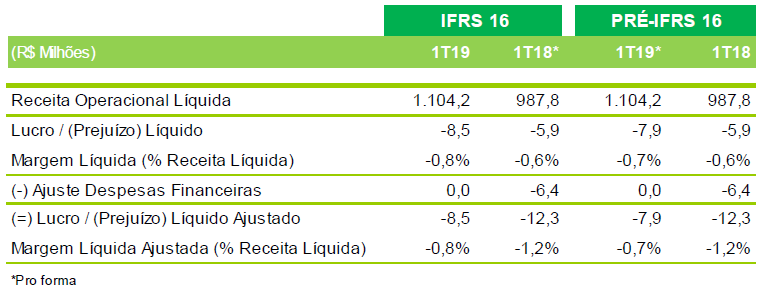

– Lucro Líquido:

No 1T19, a Profarma apresentou prejuízo líquido de R$ 7,9 milhões, R$ 4,4 milhões melhor que o prejuízo líquido ajustado de R$ 12,3 milhões no 1T18, principalmente em função da evolução do resultado líquido da divisão Distribuição em R$ 7,4 milhões, parcialmente compensados pelo incremento no prejuízo líquido do Varejo em R$ 2,9 milhões. Considerando o IFRS 16, o prejuízo líquido da empresa foi de R$ 8,5 milhões.

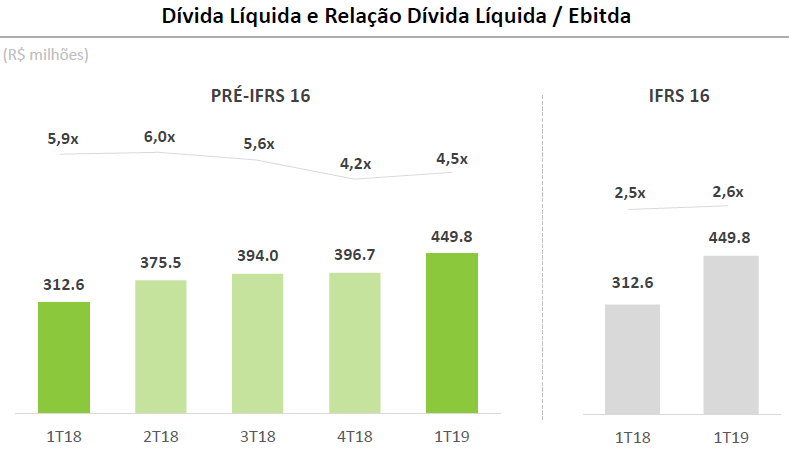

– Endividamento:

A Dívida Líquida consolidada da Profarma, ao final de março de 2019, alcançou R$ 449,8 milhões, o que representou um incremento de R$ 53,1 milhões em relação a dezembro de 2018. Este aumento de dívida líquida esteve diretamente relacionado aos investimentos em estoques adicionais tendo em vista o reajuste anual de preços autorizado pelo governo de 4,3%, 72,0% maior em relação ao reajuste do ano anterior.

O índice de alavancagem (Dívida Líquida/Ebitda) atingiu neste trimestre 4,5x, bem abaixo do índice registrado no 1T18, de 5,9x. Esta redução foi justificada pela sequência de bons resultados operacionais nos últimos 4 trimestres aliado ao aumento de capital realizado em 2018.

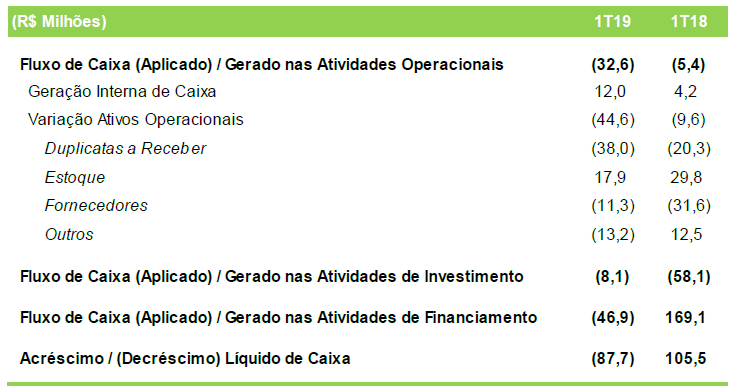

– Fluxo de Caixa:

As disponibilidades de caixa da Profarma no 1T19 apresentaram decréscimo de R$ 87,7 milhões, decorrente de R$ 46,9 milhões aplicados nas atividades de financiamento, R$ 32,6 milhões aplicados nas atividades operacionais e por R$ 8,1 milhões aplicados nas atividades de investimento.

Conclusão sobre os resultados:

A Profarma é uma empresa farmacêutica que vai tentando fazer um turnaround bem sucedido. Como vocês podem ver abaixo, a companhia não consegue fechar 12 meses com lucro desde 4T2013. E até por isso, a empresa negocia hoje a 0,48x o Valor Patrimonial, ou seja com deságio de 52%.

Cabe ressaltar que em uma conta rápida, caso a companhia volte a gerar seu maior lucro que estava na casa dos R$ 50 milhões em 2010, seu P/L atual ficaria em 9,7x que é considerado um P/L muito baixo para o setor de saúde. Outras companhias lucrativas farmacêuticas operam com este indicador muito mais alto. RADL3 negocia a um P/L de 52,23, PNVL4 (Panvel do Grupo DIMED) negocia a um P/L de 15,21 e HYPE3 a um P/L de 15,93.

Causa estranheza ver que a companhia teve um aumento de capital social que o mesmo passou de R$ 826,5 milhões para R$ 1,16 bilhões e mesmo com essa entrada de dinheiro em caixa a dívida líquida da empresa subiu de R$ 312 milhões para R$ 449,8 milhões.

[epico_capture_sc id=”2764″]

Isso é explicado pelo consumo de Caixa que a companhia ainda tem em sua operação. A companhia apesar de ter um bom ciclo de capital de giro, principalmente pelo prazo de pagamento com fornecedores, consumiu R$ 55,8 milhões de Caixa em 2018 apenas nas atividades operacionais, R$ 51,8 milhões em 2017, e R$ 32 milhões apenas no 1T2019. Ou seja, a operação da companhia ainda não é boa e não demonstra recuperação.

O segmento Varejo, que tem ¼ da Receita Líquida mas que possui ½ da Margem Bruta fechou 21 lojas nos últimos 12 meses e agora tem 204 lojas no total. Em uma comparação rápida com a RD código RADL3 que possui mais de 1830 lojas ao fim do 1T2019, a Receita Líquida por loja de RADL3 média é de R$ 8,9 milhões por loja, enquanto a Receita Líquida média por loja de Profarma é pouco superior a R$ 6 milhões. A margem Bruta de Varejo do 1T2019 de Profarma é de 27,9% enquanto a de RADL3 é de 29,4%. São pequenos pontos que a Profarma tenta recuperar, mas em um mercado que vai ficando cada vez mais concentrado, vai se tornando cada vez mais difícil.

Na divisão especialidades, a companhia teve uma receita líquida em 2018 de R$ 3,752 bilhões e uma margem Ebitda de apenas 1,8% ou R$ 69,2 milhões, enquanto isso Hypera Pharma, a antiga Hypermarcas que também distribui remédios para grandes redes teve uma Receita Líquida acumulada em 2018 de R$ 3,724 bilhões e um Ebitda de R$ 1,318 bilhões com uma margem Ebitda de 35,4%.

Estes dois exemplos foram apenas para mostrar a grande disparidade que existe entre ProFarma e as melhores no setor. No setor Varejo aqueles 1,5% na Margem Bruta mai o alto endividamento fazem ela ficar no prejuízo e RD ter uma margem líquida de 3% a 4% típica do Varejo. Enquanto isso no segmento de distribuição a ProFarma leva “um banho” da Hypera.

A grande questão é, se operacionalmente a ProFarma é muito pior que a Hypera e que a RD, estamos diante de uma empresa que negocia a múltiplos muito menores. Enquanto a Profaram vale R$ 470 milhões, a HYPERA tem valor de mercado de R$ 18,3 bilhões e a RD Radl3 tem valor de mercado de R$ 24,5 bilhões.

Como sempre falamos, as boas empresas com bons resultados costumam já estar precificadas. As companhias com prejuízo e com resultados ruins, possuem preços menores, mas têm um risco associado maior. Então vamos calcular o preço justo de ProFarma, mas na área fechada de assinantes da Area de Membros. Para mais informações veja a seguir

Convido você também para conhecer nosso curso completo e avançado de análise fundamentalista. Inscrições se encerram na quinta feira. Se quiser mais informações, clique aqui, Para não perder tempo e adquirir logo o seu curso com desconto a vista, clique aqui.

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira de Dividendos | Não | Sim | Sim |

| Carteira Número de Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + FIIs) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri(analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto,

desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.