A Companhia Rumo (RAIL3) tem como atividade serviços logísticos de transporte ferroviário, elevação portuária e armazenagem, operando principalmente nos mercados de Mato Grosso e São Paulo, além da região Sul, principalmente devido aos portos e, também, obviamente, porque é onde se concentra a maior parte da produção de grãos que é enviada ao mercado externo. Esse é um dos fatores essenciais na análise desse ativo: a safra exportada, os volumes e a relação dessa variável com os custos fixos e como isso, consequentemente, altera o lucro do negócio.

Rumo (RAIL3) opera 12 terminais de transbordo, seis terminais portuários e administra cerca de 14 mil quilômetros de ferrovias. São mais de mil locomotivas e 28 mil vagões, incluindo uma rede ferroviária que consiste em cinco concessões, com aproximadamente 13.500 quilômetros de linhas, 1.200 locomotivas e 33.000 vagões, além de centros de distribuição e instalações de armazenamento, sendo a capacidade de armazenagem estática de 900 mil toneladas.

Nos portos a estrutura é a seguinte: controla dois terminais em Santos e possui participação em quatro terminais portuários, sendo três em Santos e outro no Paraná, sendo que a capacidade de armazenagem estática é de 1,3 milhão de toneladas e a capacidade total de levantamento de 29 milhões de toneladas por ano.

Caso você tenha interesse em entender mais do negócio, acesse o material que disponibilizamos sobre a Companhia na área de membros (podcast) em análises escritas, inclusive com análise de preços feita pelo Daniel Nigri.

[epico_capture_sc id=”2764″]

Principais Resultados

Aqui vamos falar dos resultados principais do terceiro trimestre de 2019.

- Receita líquida de R$ 2 bilhões, número 10% maior que no mesmo período de 2018 e 19% maior que no segundo trimestre de 2019.

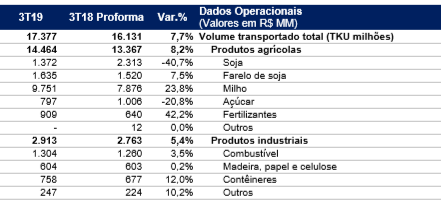

- Volume transportado foi 7,7% maior que no ano passado: foram 17,4 bilhões de TKU e volume 12% maior de contêineres.

PS: TKU, que é a tonelada por quilômetro útil, é a representação da soma dos produtos das TU tracionadas pela distância de transporte na malha.

- Houve aumento de preços nos fretes (milho/soja), o que compensou o custo maior com aluguéis para absorver a demanda/volume maior dos grãos no período.

- Custo variável aumentou 0,7%, o custo logístico próprio aumentou 50,8% (areia, direito de passagem, terminais e outros custos variáveis), devido a um volume maior transportado e também repasse de inflação (direito de passagem, além do volume); o custo de frete de terceiros recuou 25,4% (contratações de fretes rodoviários e ferroviários com outras concessionárias).

- Os custos fixos aumentaram 4,2%, sendo maior percentual com gastos de pessoal, aumento de 10,9% (R$ 6 milhões de impacto com reoneração da folha); a depreciação e a amortização aumentaram 16,4% (investimentos e pela amortização do direito de uso do contrato de subconcessão da Malha Central).

- No consolidado, os custos aumentaram 6,7%.

- Ebitda ajustado de R$ 1,2 bilhão, aumento de 18,5% na mesma base comparativa anterior. Aqui o impacto de consumo de combustível (custo do diesel) precisa ser observado, pois o recuo foi de 6,2% (litros/TKB) em relação ao segundo trimestre de 2019; o aumento foi de 30%. A projeção da empresa para o ano é de alcançar ebitda de até R$ 4,150 bilhões.

- Margem ebitda de 58,2%, contra 54% no mesmo período de 2018, e de 53,3% no segundo trimestre de 2019.

- Recuo nos custos com dívidas em 14,3% (quem acompanha a empresa sabe que alteram a precificação); houve um recuo devido ao impacto da marcação a mercado no valor de R$ 28,1 milhões nesse trimestre contra R$ 4,6 milhões no mesmo período de 2018. Lembrando que os covenants do trimestre são uma alavancagem máxima de 4,0x (dívida líquida abrangente/EBITDA LTM); no trimestre atual esse múltiplo ficou em 1,8x, um número 10% menor que no segundo trimestre de 2018; o índice de cobertura de juros mínimo de 1,4x EBITDA/Resultado financeiro, e composição mínima de 0,25x (Patrimônio Líquido/Ativo Total).

- Reoneração da folha de pagamento, aumento das alíneas de despesas em 27,7%.

- Impostos ou a ausência deles, que afetaram diretamente o lucro líquido, isso porque, além do direito de usar o prejuízo acumulado no percentual permitido por lei, ela ainda conta com incentivos fiscais.

- Lucro líquido ajustado de R$ 444 milhões (com a consolidação da malha central), com um impacto de R$ 74,7 milhões. Nessa conta, o aumento foi de 94% em relação ao terceiro trimestre de 2018. Sem a consolidação, o lucro líquido apurado foi de R$ 369 milhões, um aumento de 61%, sendo que o lucro acumulado nos nove meses de 2019 é de R$ 583 milhões.

No segundo trimestre, a empresa apurou volumes de abril e maio reduzidos, devido justamente ao atraso na comercialização da soja, que foi ocasionado pela queda no preço no mercado internacional (falei sobre isso no material de SLC e também de BRFS), ou seja, o produtor optou por não a exportar esperando que o preço se recuperasse. Preste atenção que o mesmo ocorre com o açúcar e afeta diretamente empresas do setor, não somente a COSAN, mas também distribuidores de combustíveis. A UGPA é um exemplo disso – tem material sobre ela disponível na área de podcast referente aos resultados do terceiro trimestre de 2019.

Ou seja, a Rumo (RAIL3) teve um bom resultado de janeiro até março, com volumes regulares de exportação e, após abril, o preço recuou devido ao desequilíbrio da razão oferta/demanda, mas foi compensado pelo milho, que apresentou safra recorde doméstica (35,8 milhões de toneladas exportadas e um total – safra – de 101 milhões de toneladas) e uma quebra da safra americana. Então, safra boa aqui e ruim lá fora fizeram o preço internacional da commodity avançar, ou seja, maior volume significa maior receita para a RUMO e maior capacidade de diluição dos custos fixos, o que gera maior resultado.

Nesse trimestre, houve recuo de 40% na exportação da soja e 20% do açúcar. Acompanhe:

Lembrando que o milho é mais forte no segundo semestre, sendo 40% de julho a setembro e 35% nos últimos três meses do ano, e a empresa cita que devido à safra recorde e mesmo com altos volumes exportados, ainda assim, o estoque final deverá ser alto, o que impulsionaria os volumes do quarto trimestre.

Em relação às tarifas, no consolidado houve aumento de 4,6% (R$/TKUx1000), passando de 99,5 para 104. Na operação sul, apesar de existir aumento da tarifa, o percentual sobre volume recuou de 26% para 24,4%.

Abaixo, o desempenho por malha, o que evidencia, para quem ainda não conhece a Rumo (RAIL3), que a malha norte é a mais significativa:

Outro dado importante, que interfere na produtividade, são os acidentes e as condições do clima, e ambos impactaram no resultado do trimestre. Para contextualizar, a quantidade de acidentes por milhões de quilômetros cresceu 12,3% em relação ao ano passado (aumento de acidentes com terceiros), e também a quantidade de acidentes com afastamento, que cresceu 17,4%, mas está aos poucos recuando, pois já foi bem maior.

Concluindo

Logo entende-se que, com safras maiores e melhor gestão dos custos (eficiência), a Rumo (RAIL3) ganha no volume/preço e reduz gastos, aumentando, assim, a margem. Mas é preciso consciência de que ela ainda possui desafios a superar e que os resultados desse trimestre têm impacto da safra do milho (recorde), que supriu os números menores de soja (no trimestre passado), mas isso é sazonal, e agronegócio é uma atividade cíclica e que depende de fatores externos sem controle. Por mais que existam proteções e capacidade de armazenagem evoluindo, ainda assim os impactos devem ser considerados em eventuais problemas de safra.

Negócios dependem uns dos outros e precisam ter gestões aptas a exercer uma administração em cenários adversos.

No caso da Rumo, é preciso considerar que existem R$ 4,2 bilhões de prejuízos acumulados no balanço e que não existe prazo de validade para usar esse saldo, mas a utilização é limitada a 30% dos lucros anuais tributáveis, então ela se beneficia fiscalmente (além do beneficio SUDAM IR).

Sendo assim, considerando que ela possui:

PL – 54X

P/VP – 4,60

ROIC – 6,8% ROE – 8,7%

Giro de ativo – 0,22x

VM – R$ 37,4 bilhões

Receita Líquida (12 meses) -R$ 7,07 bilhões

Lucro Líquido (12 meses) – R$ 711,4 milhões

Dívida Bruta/PL – 1,34x

O mercado enxerga a projeção, ou seja, os investimentos futuros em infraestrutura no país e a melhora da produtividade, além obviamente de uma maior utilização do modal para transportes domésticos.

É um daqueles casos onde o risco retorno deve ser analisado com cautela.

Informação é dinheiro.

Até a próxima semana.

Daniel Nigri com apoio de Patricia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598