Introdução

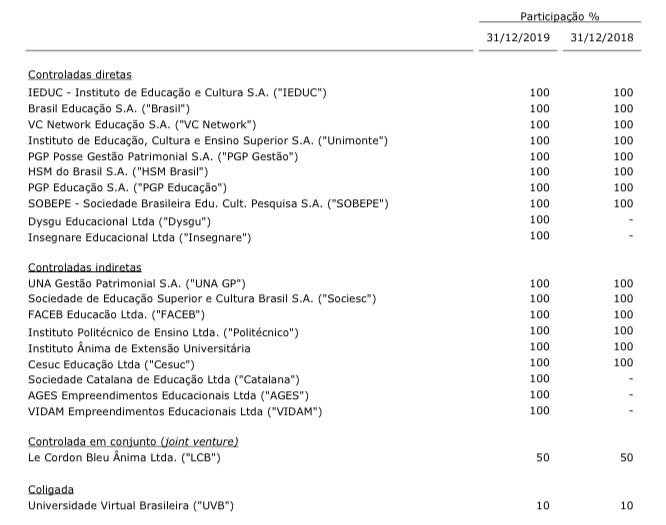

A ÂNIMA HOLDING S.A., com sede na cidade de São Paulo, é uma sociedade anônima de capital aberto registrada na B3 sob o código ANIM3.

Possui 17 anos de experiência no setor de ensino superior brasileiro, onde reúne uma Universidade (Universidade São Judas Tadeu) no Estado de São Paulo; uma rede de sete Centros Universitários (Una, Una Bom Despacho, UniBH, Centro Universitário São Judas Tadeu, UniSociesc, UniSociesc Curitiba, Centro Universitário UniAGES), nos estados de Minas Gerais, São Paulo, Paraná, Santa Catarina, Sergipe e Bahia; além de Faculdades e unidades acadêmicas nas cidades de Betim, Contagem, Divinópolis, Pouso Alegre, Sete Lagoas, Itabira, Uberlândia, Nova Serrana, Conselheiro Lafaiete (Una – Minas Gerais), Jataí, Catalão e Itumbiara (Una – Goiás), Florianópolis, Blumenau, Balneário Camboriú, São Bento do Sul, Jaraguá do Sul, Itajaí (UniSociesc – Santa Catarina), além de Jacobina, Jeremoabo, Senhor do Bonfim, Tucano, Irecê (AGES – Bahia) e Lagarto (AGES – Sergipe), possuindo marcas que são reconhecidas e tradicionais.

Além disso, o portfólio da Ânima inclui também a HSM, a HSM University, a EBRADI (Escola Brasileira de Direito) e o Le Cordon Bleu – São Paulo. A HSM é uma plataforma de soluções educacionais integradas que promove a atualização e o desenvolvimento de executivos e gestores em todo o Brasil por meio de produtos customizados que privilegiam o aprendizado, a troca de experiências e o networking. A EBRADI é uma marca da Ânima, lançada no fim de 2016, para oferecer ensino e capacitação jurídica online para todo o país. Ela oferta cursos de pós-graduação e extensão em Direito, além de cursos preparatórios para o exame da OAB. Já o Le Cordon Bleu – São Paulo é o primeiro instituto no Brasil da famosa escola francesa de artes culinárias.

Fonte: Ânima

No ano de 2019 foram realizadas três transações envolvendo novas marcas:

I – Aquisição da UNIAGES, Centro Universitário localizado na Bahia, que conta com aproximadamente 5,6 mil alunos matriculados, sendo 206 na Faculdade de Medicina de Jacobina, estando suas instituições distribuídas em 6 unidades, sendo um Centro Universitário (Paripiranga), 4 Faculdades no Estado da Bahia (Cidades de Jacobina, Senhor do Bonfim, Tucano e Jeremoabo) e uma Faculdade em Sergipe (Cidade de Lagarto).

II – Foi adquirido em novembro, mas incorporado apenas fevereiro de 2020 (portanto não constam nesses resultados), o UNICURITIBA, Centro Universitário localizado no estado do Paraná, com cerca de 5,2 mil alunos;

III – Foi firmado o contrato de cogestão com opção de aquisição da Unisul. O período de cogestão ainda vai ser iniciado, que se estenderá até o exercício da opção, previsto para janeiro de 2021.

Estas aquisições demonstram a estratégia da Companhia.

Riscos relevantes

Já que os tópicos em relações aos riscos encontrados na Companhia são altamente correlacionados, farei diferente na formulação deste relatório. Irei expor todos os riscos de maneira direta, sem separá-los por tópicos, como geralmente faço.

Como nós exaustivamente viemos falando, os danos causados pelo coronavírus na economia serão grandes, mas ainda incertos em seu grau de profundidade.

Mesmo que as aulas continuem normalmente via internet, os alunos vão ter problemas pra cumprir com suas obrigações financeiras e muitos deixarão de pagar suas mensalidades, aumentando assim os níveis de inadimplência da Empresa.

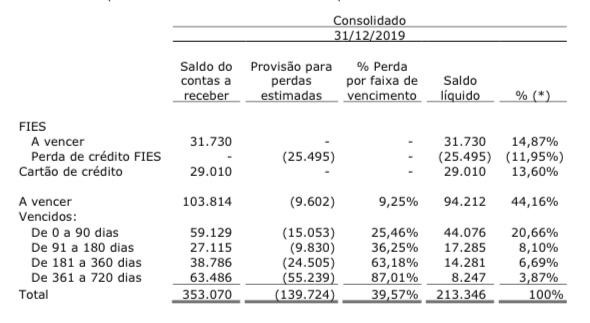

Pra ilustrar isso com números, a Companhia, no fim de 2019, tinha um contas a receber no valor de R$ 353,070 milhões. Destes, R$ 139,724 milhões foram mensurados como expectativas de perdas, isto é, 39,57% do total do contas a receber foi classificado como provável perda.

Podemos observar, também, que dentro do total de contas a receber, R$ 103,814 milhões são oriundos de mensalidades a vencer, que não englobam o FIES e nem mensalidades de cartões de crédito. Deste valor, R$ 9,602 milhões são estimados com perda provável, isto é, 9,24%.

Fonte: Ânima

Com a crise que estamos atravessando, é provável que o número de inadimplência seja maior do que o estimado pela Companhia, já que estamos em isolamento, não sabendo quando irá acabar e que muitas pessoas já foram demitidas, tantas outras provavelmente ainda serão e algumas pessoas que cursam a graduação com a expectativa de ter um emprego melhor no futuro podem se desanimar e acabar desistindo.

A evasão, que na graduação foi reduzida e atingiu o seu menor patamar, de 3,7% no 4T19, também deverá sofrer um aumento, em virtude de todos esses problemas já citados acima.

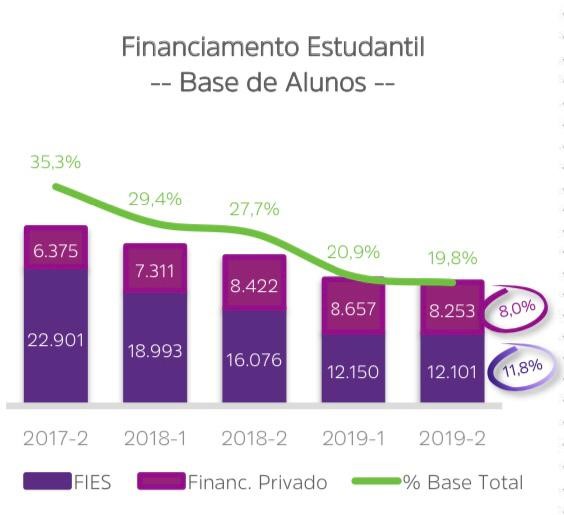

Além disso, o número de contratos ofertados pelo governo através do FIES, está a cada ano diminuindo, o que traz ainda uma maior incerteza em relação aos resultados futuros da Companhia. Hoje, 11,8% dos alunos totais são oriundos do FIES e essa relação vem tendo uma queda na participação da receita da Ânima desde 2015.

A Companhia possui uma alta dívida líquida, no valor de R$ 1,063 bilhão ao fim de 2019, o que representa um indicador Dívida Líquida/EBITDA de 5,70. Mas ela realizou uma captação, em janeiro, de R$ 1,1 bilhão, através de uma oferta pública restrita de ações, que consegue transformar toda essa dívida líquida em um número negativo, o que corresponde que ela consegue quitar toda sua dívida apenas com o uso do seu caixa.

Eu diria que o time dessa captação foi fundamental, pois um combo de coronavírus, aumento de inadimplência e de evasão, dívida alta, mercado em baixa e alta demanda global por recursos, traria significativas complicações pra saúde financeira da empresa, comprometendo seus resultados futuros. Lembrando ainda que a Ânima apresentou um prejuízo líquido em 2019 de R$ 9,59 milhões.

Resultados

Ensino Superior

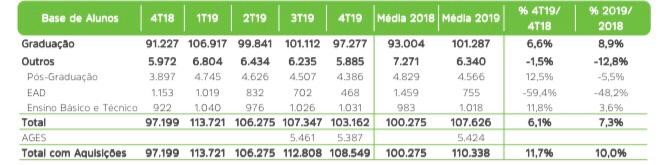

O ano de 2019 terminou com uma base média consolidada de 110,3 mil alunos, o que representa um crescimento de 10% em relação ao ano anterior (7,3% excluindo a AGES).

Fonte: Ânima

Fonte: Ânima

Graduação

A Companhia permanece com uma melhora na taxa de evasão, que atingiu 3,7% dos alunos de graduação neste 4T19, uma melhora de 0,2 pp versus o mesmo período do ano anterior.

A melhora nas taxas de retenção foi impactada especialmente pelos resultados do projeto J2A (Jornada do Aluno Ânima).

Pós-graduação

A Ânima encerrou 2019 com 4,4 mil alunos na pós-graduação, um aumento de 12,5% na base versus o fim de 2018. Esse segmento não acompanha o mesmo ciclo de entradas e saídas da graduação, mas mantém estabilidade no número de matriculados ao longo do ano.

Ensino Básico e Técnico

O 4T19 foi encerrado com 1 mil alunos (+11,8% vs. 4T18) matriculados no ensino básico e técnico, que inclui a Escola Internacional de Florianópolis e de Blumenau, o Colégio Tupy (COT) e a Escola Técnica Tupy (ETT).

EAD

Ao fim do ano de 2019, 0,5 mil alunos estavam matriculados no EAD, entre cursos de graduação e pós-graduação (não considerando os alunos da EBRADI e da hsmU). Vale salientar que essa base de alunos considera apenas os cursos 100% online.

Financiamento estudantil

A Companhia possui cerca de 12,1 mil alunos com FIES (11,8% da base). Excluindo a AGES, são 9,8 mil alunos ao final do período (9,5% da base). Já em relação ao PraValer, a base de alunos encerrou o ano com 8,3 mil alunos com financiamento privado, 8% da base de graduação.

Fonte: Ânima

Os resultados financeiros da Companhia são divididos em dois segmentos:

Ensino: Inclui o ensino superior (graduação e pós-graduação), o ensino básico e o ensino técnico, que contempla a Escola Internacional de Florianópolis e de Blumenau, o Colégio Tupy e a Escola Técnica Tupy.

Outros Negócios: Inclui a hsm, hsmU e a EBRADI.

Receita Líquida

No 4T19 foi reportada uma Receita Líquida do segmento ensino de R$ 267,1 milhões, 3,8% a mais que no 4T18, excluindo os efeitos da AGES. Se incluíssemos a AGES, o aumento teria sido de 10,6%, totalizando R$ 284,5 milhões.

O ticket líquido encerrou 2019 com uma média de R$ 837/mês, queda de 1,5% em comparação ao mesmo período do ano anterior, excluindo os efeitos da AGES. Isso aconteceu por causa do aumento de bolsas, descontos e impostos.

No segmento Outros Negócios, a Receita Líquida no 4T19 foi de R$ 35,5 milhões, queda de 5,9% em relação ao mesmo período de 2018, quando atingiu R$ 37,7 milhões.

Lucro Bruto

No segmento Ensino, o Lucro Bruto no quarto trimestre de 2019, sem considerar os impactos do IFRS-16, foi de R$ 117,2 milhões, ou 41,2% da Receita Líquida, contra 35,4% da Receita Líquida no mesmo período de 2018. Os ganhos de produtividade docente e de apoio acadêmico resultaram nesse crescimento.

Já no segmento Outros Negócios, o Lucro Bruto no 4T19 foi de R$ 18,6 milhões, 5,2% de queda em relação ao período de 2018, que alcançou R$ 19,6 milhões.

Despesas Comerciais

As Despesas Comerciais no segmento Ensino totalizaram R$ 29,4 milhões no quarto trimestre de 2019, 7,6% a mais que no 4T18, por conta do aumento nas despesas de marketing em virtude do plano de expansão orgânica e de iniciativas de fortalecimento das marcas.

No segmento outros negócios, as despesas comerciais no último trimestre de 2019 foram de R$ 2,6 milhões, queda de 36% em relação ao mesmo período de 2018.

Despesas Gerais e Administrativas

As Despesas Gerais e Administrativas também do segmento Ensino, excluindo o efeito do IFRS-16, totalizaram R$ 28,2 milhões no quarto trimestre de 2019, crescimento de 34% em relação ao mesmo período de 2018. O maior nível dessas despesas se deve principalmente pelo aumento da representatividade das unidades do Q2A.

No segmento outros negócios, essas despesas atingiram R$6,9 milhões no 4T19, crescimento de 8,3% em relação ao 4T18.

Resultado Operacional

O resultado operacional do segmento Ensino, excluindo o efeito do IFRS-16, totalizou R$ 307,9 milhões no ano de 2019, ou 27,7% da Receita Líquida, +1,8 pp em relação ao mesmo período do ano anterior. No 4T19, o resultado operacional atingiu R$ 61,5 milhões e margem de 21,6%, um aumento em margem de +3,7 pp versus 4T18.

Em 2019, o segmento de Outros Negócios apresentou resultado operacional de R$ 3,3 milhões, frente aos R$ 5,5 milhões no ano anterior. A grande diferença na comparação é devido ao excelente desempenho do SingularityU Brazil Summit realizado no ano de 2018, em sua primeira edição no Brasil.

Nesse período, o resultado também foi impactado por uma menor demanda do hsm Academy (braço de educação corporativa da hsm). Por outro lado, a EBRADI e hsmU seguem com crescimentos em linha com seus planos de negócios.

Resultado consolidado (Ensino + outros negócios)

EBITDA Ajustado

O EBITDA Ajustado em 2019, excluindo o efeito do IFRS-16, foi de R$ 202 milhões (+19% vs. 2018), e uma margem de 17,1% sobre a Receita Líquida (+1,6 pp vs. 2018), seguindo o movimento consistente de recuperação de margem. No 4T19, o EBITDA ajustado foi de R$ 36,6 milhões, ou 11,4% de margem (+1,9pp vs. 4T18).

Resultado Financeiro

Excluindo o impacto do IFRS-16, o ano de 2019 foi encerrado com um Resultado Financeiro negativo de R$ 59,8 milhões, frente a -R$ 34,7 milhões em 2018.

A Receita Financeira foi de R$ 25,6 milhões, R$ 4,9 milhões a menos que o ano anterior. A Despesa Financeira totalizou R$ 85,4 milhões, um aumento de R$ 20,2 milhões em relação a 2018, principalmente explicada pelo incremento das despesas de juros com empréstimos/emissão de debêntures.

Já considerando o impacto do IFRS-16, o Resultado Financeiro totalizou –R$ 126,3 milhões no ano, explicado principalmente pela linha de Despesa Financeira de arrendamento, que foi de R$ 66,5 milhões no período, decorrente da nova forma de contabilização das despesas de aluguel e ocupação.

Endividamento

A empresa chegou ao fim de 2019 com um total de disponibilidades de caixa e aplicação financeira de R$ 182,6 milhões. O total de sua dívida bruta foi de R$ 1,246 bilhão, 213,94% de aumento em relação ao final de 2018.

Com isso, a dívida líquida é de R$ 1,063 bilhão, o que representa uma alavancagem de 5,70x (Dívida Líquida/EBITDA dos últimos 12 meses).

Com a captação anunciada de R$ 1,1 bilhão na oferta pública restrita de ações que foi realizada em janeiro de 2020, a Companhia passou a ter uma posição de caixa superior ao endividamento bruto.

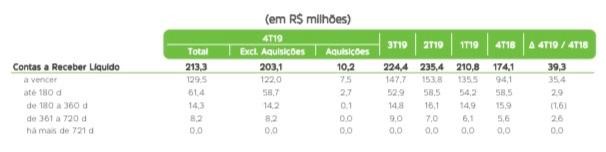

Contas a Receber e Prazo Médio de Recebimento

O ano de 2019 foi encerrado com um saldo de Contas a Receber Líquido de R$ 213,3 milhões, além de um PMR de 63 dias, não apresentando nenhuma grande alteração em relação aos trimestres anteriores.

Segmentando a análise dos recebíveis e prazos médios, foi reportado um PMR de 12 dias para os recebíveis do FIES, em que o contas a receber líquido está impactado pela PDD de R$ 25,5 milhões referente ao valor em risco não coberto pelo FGEDUC da carteira do FIES relativa a todos os anos anteriores a 2019. Se tirarmos esse efeito, geraria um PMR bruto de 57 dias.

Para o segmento de alunos Não-FIES, o PMR ficou em 70 dias, +2 dias quando comparado ao mesmo período do ano anterior. Já a linha de outros negócios registrou um PMR de 120 dias (+43 dias vs. 4T18), em linha com o novo patamar de PMR deste segmento a partir do crescimento da EBRADI e da hsmU, de acordo com os respectivos planos de negócios.

Fonte: Ânima

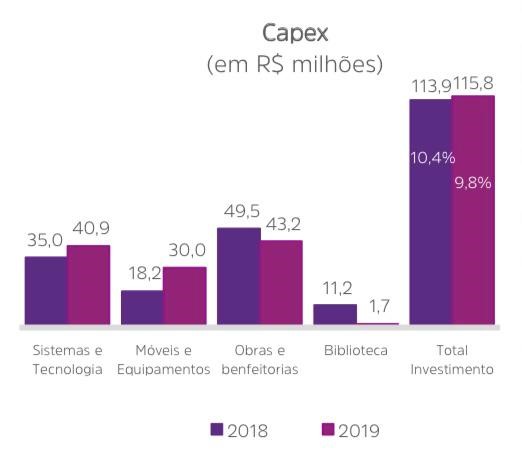

Investimentos

Em 2019 os investimentos totalizaram R$ 115,8 milhões, ou 9,8% sobre a Receita Líquida, uma redução de 0,6 pp comparado aos 10,4% reportados em 2018.

Fonte: Ânima

Esse nível de investimento é causado pelas unidades da expansão orgânica, através do amadurecimento das unidades abertas entre 2016 e 2019, que representaram 37% do Capex total do ano de 2019, ou R$ 42,8 milhões. Excluindo esse efeito, o Capex seria de R$ 73 milhões, ou 6,2% da Receita Líquida.

Cenário atual e perspectivas futuras

Os mais recentes resultados publicados pelo INEP/MEC ratificam a elevada qualidade acadêmica das instituições pertencentes à Companhia. Enquanto que 82% dos alunos da Empresa estão em cursos com CPCs nas faixas 4 e 5, nas outras IES Privadas este número é de apenas 28,5%.

Olhando para o conceito ENADE, que mede o desempenho dos formandos do ensino superior através de uma prova padronizada, as IES da Companhia apresentam maior proporção de alunos com conceitos superiores (4 e 5) do que as demais instituições privadas, e menor percentual de alunos com conceitos 1 e 2.

Nos meses de novembro e dezembro, como já dissemos, foram anunciadas duas transações: a aquisição do Unicuritiba e a parceria e opção de aquisição da Unisul, ambas já aprovadas pelo CADE sem restrições. O Unicuritiba passou a integrar as operações em fevereiro. Na Unisul, será o período de cogestão, que se estenderá até o exercício da opção, previsto para janeiro de 2021. Essas aquisições são boas oportunidades de incremento de margens futuras, após o período de integração e implementação de sinergias.

A vertical de saúde segue sua trajetória de crescimento. Atualmente existem 3 cursos em funcionamento (UniBH, Jacobina e Cubatão) com 386 vagas anuais. Com a parceria com a Unisul, são mais 287 vagas anuais em 2 cursos (Tubarão e Grande Florianópolis), além da perspectiva de 105 vagas anuais adicionais nos dois cursos conquistados no Programa Mais Médicos (Limeira 55 vagas e Tucuruí 50 vagas) e um potencial aumento de 100 vagas nesses mesmos cursos, podendo alcançar, com isso, o total de 878 vagas anuais de Medicina.

Além disso tudo, a Companhia desenvolveu um ensino de alta qualidade por meio do Ecossistema Ânima de Aprendizagem (E2A), se tornando o 1º grupo do País a criar um modelo de ensino focado em competências. O projeto acadêmico da Ânima valoriza o desenvolvimento da autonomia dos estudantes, buscando uma formação ampla do profissional, do indivíduo e do cidadão, buscando garantir que os alunos tenham acesso a um ensino acadêmico de qualidade.

De acordo com estudos da Hoper, 47,4% dos motivos analisados pelos alunos no processo de escolha da instituição de ensino superior, estão relacionados à qualidade das instituições, enquanto que apenas 22% estão relacionados à localização das instituições. Por meio de uma metodologia própria, o currículo da Ânima traz uma abordagem modular e interdisciplinar, permitindo ao estudante conectar-se com as diferentes disciplinas de cada curso, agregando valor ao seu processo de aprendizado.

A Companhia continuará com sua estratégia de crescimento, que é pautada principalmente por fusões e aquisições junto a outras instituições de ensino, buscando identificar ativos capazes de agregar valor e competitividade e que, ao mesmo tempo, possam fazer uso da tecnologia curricular, dos processos centralizados e das estruturas corporativas do Grupo.

Em 2019 também foi ampliada a atuação da parceria estabelecida, por meio da HSM, com a Singularity University (SU), com o objetivo de trazer a renomada universidade do Vale do Silício para o Brasil, com a criação da SingularityU Brazil, para oferta de programas dentro das empresas, com projetos de estratégia, aceleração de inovação e liderança. Ainda foi criada a HSM University, braço da HSM para promover cursos de especialização à distância em gestão, desenvolvidos a partir de histórias de sucessos dos maiores executivos e empreendedores globais.

No dia 8 de abril de 2020, a empresa divulgou fato relevante em que diz que captou via empréstimo a quantia de R$ 450 milhões, que serão pagos em 11 parcelas semestrais, com a primeira parcela pra 2023, ou seja, 3 anos de carência. Esse empréstimo é pra suportar as aquisições já feitas pela empresa, gerando mais flexibilidade e integração com essas novas empresas e também para possíveis novas aquisições ainda nesse ano.

Conclusão

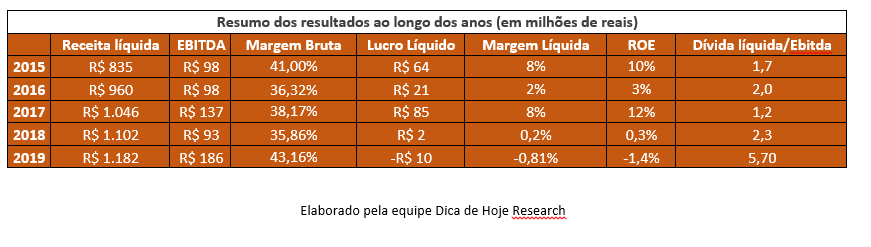

A Ânima, no ano de 2019, pela primeira vez nos últimos 5 anos, apresentou prejuízo líquido. Mas não é por isso que não seja uma boa empresa. Pelo contrário, ela possui margens em evolução, qualidade no serviço e um bom management. Mas como toda empresa do setor de educação superior, passa por momentos de apertos e ainda vai demorar um pouco pra apresentar resultados mais consistentes.

Como já deu pra perceber, caso sua política de investimentos seja por empresas que pagam bons dividendos, a Ânima não se configura uma boa opção. Os resultados vão demorar mais alguns anos pra aparecer, pois se trata de uma empresa que ainda está em crescimento e que, para isso, precisa de capital pra realizar aquisições para aumentar seu portfólio.

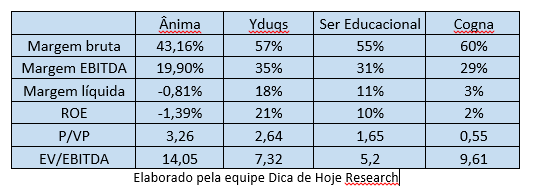

Nas últimas duas semanas, fiz análises da Yduqs e da Ser Educacional, empresas do mesmo setor da Ânima, que também sofrem praticamente dos mesmos problemas, mas que estão em uma posição diferente, já que são empresas maiores e com uma estrutura mais consolidada no mercado.

A Ânima, diferente dessas outras empresas do setor, possui ainda pouco desenvolvimento no ensino à distância, tendo consequentemente poucos alunos por esse ambiente. Por isso, sua operação não é tão otimizada quanto a Yduqs e Ser Educacional, traduzindo em piores margens se comparado com todas essas empresas. Seu preço/valor patrimonial e seu EV/EBITDA também são os piores se comparados com essas empresas.

Na semana passada, fiz um texto sobre as mudanças no nosso país em relação ao setor da educação, pós-pandemia (clique aqui se você não leu). Um dos assuntos que abordei nesse texto, é uma possível mudança de hábito nos estudantes brasileiros, que poderão optar por estudar mais à distância. Caso isso aconteça, não é um fator positivo para a Ânima, já que dos 108,5 mil alunos no fim de 2019, aproximadamente apenas 500 alunos são EAD.

Esse fator tem dois lados, um negativo, que está explicitado no parágrafo acima e um positivo, que consiste num potencial de crescimento na base de alunos por esse modelo, já que a Companhia possui instituições reconhecidas por sua qualidade e dessa forma poderia expandir suas receitas, adquirindo estudantes de regiões que ela ainda não possui presença física.

Falando nisso, a captação, tanto do empréstimo em abril desse ano quanto a oferta pública restrita que trouxe R$ 1,1 bilhão para a Companhia, pode ajudar nesse sentido de crescimento. Antes mesmo do coronavírus, já existiam diversas empresas do setor de educação à venda, e durante e após a pandemia, esse movimento deverá aumentar ainda mais, contribuindo para a estratégia da empresa, que poderá adquirir ativos a preços mais baratos.

O FIES é um outro fator que preocupa para os próximos anos, pois é esperado que para os anos de 2021 e 2022, os contratos ofertados pelo governo sejam cortados aproximadamente pela metade, o que traria impacto não só na Ânima, como também para todas as empresas do setor.

Os ativos imobilizados da Companhia cresceram 197,73% no ano, saindo de R$ 301,82 milhões em 2018 para R$ 898,63 milhões em 2019. Os ativos intangíveis também cresceram, saindo de R$ 617,13 milhões para R$ 818,94 milhões, uma elevação de 32,7%. Outro crescimento que chamou a atenção foi do fluxo de caixa de investimentos, que cresceu 2,68x, saindo de R$ 139,73 milhões em 2018 para R$ 374,99 milhões em 2019. Todos esses fatores corroboram com a tese de que a Companhia está investindo forte, para que seus resultados sejam mais consistentes no longo prazo.

Devido a esses altos investimentos, a Companhia registrou um prejuízo líquido de quase R$ 10 milhões, logo no ano em que ela atingiu sua maior receita líquida, tendo um crescimento de 7,17% em relação a 2018. Além disso, sua margem bruta teve um crescimento de 20,36%, atingindo 43,16%.

Uma coisa que sempre falamos aqui no Dica de Hoje é que, em tempos de crises, é bom darmos preferência para empresas maduras, com baixa dívida, alto caixa e com uma previsibilidade maior nos resultados. Por mais que a Ânima seja uma empresa com potencial, o setor de educação superior está longe de ser previsível, ela ainda possui uma dívida grande e está em crescimento.

Por isso, nesse momento, nós ficaremos de fora de ANIM3, mas acompanhando de perto seus resultados e os desdobramentos da crise e do setor de educação, para que no futuro, caso essas circunstâncias se alterem, nós venhamos a recomendar a Companhia. Após todas essas análises, fica claro que as duas empresas em posição mais privilegiada (Resultados e Solvência) no setor de educação são a YDUQS e a Ser Educacional neste momento.

Para ter acesso à nossa carteira completa de ações, aos preços máximos com margem de segurança e aos relatórios diários das empresas da Bolsa, assine o nosso Dica de Hoje Ações (clique aqui pra ver mais) e pague em até 12x.

Abraços e Bons Investimentos,

Raphael Rocha e Daniel Nigri.

Já participa do nosso grupo do Telegram?

Videos, informações e novidades vem aí.

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.