Na semana passada, vimos emergentes terem suas moedas valorizadas aproveitando a semana de trilhões de dólares e acompanhando a queda do dólar.

O dólar mais baixo foi principalmente devido à enxurrada de dinheiro que os mercados no mundo inteiro receberam e, assim, abriram as comportas para os mercados emergentes, ajudando as moedas acompanharem uma alta que era até agora exclusivo para ações e bonds.

Você conhece os nossos planos de assinaturas?

Clique e conheça a página dos planos e possibilidades

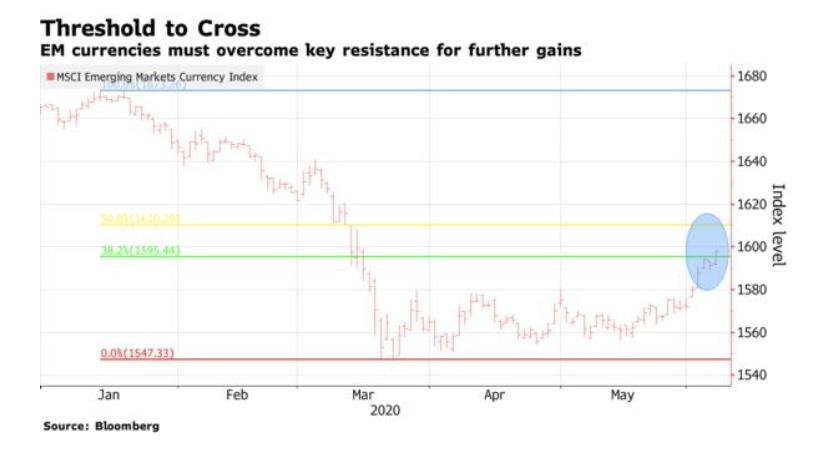

O indicador MSCI para as taxas de câmbio dos mercados emergentes teve o melhor avanço semanal em mais de quatro anos e está sinalizando para mais ganhos.

Nesse sentido, os mercados emergentes receberam pelo menos US$ 1 trilhão na semana passada.

Os mercados emergentes já esperavam essa valorização da moeda, principalmente depois de 10 semanas de queda e fuga de capitais.

A recuperação de tais mercados tem se mostrado consistente e um dos motivos para tal valorização é principalmente devido aos ganhos que foram que impulsionados pela retomada da demanda doméstica. Já a maior parte os investidores baseados em dólares permaneceram em grande parte afastados.

Mesmo com todos os pontos acima mencionados, a força do carry trade, quando o cenário do país se torna menos atrativo para o investidor estrangeiro, que tende a sair do nosso mercado trade (curto prazo) e a busca pelo rendimento estão aumentando.

De qualquer forma, a enorme quantidade de liquidez injetada no dólar deve impulsionar temporariamente uma melhora no fluxo do mercado financeiro dos EUA para voltar para mercados emergentes e outros.

Já passamos por um fenômeno parecido e a história sugere que os investidores estrangeiros irão voltar seus olhares para os mercados emergentes.

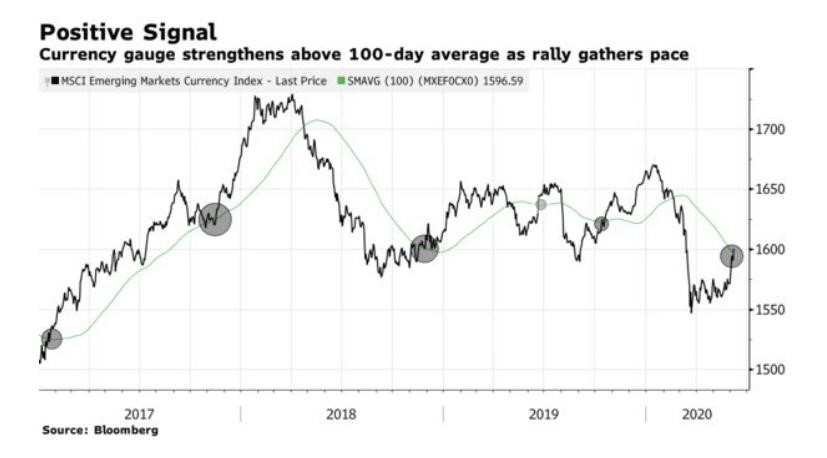

Em janeiro de 2016, logo após o primeiro aumento da taxa de juros do Federal Reserve em quase uma década, as ações de mercados emergentes começaram a disparar provisoriamente. E depois, somente em março as moedas entraram no rali, mas, uma vez que o fizeram, a tendência aumentou e os ganhos continuaram até janeiro de 2018.

O real brasileiro registrou o melhor desempenho das 24 moedas de mercados emergentes monitoradas pela Bloomberg, alta de 7,6% na semana, lembrando que o real tinha sido a moeda que mais tinha se desvalorizado entre os países emergentes.

O Índice de Moeda dos Mercados Emergentes da MSCI subiu bastante e ainda, ao que tudo indica, poderá gerar mais ganhos.

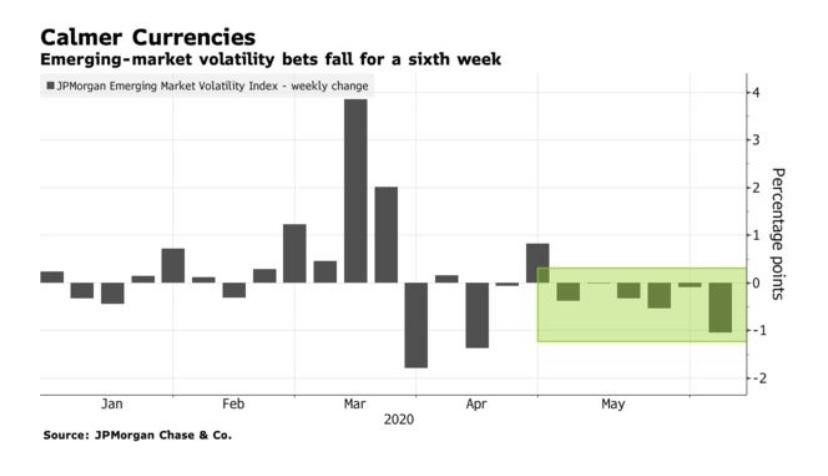

Também é importante mencionar que a medida de volatilidade implícita do JPMorgan Chase & Co. para moedas de mercados emergentes teve sua maior queda semanal desde 2011.

Já as ações nos mercados emergentes, desde a semana passada, tiveram a melhor semana desde 2011, e embora ainda existam incertezas significativas sobre o impacto do Covid-19 nos lucros das empresas, os investidores são encorajados pela reabertura de economias que provavelmente levarão a uma recuperação da lucratividade ainda este ano.

Também não podemos deixar de mencionar o relatório de empregos mais forte do que o previsto em maio e o acordo de fim de semana da OPEP + para aumentar seus cortes recordes na produção e que podem aumentar o otimismo sobre as perspectivas de uma recuperação econômica global, sustentando os ativos de risco.

Dessa maneira, mesmo em um cenário de incertezas, com tanto positivismo e apetite para ativos de risco,é difícil vislumbrar que algo poderia atrapalhar a recuperação dos mercados emergentes, pelo menos nos próximos dias.

Dadas as incertezas, pode ser um momento oportuno para os investidores reequilibrarem suas carteiras para manter um mix apropriado alinhado às novas realidades.

Sendo assim, há toda uma expectativa dos mercados de que o Federal Reserve deve manter as taxas de juros próximas de zero e os indicadores sugerem que os ativos de países em desenvolvimento parecem promissores à medida que o dólar oscila, tendo em vista a profunda desvalorização

Mesmo assim, a tese de forte valorização do real ainda, de certa maneira, permanece frágil, já que os dados sobre exportações americanas provavelmente permanecerão pequenos, devido ao risco de uma escalada de atrito entre USA e China, ameaçando um ambiente favorável aos negócios entre esses dois países.

Sem mencionar que os números da inflação brasileira devem ficar abaixo da meta em maio, o que pode sugerir um outro corte na taxa de juros quando os responsáveis pelas políticas monetárias se encontrarem este mês (o COPOM), conforme tem sinalizado.

Debora Toledo

Pra ter acesso as nossas carteiras de ações, FIIs, análises das empresas e aos relatórios, escolha um plano. (clique aqui pra ver mais).

Já participa do nosso grupo do Telegram?

Videos, informações e novidades vem aí.