A Alliar Médicos à Frente foi fundada em 2011 com a fusão de quatro empresas líderes do setor de diagnóstico médico por imagem, localizadas nas cidades de Belo Horizonte, Juiz de Fora, Campo Grande e São José dos Campos.

Nos últimos seis anos, a expansão da companhia se deu por meio de aquisições associativas de mais de 20 empresas e da abertura de mais de 40 novas unidades, tanto em mercados em que já estava presente quanto em novas localidades. Os planos de expansão deram prioridade às regiões onde há grande potencial de crescimento e envolveram empresas com marcas reconhecidas em suas respectivas áreas de atuação.

A companhia segue o modelo “hub and spoke”, no qual a associação com empresas líderes regionais é seguida da abertura de unidades em cidades próximas, localizadas dentro de seu raio de influência. Com isso, além da presença nos grandes centros brasileiros, dentre as quais as cidades de São Paulo, Belo Horizonte e Salvador, a companhia possui também uma rede de unidades de atendimento espalhadas em pequenas e médias cidades brasileiras com potencial de crescimento e que apresentam uma demanda reprimida por exames de medicina diagnóstica de alta complexidade.

Hoje, a Alliar pode ser considerada a segunda maior empresa de diagnósticos por imagem do Brasil, com um parque tecnológico composto por 116 equipamentos de ressonância magnética, mais de 50 tomógrafos e 350 ultrassons, entre outros, distribuídos em 118 unidades, que atendem a 42 cidades de 10 estados (MG, SP, BA, ES, PA, PR, RJ, RN e MS).

O grupo Alliar Médicos à Frente é formado por 25 empresas com 94 unidades ambulatoriais e presença em mais de 20 hospitais.

Atualmente, a empresa conta com mais de 5.000 colaboradores e aproximadamente 900 médicos prestadores de serviço.

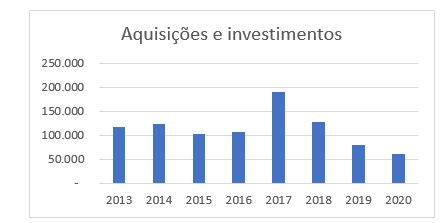

A Alliar chegou a fazer investimentos acima de R$ 100 milhões anuais no primeiro momento, com registros de crescimento forte entre 2013 a 2017. Após este período, é possível perceber que a empresa diminuiu consideravelmente a sua taxa de crescimento e vem focando seu desempenho na melhora de resultados, principalmente com objetivo de ganhar eficiência.

(Gráfico elaborado pela equipe dicadehoje)

A empresa, como outras do mesmo setor, sofreu bastante este ano devido à Covid-19, mas por outro lado, teve que buscar novos caminhos, que veremos mais adiante.

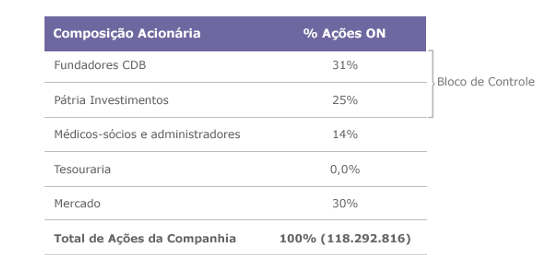

A Alliar é uma Small Cap, listada no Novo Mercado da B3, com 100% de tag along e de baixo DY = 0,78%.

Com a participação acionária de 14% das ações por médicos-sócios e administradores, dá para se ter uma noção do quanto existe de engajamento para elevar os resultados da companhia.

(Imagem do RI da empresa)

Uma questão importante na composição acionária é a participação, até hoje, do grupo Pátria Investimentos, com 25% das ações, compondo o bloco de controle da empresa junto com seus fundadores, no total de 56% das ações.

Outro ponto é que, além da participação acionária de 14% dos médicos-sócios e administradores, a empresa mantém um programa de outorga de ações restritas, podendo chegar a até 2% no máximo do seu capital social. Este programa tem como objetivo reter e engajar seus principais executivos, alinhando o interesse de todos na melhora de performance da companhia, o que acaba sendo bem positivo para os acionistas.

Produtos e serviços:

A Alliar é especialista em medicina diagnóstica, setor da saúde que envolve a realização de exames e análise de resultados no processo de formação do diagnóstico de cada paciente. Podemos dividir em dois tipos de produtos oferecidos.

Diagnósticos por Imagem:

(Imagem retirada o site da Alliar)

· Os exames de imagens envolvem a captura de imagens e sua posterior interpretação por médico qualificado para emissão de laudo. Exemplos: ressonância magnética, tomografia computadorizada, ultrassonografia, raios-x, densitometria óssea, mamografia, cintilografia, PET-CT (tomografia computadorizada por emissão de pósitrons), dentre outros.

· Os exames de métodos gráficos envolvem o monitoramento de sinais vitais e seu registro por meio de representações gráficas, posteriormente interpretadas por médicos qualificados para emissão de laudo. Alguns exemplos: eletrocardiograma, cardiotocografia, holter, testes ergométrico e cardiopulmonar.

Análises Clínicas:

Os exames de análises clínicas são basicamente a coleta de amostras e posterior análise por profissional habilitado, com o uso de equipamento automatizado. Alguns exemplos: hemograma, colesterol, triglicerídeos, urina tipo 1, parasitológico de fezes, identificação de doenças sexualmente transmissíveis, anatomia patológica, dentre outros.

E como está o setor de saúde complementar no Brasil?

Em termos de beneficiários, o sistema de saúde privado no Brasil só cresceu 4,7% nos últimos 10 anos, de 44,9 milhões em 2010 para 47 milhões em setembro de 2020. Se olharmos o site da ANS, podemos constatar que desde 2015 o setor de saúde complementar vem perdendo em taxa de crescimento, ano após ano, os números de beneficiários. Em 2018 esses números começaram a ficar estáveis, mas até hoje não conseguimos avançar na recuperação do setor. O percentual da população coberta por plano de saúde privado no Brasil é de apenas 24,3% (dados de outubro de 2020).

Acredito que podemos avaliar estes números de forma mais abrangente. O Brasil vem passando por um período de recessão, com crescente aumento de desemprego e dificuldades estruturais para fazer uma retomada consistente da economia. Por isso, considero o ano de 2020 totalmente atípico para os planos de saúde, pois mostrou que o medo de ficar sem cobertura de um plano neste cenário foi maior do que ter que arcar com seus altos custos.

Ao analisar os números apresentados, podemos perceber um cenário de resiliência de um grupo de pessoas já assistido. Se hoje conseguimos manter 47 milhões de beneficiários desde 2017, apesar do crescimento da população brasileira, será que chegamos ao pior dos cenários?

Com certeza, para os planos de saúde complementar, o maior desafio foi ter que se adaptar às condições atuais, reavaliando custos e despesas para poder alcançar margens minimamente satisfatórias.

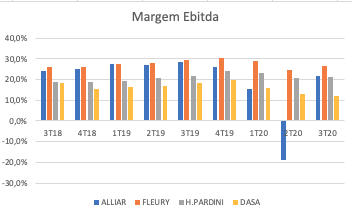

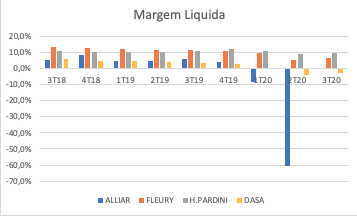

E afinal, como estão as margens do setor?

(Material elaborado pela equipe de análise dicadehoje.com)

Fica muito fácil observar a retração das margens, principalmente da Hermes Pardin e Alliar, neste ano. No caso da Alliar, houve uma retração do Ebitda no 2T2 de R$ 26,5 milhões, versus o total de R$ 73,1 milhões no mesmo período do ano anterior. A variação do Ebitda é diretamente relacionada à contração na receita, principalmente nos meses de abril e maio, que também foram bastante impactadas por despesas não caixa, relativas ao encerramento das operações do hospital São Rafael, na Bahia.

Como a empresa vem trabalhando?

A Alliar possui 15 marcas diferentes, atuando em diversas áreas da medicina diagnóstica: Axial ID, Cartão Aliança Saúde, CDB ID, CED Imagem ID, Clínica Sabedotti, Clínica São Judas Tadeu, CSD ID, Delfin ID, DI Imagem ID, IDR ID Remota, Laboratório Multilab ID, Multiscan Medcenter, PLANI ID e RBD Imagem (Rede Brasileira de Diagnósticos).

(Imagem retirada do site da empresa)

Como já vimos anteriormente, o primeiro ciclo da empresa foi baseado em crescimento com altos investimentos, via aquisição de novas unidades, equipamentos e plataformas digitais integradas, com o objetivo de aumentar seu alcance nacional. O ciclo atual está alinhado ao crescimento através da produtividade, via tecnologia e inovação. Com isso, podemos ver que a empresa agora busca novos modelos de relacionamento, transformação digital e aumento de rentabilidade.

Durante o período da pandemia, o grupo ampliou o portfólio dos serviços oferecidos por meio do canal de atendimento domiciliar, incluindo exames como ultrassom, eletrocardiograma, MAPA (Monitorização Ambulatorial da Pressão Arterial) e holter (mede a atividade elétrica do coração).

iDr – Inteligência Diagnóstica remota:

(Imagem retirada do site da empresa)

Considerada a healthtech B2B de soluções tecnológica e inovadoras, esta unidade de negócios vem ganhando destaque desde 2019, com o crescimento acelerado de novos contratos assinados, reforçando o número de clientes (clínicas e hospitais), provendo soluções tecnológicas, com um alcance geográfico nos estados e municípios em que a Alliar ainda não tem unidades próprias de atendimento.

No 3T20, o iDr teve crescimento de 49% em faturamento em relação ao 3T19, se consolidando como uma das maiores healthtechs do Brasil, tanto em receita quanto em taxa de crescimento. Esse canal já é responsável por 1% da receita consolidada e tem sido bastante importante, por oferecer um alcance maior de atendimentos, mais rápido e com menos investimentos envolvidos.

Segmento Particular:

A participação dos clientes particulares na receita consolidada atingiu 12% neste trimestre, um crescimento grande frente à média histórica de 8%. A participação deste segmento também foi bastante expressiva, com aumento do faturamento de 58%, comparado ao 3T19. Além dos testes de Covid, o aumento de clientes particulares já é um reflexo da adesão a novos produtos oferecidos desde o início da pandemia.

Análises Clínicas:

O segmento de Analises Clínicas foi outro que cresceu neste 3T20 e apresentou receita de R$ 56,7 milhões, um aumento anual de 44,2%. A participação desta receita nos resultados foi de 20%, contra uma média histórica de 13%. A empresa acredita que os resultados vieram por conta do crescimento do portfólio dos produtos oferecidos, associados a novos credenciamentos conquistados neste ano. Outro dado interessante foi a criação do Alliar na sua Casa e o Drive-Thru, responsáveis por agilizar e escalonar os atendimento.

Daniel Nigri – analista CNPI

Em parceria com Daphne Kuschnir.

Quer analise completa do terceiro trimestre e a precificação da empresa?

Assine o plano Ações ou Combo

Conheça nosso plano Ações ou o Combo Ações mais Fiis