Resumo da semana dos Fundos Imobiliários, com os principais Fatos Relevantes e Relatórios Gerenciais da semana que passou do dia 22 de março a 26 de março. Semana de queda para o índice dos Fundos Imobiliários, acompanhando a alta dos Juros Futuros e do prêmio do Tesouro Direto.

| IFIX | 2.817,70 |

| SEMANA | -0,05% |

| 30 DIAS | -2,57% |

| ANO | -1,83% |

| 12 MESES | 13,74% |

Relatórios Gerenciais

FEXC11: O fundo divulgou o relatório de março, o patrimônio ficou alocado com 88% em CRI, 11% em Renda Fixa e 1% em Fundos. O resultado do fundo foi de R$ 0,68 por cota e o rendimento distribuído foi de R$ 0,78 por cota. Em fevereiro o fundo adquiriu o CRI I.Riedi I e II, totalizando R$ 52,0 milhões com taxa de IPCA+8,5%. Em março houve a integralização de R$ 2 milhões do CRI GPA, com taxa de IPCA + 5,0%.

BTCR11: O fundo divulgou o relatório de março, o patrimônio ficou alocado com 92% em CRI, 6,0% em Renda Fixa e 2% em FII. O resultado do fundo foi de R$ 0,61 por cota e o rendimento distribuído foi de R$ 0,60 por cota. Sem maiores novidades no fundo.

DEVA11: O fundo divulgou o relatório de fevereiro, o patrimônio ficou alocado com 61% em CRI e 39% em Caixa. Durante o mês, o fundo aumentou posição nos CRI GPK, WAM Holding, Circuito das Compras, Wyndham, Bourbon, Carvalho e Buona Vitta, que já possuía em carteira. Adquiriu dois nos CRI, o CRI Búzios com taxas de IGP-M + 10,5% a.a e IGP-M + 16% a.a. e o CRI Barretos com taxas de IGP-M +10,5% a.a. e 16% a.a.

HABT11: O fundo divulgou o relatório de fevereiro, o patrimônio ficou alocado com 84% em CRI, 12% em Liquidez e 4,0% em FII. O resultado do fundo foi de R$ 1,11 por cota e o rendimento distribuído foi de R$ 1,25 por cota. Em março foi realizada assembleia do CRI Morro da Mata para aprovação da alteração do indexador da operação de IGP-M para IPCA. Em fevereiro a securitizadora Fortesec informou que a cedente do CRI Leão Dourado, estaria comercializando unidades do empreendimento e teria se apropriado dos recursos ao invés de direcioná los à conta centralizadora da operação e, portanto, ingressou com ação judicial contra a cedente e os fiadores e está tomando as demais medidas judiciais cabíveis. Abaixo os CRI adquiridos em fevereiro, em março houve o pré-pagamento da operação CRI Residencial Monte Líbano, no valor de R$18,45 milhões e foi investido R$ 9 milhões em tranches adicionais de CRIs que já estavam no portfólio, CRI Lagoa Eco Towers e CRI Montserrat Polo Residencial.

- R$7,98 MM no CRI Cumaru SP Golf Sr., com taxa de 11% a.a. + IPCA,

- R$ 4,7MM no CRI SKY Diadema – sendo R$ 3,64MM na Cota Sênior com taxa de 11,50% a.a. + INCC e R$ 1,06MM na Cota Subordinada com taxa de 15,94% a.a. + INCC,

- R$ 40 MM no CRI BrDU Urbanismo com taxa de 11,5% a.a. + IPCA;

- R$ 7,85MM no CRI Chateau du Golden com taxa de 12% a.a. + IPCA;

- R$ 10,75 MM no CRI Loteamento Nova Cidade I, com taxa de 8,5% a.a. + IPCA;

- R$ 45,5 MM do CRI Pôr do Sol Urbanizações, com taxa de 9,5% a.a. + INPC.

URPR11: O fundo divulgou o relatório de fevereiro, o patrimônio ficou alocado com 100% em CRI. O resultado do fundo foi de R$ 2,10 por cota e o rendimento distribuído foi de R$ 2,09 por cota. De acordo com o fundo, os empreendimentos do portfólio permanecem com boas performances de arrecadação, todas as obras têm ritmos adequados. Está previsto para o mês de março o aumento de posição nos CRIs Lotelar e Imoguia e novos desembolsos na operação de Nova Sousa.

HCST11: O fundo divulgou o relatório de fevereiro, o patrimônio estava com 33% em Operação e 67% em Projetos. Em fevereiro, os primeiros contratos de locação foram fechados com cláusula suspensiva até a efetiva obtenção do habite-se junto à Prefeitura. O Projeto Executivo de Pedro de Toledo segue em linha com o cronograma e com previsão de início de obras no segundo trimestre de 2021. Os Projetos Executivos de Monte Caseros estão sendo desenvolvidos em paralelo e dependem da aprovação dos projetos. Em março o Edifício Piragibe obteve o habite-se da Prefeitura.

ALMI11: O fundo divulgou o relatório de fevereiro, a vacância do fundo ficou em 68,15%. Sem maiores novidades no fundo.

BBFI11: O fundo divulgou o relatório de fevereiro, a vacância do fundo ficou em 72,2%. Sem maiores novidades no fundo.

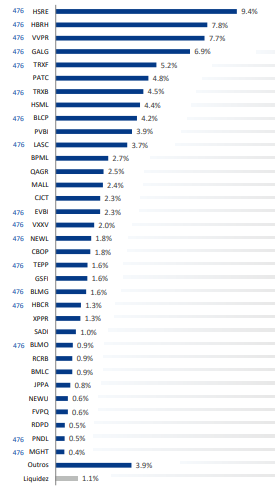

CPFF11: O fundo divulgou o relatório de fevereiro, o patrimônio ficou alocado com 98,9% em FII e 1,1% em Caixa. O resultado do fundo foi de R$ 0,82 por cota e o rendimento distribuído foi de R$ 0,80 por cota. Durante o mês, comprou os fundos TRXF11 e PATC11 e vendeu cotas do GALG11 e BLMG11. Abaixo a carteira do fundo:

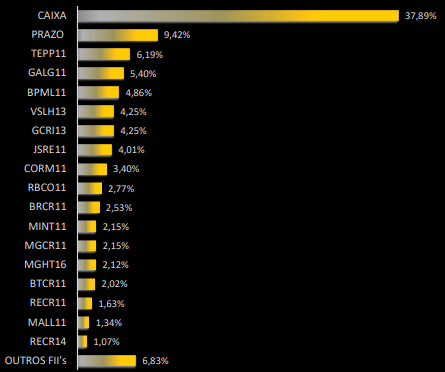

MORE11: O fundo divulgou o relatório de fevereiro, o patrimônio ficou alocado com 62,11% em FII e 37,89% em Caixa. O resultado do fundo foi de R$ 0,63 por cota e o rendimento distribuído foi de R$ 0,50 por cota. Durante o mês, comprou cotas do BPML11, JSRE11, CORM11, GALG11, MGCR11, RECR11, BICE11 e vendeu cotas do ALZR11. Abaixo a carteira do fundo:

A partir de agora o restante da Semana dos FII, será exclusiva para os assinantes do Dica de Hoje, se você ainda não é assinante, clique aqui e tenha acesso a Área de FII.

Fundos abordados no restante do resumo, RNGO11, ONEF11, IBFF11, XPCM11, XPHT12, XPIN11, HCTR11, BCFF11, CEOC11, EDGA11, FAED11, FAMB11B, FCFL11, NSLU11, MAXR11, PQDP11, MALL11, RBRP11, RBRL11, RBLG11, BLCP11, CXTL11, VISC11, HGBS11, TEPP11, ALZR11, SDIL11, MGCR11, BCFF11, NEWU11, BRCO11, MAXR11, TRNT11, LASC11, RECR11, FIIP11B, VGIP11, CXCE11, CORM11 e XPPR11.

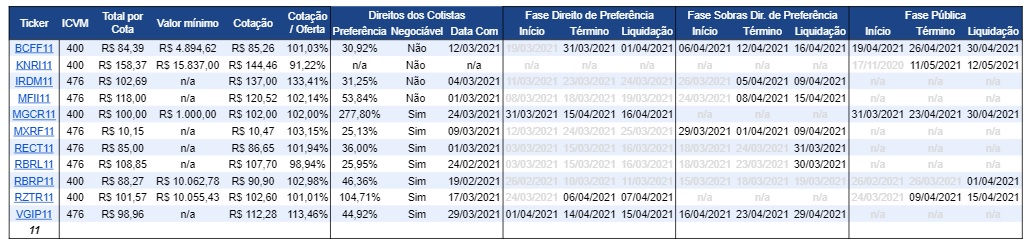

Emissão

Se você gosta de ter uma renda passiva pingando na conta todo mês, não deixe de conhecer os REIT, Real Estate Investment Trust, os primos dos nossos Fundos Imobiliários negociados na bolsa dos EUA, e tenha uma renda passiva pingando na sua conta todo mês em dólares, CLIQUE AQUI e conheça mais sobre esse investimento.

Até a próxima,