O plano de gastos dos EUA enfrenta um grande problema: Pequim obteve primeiro todas as matérias-primas.

Acabado de aprovar um projeto de estímulo de US$ 1,9 trilhão, o presidente dos EUA, Joe Biden, na quarta-feira voltou sua atenção para um vasto pacote de investimentos em infraestrutura, e isso significa que os EUA vão precisar de mais commodities. Só há um problema: a China.

Os Estados Unidos exigem aço, cimento e asfalto para estradas e pontes, e cobalto, lítio e terras raras para baterias. Acima de tudo, ele precisa de cobre – e muito. Mas quando se trata dessas commodities, e cobre em particular, Washington está um passo atrás de Pequim.

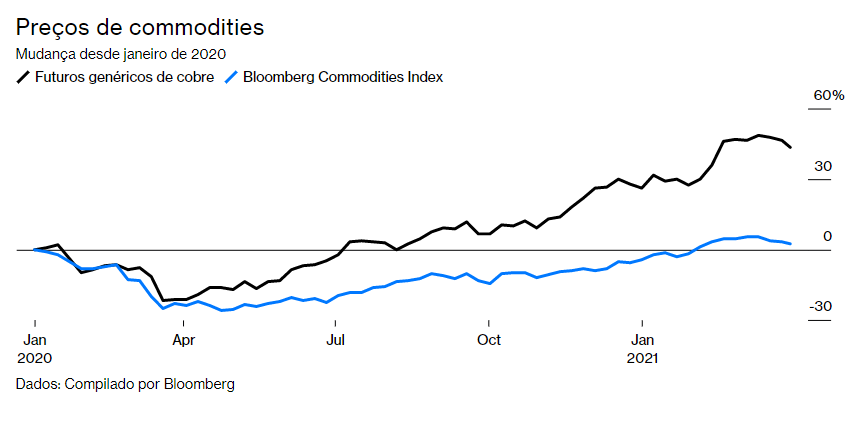

A China foi o primeiro lugar onde o coronavírus atacou, mas também foi o primeiro país do mundo a começar a se recuperar da pandemia. Enquanto o resto do mundo entrava em bloqueio e os preços das commodities despencavam em março e abril de 2020, a China entrou em uma onda de compras. Os fabricantes chineses, comerciantes e até mesmo o governo abordaram os mercados globais de commodities da mesma forma que uma pessoa consumista entra em uma liquidação.

Eles compraram muito no ano passado e não acredito que tenha sido apenas para suas necessidades industriais. Tratava-se também de construir as reservas estratégicas de cobre necessárias para seus planos.

A China importou 6,7 milhões de toneladas de cobre em bruto no ano passado, um terço a mais que no ano anterior e 1,4 milhão de toneladas a mais do que o recorde anual anterior. O aumento ano a ano, sozinho, é equivalente em escala a todo o consumo anual de cobre dos EUA.

Isso já parece ter sido uma troca inteligente. Em parte graças à compra da China, os preços do cobre dobraram do ponto mais baixo de março de 2020 para os níveis atuais em torno de US$ 9.000 a tonelada.

Mas alguns acham que o cobre e outras commodities ainda precisam correr muito mais. A combinação de retomada do crescimento global e generosidade do governo disparou os touros. Os analistas de Wall Street estão entusiasmados com um novo “superciclo” de commodities – um período de preços acima da tendência, impulsionado por uma mudança estrutural na demanda, comparável ao boom liderado pela China nos anos 2000 ou ao período de crescimento global após a Segunda Guerra Mundial.

Os céticos do petróleo dizem que a adoção mais rápida de veículos elétricos inevitavelmente significará menos demanda por petróleo. Mas para metais como o cobre, há menos discordância. Normalmente, os traders cautelosos estão tentando superar uns aos outros em suas previsões para novos preços recordes. Muitos analistas veem o cobre ultrapassando seu recorde anterior de US$ 10.190 para ser comercializado a US$ 12.000 a tonelada nos próximos 18 meses. O grupo Trafigura, principal comerciante de cobre, acredita que o cobre passará US$ 15.000. “Esta é uma mudança tão grande na demanda quanto à urbanização da China”, diz Graeme Train, economista sênior da Trafigura.

O estado chinês vem investindo enormes quantias de dinheiro em infraestrutura há duas décadas, tanto que o país agora responde por cerca de metade da demanda mundial por muitos metais. Isso também a forçou a ficar mais inteligente sobre suas compras de commodities.

As fundidoras de cobre da China se unem para negociar com as mineradoras de todo o mundo. Entidades chinesas, muitas delas estatais, compraram operações de mineração em todos os lugares, do Congo e Peru à Indonésia e à Austrália. Nos últimos anos, eles também compraram empresas de comércio internacional.

Em seu último plano de cinco anos publicado em março, Pequim mostrou como vai fortalecer seu sistema de reservas de energia e commodities, inclusive por meio da manutenção de estoques estratégicos. Um funcionário do departamento de reservas do país expôs as opiniões de Pequim sobre segurança de commodities em um artigo publicado em uma revista do Partido Comunista no ano passado: “Estocar uma variedade de commodities. Isso inclui as que têm pouca oferta, as que dependem muito de importações, as que exibem grandes flutuações de preços e as produzidas em países politicamente e economicamente instáveis”, escreveu o funcionário.

Quanto às que podem ser chamadas de commodities do futuro, a China também está à frente do jogo. É, de longe, o maior produtor mundial de terras raras, essenciais em todos os tipos de aplicações de alta tecnologia. Ela domina o processamento das matérias-primas necessárias para fazer baterias de íon de lítio – lítio, cobalto, níquel e grafite, que são os blocos de construção da revolução do veículo elétrico. Enquanto apenas 23% das matérias-primas para baterias do mundo são extraídas da China, 80% de seu processamento intermediário ocorre na China, de acordo com Simon Moores, diretor-gerente da Benchmark Mineral Intelligence, que assessorou a Casa Branca na indústria de baterias.

Nos Estados Unidos, essa segurança de abastecimento tem sido uma preocupação apenas periférica. Quando Washington prestou atenção à geopolítica das commodities, seu foco foi nos recursos de petróleo do Oriente Médio, e mesmo essa relação evoluiu à medida que a revolução do xisto diminuiu a dependência dos EUA do petróleo importado. Cobre e outros metais foram uma reflexão tardia. Embora a demanda chinesa por cobre tenha disparado nas últimas duas décadas, nos EUA ela caiu, apontam analistas do Macquarie Group Ltd.

A proliferação de pacotes de estímulo significa que isso certamente está para mudar. Embora os detalhes do esforço de infraestrutura de Biden continuem a ser discutidos no Congresso, a consultoria CRU Group estima que US$ 1 trilhão de gastos poderia exigir mais 6 milhões de toneladas de aço, 110.000 toneladas de cobre e 140.000 toneladas de alumínio por ano.

Quer ter acesso as nossas carteiras? FIIs, Ações e outras áreas do site?