Estrategistas, vamos avançar mais nos estudos do Universo das opções? Hoje trazemos mais um conceito que é bastante citado na nossa série Opnews: o Delta das opções!

O Delta Δ ou δ é uma das “gregas” das opções que contam ainda com: Gamma Г, Theta Θ, Vega ν e Rho р, todas são provenientes de um modelo de precificação de opções: o famoso Modelo de Black & Scholes. Apesar de ter sido criado há mais de 30 anos, este modelo é o mais utilizado pelo mercado por ser de fácil compreensão e o que necessita de menos fórmulas matemáticas complexas para o cálculo teórico do preço das opções. O modelo é eficiente para compreendermos o que acontece nas operações, qual será a direção, a influência na volatidade, saber se o mercado está sobrecomprado ou subavaliado e etc.

Então, basicamente, o Black & Scholes é um modelo de precificação de opções através de uma fórmula (existem ferramentas que entregam ao usuário o cálculo pronto e elas estão nos sites do Oplab e opções.net) e, por meio dela, chega-se no Preço Teórico das Opções (PT). A fórmula considera: o preço do ativo-objeto (ação), o preço de exercício da opção (strike), tempo até o vencimento da opção, a taxa de juros e a volatilidade histórica do ativo-objeto (VH).

O modelo utiliza a volatilidade da ação ou a histórica para realizar uma estimativa da volatilidade futura. A volatilidade histórica é calculada pela análise do preço de fechamento da ação durante um determinado período.

DELTA DAS OPÇÕES:

O Modelo Black & Scholes definiu as características das opções com as letras gregas que citamos no início do artigo. Cada uma define bem uma característica importante das opções, uma influência de fatores específicos no preço delas e demonstra como são os seus movimentos. As mais importantes são: Delta, Gamma e Theta. Neste artigo vamos nos ater ao delta e as demais gregas serão objeto de estudo em futuros artigos.

O delta tem um entendimento muito simples: refere-se ao efeito da variação de preços do ativo-objeto (ação) na opção, ou seja, a variação percentual correspondente da opção em relação a variação do ativo-objeto. Para cada X de variação do ativo-objeto, em qual porcentagem de X irá variar o prêmio da opção. Teoricamente uma opção com delta de 0,50 irá variar R$ 0,50 para cada R$ 1,00 que o ativo-objeto variar, não importando a direção. Veja um quadro abaixo com os deltas das opções em relação à sua classificação:

| CLASSIFICAÇÃO DAS OPÇÕES | DELTAS DAS OPÇÕES |

| Opções OTM (out of the Money), fora do dinheiro. Opção que o strike esteja muito distante do preço atual do ativo-objeto | Delta próximo de zero . Ex: Delta de 0,10. |

| Opções ATM (at the Money), no dinheiro. Opção cujo strike é próximo ou igual ao preço atual do ativo-objeto. | Delta próximo de 0,50. Ex: Delta de 0,50 |

| Opções ITM (in the Money), dentro do dinheiro.

Opção cujo strike esteja muito abaixo do preço atual do ativo-objeto para o caso de opção call (compra) ou opção no qual o strike esteja muito acima do preço atual do ativo-objeto para o caso de opção put (venda) |

Delta próximo de 1. Ex: Delta de 0,80; 0,90. |

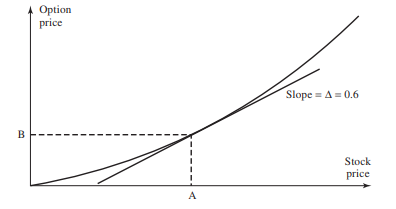

As calls possuem um delta positivo, pois a opção se movimenta na mesma direção do ativo-objeto, ou seja, quando o ativo-objeto se movimenta para cima, a call se valoriza, e vice-versa. As puts, por outro lado, possuem um delta negativo, pelo fato de se moverem em direção contrária ao ativo objeto, isto é, quando a ação se move para cima, a put perde valor, e vice-versa. Veja a figura abaixo para um melhor entendimento:

Preço de ABEV3 – R$ 16,87 do dia 11/05

EXEMPLO PRÁTICO DO DELTA E A VARIAÇÃO DO PREÇO DO ATIVO-OBJETO:

A put ABEVQ170 tem o strike de R$ 16,57, é considerada ATM e possui um delta de -0,32. Isso significa que se ABEV3 cair de R$ 16,87 para R$ 15,87, ou seja, se desvalorizar em R$ 1,00 (desvalorização de 5,92%), o prêmio de ABEVQ170 que era de R$ 0,20 irá para R$ 0,52 (valorização de 160%). Percebam que se isso ocorrer a opção que era ATM vira ITM e o seu prêmio se valoriza fortemente, aumenta mais que o dobro!

DELTA HEDGING:

Para sedimentar o conhecimento relativo ao delta, e para entender como ele pode ser usado, falaremos sobre o delta hedging, que é uma estratégia de negociação de opções que objetiva reduzir e proteger o risco direcional associado aos movimentos do preço do ativo-objeto. O investidor objetiva alcançar um delta neutro e não têm um viés direcional nesse hedge.

Para melhor ilustrar o delta hedging iremos utilizar um gráfico que mostra a relação entre o preço de uma opção call (compra) e o preço do ativo-objeto. Quando o preço do ativo-objeto corresponde ao Ponto A o preço da opção corresponderá ao ponto B e o delta é a inclinação da linha indicada, no geral:

Sendo Δ o delta da opção; onde c é o preço da opção de compra e S o preço do ativo-objeto:

Cálculo do delta:

Supondo que um investidor possui 1.000 ações que custam R$10,00 cada e queira neutralizar a possibilidade de variação do ativo e, com isso, se proteger. Uma boa alternativa seria vender opções de compra (calls). Assim, imaginando que ele quisesse vender uma determinada call com delta 0,5, que estivesse valendo R$1,00, ele precisaria vender 2000 opções (1.000 / 0,5).

Desta forma, se a ação se desvalorizar R$0,50, ele terá uma desvalorização total nas ações de R$500,00, mas por outro lado, terá um ganho nas calls, que se perderão R$0,25 de valor e, como ele está vendido em 2.000 opções, ele terá um lucro de R$500,00 nas calls, obtendo a neutralização que ele almejava.

Claro, no universo das opções existem outras variáveis que devem ser levadas em consideração, como por exemplo a volatilidade, valor extrínseco, theta, dentre outras, mas o conceito de delta hedging é importante para entendermos como o delta é a medida de variação da opção em face da variação da ação e como isso pode ser utilizado inclusive como hedge.

Estrategistas, ficamos por aqui!! Mas antes temos um convite para aqueles que desejam aprender mais sobre o mundo de opções!! E além de claro rentabilizar!! Venha fazer parte da família Xeque Mate:

Na assinatura da Estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; planilha de imposto de renda e suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri, CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

E os benefícios não param por aqui! Assinando a Xeque-Mate vocês terão acesso gratuito à série Operações Estratégicas, que é composta de recomendações de operações estruturadas com opções. Já são 12 operações finalizadas com uma taxa de acerto de 91,66%!

Abraços, até a próxima!

Sigam-nos nas redes sociais:

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes

Sigam-nos nas redes sociais: