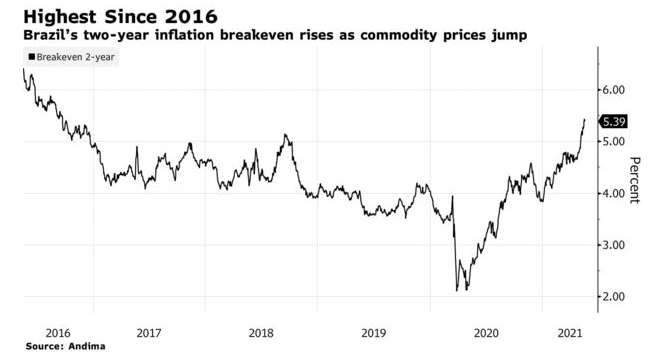

As expectativas de inflação do Brasil estão aumentando, já que os investidores temem que o Banco Central não seja ousado o suficiente para controlar os preços.

Os investidores estão com alguns investimentos em obrigações indexadas à inflação, buscando proteção contra uma aceleração esperada nos preços, caminhando para o aumento da taxa Selic até 5,5% a 6% no Brasil. Para os investidores, isso não será suficiente para manter a inflação sob controle, especialmente se as commodities continuarem subindo e os preços em alta no atacado forem repassados.

Os economistas também estão reforçando suas projeções e já veem a inflação acima da meta de 3,5% no ano que vem, segundo pesquisa semanal do Banco Central. A verdade é que, com os preços das commodities, a desvalorização do real frente ao dólar e essa postura relativamente “dovish” do Banco Central, fica difícil não acreditar em uma hiperinflação.

As preocupações com a inflação estão aumentando em todo o mundo, forçando alguns bancos centrais a repensarem as políticas monetárias frouxas adotadas no ano passado para combater o impacto econômico da pandemia. O Brasil foi um dos primeiros países do mundo em desenvolvimento a embarcar em um ciclo de aperto monetário, elevando sua taxa básica de juros para 3,5%.

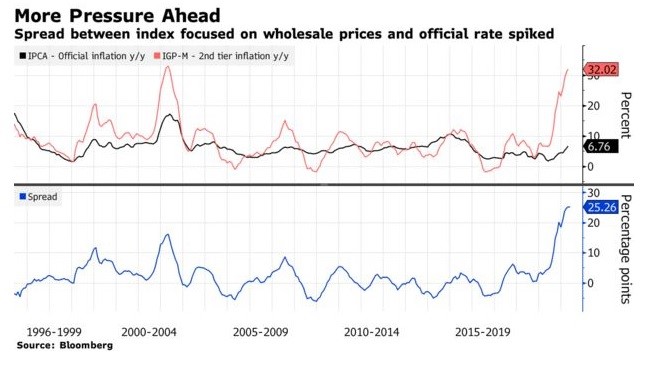

Ainda assim, as previsões de inflação continuam subindo e os números ultrapassaram as estimativas. Os preços ao consumidor no Brasil aumentaram 6,76% em abril em relação ao ano anterior, a maior alta desde o final de 2016, em meio a uma alta nos preços agrícolas e dos metais e uma melhora nas perspectivas de crescimento do país. À medida que o número de novos casos e mortes da Covid-19 diminuem, bancos como o Goldman Sachs e o Barclays Capital aumentam as previsões do produto interno bruto para este ano.

Além disso, a inflação no atacado está subindo acentuadamente, sugerindo mais pressão sobre os preços ao consumidor à frente. O IGP-M, mais voltado para os preços no atacado, gira em torno de 32%, mais de 25% acima do índice oficial de inflação. Embora os dois índices não necessariamente andem juntos, essa lacuna nunca foi tão alta e sugere que há espaço para as empresas repassarem os custos de produção mais altos aos consumidores. Além disso, as secas recentes estão levando a um aumento nos preços na energia elétrica que pode durar até o final do ano.

Na quinta-feira passada, o presidente Jair Bolsonaro reconheceu que os preços dos alimentos estão altos e disse estar esperançoso de que o Brasil terá outra boa safra que ajudará a aliviar as pressões inflacionárias.

Não é apenas no Brasil que as expectativas do mercado de títulos para ganhos de preço estão subindo, com o aumento nos preços das commodities, a liquidez do Banco Central e uma economia em recuperação, tudo combinado para elevar os pontos de equilíbrio globalmente. Nos EUA, o maior mercado de títulos do mundo, a taxa de equilíbrio de 5 anos sobre os títulos do Tesouro neste mês saltou para 2,82%, um nível nunca visto desde 2005 e bem acima da meta de inflação do Federal Reserve.

A inflação mais rápida do que o previsto no Brasil está desafiando o plano do Banco Central de remover parte do estímulo monetário que atualmente sustenta a maior economia da América Latina. As autoridades do BC disseram que as pressões sobre os preços são temporárias e, na ata de sua última reunião, disseram que a inflação cairia abaixo da meta para 2022 se a taxa básica fosse elevada para o nível neutro no ciclo atual. Por esse motivo, eles sinalizaram que planejam interromper o aperto ainda este ano.

Nas últimas semanas, as autoridades disseram que o caminho da “normalização parcial” é tudo o que eles podem sinalizar, embora isso possa ser ajustado se as condições econômicas mudarem.

O risco é que o Banco Central não atenda às expectativas do mercado e é por isso que a demanda por títulos indexados à inflação é tão forte. Na terça-feira, o Tesouro brasileiro levantou 19,5 bilhões de reais (US$ 3,7 bilhões) por meio do leilão de 4,7 com NTN-B, mais do que o dobro da quantidade de notas oferecidas nas duas semanas anteriores.

Além da inflação, o banco central também precisa levar em consideração as perspectivas fiscais e o fato de que a economia ainda está sofrendo o impacto da pandemia, mesmo com as perspectivas começando a melhorar. Um terço da dívida do governo brasileiro está atrelado à taxa Selic e novas altas aumentariam as despesas com juros, pressionando as contas públicas.

Quer ter acesso as nossas carteiras? FIIs, Ações e outras áreas do site?