IPO NeoEnergia (NEOE3)

Breve Resumo da Empresa

A NeoEnergia é uma companhia controlada pelo grupo espanhol Iberdrola. Segundo os

dados da empresa, é o maior grupo do setor elétrico do Brasil e da América Latina em

número de Clientes. A empresa tem 13,4 milhões de unidades consumidoras atendidas por

quatro distribuidoras diferentes (quase 80% de suas receitas vêm da distribuição de

energia) – Coelba (BA), Celpe (PE), Cosern (RN) e a recém consolidada Elektro (SP/MS).

A Companhia também possui receitas que provém da geração de energia (hidrelétrica,

termélétricas e Eólicas), da Transmissão de Energia e da comercialização de Energia como

veremos adiante neste relatório.

A Oferta de Ações

A oferta base inicial de distribuição primária (o dinheiro entra no caixa da empresa) e

secundária (ações vendidas por acionistas já existentes) de ações consiste na venda de

170.343.351 ações, todas ordinárias, porque a empresa irá fazer parte do Novo Mercado

caso a oferta pública seja bem sucedida. Destas, 68.900.738 ações serão emitidas pela

companhia na oferta primária, e 101.442.613 são ações que serão vendidas pelos

acionistas vendedores. (BB Investimentos e Previ). Esta oferta pode ser acrescida de um

lote suplementar equivalente a 14,7%, equivalente a até 25.055.390 ações todas de

titularidade da Previ.

A Faixa indicativa de preços da oferta está situada entre R$ 15,02 e R$ 18,52, sendo a faixa

média de R$ 16,77. Com base nesse preço médio por ação este IPO pode arrecadar

apenas considerando a oferta inicial o montante de R$ 2,8 bilhões sendo que R$ 1,1 bilhão

para o caixa da empresa como pode-se ver abaixo:

Obs: Lembrando que o valor final pode ficar acima ou abaixo da faixa indicativa.

Obs2: No valor acima ainda falta ser descontada a comissão no valor de 2,5%.

Obs3: Retirado desse link.

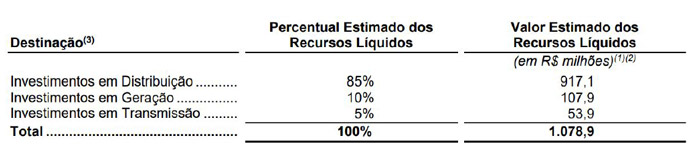

Destinação dos Recursos:

Observamos no quadro abaixo que o foco quase total dos investimentos da empresa com o

valor arrecadado será em distribuição de energia (85% do total)

Capital Social da Empresa

A Companhia possui hoje um capital social de R$ 9.334.602.302,74, representado por

1.000.000.000 (um bilhão) de ações ordinárias. O capital social por estatuto pode ser

aumentado até R$ 12.835.577.000 e boa parte desse aumento se dará agora na oferta

pública.

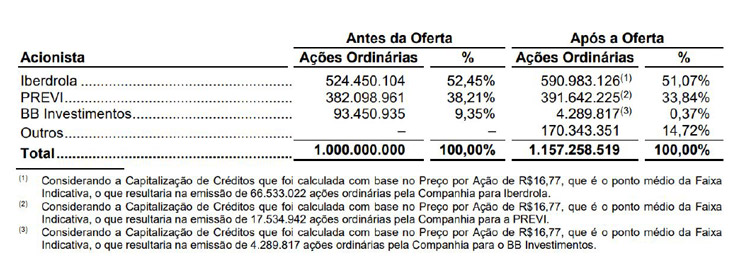

A Seguir vemos o impacto da oferta pública com preço por ação de R$ 16,77, com

capitalização de Créditos entre os acionistas (Iberdrola, Previ e BB Investimentos) caso seja

alcançada apenas a oferta base inicial.

A empresa passará a ter seu capital social dividido em 1.157.258.519 ações, ou um

aumento de 15,72% de ações. As ações em circulação serão de apenas 14,72% o que

desrespeita as regras do Novo Mercado e força a empresa a pedir um prazo de 18 meses

para se adequar e se compromete em manter a liquidez das ações em quantidade

suficiente.

Caso sejam vendidas todas as ações, incluindo lotes adicionais e suplementares, o total de

ações será apenas um pouco maior.

Considerando a emissão agregada de 157.258.519 ações da oferta primária vista na

primeira foto acima e um valor pago por ação de R$ 16,77, o valor de aumento do

Patrimônio Líquido da empresa será de R$ 2.637.225.363,63 (dois bilhões e seiscentos

milhões ….) que se somada ao Patrimônio Líquido atual de R$ 13.530 bilhões chegará a um

valor de R$ 16.091,00 milhões ou Valor Patrimonial por ação (VPA) de R$ 13,90.

Isto significa que os compradores do IPO estão pagando um ágio de 17,1% sobre a oferta

base. ou 17,0% caso seja ofertada as ações adicionais.

Daí já podemos fazer nossa primeira tabela de avaliação da empresa. A de P/VPA

No final, vamos comparar esses valores com Enbr3 e Eqtl3.

A empresa fez um aumento do capital social recentemente, como mostra a figura abaixo em

que o preço médio das ações sairiam pelo equivalente a mais de R$ 21,00.

Muito cuidado com essa informação: A princípio parece que os sócios acreditam no

potencial da empresa. Mas sem esse aumento de capital a situação de Caixa da

empresa seria muito ruim. Na minha visão, foi uma forma de enfeitar a noiva 3 meses

antes do IPO.

[epico_capture_sc id=”2125″]