O assunto de hoje é correlação do índices Ibov x IFIX, na verdade estamos voltando nesse assunto, porque Daniel Nigri já escreveu sobre o assunto em 2020 Artigo

Comparação

Para fazer essa comparação entre o retorno das ações e dos FIIs, muita gente recorre a comparação IBOV e ao IFIX. As pessoas usam esses índices porque o Ibovespa demonstra a rentabilidade média das ações e o IFIX reflete o retorno médio dos fundos imobiliários.

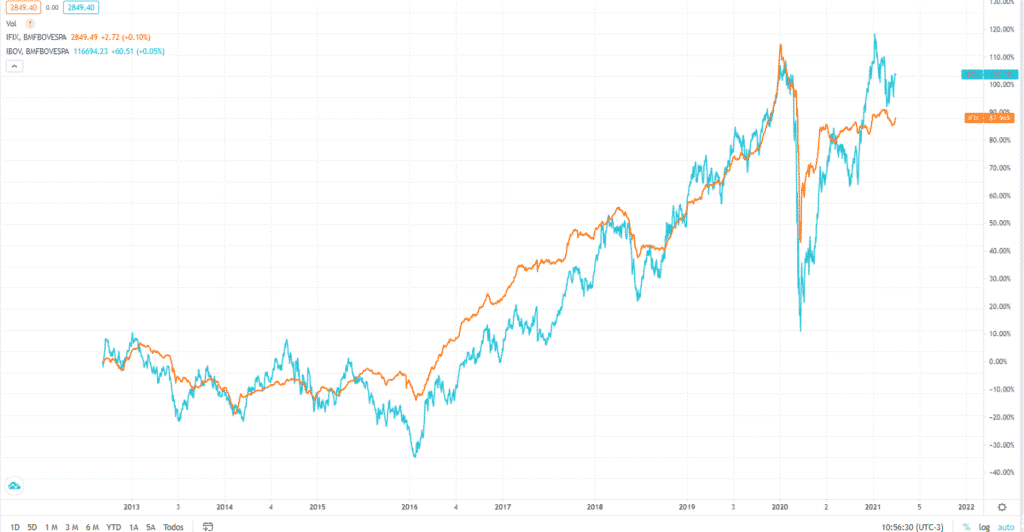

Entretanto, essa é uma comparação injusta, já que o IFIX começou em 2011 ao passo que o IBOV começou em 1967. Ou seja, como eles englobam quantidades de anos diferentes, apenas comparar os dois não é muito justo. Se compararmos os dois índices desde o dia 6 de setembro de 2012, temos que o Ibovespa teve uma rentabilidade de 99,87%.

No gráfico comparativo do desempenho das ações e FIIs, é possível notar que em diversos momentos o IFIX (linha laranja), fica acima do IBOV (linha azul), sobretudo em períodos de queda.

A correlação é uma medida estatística para medir a forma como dois ativos se movimentam, um em relação ao outro. Vou mostrar abaixo a correlação ações e FIIs.

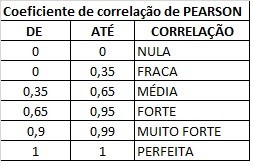

A correlação entre ativos varia entre -1 (perfeitamente negativa) e +1 (perfeitamente positiva). Sendo que 0(zero) indica que não há relação alguma entre os movimentos dos ativos.

Uma correlação de +1 significa que os dois ativos andam de forma 100% similar ao longo do tempo. Por exemplo, quando as cotações do índice Bovespa sobem e as cotações de ações da Petrobras sobem de forma igual, com os mesmos percentuais de variação – pode-se dizer que os dois ativos são perfeitamente correlacionados (+1).

Uma correlação de -1 indica que os preços de dois ativos movimentam-se na direção oposta, sendo assim, quando um ativo sobe 3% o outro cai 3%, quando um ativo cai 6% o outro sobe os mesmos 6% e assim por diante.

O ideal é buscar ter uma carteira com correlação 0(zero), ou seja, com ativos sem nenhuma relação. Assim quando um dos ativos tiver uma baixa nos preços os outros se moverão independente podendo gerar lucros para compensar a perda do ativo que desvalorizou.

Variação

Para verificar a correlação entre as ações e FIIs vou utilizar o principal indicador de cada um. Para ações o ibovespa e para FIIs o IFIX.

Para calcular a correlação, usei o valor de fechamento mensal dos dois índices nos últimos 6 anos (desde abril de 2013).

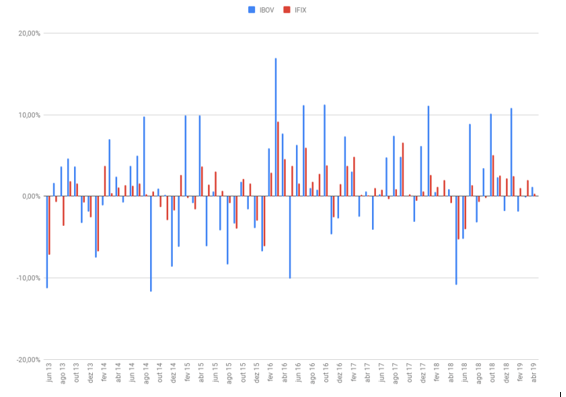

O gráfico abaixo mostra as variações mensal entre os dois índices.

Variação do IBOV e IFIX nos últimos 6 anos

Como é possível ver acima, os movimentos do IBOV é maior do que o do IFIX. Mas isso não quer dizer nada sobre a correlação. Mas é interessante olhar que eles parecem se mover sempre na mesma direção.

Fazendo o cálculo da correlação usando os fechamentos dos últimos 6 anos, a correlação entre as ações e os FIIs foi de:

0,94

Isso mesmo, 0,94. Mas o que isso quer dizer? Conforme dito acima, quanto mais próximo de 1, mais eles se movimentam na mesma direção. Isso quer dizer que quando as ações caem, os FIIs também caem, quando as ações sobem, os FIIs também sobem.

Claro que isso não ocorre 100% das vezes, senão a correlação seria 1.

De acordo com a tabela acima, a correção entre ações e FIIs é MUITO FORTE.

Mercado norte-americano

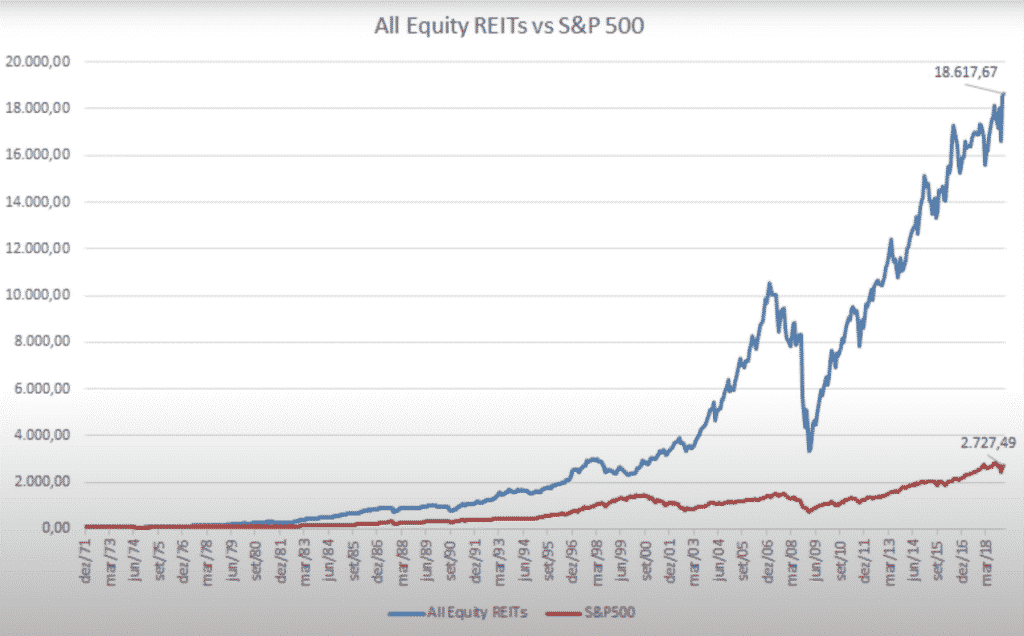

Outra maneira de averiguar se os fundos imobiliários rendem mais do que as ações, é analisar o mercado norte-americano, já que ele é bem maior e mais maduro do que o Brasil. Para isso, precisamos analisar os Real Estate Investment Trust (REITs).

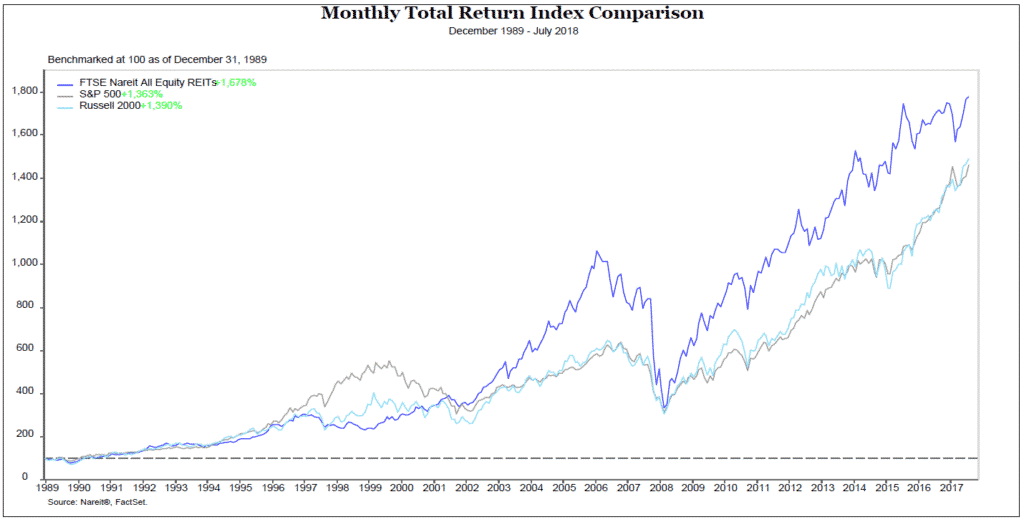

Em resumo, os REITs são parecidos com os nossos fundos de investimentos imobiliários. As regras de funcionamento são diferentes do Brasil, mas a título de comparação, os Equity REITs são válidos. Dessa forma, podemos comparar os índices All Equity REITs ao S&P 500.

Analisando os gráficos é possível perceber a enorme diferença entre o rendimento obtido com os REITs e as ações. Desse modo, no mercado norte-americano fica claro que as ações rendem menos que FIIs. Se fizermos uma comparação com dados mais recentes, temos que:

Neste caso, um investimento de US$ 100 em 1989 no índice FTSE Nareit All Equity REITs, teria se tornado aproximadamente US$ 1800. Em contrapartida, um investimento com os mesmos US$ 100, também em 1989, no índice de ações S&P 500, teria se tornado cerca de US$ 1500.

A Correlação de Ativos.

Por mais que o nome pareça complicado, é muito simples. O importante é você entender o conceito. Qual o propósito da Correlação de Ativos.

Se você for procurar assuntos sobre o tema, existe muito material didático sobre o assunto. Realmente há cálculos complexos onde um simples investidor não conseguiria descobrir sozinho.

Mas como a tecnologia é amiga de todos, numa planilha de Excel é possível fazer o cálculo facilmente. Então, não se preocupe.

Explicando de uma forma muito simples, correlação de ativos é uma comparação entre 2 ativos, informando como os ativos se comportam, na questão rentabilidade, ao longo do tempo.

É sempre uma medida entre -1 e 1. Eu gosto de tratar entre -100% e +100% que é a mesma coisa, mas transforma a visualização do número em algo mais amigável.

Então quanto mais perto dos 100%, quer dizer que mais os ativos se parecem, na questão rentabilidade.

Se 2 ativos tem uma Correlação de +90% quer dizer que se um ativo variar +2% no mês, o outro vai variar muito próximo dos +2%.

O inverso disso, uma correlação for -90% uma rentabilidade vai exatamente do lado oposto. Como por exemplo +5% e o outro -5%.

É simples. Quanto menor a Correlação, maior a variação de um ativo para o outro no mês.

Com essa explicação, você acha que é melhor nós buscarmos ativos com uma correlação perto dos 100% ou perto dos -100%?

Pense um pouco…

Se você disse perto dos 100%, você errou. Provando que, no mercado financeiro, nem tudo que é negativo é ruim.

Quanto menor a correlação melhor. Pelo simples motivo de que uma correlação negativa vai deixar você mais próximo de uma menor variação mês a mês.

Você vai sair da montanha russa de ver sua rentabilidade ficar indo de +10% para -6% de um mês para o outro, caso que acontece com uma correlação positiva.

Já se você tem uma correlação negativa, você consegue manter uma rentabilidade sempre mais próxima do 0, como +3% e -1%.

Para ajudar no entendimento e para você começar a utilizar no seu dia-a-dia, fiz algumas análise comparando as rentabilidades de 6 índices e fazendo um estudo nas suas correlações.

Conclusão

Diversificar Investimentos não é algo simples. Veja que envolve uma complexa análise, que ainda levaria em conta outros fatores.

Conhecendo os conceitos básicos de Correlação de Ativos que expliquei você já conseguirá ajustar melhor a sua carteira de investimentos, com o intuito de buscar uma melhor proteção através da diversificação.

Veja como é necessário diversificar seus investimentos para estar preparado para todos os cenários econômicos que podemos enfrentar.

Com estes dados é possível ainda buscar formas de procurar aumentar a rentabilidade e diminuir os riscos de uma carteira.

Escolhendo classes diferentes é possível conseguir uma rentabilidade legal.

Veja as possibilidades de planos

Tenha acesso aos melhores relatórios escritos por nossos experientes analistas