IPCA 2020:vender ou manter?

Recentemente recebi um e-mail de um colega de turma de Engenharia de Produção da época da UFRJ e que descobria alguns meses que acompanha meu trabalho aqui no Dica de Hoje. A dúvida do Julio sobre Tesouro Direto é bem pertinente e acaba sendo recorrente.

“Boa noite Daniel!

Parabéns pelo seu trabalho e esforço para levar educação financeira de forma transparente e ampla.

Gostaria de pedir a sua ajuda quanto ao momento da venda de um título IPCA. Mais especificamente, o conceito de marcação a mercado muito utilizado no TD (Tesouro Direto).

Atualmente, tenho um título do Tesouro Direto, IPCA+ 2020 com juros semestrais (NTNB 2020).

Quando adquiri esse título, fiz alguns aportes, com as seguintes taxas:

IPCA + 6,26

IPCA + 5,70

IPCA + 6,01

IPCA + 6,33

O preço unitário médio que paguei em 2014 é de R$ 2.524,74.

Nessas condições, você considera atualmente um bom momento para venda desse título?

Desde já agradeço pela atenção.

Abraços,

Julio

Primeiramente, eu queria desejar um Feliz Ano Novo a todos e penso como é estranho essa questão de contabilizar o tempo em anos. Na semana passada 2020 estava a 3 anos de distância e agora, apenas alguns dias depois já se encontra a apenas 2 anos e aí já criamos essa dúvida, como a citada pelo Julio. Como o potencial de valorização dos títulos mais próximos do vencimento são menores com a queda das taxas é normal termos a preocupação de vender os títulos que já estejam muito próximos ao ano de vencimento.

Se quiser entender melhor sobre esse fenômeno conhecido como marcação a mercado clique aqui.

Em segundo lugar é importante citar que sempre que você compra ou vende qualquer tipo de ativo, seja ele, um título, uma ação, um imóvel, a participação em uma empresa, não importa absolutamente nada quanto esse ativo rendeu no passado ou quanto custou para você. A pessoa que compra está preocupada com o Fluxo futuro que ela terá e o potencial de valorização daqui pra frente. Portanto, todo o corpo do texto que o Julio fala sobre as taxas que ele pagou e o preço médio de compra não importam em nada para a avaliação se o atual momento é bom ou ruim para vender o título.

Algumas Regras para vender ou não um Ativo

Para Decidir se deve comprar ou Vender um Ativo o que importa é quanto ele irá render daqui pra frente e não a rentabilidade passada

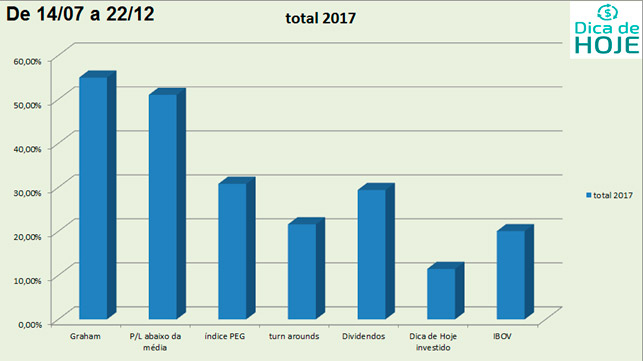

Você já viu a rentabilidade que as carteiras da Área de Membros Dica de Hoje tiveram nos 5 meses desde o lançamento?

Então veja a foto abaixo como 3 de 6 carteiras renderam mais que o dobro do índice Bovespa:

Se quiser conhecer mais clique aqui e cadastre seu email para receber login e senha.

Acima não é apenas uma propaganda. É para mostrar que não importa a mínima para pessoa que comece a montar a carteira de Graham hoje que ela rendeu mais de 50% em 5 meses. Para esta pessoa o que irá fazer a diferença é quanto ela irá render daqui pra frente.

Terceiro passo:

Vamos começar a analisar o título que o Julio está comprado. Vê-se que é um título IPCA. A característica principal desse título é que ele é um fundo misto. Ele tem uma parte pós fixada que será corrigida de acordo com o IPCA, e uma parte pré-fixada que é referente ao

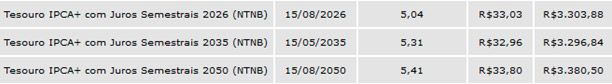

Veja como é dada a rentabilidade dos títulos que hoje estão disponíveis para venda diretamente do Tesouro Nacional (mercado primário) na foto abaixo:

Para passar ao próximo passo quero que vocês percebam que o valor dos títulos são muito próximos por causa dos juros semestrais, o que não ocorre nos NTN-B sem juros, onde os títulos mais longos são mais baratos que os mais curtos. Vale avisar também que o título mais “barato” é o IPCA + 2035, porque este foi o que recebeu o cupom de juros mais recentemente em 15/11/2035.

Esse fator ocorre, porque o valor cheio dos títulos lastreados pelo IPCA são corrigidos mensalmente pelo próprio IPCA, sofrendo depois um deságio de acordo com a taxa do prêmio e do prazo restante até o vencimento. Esse “valor cheio” dos títulos é chamado de VNA.

Cupons de Juros Anual

Importante ressaltar aqui que como o cupom de juros anual destes títulos é de 6% ao ano ( em duas parcelas de 2,96% semestrais) pagos sobre o valor do VNA. Como o prêmio de risco além do IPCA está menor que 6%, o valor dos títulos será superior ao VNA. Esta afirmativa é correta nos dias de pagamento de cupons de juros

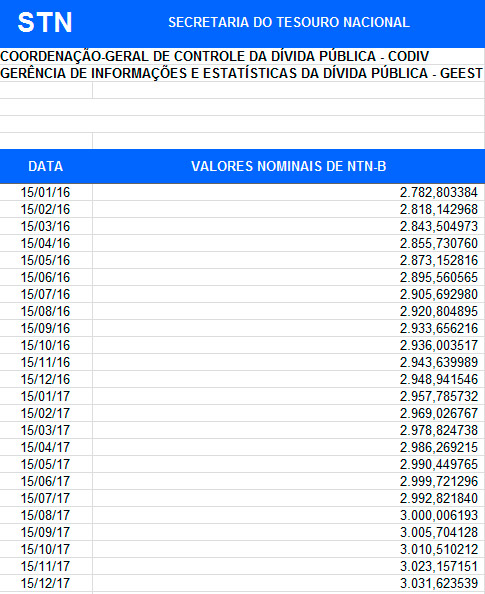

O Quarto passo é descobrir o VNA atual que é usado para reduzir o valor dos títulos. Esta informação pode ser encontrada facilmente neste link, no próprio site do Tesouro Nacional. Clicando em NTN-B abrirá uma planilha em nosso computador como essa da imagem abaixo que mostra o VNA das NTN-B dos últimos 2 anos.

Nesta mesma foto, percebe-se que o VNA é sempre corrigido no dia 15 de cada mês.

Nota-se também que os aumentos do VNA são exatamante as variações do IPCA do último mês, sejam elas positivas, ou negativas. Como ocorreu de 15/06 a 15/07.

Somente como exemplo, o IPCA de novembro/2017 foi medido em 0,28%, portanto o VNA que era R$ 3023,157151 em 15/11/2017 passou para R$ 3023,157151 x 1,0028 = R$ 3031,623539

Pode-se calcular anualmente também. O IPCA dos últimos 12 meses está em 2,80%, logo o VNA de 15/12/2016 que era R$ 2948,941546, quando multiplicado por 1,0280 chega a um resultado de

R$ 2948,941546 x 1,0280 = R$ 3031,51

As diferenças de centavos são em virtude de arredondamentos.

Então o quinto passo, é tentar estimar o quanto deverá ser o VNA no dia do vencimento em 2020. Se já sabemos que o VNA é corrigido todo dia 15 pelo IPCA, a melhor forma de estimarmos seu valor no futuro, é observando as previsões de mercado para os anos de 2018 e 2019. E estas previsões são fornecidas de forma gratuita toda semana pelo Banco Central em um Boletim chamado Focus, clique aqui para ver o mais atual. Eu inclusive já fiz um vídeo sobre isso, clique aqui.

Abaixo está a foto com as principais estimativas de IPCA para 2018 e 2019. Além de previsões do PIB, taxa de câmbio e SELIC.

Para estimar irei, multiplicar de forma simples já que estamos no início de Janeiro ainda.

VNA fim de 2018 previsto = VNA Atual x 1,0396 = R$ 3031,623539 x 1,0396 = R$ 3151,675831

VNA fim de 2019 previsto = VNA 2018 x 1,0425 = R$ 3151,675831 x 1,0425 = R$ 3285,622054

No entanto, o título IPCA + 2020 vence apenas em 15/08/2020, portanto ainda precisaremos atualizar mais 8 meses de 2020.

Estimando que em 2020, o IPCA seja igual ao de 2019, podemos fazer a conta abaixo para retirar apenas 8 dos 12 meses

1,0425^(8/12)-1 = 0,028136338 ou 2,8136338%

Assim, VNA no vencimento = VNA 2019 x 1,0281363 = R$ 3378,067426

Percebe-se que o VNA no vencimento de 2020 é quase o valor dos títulos que vimos anteriormente. 2026, 2035 e 2050.

E finalmente o sexto e último passo é comparar com o valor atual e ver a rentabilidade total esperada para segurar o título até o vencimento.

Neste link, clicando em “Histórico de Preços e Taxas” 2017 – NTN-B abre-se uma planilha que mostra exatamente o preço de venda atual. Neste caso, estou usando o preço de venda, porque a dúvida do Julio é se ele deveria vender hoje. Portanto o valor que ele teria a receber seria o valor de venda.

O valor hoje para venda do título (PU) seria de R$ 3251,69.

Como o VNA esperado para o vencimento será de R$ 3378,067426, vê-se que estes títulos renderão, provavelmente 3,88% além do pagamento dos 6 cupons de juros até o vencimento.

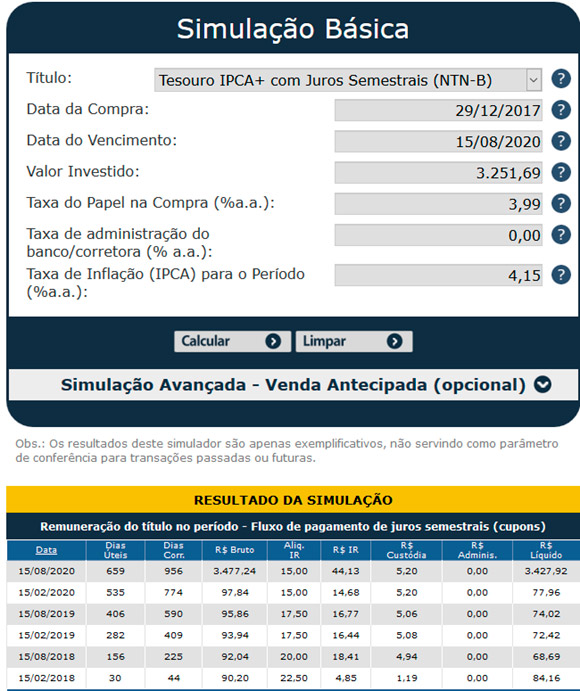

Outra forma de se calcular isso seria utilizando a calculadora do Tesouro, clique aqui.

Observação: No dia 15/08/2020, o resultado da simulação deu R$ 3477,24, quase R$ 100,00 a mais que o meu VNA de R$ 3378,07, porque no dia do vencimento o investidor além de receber de volta o valor do título, recebe também o último cupom de juros. Portanto R$ 3477,24 = R$ 3378,07 do VNA estimado no vencimento + R$ 99,83 cupom de juros.

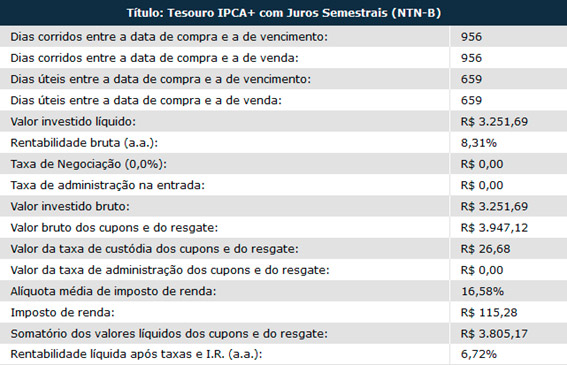

Para facilitar o cálculo da rentabilidade líquida veja a próxima imagem, e percebam que realmente o que você irá receber é apenas um pouquinho acima dos cupons de juros. Ou seja, um pouquinho acima de 6% ao ano.

Obs: Essa simulação que eu fiz, acaba gerando alíquotas maiores que 15% nos cupons de juros que no caso do Julio não irão ocorrer, visto que ele comprou os títulos em 2014.

Outra observação é que como as compras já têm mais de dois anos, a venda antecipada agora, ou a espera até o vencimento não terão diferença de alíquota, portanto isso não precisa entrar na conta.

Você já viu como é possível rentabilizar com opções, clique aqui e leia o artigo da estratégia que deu 6% em 15 dias.

Concluindo

Para concluir, acredito que a venda antecipada ou não de um título depende de inúmeros fatores. Os principais fatores são o perfil de risco do investidor, os objetivos de vida, as necessidades da renda que este cupom de juros traz para a vida do Julio e ainda a possibilidade de trocar por outro investimento de rentabilidade maior e com risco semelhante.

Eu posso garantir que pros meus objetivos como investidor um ganho líquido de 6,725% ao ano, ou cerca de 2,8% de ganho real, não são uma opção viável.

No meu último vídeo do Youtube, Como Ficar Milionário na Bolsa, mostrei como começar mais cedo faz toda a diferença na hora de atingir uma grande soma de dinheiro para custear uma boa aposentadoria, uma vida com conforto ou a compra de supérfluos. Mas tão importante quanto ter 25 anos ou mais de investimentos é conseguir uma boa taxa de rentabilidade acima da inflação.

Usando inclusive a planilha que eu usei no vídeo, com essa taxa de juros reais de 2,8% ao ano, mesmo investindo R$ 6000,00 anuais (equivalente a R$ 500,00 por mês). O Julio não chegaria nem a R$ 300.000,00 livre de inflação em 30 anos.

Pro meu perfil, eu venderia mesmo que tivesse que assumir riscos maiores em renda variável. Ou em títulos mais longos, CDBs de bancos menores. Eu sei que o Julio tem ainda bastante tempo de vida como investidor.

O melhor curso que eu conheço de Tesouro Direto é o Carteira Rica do Eduardinho. Aqui no meu site eu tenho uma área de produtos recomendados, que poucas pessoas conhecem e que tem o link para a venda deste curso além de alguns outros de Tesouro Direto. Clique aqui.

Abraços Bons Investimentos e Feliz 2018

Daniel Nigri analista CNPI

[icegram campaigns=”3050″]