Resumo dos Resultados das Ações de Marcopolo do 1T18

MARCOPOLO (códigos Bovespa: POMO3 e POMO4)

RESUMÃO – Resultados 1T18:

(Data de divulgação: 7 de Maio/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Desempenho do setor de ônibus brasileiro:

No 1T18, a produção brasileira de ônibus atingiu 3.897 unidades, representando um forte crescimento de 59,4% em relação ao 1T17. Mercado Interno: A produção destinada ao mercado interno somou 2.528 unidades no 1T18, 85,1% superior às 1.366 unidades produzidas no 1T17. Mercado Externo: As exportações totalizaram 1.369 unidades no 1T18, 26,9% superior às 1.079 unidades exportadas no 1T17.

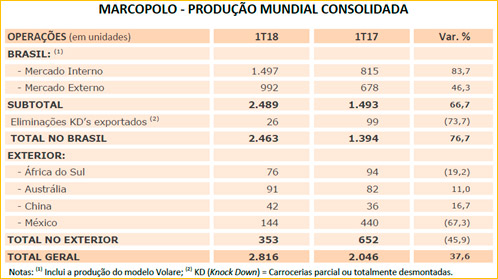

– Produção consolidada da Marcopolo:

No 1T18, a produção consolidada da Marcopolo foi de 2.816 unidades. No Brasil, a produção atingiu 2.463 unidades no 1T18, 76,7% superior à do 1T17, no entanto, no exterior a produção foi de 353, 45,9% inferior às unidades produzidas no 1T17.

– Participação no mercado brasileiro:

A participação de mercado da Marcopolo na produção brasileira de carrocerias foi de 53,7% no 1T18 contra 46,8% no 1T17. O destaque do período foi o crescimento de 25,8 p.p. no segmento de “urbanos” em relação ao 1T17, conquistando a liderança do segmento, com 51,0% de participação de mercado, com aumento de volumes direcionados tanto ao mercado brasileiro como à exportação.

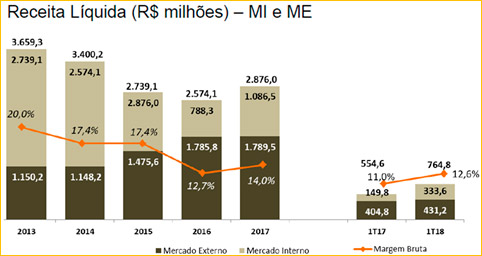

– Receita Líquida:

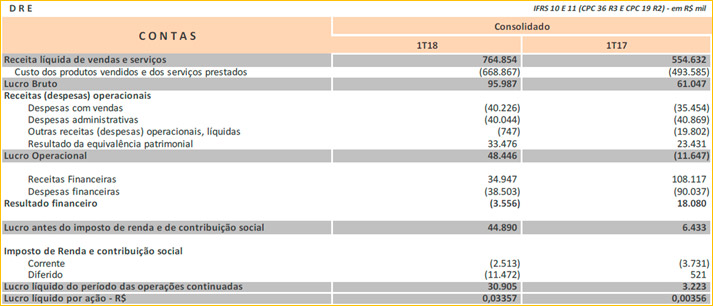

No 1T18, a receita líquida consolidada alcançou R$ 764,8 milhões, representando um aumento de 37,9% em relação ao 1T17. Do total da receita, 43,6% é proveniente do mercado interno e 56,4%, do mercado externo. Este crescimento da receita líquida consolidada é reflexo do maior faturamento no mercado doméstico (aumento de 81,9%) e de exportações (aumento de 57,6%) e, em unidades físicas faturadas quando comparado ao 1T17. No mercado doméstico, as receitas no segmento de rodoviários cresceram 294,3%e no segmento de urbanos cresceram 123,1% em comparação ao 1T17.

– Despesas Gerais e Administrativas:

No 1T18, as despesas gerais e administrativas reduziram 2,2%, com total de R$ 40,0 milhões, ou 5,2% da receita líquida, enquanto que no 1T17 essas despesas somaram R$ 40,9 milhões, ou 7,4% da receita. É importante destacarmos que houve uma diluição destas despesas em relação ao % da receita líquida, com redução de -2,2 p.p.

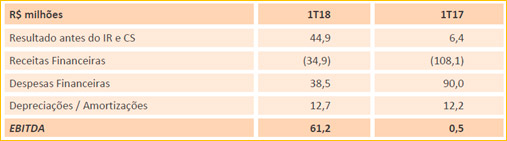

– EBITDA:

No 1T18, o EBITDA da Marcopolo foi de R$ 61,2 milhões, com margem de 8,0%, contra um EBITDA de R$ 0,5 milhão e margem de 0,1% no 1T17, o que representa um aumento de 12.140%. O melhor desempenho é explicado pelo crescimento dos volumes no Brasil, o que contribuiu para diluição de custos fixos; por uma menor despesa na linha de “Outras Despesas Operacionais” impactada no 1T17 por efeitos não recorrentes(impacto de -R$ 19,8 milhões); bem como, pelo resultado da equivalência patrimonial da New Flyer (no montante de R$ 26,0 milhões), 87,2% superior ao 1T17.

– Lucro Líquido:

O lucro líquido consolidado do 1T18 atingiu R$ 30,9 milhões, com margem de 4,0%, contra um lucro de R$ 3,2 milhões e margem de 0,6% no 1T17, o que representa um aumento de 865,6%. A melhora na margem líquida é explicada pelos mesmos fatores apontados no EBITDA.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– Despesas com Vendas:

No 1T18, as despesas com vendas aumentaram 13,23%, com total de R$ 40,2 milhões, ou 5,3% da receita líquida, contra R$ 35,5 milhões no 1T17, ou 6,4% da receita líquida. O ponto positivo foi que houve uma diluição destas despesas em relação ao % da receita líquida, com redução de -1,1 p.p.

– Resultado Financeiro:

O resultado financeiro líquido do 1T18 foi negativo em R$ 3,6 milhões, ante os R$ 18,1 milhões positivos registrados no 1T17. O resultado decorre basicamente da menor rentabilidade das aplicações financeiras associada à redução da taxa básica de juros brasileira.

– Endividamento Financeiro:

O endividamento financeiro líquido totalizava R$ 798,9 milhões em 31.03.2018, um aumento de 2% em relação a 31.12.2017(R$ 782,8 milhões). Desse total, R$ 449,8 milhões eram provenientes do segmento financeiro (Banco Moneo) e R$ 349,1 milhões do segmento industrial. Cabe ressaltar que o endividamento do segmento financeiro provém da consolidação das atividades do Banco Moneo e deve ser analisado separadamente, uma vez que possui características distintas daquele proveniente das atividades industriais da Marcopolo.

Do ponto de vista positivo, o endividamento financeiro líquido do segmento industrial no final do 1T18 representava 1,9x o EBITDA dos últimos 12 meses, uma redução de 0,4 p.p. do final de 2017.

Conclusão sobre os resultados:

Para quem nos acompanha como membro Gold, o resultado de Marcopolo não é surpresa nenhuma. Ainda em Fevereiro, fizemos um relatório sobre o setor automotivo, clique aqui.

O setor automotivo como um todo, chegou nas mínimas de produção em 2016, e desde então vem crescendo a taxas constantes e crescentes. Muitas empresas não suportaram e “quebraram” durante o período de recessão, como por exemplo, a Guerra. Olhando estrategicamente como investidor, isso significa que agora existe uma participação de mercado que será dividida entre as que sobraram e as que se prepararam melhor terão mais facilidades.

Os investimentos de Marcopolo, e de outras do setor foram feitos e esses resultados começam a aparecer nos resultados da empresa. A grande questão, agora é estimar até onde pode chegar esses resultados de Marcopolo. A empresa vale hoje R$ 3,1 bilhões em valor de mercado e tem lucro pouco superior a R$ 100 milhões. Mesmo que ela chegue a um lucro de R$ 200 milhões o P/L ainda ficará acima de 15. Ou seja, o mercado já precifica um crescimento dos lucros em 3x para Marcopolo.

Impossível não é, mas o Brasil precisará crescer mais do que vem conseguindo até o presente momento. Ainda estamos com a economia no patamar de 2011 e a previsão do boletim Focus é de um crescimento inferior a 2% para esse ano.

O incêndio ocorrido em Setembro de 2017 em uma das fábricas de Marcopolo parece que faz parte do passado. E agora é pensar no futuro e continuar observando para ver se Marcopolo pode dar futuramente possibilidade de compra, seja por melhoras nos fundamentos ou por quedas dos preços ou ambos.

Os assinantes sabem que eu prefiro uma outra empresa do setor que inclusive possui muita receita em dólar. Você quer saber qual é? E além disso receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1 por dia!).

Confira também os Resultados de Klabin.

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Radar de FIIS (NOVO) | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 359,90 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Novo curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]