Você conhece o Warren Buffett brasileiro? (Carteira Z)

Provavelmente você conheça o Warren Buffett, considerado o maior investidor de todos os tempos. Ele nasceu em 1930 em Omaha, Nebraska – Estados Unidos, e começou no mercado financeiro administrando fundos de investimento, em 1956.

Agora, responda-me com sinceridade: você aplicaria seu dinheiro em um fundo gerido pelo habilidoso velhinho?

O índice de retorno anual de Buffett é de 24,7% a.a. Em torno de 1,86% a.m.

Se o investidor comum conseguir essa média em seus investimentos, com o aporte inicial e aportes adicionais de 1.000 reais (reajustados pela inflação), obteria o retorno de mais de 41 milhões em 30 anos.

Nada mau.

Peter Lynch, gestor do fundo de ações mais famoso do mundo, conseguiu um retorno anual de 29% durante os anos em que esteve à frente do Fidelity Magellan Fund.

Se nos primeiros anos da gestão de Peter, você percebesse sua tamanha habilidade, poderia confiar uma parte do seu capital no fundo gerido por ele?

Estamos falando de gestores de ponta, com um know how apurado e com segredos em comum: a aplicação de hábitos mentais adequados, que assim, podem significar a diferença entre o sucesso e fracasso em tudo que é feito.

Também têm como regra que mais importante do que ganhar dinheiro, é não perdê-lo.

Buffett simplesmente não liga para qual poderá ser a próxima mudança do mercado, sendo assim, não tem interesse algum em qualquer tipo de previsão. Na opinião dele:

“as previsões podem dizer muito sobre quem as profetiza, mas não dizem nada sobre o futuro”.

Os investidores bem-sucedidos não confiam nas previsões do mercado. Na verdade, Buffett é o primeiro a admitir que, se acreditasse em previsões, já estaria falido. As previsões são a viga mestra dos boletins econômicos e de marketing dos fundos mútuos, não do sucesso nos investimentos.

Aliás, tentar prever o futuro é um dos pecados capitais dos investidores.

Em uma de minhas leituras, soube de um caso que aconteceu em 1987 em que uma perita em estatística, Elaine Garzarelli, ainda desconhecida, no dia 12 de outubro de 1987, previu “um iminente colapso no mercado de ações” apenas uma semana antes da “segunda-feira negra” daquele mês de outubro.

Imediatamente, ela se tornou uma celebridade na mídia. Em alguns anos, transformou seu status de celebridade numa fortuna.

Será que ela seguiu próprio conselho?

Não.

O dinheiro aplicado em seu fundo chegou a US$ 700 milhões em menos de um ano. Com uma taxa de administração de apenas 1%, esses US$ 7 milhões renderam-lhe um bocado em um ano. Muito bom. As receitas dos negócios, advindos de seu status de guru, renderam muito dinheiro para ela, mas não para seus seguidores.

Em 1994, os acionistas do fundo votaram, discretamente, para o encerramento dessa atividade.

[epico_capture_sc id=”2764″]

O motivo: o modesto desempenho e a deterioração da base de ativos.

O retorno médio em relação à duração do fundo era de 4,7%, enquanto o índice de ações da S&P 500 era de 5,8%.

Dezessete anos depois de ter atraído repentinamente a atenção do público investidor, Elaine mantém o seu status de guru/celebridade na mídia, mesmo depois de seu fundo mútuo ter fracassado, seu boletim econômico ter saído de circulação e de uma trajetória global bastante fraca em termos de previsões.

Por exemplo…

Em 21 de julho de 1996, quando o índice Dow Jones era de 5.452, ela afirmou que:

“poderia chegar a 6.400”.

Apenas dois dias depois, ela havia anunciado que:

“o mercado cairia entre 15% e 25%”.

Essas foram duas de suas catorze previsões feitas entre 1987 e 1996 – de acordo com os registros do The Wall Street Journal, da Business Week e do The New York Times.

Desses catorze prognósticos, apenas cinco estavam corretos, Portanto, seu índice de acertos foi de 36%, sendo assim, ,se a sua avó, de 96 anos, jogar cara ou coroa, pode, facilmente, se sair melhor do que a “GURU” do mercado.

Os investidores bem-sucedidos, além de vitoriosos no longo prazo, são apaixonados pelo que fazem.

E sabe qual a missão da Carteira Z?

Procurar gestores que vibram, que são loucos pelo seu ofício e que o retorno financeiro é apenas consequência desse prazer.

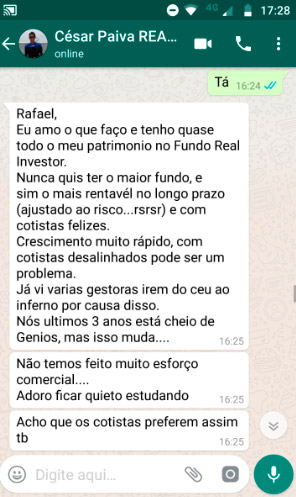

Em uma conversa com o simpático César Paiva,gestor do fundo Real Investor, pude perceber esse amor pelo trabalho e mostrarei na íntegra.

A figura abaixo do print de uma parte dela.

Esse é o perfil do qual a Carteira Z rastreia: A nata da gestão. O High stage, onde pessoas que além de know how, sejam apaixonadas pelo que fazem.

O Fundo Real Investor completou 10 anos em janeiro de 2019 e alcançou a rentabilidade de simplesmente 947% ou 26% a.a, contra 10% a.a. do Ibovespa. E o melhor: líquido de taxas.

Value Investing

Cesar Paiva me confidenciou que a estratégia que Buffet utiliza e a filosofia do Value Investing, fez muito sentido desde o começo de sua jornada como investidor, então começou a investir seguindo essa estratégia, e faz isso até hoje, procurando melhorar um pouco a cada dia.

Nessa próxima quinta-feira, dia 21 de fevereiro, às 20 horas, no canal Dica de Hoje, no Youtube neste link, teremos a honra de conhecer o Warren Buffet brasileiro, César Paiva, do Real Investor, apelidado não por ele, mas por nomes importantes do mercado financeiro, como o gestor do Fundo Versa, Luis Alves.

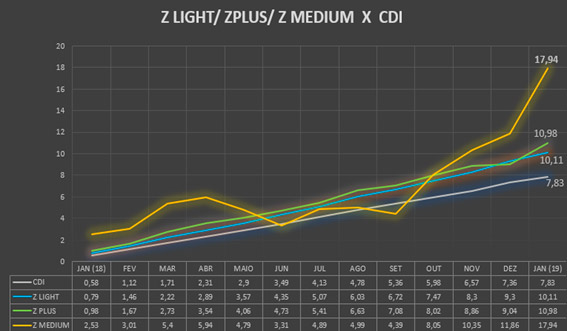

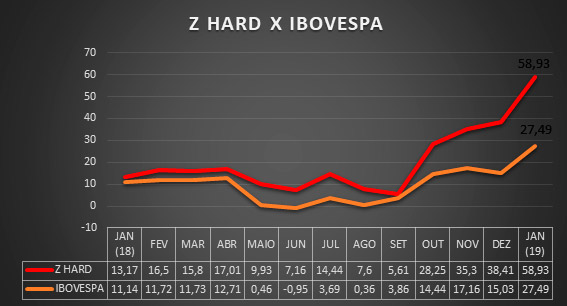

Aproveitando a oportunidade, confira o resultado de nossas Carteiras Z, desde janeiro de 2018:

As Carteiras mais conservadoras que têm como benchmarking o CDI:

Nossa Carteira mais agressiva, que tem como benchmarking o Ibovespa:

Se você quiser ver a nossa análise completa sobre os fundos que fazem parte das Carteiras, que desde 2018 têm alcançado rentabilidades expressivas, oferecemos duas opções através do Dica de Hoje:

Se você quiser conhecer e assinar, somente a Carteira Z, e ter acesso a nossas quatro carteiras e a relatórios quinzenais, acesse: www.carteiraz.com/planos e ganhe também carteiras exclusivas Dica de Hoje.

Qualquer dúvida, sugestão ou crítica serão muito bem-vindas.

Abraços e bons investimentos.

RAFAEL ZATTAR