Equilíbrio na hora de investir: aprenda a analisar o risco x retorno

Para quem está começando a investir agora, o claro entendimento da relação entre risco x retorno é muito importante para evitar frustrações nos investimentos. Uma das perguntas mais comuns é: como posso obter a maior rentabilidade sem enfrentar riscos? Infelizmente, não é possível esperar grandes rentabilidades sem se arriscar.

O intuito deste artigo é mostrar exatamente como funciona essa relação.

E como é possível diminuir os riscos de certos investimentos ou, pelo menos, saber como controlá-los.

Quando pensamos em investimentos, duas preocupações nos vêm à mente:

[feature_box style=”21″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]Qual o potencial de retorno e o qual risco do investimento?[/feature_box]

Existe um ditado que diz que quanto maior o risco, maior o retorno. Apesar de não ser uma verdade absoluta, possui sentido lógico.

Mas você sabe o que é risco, e como discernir os diferentes tipos em cada alternativa de investimento?

A questão é que para muitos, investir é um desafio, tanto pela falta de conhecimento, quando pela falta de visão entre o risco assumido e as possibilidades de retorno, mas isso não precisa ser assim.

A relação Risco x Retorno?

A questão é: será que existe alguma relação entre o risco e o retorno esperado de um investimento? Vamos imaginar que existem dois tipos de investimento no mercado. Ambos possuem exatamente o mesmo risco, porém o retorno esperado de um é maior do que do outro.

Espera-se, evidentemente, que todos invistam no que ofereça a melhor rentabilidade. Dessa forma, ou apenas o título de maior retorno esperado seria negociado no mercado, ou o outro título passaria a oferecer uma rentabilidade maior até o ponto em que alguns investidores demonstrassem interesse por ele.

Na prática, encontramos no mercado diversos títulos e valores mobiliários sendo negociados com retornos esperados diferentes. Consequentemente, há que se esperar que os riscos sejam também diferentes. Ou seja, quanto maior for o risco de um investimento, maior deverá ser o seu retorno esperado. Ou, de outra forma, quanto maior o retorno esperado de um investimento, maior, provavelmente, será o seu risco.

Retorno x Risco

Por essa razão, quando for investir, procure sempre analisar o retorno e o risco conjuntamente. A análise apenas do retorno pode levá-lo a realizar investimentos com risco superior ao que estaria disposto a correr. E desconfie sempre de investimentos que prometam retornos milagrosos ou muito fora da realidade do mercado, pois os riscos inerentes podem ser muito altos. Em alguns casos, podem ser até mesmo uma fraude.

É necessário comparar os riscos e a rentabilidade?

Um dos erros dos investidores é avaliar somente o grau de rentabilidade proporcionado por um determinado investimento sem considerar os riscos.

Digamos que existam dois tipos de investimentos diferentes: no primeiro, há uma rentabilidade garantida de R$ 10.000,00; no segundo, há uma possibilidade de 90% de receber R$ 12.000,00; e um risco de 10% de perder esse mesmo valor.

Aparentemente, a segunda opção se apresenta mais vantajosa, mas ela envolve um risco que, apesar de ser um percentual menor, pode se tornar real. É fundamental calcular o ponto de equilíbrio certo entre rentabilidade e risco.

Riscos dos Investimentos

Os investimentos financeiros são operações que visam à obtenção de ganhos rentáveis acima da média, sobretudo quando comparados a fontes de rendimentos ditas tradicionais. Através de várias aplicações disponíveis no mercado atual, é possível que pessoas físicas e jurídicas empreendam pela multiplicação dos seus ativos e retirem daí uma renda mais elevada.

No entanto, a decisão de investimento não é isenta de riscos – que variam, naturalmente, de acordo com o tipo de aplicação pretendida, na medida em que o investimento realizado em uma caderneta de poupança apresenta um maior nível de segurança relativamente ao investimento face à aquisição de ações no âmbito da bolsa de valores nacional ou em outro país.

Markowitz e a Teoria Moderna de Portfólios

Harry Markowitz é um economista brilhante que estudou a construção de portfólios de investimento e o efeito da diversificação em carteiras de investimento. O seu trabalho mais conhecido é a Teoria Moderna do Portfólio, publicada em um artigo em 1952, que rendeu a ele o Prêmio Nobel da Economia de 1990.

Teoria Moderna do Portfólio

A Teoria Moderna do Portfólio é usada para construir portfolios que otimizem ou maximizem o seu retorno esperado de acordo com um determinado nível de risco.

Essa teoria tem como premissa que os investidores são, na sua essência, avessos a riscos, mas considera também que o risco é inerente à busca por maiores retornos. De acordo com essa teoria, é possível construir uma fronteira eficiente de portfólios otimizados que oferecem o maior retorno esperado possível para cada nível de risco.

Uma premissa básica dessa teoria é que, se o investidor tiver que escolher entre 2 portfólios com o mesmo nível de retorno esperado, ele escolherá o portfólio de menor risco. Ou seja, caso o investidor tivesse que optar entre 2 fundos de características semelhantes, ambos com retorno esperado de 10% ao ano, no qual o primeiro tem uma volatilidade de 2% e o segundo uma de 1%, ele necessariamente escolheria o segundo.

[epico_capture_sc id=”2764″]

O prêmio do risco

Com base nisso, um investidor só estaria disposto a tomar mais risco se fosse remunerado por isso, ou seja, no exemplo acima um investidor racional só investiria em um fundo com volatilidade de 2% caso ele tivesse um retorno esperado superior ao de 1%.

Outro ponto essencial dessa teoria é que ela indica que o risco e retorno de um determinado ativo não deveria ser visto sozinho. O que deveria ser feito é avaliar o impacto desse ativo no risco e retorno da carteira como um todo. Ou seja, de acordo com a teoria você poderia ter dois ativos de alta volatilidade, por exemplo, de 5% cada.

Apesar disso, caso eles tenham um comportamento descorrelacionado entre si, a resultante da sua carteira será uma volatilidade menor que 5%. Isso demonstra assim o efeito positivo da diversificação na prática.

Digamos que você possui um portfólio com ações da Petrobrás e da Vale.

De acordo com a Teoria Moderna do Portfólio, a tomada de decisão quanto à próxima ação a ser comprada deveria considerar que você já tem essas ações e, portanto, a mais indicada seria uma que potencializasse o efeito de diversificação da sua carteira. A ação de uma empresa do setor de madeira e celulose, como por exemplo, a Suzano ou a Klabin, seriam indicadas devido à sua alta descorrelação com o restante do portfólio.

Fronteira eficiente

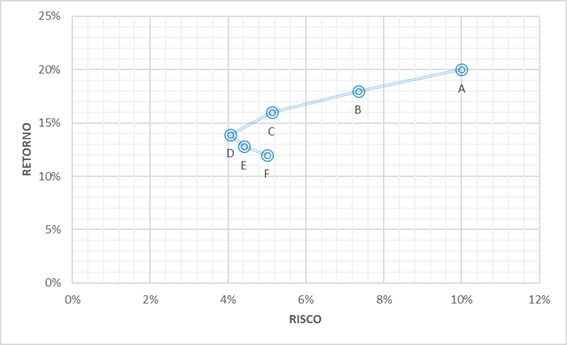

Analisando os portfólios que oferecem o maior retorno possível para um determinado nível de risco é possível determinar uma fronteira eficiente, como no gráfico abaixo:

Cada ponto nessa curva representa um determinado portfólio, cada um com o seu nível de risco e retorno esperado.

Veja que, de acordo com a Teoria de Markowitz, não faria sentido aplicar no portfólio F, pois com o mesmo nível de risco (aproximadamente 5%) você poderia investir no portfólio C, que tem um retorno estimado maior.

Caso você quisesse um retorno ainda maior, seria necessário se deslocar dentro da fronteira eficiente até, por exemplo, o portfólio A. Esse sim apresenta um retorno superior ao do portfólio C, no entanto o seu risco também é bastante superior.

No exemplo acima, o portfólio D também seria um dos mais eficientes. Isso se dá porque ele tem o menor risco de todos e apresenta um retorno superior inclusive a portfólios de maior risco que ele (como o E e F).

Conclusão

A Teoria de Markowitz sobre a construção de portfolios otimizados e o efeito da diversificação em carteiras contribuíram para que o mercado de capitais avançasse.

Baseado em medidas estatísticas, como a correlação e variância dos ativos, a Teoria Moderna do Portfolio demonstra que é possível construir portfolios com um risco menor que o de cada ativo constante na sua carteira. Através dela é possível ainda construir uma fronteira eficiente que demonstra os portfolios com a melhor relação risco-retorno possível.

Diversificação

Diversificar é a prática de dividir o dinheiro entre diferentes investimentos para reduzir o risco. Uma expressão que resume muito bem essa estratégia é:

[feature_box style=”21″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]“Não ponha todos os ovos em uma única cesta”.[/feature_box]

Historicamente, observou-se que alguns tipos diferentes de investimento, no entanto, podem oscilar de forma também diferente.

No momento em que uns registram queda, os outros acumulam ganhos ou permanecem inalterados, ou vice-versa.

Imaginem que uma empresa do setor de alimentos é fiscalizada pelos agentes reguladores de saúde, e descobrem que tal empresa não está seguindo os padrões mínimos exigidos de higiene.

É muito provável que o mercado entenda que as vendas dessa empresa cairão e, consequentemente, os preços de negociação de suas ações também. Entretanto, esse fato não impacta a maioria das outras empresas negociadas no mercado. Algumas podem até ter um impacto oposto.

Concorrentes dessa hipotética empresa podem vir a se beneficiar desse fato, assim, temos um exemplo de um fato que impacta negativamente uma empresa, positivamente algumas e não tem qualquer impacto nas demais.

Risco específico ou diversificável

A isso chamamos de risco específico ou diversificável.

Um investidor que detiver apenas ações da empresa afetada terá, no enta uma perda muito maior do que outro que tenha uma carteira diversificada com mais ações.

É claro o contrário pode acontecer.

Um fato positivo, que afete apenas uma empresa, pode fazer com que suas ações subam, enquanto outras caiam ou permaneçam inalteradas, à medida que, essa hipótese, o investidor que detiver apenas a ação afetada ganhará mais do que aquele que tiver uma carteira diversificada. Entretanto, assumiu um risco maior para isso. Mais uma vez, mostramos a relação direta entre risco e retorno.

Deve-se ter em mente, entretanto, que a diversificação não é capaz de eliminar todo o risco de um investimento.

Isso porque há fatos no mercado que afetam todos os ativos no mesmo sentido, seja positivo ou negativo. A expectativa de uma recessão econômica, por exemplo, muito provavelmente levará a uma queda nos preços de todos os ativos.

A isso chamamos de risco sistêmico ou não diversificável.

Por que vale a pena investir no longo prazo?

Devemos investir com horizonte de longo prazo, sabe o porquê?

Porque é no longo prazo que você encontrará as melhores oportunidades, ou seja, as melhores taxas de retorno. No longo prazo as condições para maturar um bom investimento são melhores.

É também no longo prazo que estão os juros compostos, ou juros sobre juros: a fórmula que têm o poder de fazer seu investimento crescer exponencialmente.

Perfil de Investimento

Mesmo sabendo que cada pessoa tem um perfil de investimento e um objetivo específico, essas razões que o retorno no longo prazo é mais consistente.

Investir no longo prazo é mais que um investimento por período específico, é uma filosofia de investimento.

Se analisarmos, por exemplo, o patrimônio e a história de um dos homens mais ricos do mundo, Warren Buffett, podemos observar investimentos de longo prazo. Atualmente ele tem 84 bilhões de dólares como patrimônio – e 90% dessa fortuna foi conquistada após seus 50 anos de idade. Para tanto, Buffett começou muito cedo, antes dos 20.

Em investimentos, tempo e paciência são palavras mágicas.

Quanto mais cedo você começar, mais tempo terá para fazer seu dinheiro crescer. E não se preocupe se deixou algumas oportunidades passarem e está começando agora.

Nunca é tarde para investir.

Conclusão

Enfim a melhor estratégia para diminuir o risco é estudar e conhecer bastante o mercado. Mesmo nos títulos públicos, que possuem baixo risco, existem rentabilidades diferentes de acordo com o título que você escolher. Em mercados que envolvam mais riscos, como o mercado de ações.

Existem excelentes materiais no nosso canal para aprender investir de maneira eficiente, até porque, é natural muitas dúvidas afetarem quem está entrando agora no mercado de investimentos.

Para alcançar o sucesso, uma excelente maneira de crescer é aproveitando o conteúdo do nosso canal.

Um dos primeiros passos para entrar no mercado de investimentos é começar a poupar. Também é preciso que você estude e pesquise o mercado de investimentos. a fim de encontrar as aplicações que podem ser mais lucrativas para você.

Confira nossa nova Área Primeiros Passos é um espaço se conhecimento.

Torne-se membro Gold Dica de Hoje, acessando um material diferenciado, o Conteúdo é atualizado constantemente para que o usuário esteja sempre por dentro das estratégias oferecidas.

Lembrando que Membro Gold tem sempre uma condição especial nos cursos do canal e outras vantagens.

Marcelo Rabinovici