KLABIN (códigos Bovespa: KLBN3, KLBN4 e KLBN11)

RESUMÃO – Resultados 1T20:

(Data de divulgação dos resultados ao mercado: 04/maio/2020)

(Dados retirados do site de RI: http://ri.klabin.com.br/)

– Estratégia da Empresa:

A Klabin vem trabalhando ativamente em medidas de prevenção para auxiliar no controle da disseminação do Coronavírus (COVID-19) entre os seus colaboradores e a comunidade, adotando diversas medidas, como cancelamento de viagens, monitoramento em todas as suas unidades, flexibilização da rotina e gestão de trabalho remoto, adoção de sistema de turnos alternados e serviço de alimentação de forma individualizada. Os profissionais envolvidos nas obras de construção civil do Projeto Puma II foram desmobilizados temporariamente no dia 23 de março. Em abril, a companhia iniciou a reintegração gradual de alguns destes profissionais, em grande maioria daqueles residentes no estado do Paraná. Além dessas ações, a companhia já destinou mais de R$ 10 milhões em doações, além de disponibilizar itens hospitalares e produzir copos descartáveis para hospitais. Desenvolveu também uma formulação inédita de álcool em gel feita a partir de MFC (celulose microfibrilada) e ajuda o governo do estado do Paraná na construção das instalações de leitos para o hospital de campanha do Paraná.

A Klabin, hoje, é a maior produtora e exportadora de papéis para embalagens do País e tem uma preocupação em manter suas atividades operacionais, garantindo a produção de embalagens que envasam, protegem, acondicionam e transportam itens de primeira necessidade, importantes para a população neste momento de crise, em especial nos segmentos de alimentos industrializados e in natura (leites, proteínas, farinha de trigo, frutas, congelados e outros gêneros); de higiene pessoal e hospitalar (fraldas infantis e geriátricas, absorventes higiênicos para leitos hospitalares, toalhas de papel e papel higiênico); e produtos de limpeza (detergentes, desinfetantes, álcool, entre outros). A Klabin conta com aproximadamente 80% da sua produção total direcionada aos segmentos de alimentação, higiene e limpeza, considerados de primeira necessidade. Também é a única produtora de celulose fluff no Brasil, responsável pelo abastecimento de cerca de 50% do mercado brasileiro deste insumo que é primordial para a produção de fraldas descartáveis.

– Composição Acionária:

– Destaques Operacionais e Financeiros:

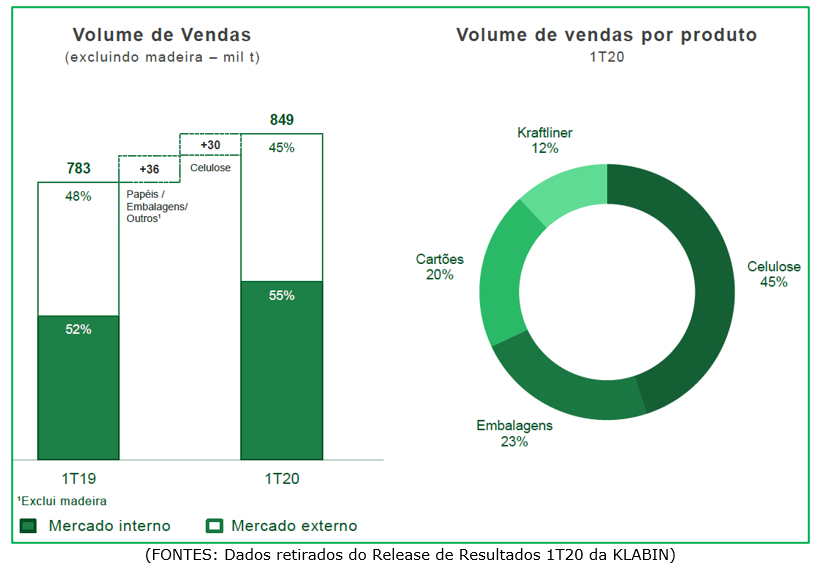

– Volume de Vendas:

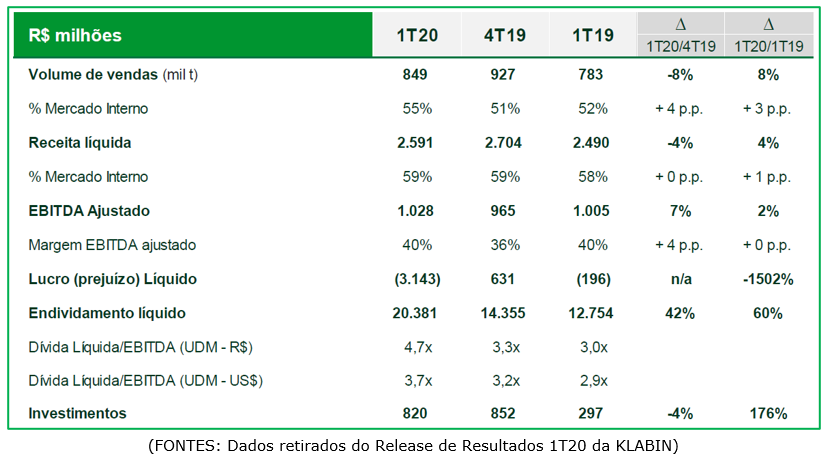

No 1T20, o volume total de vendas, excluindo madeira, atingiu 849 mil toneladas, o que representa um crescimento de 8% em relação ao 1T19 e uma redução de 8% em relação ao 4T19. Como destaque do trimestre, a Klabin apresentou um bom desempenho na produção de bens de primeira necessidade, em especial nos segmentos de alimentos e bebidas, produtos de limpeza, higiene pessoal e hospitalar, com destaque para vendas ao mercado interno, que passou a representar 55% neste trimestre em relação ao mercado externo (45%).

A partir do mês de março, a companhia observou uma redução de demanda em setores que não são de primeira necessidade. Porém, neste setor teve um segmento que se destacou bem, que foi o segmento de cartões revestidos, com crescimento de 15%, puxado principalmente pelas vendas de cartões para líquidos, usados na fabricação de caixas de leite longa vida, sucos e outras bebidas.

– Receita Líquida:

No 1T20, a Klabin totalizou uma receita líquida de R$ 2.591 milhões, representando um crescimento de 4% em comparação com o 1T19. É importante destacarmos que a receita líquida foi impactada positivamente pela forte variação cambial do período, visto que 45% do volume de vendas foi destinado ao mercado externo, representando assim 41% da receita líquida total. Esse fato compensou a forte queda nos preços de celulose branqueada ao longo de 2019.

– Unidade de Negócios:

– Custo Caixa Celulose:

– Custo Caixa Celulose:

No 1T20, o custo caixa de produção foi de R$ 693/t, representando uma redução de 3,7% em relação ao 1T19. O principal destaque foi uma redução no custo de químicos, efeito de maiores índices de produtividade na operação e redução do preço de soda cáustica e ácido sulfúrico, que mais do que compensaram a desvalorização cambial. A Klabin também se beneficiou de uma maior geração de energia no período e da redução do consumo de combustível (resultado dos investimentos na planta de talloil). O impacto negativo na linha “Fibras” reflete o aumento do raio médio de abastecimento de madeira pela maior participação da madeira de terceiros no mix total.

– Custo dos Produtos Vendidos:

O custo dos produtos vendidos no 1T20 foi de R$ 1.180 milhões, que representa R$ 1.389 por tonelada vendida e uma redução de 6% em relação ao 1T19, explicada pelos mesmos fatores que influenciaram a redução do custo caixa celulose.

– Geração Operacional de Caixa (EBITDA):

O EBITDA Ajustado totalizou R$ 1.028 milhões, aumento de 2% em relação ao 1T19 e aumento de 7% em relação ao 4T19, com margem EBITDA ajustada de 40%, influenciado pelo aumento do volume de vendas e da desvalorização cambial.

– Resultado Financeiro:

No 1T20, as despesas financeiras da Klabin foram de R$ 452 milhões, aumento de R$ 27 milhões em relação ao 4T19. As receitas financeiras atingiram R$ 107 milhões no trimestre, redução de R$ 35 milhões frente ao 4T19.

A taxa de câmbio encerrou o trimestre a R$ 5,20/US$, 29% superior à taxa observada ao final do 4T19, trazendo um grande impacto no valor de marcação a mercado de swap de taxas de juros no valor negativo de R$ 1.717 milhões (instrumentos derivativos). Além disso, a forte desvalorização do real também gerou efeito negativo na linha de variação cambial líquida em R$ 3.426 milhões. Lembrando que este impacto veio por conta do endividamento em dólar da Klabin.

OBS: Essas variações, no total de R$ 5.143 milhões, não representam efeito caixa, mas impactaram no resultado contábil do 1T120 da Klabin, o que acabou resultando em um prejuízo líquido.

– Prejuízo Líquido:

No 1T20, a Klabin apresentou um prejuízo líquido de R$ 3.143 milhões, revertendo um lucro obtido no 4T19 de R$ 631 milhões.

– Endividamento:

O endividamento bruto no final de março era de R$ 27.596 milhões, aumento de R$ 3.511 milhões em relação ao observado no final do 4T19, explicado principalmente pela variação cambial sobre o endividamento em moedas estrangeiras da Klabin. Da sua dívida total, R$ 21.703 milhões, ou 79% (US$ 4.174 milhões) são denominados em dólar, considerando operações de financiamento com swap de taxas de real para dólar.

No período, houve alongamento do prazo médio total de vencimento dos financiamentos, que no final do 4T19 era de 96 meses, encerrando o 1T20 com prazo médio de 113 meses; houve uma redução de custo médio dos financiamentos de 6,1% a.a. no 4T19 para 5,3% a.a. no 1T20 para dívidas em reais; e em relação às dívidas em moeda estrangeira, o custo se manteve praticamente no mesmo patamar de 5,1% a.a.

O caixa e as aplicações financeiras da Klabin encerraram o trimestre em R$ 7.215 milhões, redução de R$ 2.516 milhões em relação ao verificado ao final do 4T19, explicado majoritariamente pela liquidação antecipada de linhas de PPE, no valor total de US$ 666 milhões. A Dívida Líquida consolidada em 31 de março de 2020 totalizou R$ 20.381 milhões, R$ 6.027 milhões acima do registrado no final do 4T19, explicado majoritariamente pelo impacto negativo da variação cambial sobre a dívida em dólar.

A relação Dívida Líquida/Ebitda Ajustado aumentou de 3,3 para 4,7 vezes. A relação Dívida Líquida/EBITDA medida em dólares, que melhor reflete o perfil de alavancagem financeira da Klabin, teve alta de 0,5 vezes e fechou o trimestre em 3,7 vezes.

– Aquisição do negócio de papéis para embalagens e papelão ondulado da “International Paper” no Brasil:

No final do 1T20 a Klabin anunciou a aquisição do negócio de papéis para embalagens e papelão ondulado da “International Paper” no Brasil. A transação, ainda sujeita ao cumprimento de determinadas condições suspensivas, entre elas a aprovação pelo Conselho Administrativo de Defesa Econômica (CADE), está alinhada à estratégia da Klabin de crescimento nesse segmento, marcando também o início de suas operações na Região Centro-Oeste do Brasil, fortalecendo a posição de liderança da companhia no setor.

Conclusão sobre os resultados:

À primeira vista, o resultado da Klabin não parece bom. A companhia teve aumento do endividamento líquido para R$ 20,4 bilhões e, além disso, a companhia registrou um prejuízo líquido superior a R$ 3 bilhões. No entanto, vimos as ações subindo, e não caindo, como era de se esperar em uma situação como essas.

O endividamento crescente já era esperado pelo início das obras para expansão do Projeto PUMA. O Projeto PUMA II captou recursos para realizar as obras e alcançar um aumento da capacidade produtiva. Serão mais 920 mil toneladas a partir de 2023. O CAPEX total do projeto esperado até 2023 é de US$ 2 bilhões. No câmbio de 2019, cerca de R$ 8 bilhões. No câmbio atual, quase R$ 12 bilhões. Já foi investido R$ 1,7 bilhão, sendo R$ 527 milhões no 1T2020.

Quem investe em Klabin precisa entender que a companhia tem demanda reprimida. Toda expansão de capacidade produtiva que ela realiza, logo é ocupada. O Projeto PUMA 1 teve seu ramp-up concluído em 2018 e desde então a companhia trabalha com 100% de utilização da capacidade e, em alguns momentos, com mais de 100% (sim, é possível).

Nesta conclusão para entender o resultado da Klabin, vamos observar 3 pontos principais do seu resultado. As Receitas, o Custo e o Resultado Financeiro.

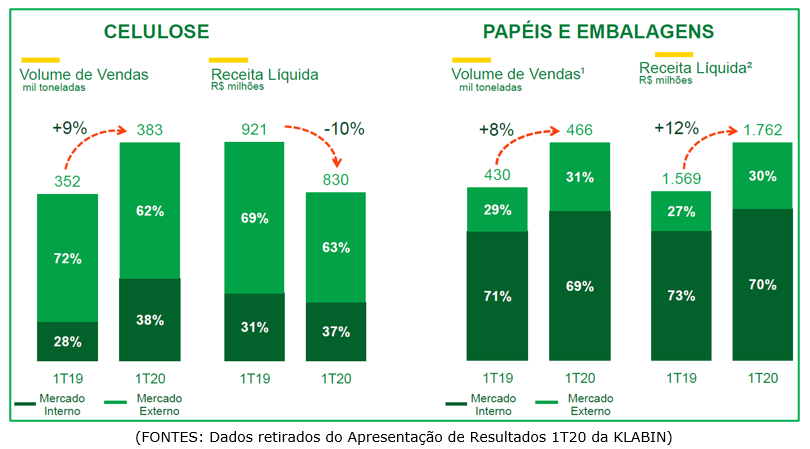

As Receitas da Klabin são divididas entre celulose e papéis e embalagens. A parte da Celulose foi a mais afetada, primeiro porque o volume de vendas é direcionado prioritariamente ao exterior e os estoques no exterior estão altos, sendo que no 1T2020 estavam mais altos ainda. Excesso de oferta e demanda reduzida levou a uma redução do preço da celulose, que já começou a se reverter no final de abril e início de maio, mas que impactou essa parte do 1T2020.

A Klabin fez o possível para sentir o mínimo possível nessa linha. Aumentou a participação do mercado interno de 28% para 38% e com isso conseguiu atingir um aumento do volume vendido de celulose. Mesmo com 63% das receitas em dólar e mesmo com a apreciação do dólar frente ao real, e mesmo com o aumento do volume, a Receita Líquida caiu 9%. Sim, assim como o preço do petróleo despencou no mercado internacional, o preço da celulose caiu muito também.

Impacto maior sentirá a Suzano, que exporta 90% da sua produção e a sua receita não é dividida entre celulose e papéis e embalagens.

Na outra parte das receitas, a de papel e embalagens, a Klabin fez o “dever de casa”, crescimento do volume vendido em 8% e da Receita Líquida em 12%. O mercado acredita que essa linha crescerá mais rapidamente que o esperado anteriormente, visto que os produtos pedidos no e-commerce são entregues embalados. Além disso, já existe troca de copos, canudos, pratos, sacolas e outros itens descartáveis de plástico por itens de papel.

Para uma empresa como a Klabin, que não tem controle sobre o preço do produto no mercado internacional, é fundamental que ela busque ter o menor custo possível de produção. Isso a companhia consegue com eficiência ou com escala (por isso ela precisa crescer no projeto PUMA II, apesar do endividamento). A Klabin conseguiu reduzir seu custo caixa em dólar neste trimestre.

Na verdade, quando o real se desvaloriza, como a empresa tem muitos custos, como o salário do pessoal, energia elétrica, e alguns insumos cotados em real, a empresa se torna mais competitiva em dólar. Isso está ocorrendo com a Klabin e deve acontecer também com a Suzano e com as empresas de petróleo, por exemplo.

Então, o que podemos ver até aqui é que o investimento de PUMA II é extremamente necessário para a sobrevivência da companhia no longo prazo. As receitas foram alocadas no mercado em que havia demanda e melhores preços e também a gestão de custos e de receitas foi eficiente. Poderia ter sido um pouco melhor, mas dentro do atual cenário, foi boa.

Até aqui, foi a parte operacional da companhia. O resultado operacional da Klabin, antes das despesas financeiras e do Imposto de Renda, melhorou em 15%, saindo de R$ 532 milhões no 1T2019 para R$ 610 milhões no 1T2020.

Aí vem a parte dos resultados financeiros, que incluem os juros das dívidas, as correções monetárias, as variações cambiais e o resultado dos instrumentos de proteção. No caso, o SWAP.

Neste trimestre, a companhia teve um impacto positivo em sua receita pela desvalorização do real. No entanto, este impacto poderia ter sido negativo também, caso o dólar caísse. A companhia tenta travar essa diferença operacional realizando um SWAP, em que ela troca a diferença da taxa de câmbio por juros. A ideia é que o resultado tenha menos volatilidades. Assim, o trimestre que a companhia ganha receita pela alta do dólar, ela perde no instrumento derivativo, e vice-versa. O impacto destes instrumentos foi de R$ 1,7 bilhão. E no 2T2020, veremos o mesmo impacto, visto que o dólar já saiu de R$ 5,23 para R$ 5,87.

A segunda parte são as variações cambiais das dívidas.

Para explicar essa parte, vou contar uma história:

Imagine que você tenha um cartão de crédito maravilhoso, que ao invés de pagar a sua fatura das compras no exterior todo o mês, você pode pagar essa fatura daqui a 96 meses (prazo médio da dívida da Klabin). Imagine também que nessa fatura vale a regra antiga, de que vale o câmbio da data do vencimento.

Assim, se você gastou 1.000 dólares no exterior no início de janeiro de 2020, você tinha uma dívida de R$ 4.000,00. Mas ao final do trimestre, em 31/03/2020, o dólar estava cotado a R$ 5,23. Logo, sua dívida subiu para R$ 5.230,00.

- Esse aumento de dívida para você é meramente contábil. Afinal, você só precisa pagar a fatura daqui a 96 meses. Até lá o câmbio pode cair novamente, certo?

- A dívida é cotada no câmbio de fechamento a R$ 5,23 e as receitas foram ocorrendo ao longo do trimestre, com câmbios entre R$ 4,00 e R$ 5,23. A companhia informa que o câmbio médio foi R$ 4,44. Ou seja, existe um descasamento entre as variações cambiais da dívida e as receitas do exterior.

Essa redução de lucro líquido atual também ocorreu em 2015, quando o dólar teve uma forte alta, saindo em poucos meses de R$ 2,10 para R$ 4,00, durante o Governo Dilma. Veja abaixo o lucro líquido e depois veja a geração de caixa operacional, que é um indicador muito melhor para avaliarmos a Klabin. Veremos a seguir que nestes últimos 10 anos a geração de caixa operacional da Klabin cresceu 3x, e este é o percentual que a ação subiu também, aproximadamente.

Fonte – Guiainvest Pro

Enquanto a Klabin tiver demanda para crescer sua capacidade produtiva e seguir reduzindo seu custo caixa por tonelada, será uma boa empresa para se investir. O grande risco que eu vejo na companhia é se, ao concluir seus investimentos, no auge do endividamento, ocorrer uma redução brusca de demanda que afete sua capacidade de geração de caixa.

Empresa centenária, pagadora de dividendos, desde que eu me conheço no mercado de ações, super alavancada e, portanto, possui um risco adicional.

Normalmente, o Conselho da Klabin aprova dividendos após a divulgação de resultados e, desta vez, mesmo com Ebitda positivo, a companhia não divulgou nada. Outro ponto importante é que as Parada Programadas de Correia Pinto e de Monte Alegre foram postergadas para Agosto. É provável que a companhia produza para estoque no 2T2020, piorando seu capital de giro pontualmente.

Agora vamos a parte do preço justo para saber se esta empresa está em um bom ponto de compra apesar da alta recente ou não. Mas essa parte é apenas para assinantes. Se você não conhece a nossa Área de Membros onde fazemos as nossas recomendações veja as informações abaixo

Os assinantes do Plano Ações e do Combo Ações + FIIs têm direito a essa parte de Preço Justo. Estará na Parte de Resultados de Empresas. Mais informações de como assinar abaixo:

Plano “Ações – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal

– Plano anual

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Para informações sobre o “Curso de Opções Dica de Hoje”, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Já participa do nosso grupo do Telegram?

Videos, informações e novidades vem aí.

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões aqui expressas estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.