TAESA (códigos B3: TAEE11, TAEE3, TAEE4)

RESUMÃO – Resultados 4T19:

(Data de divulgação dos resultados ao mercado: 12/março/2020)

(Dados retirados do site de RI: http://ri.taesa.com.br)

– Estratégia da Empresa:

A Transmissora Aliança de Energia Elétrica S.A. (“Taesa”) é um dos maiores grupos concessionários de transmissão de energia elétrica do país, possui 39 concessões, com 10.979 km de linhas em operação e 2.600 km de linhas em construção, totalizando 13.579 km de extensão e 97 subestações. Suas concessões possuem um prazo médio de 16,8 anos (em 29/02/2020) e uma Receita Anual Permitida de R$ 2.748 milhões (ciclo 2019-2020): R$ 2.176 milhões operacional (20% do market share) e R$ 572 milhões em construção (12% do market share – RAP total). A Taesa tem presença em todas as 5 regiões do país (18 Estados e o Distrito Federal) e um Centro de Operação e Controle localizado em Brasília.

A empresa é dedicada exclusivamente à atividade de transmissão de energia elétrica. Suas receitas são altamente previsíveis (receitas fixas reajustadas anualmente pela inflação) e possui um histórico consistente de pagamento de dividendos, com payout histórico na faixa de 90% (percentual do lucro líquido distribuído na forma de proventos).

No ano de 2019 a Taesa completou 10 anos de existência, e neste ano concluiu as aquisições dos três lotes do leilão da ELETROBRAS (lotes da ETAU, BRASNORTE e TRANSMINEIRAS), comprou a participação acionária da Bipar Energia, Telecomunicação e Industria Metalúrgica S.A. na BRASNORTE, assinou um contrato de compra e venda da concessão Rialma Transmissora de Energia 1 S.A. e encerrou no início de 2020 as aquisições de São João Transmissora de Energia S.A. e São Pedro Transmissora de Energia S.A. (ÂMBAR).

A Taesa mantém seu foco na execução e entrega no prazo de seus projetos em construção e continua trabalhando com vistas à antecipação da entrada em operação de alguns deles.

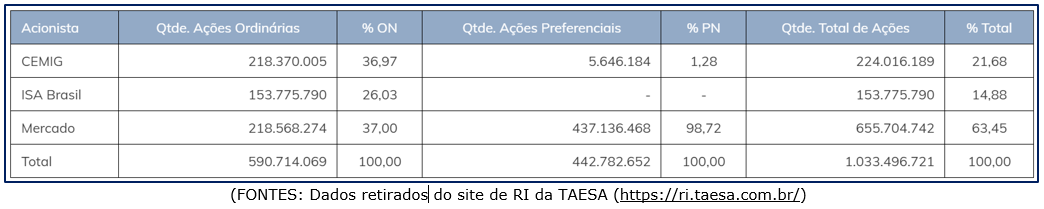

– Composição Acionária:

Destaques Operacionais e Financeiros:

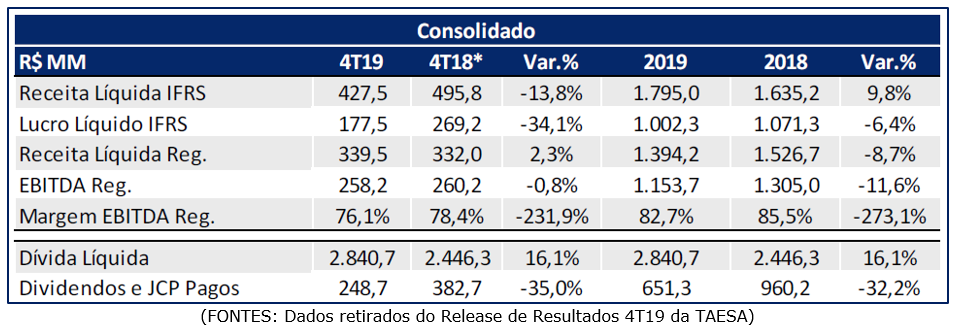

– Receita Líquida IFRS:

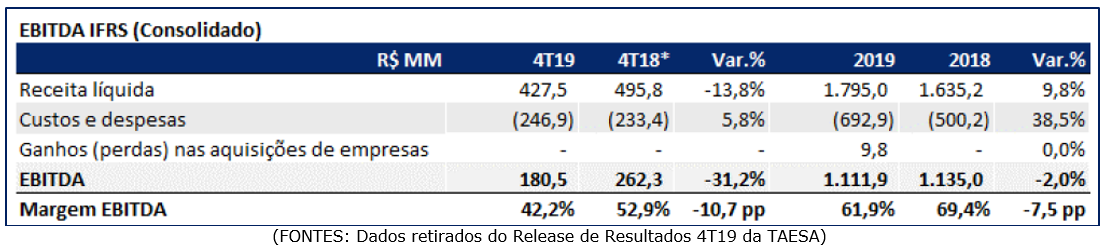

A Receita Líquida IFRS do 4T19 foi de R$ 427,5 MM, 13,6% menor que o 4T18, devido principalmente à redução das receitas de construção e de correção monetária. Em 2019, a Receita Líquida IFRS totalizou R$ 1.795,0 MM, 9,8% maior que em 2018 em função basicamente do aumento da receita de construção, que foi compensado em parte pela queda da receita de correção monetária.

– Custos, Despesas, Depreciação e Amortização IFRS:

No 4T19, os Custos, Despesas, Depreciação e Amortização da Taesa totalizaram R$ 249,8 MM, 6,2% maior quando comparado ao 4T18, e em 2019 totalizaram R$ 706,1 MM, sendo 39,4% maior quando comparado ao 2018.

Com destaque positivo para linha de “Outros”, que apresentou uma redução de 65,9% na comparação entre 4T19 e 4T18 e redução de 49,0% na comparação entre 2019 e 2018, devido principalmente à revisão e atualização das provisões para contingências judiciais e adoção do IFRS 16. Os destaques negativos foram o aumento de 15,6% na comparação entre o 4T19 e o 4T18 e de 8,7% entre 2019 e 2018 na linha de “Pessoal”, devido a reajustes salariais, e o aumento de 12,8% entre o 4T19 e o 4T18 e aumento de 69,9% na comparação entre 2019 e 2018 na linha de “Material”, devido à evolução dos empreendimentos em construção Janaúba, Mariana e Sant’Ana e dos reforços de Novatrans.

– EBITDA/Margem EBITDA IFRS:

O EBITDA IFRS no 4T19 totalizou R$ 180,5 MM com margem EBITDA de 42,2%, representando uma redução de 31,2% na comparação contra o 4T18, reflexo da reversão de R$ 80,6 MM da receita de construção das melhorias não operacionais, não contabilização da receita de construção do empreendimento Mariana e queda da receita de correção monetária (queda da inflação). Na comparação entre 2019 e 2018, apresentou uma queda de 2,0%.

OBS: O EBITDA IFRS não é uma medida que reflete a geração de caixa operacional da empresa, uma vez que o padrão IFRS gera um descolamento entre DRE e Fluxo de Caixa.

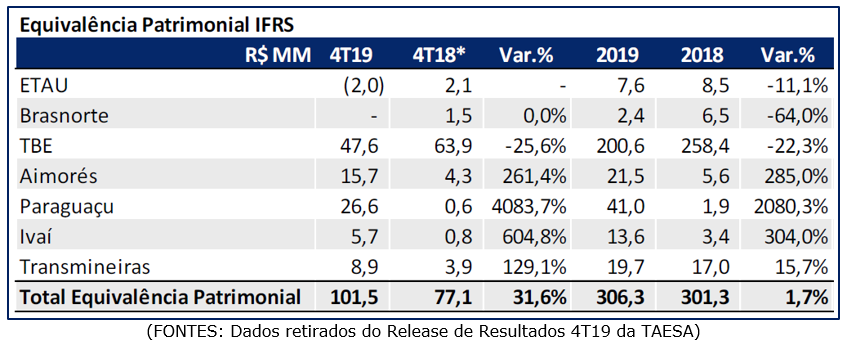

– Resultado de Equivalência Patrimonial IFRS:

No 4T19, o Resultado de Equivalência Patrimonial IFRS totalizou R$ 101,5 MM, 31,6% maior que o registrado no 4T18. Em 2019, a Equivalência Patrimonial IFRS fechou em R$ 306,3 MM, 1,7% maior que o registrado em 2018. Este aumento ocorreu devido aos maiores investimentos nas concessões em construção Aimorés, Paraguaçu e Ivaí (AIE), cujas margens de construção impactam o resultado dos empreendimentos.

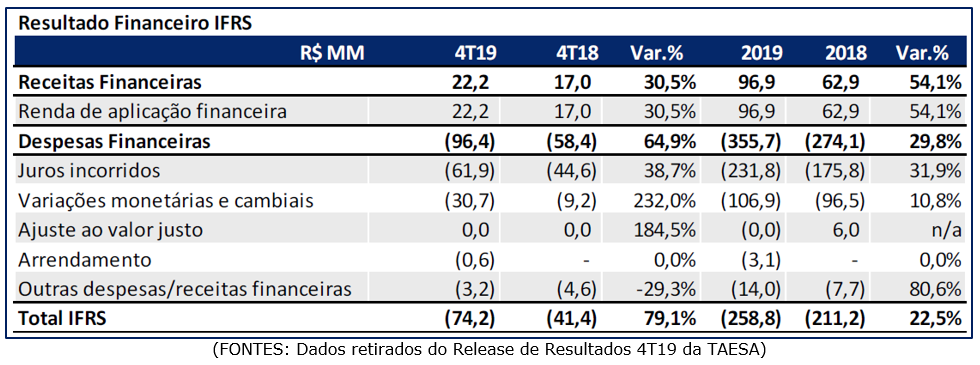

– Resultado Financeiro Líquido:

A despesa financeira líquida IFRS totalizou R$ 74,2 MM no 4T19, 79,1% maior em relação ao 4T18. Em 2019, a despesa financeira líquida IFRS fechou em R$ 258,8 MM, apresentando um aumento de 22,5% em relação a 2018.

O aumento de 30,5% (4T19 x 4T18) nas “Receitas Financeiras” ocorreu em razão do maior volume médio de caixa aplicado em função das captações em 2019 (debêntures de Janaúba e da Taesa) compensado em parte pela menor rentabilidade alcançada nas aplicações durante o 4T19. O aumento de 38,7% (4T19 x 4T18) na linha de “Juros Incorridos” foi devido ao maior volume de dívida entre os períodos comparados. O aumento de R$ 21,5 MM ou 232% (4T19 x 4T18) na linha de “Variações monetárias” ocorreu basicamente devido ao maior volume de dívida em IPCA.

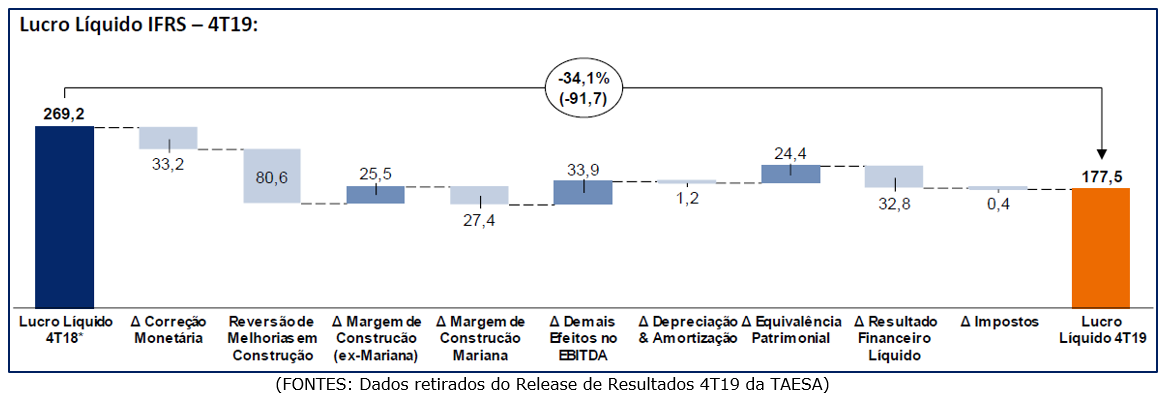

– Lucro Líquido IFRS:

O Lucro Líquido IFRS da Taesa totalizou R$ 177,5 MM no 4T19, 34,1% menor que o registrado no 4T18, explicado basicamente pela redução da receita de correção monetária, em função da queda nos índices macroeconômicos e aumento da despesa financeira líquida, resultado das captações em 2019. Em 2019, o Lucro Líquido IFRS somou R$ 1.002,3 MM, 6,4% menor em relação a 2018.

– Endividamento:

No 4T19, a Dívida Bruta da Taesa totalizou R$ 5.265,0 MM, 12,6% maior que o 3T19. O caixa ficou em R$ 2.424,4 MM, maior em 17,8% contra o 3T19, resultando em uma dívida líquida de R$ 2.840,7 MM, registrando um crescimento de 8,5% no trimestre. Considerando a dívida líquida proporcional das empresas controladas em conjunto e coligadas, a relação dívida líquida sobre EBITDA ficou em 2,2x no 4T19, acima do registrado no 3T19 (2,0x).

– Investimentos:

Em 2019, a Taesa, suas controladas, investidas em conjunto e coligadas, investiram o total de R$ 718,3 MM, contra R$ 208,7 MM investidos em 2018, referentes aos empreendimentos em construção, com maiores investimentos em todos os projetos (exceto Miracema), com destaque para EDTE, Paraguaçu, Aimorés e Janaúba.

– Redução de 50% da RAP:

Os contratos de concessão de transmissão da Taesa licitados entre 1999 e 2006 (Categoria II) preveem a redução de 50% da RAP (Rede Básica) a partir do 16º ano de operação comercial das instalações. Para os ciclos 2016-2017, duas concessões da Taesa atingiram o 16º ano de operação e terão redução de 50% no RAP. Para os ciclos 2017-2018, 2018-2019 e 2019-2020, onze concessões da TAESA atingiram ou irão atingir o 16º ano de operação.

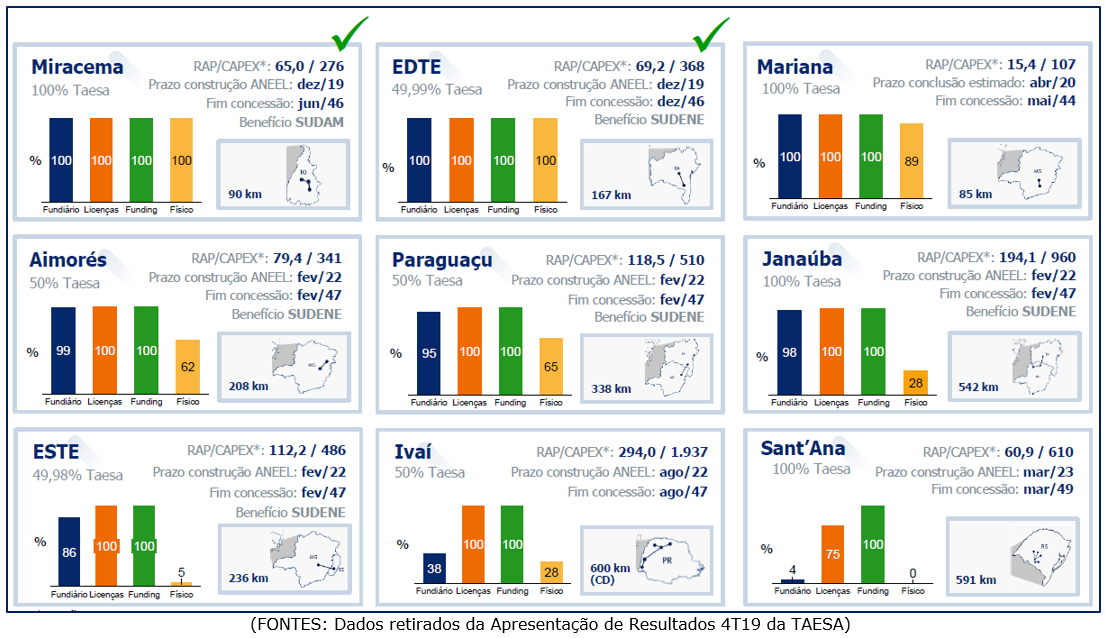

-Projetos em Construção:

A Taesa possui atualmente 7 empreendimentos em construção, com um investimento total de R$ 4.951 MM e uma RAP de R$ 874 MM (ciclo 2019-2020). Considerando apenas a participação da Taesa nessas concessões, o montante a ser investido é de R$ 3.314 MM, com uma RAP proporcional de R$ 572 MM.

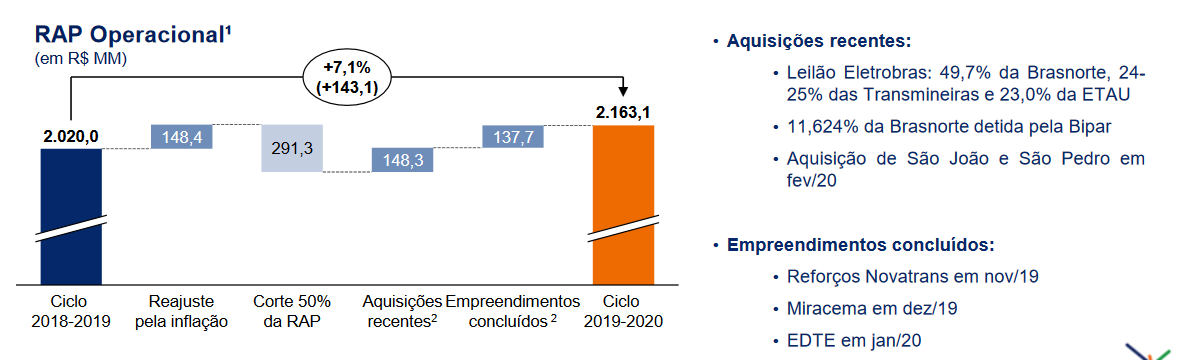

É importante destacarmos que 2 empreendimentos, Miracema e EDTE, e relevantes reforços da Novatrans, foram concluídos recentemente, passando a adicionar para Taesa uma RAP total de R$ 137,7 MM – ciclo 2019-2020.

Conclusão sobre os resultados:

Antes de começar a falar sobre Taesa, é importante mencionar que seus controladores são a CEMIG e a ISA Brasil. A Cemig é a distribuidora de Minas Gerais, que é controlada pelo Governo do Estado de Minas Gerais e a ISA Brasil é controlada pela ISA, empresa colombiana com muito know-how no setor de energia elétrica.

A ISA também é controladora da Transmissão Paulista – ISA CTEEP, e uma necessidade de vender ativos do Estado de Minas Gerais me faz sempre pensar em uma possível fusão de ambas as empresas sendo controladas pela empresa colombiana. Algo ainda distante do mercado, mas possível de acontecer, que traria sinergias operacionais, além de reduzir a questão do risco estatal que a participação da CEMIG no Bloco de Controle embute na Taesa.

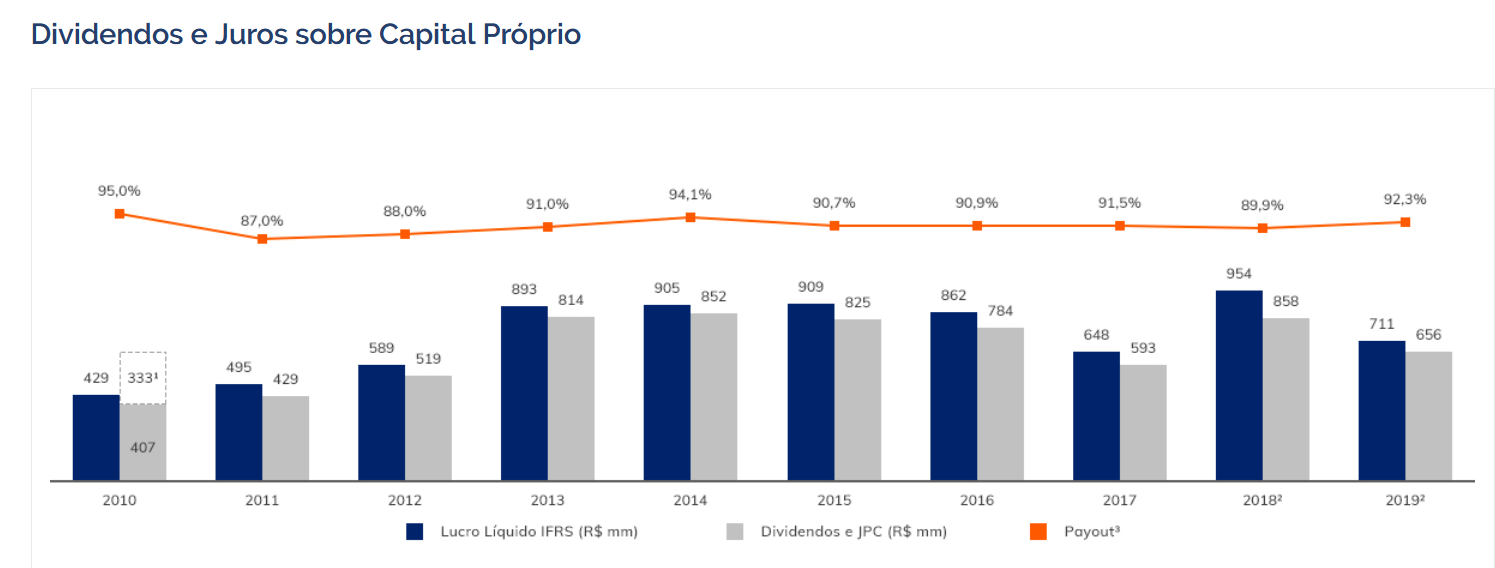

Por alguns anos, eu fui bastante crítico ao modelo da Taesa. Embora a companhia tenha receitas previsíveis, estas são corrigidas anualmente de acordo com a inflação. A companhia passou muitos anos sem realizar nenhum investimento relevante em novas concessões. Isso trouxe uma linearização dos resultados que me impediam de pagar valores mais altos por ela. Veja, na imagem abaixo, o lucro líquido e os dividendos distribuídos ao longo dos últimos 10 anos.

Fonte Taesa

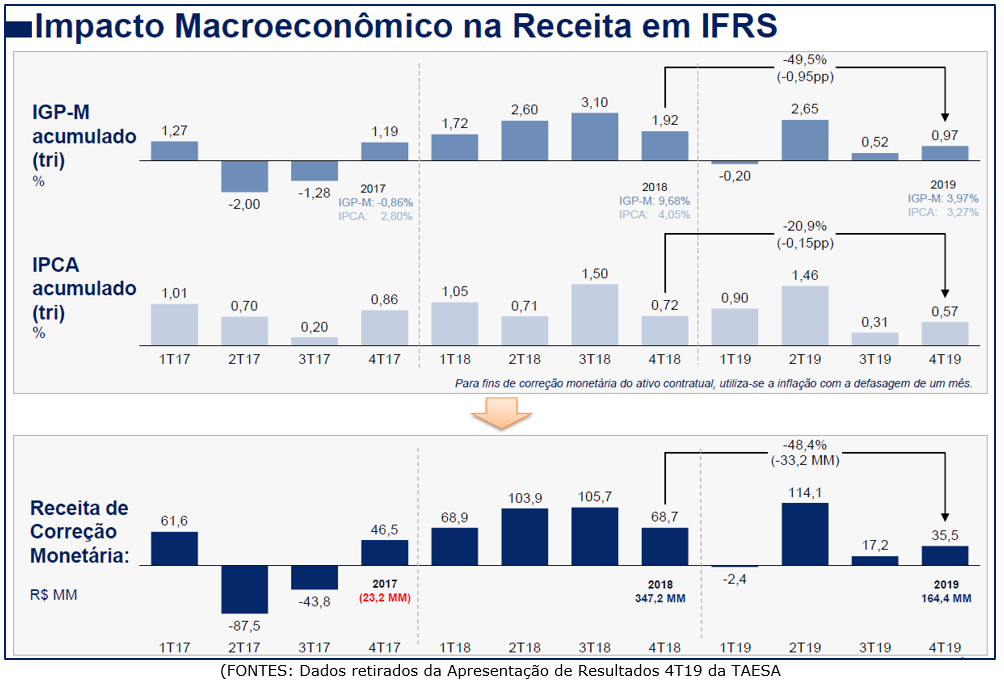

Como vocês podem ver, o valor do lucro líquido não teve crescimento de 2013 a 2019. Quando a inflação ficava mais alta, a companhia lucrava mais pela remuneração de seu ativo financeiro de concessão e, quando a inflação era mais baixa, essa remuneração era menor.

As concessões têm prazo de validade, normalmente de 30 anos. Aquelas que se iniciaram de 1999 a 2006 têm a vantagem de serem corrigidas pelo IGP-M, índice que normalmente corrige mais que o IPCA, mas tem a desvantagem de ser reduzida pela metade a partir do 15º ano. Esse era outro ponto que me fazia ter um pé atrás em Taesa, visto que de 2014 a 2018 tivemos muitas concessões tendo suas RAPs reduzidas, o que fez com que o resultado acima não crescesse também.

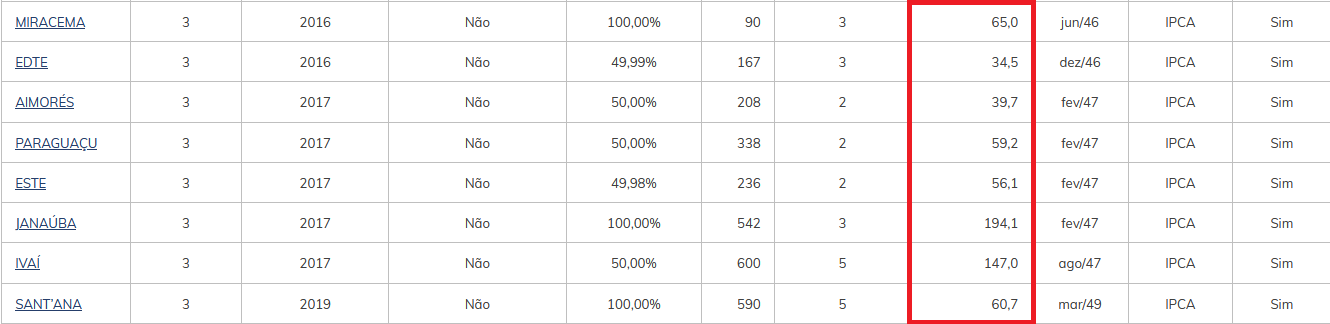

Mas, o ponto que mais me chateava, era que a Taesa não realizava investimentos para crescer, como a Alupar fazia, por exemplo. A partir de 2017, esse racional mudou e cheguei inclusive a recomendar a ação por um período em 2018 e a partir do segundo semestre de 2019. Veja na imagem abaixo, quantos projetos novos iniciaram construção agora em 2016 e principalmente a partir de 2017. A companhia mostrou que está em um novo ciclo de expansão das suas linhas de transmissão e dos seus resultados futuros.

Fonte – Taesa

Na linha vermelha, vemos o acréscimo de RAP (Receita Anual Permitida) que aparecerá nos resultados futuros da Taesa. São R$ 656,3 milhões, sendo que R$ 572 milhões ainda estão em construção.

Além disso, a companhia ainda adquiriu em leilão da Eletrobras 3 lotes de linhas já em operação (lotes da ETAU, BRASNORTE e TRANSMINEIRAS), além de linhas agora no início de 2020. A RAP Operacional esperada para o próximo ciclo vem com um acréscimo de 7,1%, ou R$ 143 milhões, de acordo com a imagem abaixo:

Fonte – Taesa Apresentação 4T2019

O recado que a Taesa deu para o mercado é: estamos investindo para crescer e gerar lucros cada vez maiores no futuro. O endividamento pode subir no curto prazo, mas temos uma previsibilidade e um custo baixo. A companhia continuará tendo muitas concessões no futuro.

Abaixo podemos ver que Taesa (TAEE11) teve um crescimento expressivo, saindo de R$ 17,00 após as eleições de 2018, até alcançar os R$ 32,39 em janeiro de 2020, antes da crise do Coronavírus.

Fonte – ProfitchartPro

Outro ponto interessante de se observar no gráfico acima é que as ações (units) de Taesa TAEE11 tiveram uma queda grande de 20%, mas muito menor do que outras ações e até mesmo do que o Ibovespa, que chegou a cair mais de 40% em determinados momentos.

O vírus não muda nada as receitas da Taesa. As linhas de transmissão continuarão recebendo os mesmos valores contratados e não depende do consumo das pessoas. Logo, é um setor que deve passar livre pela crise atual, sendo que a queda ocorre por um custo maior das próximas dívidas que ela precise tomar, por um aumento do CDI no futuro ou pelo aumento do risco país, que gera taxas de desconto maiores nos nossos modelos de precificação.

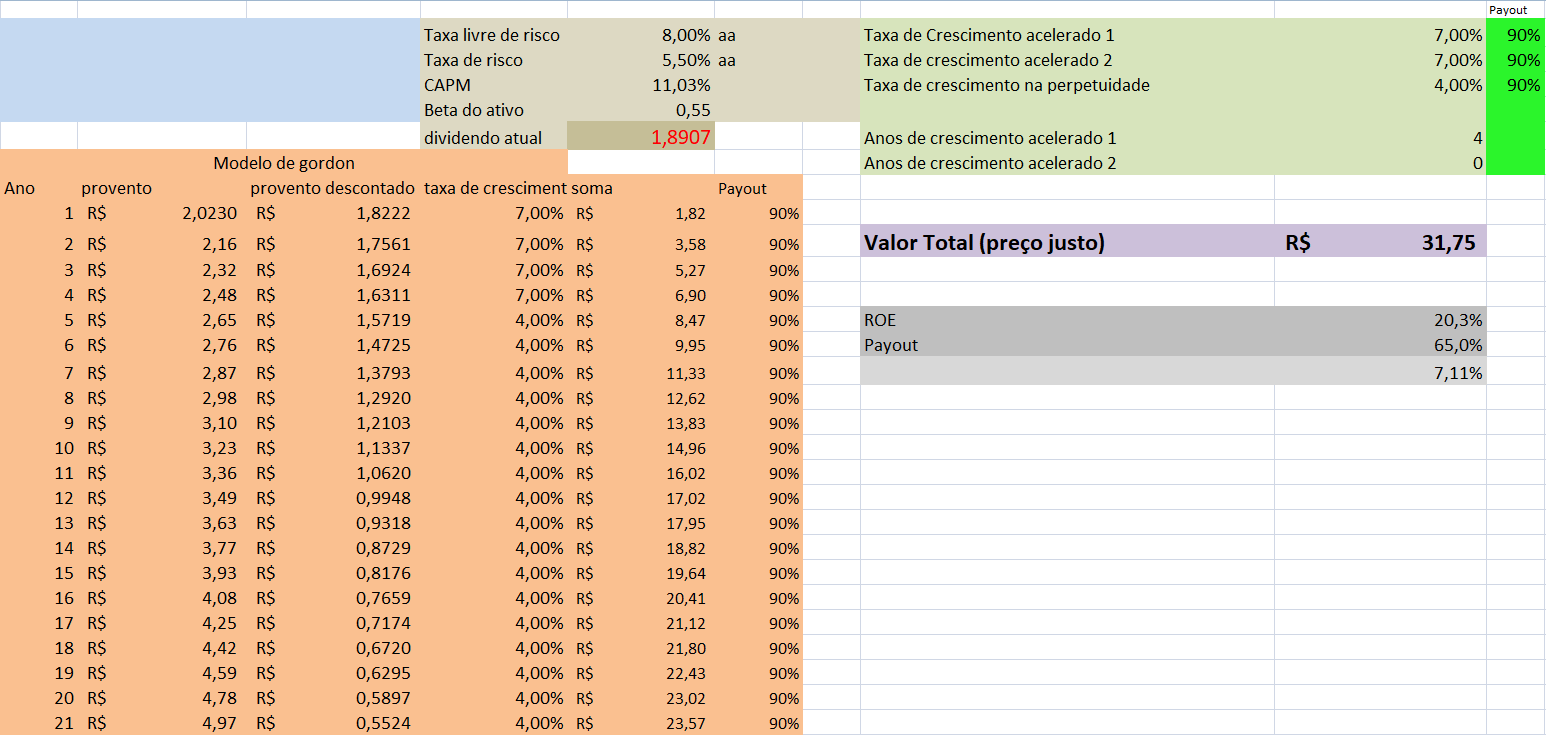

Vamos realizar a precificação de Taesa agora:

Nos próximos 4 anos, de 2020 a 2023, a Taesa terá uma redução de RAP de várias linhas de transmissão. O total de R$ 823,8 milhões deve baixar para R$ 412 milhões mais IGPM, que pode vir alto por causa do dólar. Essa queda ocorrerá aos poucos.

Por outro lado, a companhia tem R$ 660 milhões de receita para entrar no sistema, além de R$ 148 milhões de aquisições recentes.

A diferença será um acréscimo na receita operacional de aproximadamente R$ 390 milhões nos próximos 4 anos, acrescidos da inflação. R$ 390 milhões, hoje significam 18% de aumento na receita líquida, e como o endividamento deve crescer, vamos imaginar um aumento de lucro de 14% a mais, ou seja, cerca de 3% ao ano por 4 anos.

Premissas:

- Manutenção do payout até a perpetuidade em 90% do Lucro Líquido.

- Crescimento de 7% ao ano nos próximos 4 anos (4% da inflação + 3% dos investimentos).

- Na perpetuidade, crescimento de 4% ao ano, inflação do período.

- Taxa de desconto de 11% ao ano, devido à previsibilidade do negócio e do baixo risco.

Elaborado por Dica de Hoje Research

Interessante é que o Preço Justo da Taesa não se modificou muito, mesmo com essa crise, porque o segmento que ela está inserida não é afetado pelo consumo.

Preço Justo em R$ 31,75 e o ideal é comprar com alguma margem de segurança de ao menos 10% a 15%, para compensar o fato de as concessões não serem vitalícias.

Cabe ressaltar que o cenário avaliado foi bastante conservador, inclusive projetando um crescimento de lucros inferior ao crescimento de receitas. Se o cenário de juros voltar a melhorar, ou a empresa anunciar novos investimentos com boas taxas de retorno, o preço justo pode voltar a subir substancialmente.

Muitas outras análises vocês encontram na Área de Membros. Os assinantes do Plano Ações e do Combo Ações + FIIs têm direito a essa parte. Mais informações de como assinar abaixo:

Plano “Ações – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal

– Plano anual

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Para informações sobre o “Curso de Opções Dica de Hoje”, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.

Nos últimos dias centenas de assinantes tomaram a decisão de fazer o GERAÇÃO DE RENDA 2.0

(ATENÇÃO: O desconto de R$300,00 de pré-venda para a única turma do ano de 2020 se encerra domingo).

Muitas pessoas deixam para fazer a inscrição no último dia e eu imagino que seja o seu caso também.

Não desista de investir em conhecimento e aproveite as grandes baixas da BOLSA para comprar renda barata, com uma estratégia vencedora que uso há décadas.

Um dos maiores erros que o investidor pode cometer é ir para o campo de batalha dos investimentos sem uma estratégia clara, assim como seus objetivos bem definidos.

Bônus do Curso

Pagina do curso (veja os detalhes)