Taesa ou Tiet, qual a melhor? (Segundo um de nossos alunos)

A partir de hoje, apresentarei aqui na forma de artigo, alguns exercício feitos pelos Alunos de Curso de Análise Fundamentalista e Precificação de Ativos Turma 1, para que vocês vejam como eles avançaram no curso.

Lembro a todos que a próxima turma está aberta para inscrições e que começa dia 25/10/2018. A inscrição com o desconto atual do Lote 1 se encerra no dia 15/10/2018. Clique aqui , aproveite e faça análises tão boas como as que eu apresentarei a seguir.

Queria dar os créditos também a queridíssima Patrícia Rossari que monta os exercícios do curso. Ela tem ampla experiência no mercado de ações e principalmente dentro das empresas e que me ajuda no grupo de whatsapp que compõe o curso.

(A partir daqui, palavras do Aluno Marcos Rocha)

Exercício – Análise Macroeconômica – TAEE11 x TIET11

Aluno : Marcos Rocha

- Quais os segmentos que estão diretamente ligados ao ativo em questão? Qual a situação deles no momento?

As empresas Taesa e AES Tietê estão diretamente ligadas ao setor Elétrico.

A Taesa em Transmissão e AES Tietê em Geração de Energia.

O Setor de Transmissão é, sem qualquer dúvida, o mais seguro entre os demais subsetores de Energia, pois a sua remuneração depende exclusivamente da disponibilidade da rede construída, independentemente da quantidade de energia efetivamente transmitida por ela. As Parcelas Variáveis são ferramentas de controle da

Os setores de Geração e Distribuição possuem diversas variáveis que podem afetar diretamente a sua receita.

As concessões de transmissão obedecem a um cronograma de leilões da Aneel, cujo prazo varia entre 30 e 35 anos. O valor da RAP é atualizado principalmente pelo IGP-M.

A empresa vencedora precisa construir a linha de transmissão e, após o início da operação, os gastos remanescentes principalmente focam na manutenção do sistema e construção de novas linhas, objeto de novas concessões vencidas pela empresa. Por esse motivo, as empresas deste setor costumam ser ótimas pagadoras de dividendos e normalmente indicadas em períodos de volatilidade da Bolsa de Valores.

O Setor de Geração possui algumas das vantagens acima, como a concessão por longo prazo, a necessidade indispensável de utilização de energia elétrica e a baixa volatilidade dos ativos na Bolsa de Valores. Porém, alguns fatores precisam ser observados, como: Capacidade de Geração de Energia, preço médio da energia contratada e o custo por GWh.

Dividendos

Por esses motivos, as empresas do setor de energia costumam ser ótimas pagadoras de dividendos e normalmente indicadas em períodos de volatilidade da Bolsa de Valores.

- Quais indicadores de consumo podem ser utilizados para projetar a expansão ou retração do negócio, e principalmente se o resultado está de acordo com aquilo que a empresa está divulgando, as famosas projeções?

Transmissão

O IPCA e o IGP-M costumam ser os indicadores de consumo que impactam diretamente no crescimento individual do negócio de transmissão de energia, uma vez que a outorga é predefinida por 30 anos e os novos contratos preveem uma Revisão Tarifária Periódica, que ajustam os valores das RAPs.

O calendário de leilões da Aneel é um instrumento que proporciona a previsão de expansão do setor, pois o prazo médio de construção de uma linha de transmissão fica entre 03 e 05 anos.

[epico_capture_sc id=”2764″]

Geração

Quanto à geração de energia, acredito que o momento atual de recessão não seja favorável ao crescimento, mas com a retomada dos investimentos estruturais, quem demandem a geração de empregos, pode iniciar um círculo virtuoso de demanda de energia elétrica e, consequentemente, a necessidade de novos leilões de geração de energia.

- Empresa está exposta a variáveis sazonais? Se sim a análise deve partir do pressuposto que é preciso uma gestão (e caixa) para enfrentar os ciclos?

As empresas de transmissão não estão variáveis a problemas sazonais diretos. Uma vez iniciada a operação, basta manter a estrutura azeitada que não haverá problemas de receita.

Por outro lado, um dos maiores problemas sazonais das empresas de Geração de Energia é a incidência de chuvas sobre os reservatórios, pois em sua grande maioria, os complexos geradores utilizam fontes hídricas de geração.

A ocorrência de períodos de seca, em que a capacidade predefinida de fornecimento não é atingida, as empresas precisam contratar energia (geralmente em termelétricas) para suprir às demandas. O problema é que a energia gerada pelas termelétricas é bem mais cara que a gerada por fontes hídricas, aumentando o custo por GWh.

A gestão da AES Tiete precisa estar sempre atenta às questões de sazonalidade no que diz respeito à estiagem e preparar estratégias contingenciais que mitiguem os impactos de aquisição de energia gerada por termelétricas.

- Inflação, como ela interfere no segmento? Qual a relação com os repasses/reajustes? Quando índice é baixo, de que forma se compensa quando na cadeia as proporções não são igualitárias?

Inflação

A inflação interfere diretamente no segmento de energia, pois os valores dos contratos de concessão deverão ser atualizados (geralmente pelo IGP-M) durante as Revisões Tarifárias Periódicas.

Um resultado claro dessa interferência pode ser observado na Receita de Taesa, que aumentou consideravelmente nos dois últimos trimestres, em que tivemos uma variação do IGP-M, por consequência do aumento da inflação.

Por outro lado, a queda da inflação e da taxa de juros impacta positivamente empresas alavancadas, como Taesa e AES Tiete, com o alívio no pagamento das parcelas dos empréstimos, o que beneficia o caixa das empresas.

Taesa : 77% da dívida estão atrelados ao IPCA e 20% ao CDI.

AES Tiete : 47% da dívida atrelados ao CDI, 29,9% ao IPCA e 22.4% à TJLP.

Nenhuma das duas empresas possui endividamento representativo em moeda estrangeira.

- PIB/geração de empregos, nível de confiança do consumidor = projeções de crescimento são sinônimo de força econômica em todas as atividades, afinal é uma engrenagem ou uma orquestra, escolha a metáfora de sua preferência, a questão é que se desenvolve uma reação em cadeia, equilibrando os setores.

Conforme já escrevi anteriormente, a retomada nos investimentos estruturais por iniciativa do Governo ou de capital estrangeiro aguardando a estabilização política para ter confiança para investir no país, proporcionará a geração de empregos que, por sua vez, impulsionará o consumo, estimulando as empresas de varejo a aumentarem os pedidos. As indústrias ainda têm capacidade ociosa para preencher e, quando estiverem próximas do limite, começarão a investir em bens de capital e, cada uma dessas etapas estimula ainda mais a geração de empregos, que reiniciam o processo de círculo virtuoso da economia.

Como a economia também é cíclica, esse movimento também seguirá até uma nova reversão, para recomeçar tudo novamente.

- Taxas de Juro: aqui as temidas dívidas aparecem para o jogo, quanto menor a taxa de exposição menor valor pago, logo a análise de projeção é alterada. Quando as dívidas são em moeda estrangeira, assim como parte dos resultados é preciso ainda mais atenção, nesse caso específico nos percentuais de dívida x lucro na moeda em questão.

Analisando especificamente Taesa e AES Tietê, temos:

Taesa(em milhões)

| Taesa (milhões) | AES Tiet (milhões) | |

| Estrutura de Capital | 34% Dívida | 72% Dívida |

| DB | 3.151,86 | 4.106,90 |

| CX e Equivalentes | 112,37 | 2.048,8 |

| PL | 3.867,36 | 1.587,00 |

| DL | 3.039,49 | 2.058,10 |

| DL/EBITDA | 2,64 | 2,32 |

| Dívida CP | 470,21 | 108,9 |

| Dívida LP | 2.681,66 | 3.999,00 |

| Atrelada ao IPCA | 77% | 30% |

| Atrelada ao CDI | 20% | 47% |

| Outros | 3% | 23% (TJLP) |

Nenhuma das duas empresas possui financiamento relevante em moeda estrangeira, o que as deixa mais tranquilas em termos de volatilidade do Mercado Externo e da cotação do dólar.

A Taesa tem uma dívida mais equilibrada, uma vez que ela representa apenas 34% da estrutura de capital, enquanto AES Tiete demonstra mais de 70% de sua estrutura formada por financiamento. O Patrimônio Líquido mais robusto de Taesa contribui para essa estrutura.

7) Como estão os pares? A concorrência? Nessa análise é preciso levar em consideração dados quantitativos (múltiplos) e qualitativos (gestão, perspectiva, projetos etc.)

A Taesa apresenta resultados melhores ao longo dos últimos 04 anos, considerando o crescimento das margens (Bruta, Líquida, ROE),

8) Quais os principais riscos que podem afetar o negócio? São riscos políticos (estatais), riscos de variáveis externas sem controle (energia, agro), riscos de oferta/preço (commodities), etc.

Taesa

Os riscos são minimizados, devido à forma de negócio que, apesar de não garantir a potencialização dos investimentos, não fica sujeito a fortes variações de sazonalidade e volatilidade. O que poderia atrapalhar seria uma má gestão do processo construtivo das linhas em andamento ou da negociação das dívidas. No caso, a governabilidade da empresa tem se mostrado competente.

A transmissora possui 35 concessões em vigor, sendo que 19 contratos terão seus valores revistos até 2023 e 08 linhas estão em fase de construção, que proporcionarão uma variação no valor da RAP até 2022 (entre 1,73 e 2,16 Bi), quando deverá nivelar em R$ 2,11 Bilhões até 2030, quando começa nova fase de vencimento de concessões.

AES Tiete

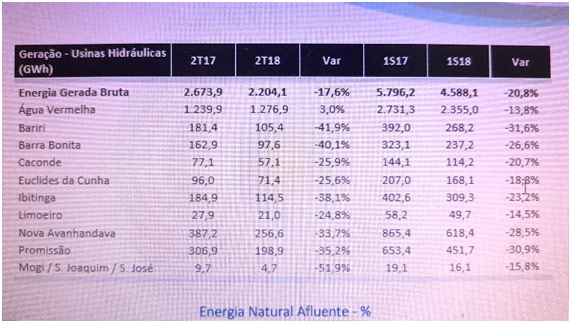

A sazonalidade do volume de afluência hidrológica é o maior risco de variável externa que afeta severamente as geradoras de energia nos períodos de estiagem. A hidrologia do SIN (Sistema Interligado Nacional) demonstrou uma piora para 77,8% da MLT, enquanto no 2T17 estava em 90%).

O Volume total de energia gerada pelas usinas hidráulicas de AES Tiete atingiu 2.204GWh neste trimestre, enquanto no 2T17 o volume foi de 2.674 GWh. Os reservatórios administrados pela empresa ficaram em 57,3%, enquanto no 2T17, ficaram em 80,6%.

A compra de energia elétrica representou 11,36% da Receita Líquida e 68,6% do Lucro Líquido da empresa no 1S18.

Estratégia da empresa

A estratégia da empresa, para minimizar os problemas de estiagem, está no caminho da energia sustentável, com investimento em Energia Eólica, que gerou 426GWh no 2T18, em comparação com 381,5 GWh no 2T17.

A energia hidráulica gerada o 2T18 foi de é de 2.204.1GWh. Uma queda de 17,4% comparada com o 2T17. O total da capacidade energética instalada é de 2.6

Outra boa estratégia da empresa é o reposicionamento de parte da garantia física para as estações secas, de forma a mitigar o risco hidrológico e os seus custos de aquisição nos períodos de estiagem, mediante a venda de excedente de energia eólica no mercado spot. Essa operação gerou 47mm em 2018.

Todas as usinas apresentaram retração de geração no 1S18 em relação ao 1S17 (total de queda de 20%)

A geradora está investindo pesado na construção de parques eólicos até 2022 e o planejamento de evolução prevê o aumento de produção de energia sustentável e proporcional queda de necessidade de contratação de energia.

A geração de energia renovável é muito mais barata que a hidráulica e não é afetada pela sazonalidade das chuvas, além de ser energia a ser negociada com ágio durante os períodos de seca.

Os maiores riscos de AES Tietê são o aumento da incidência de estiagem nos próximos anos, de forma que seja necessário um aporte regular em compra de energia termelétrica.

Esse gasto pode prejudicar o andamento das obras do parque eólico em construção e causar um desequilíbrio financeiro na empresa em 2022, caso as usinas não entrem em operação e comecem a vencer os contratos vigentes de geração de energia.

O retorno pode ser muito positivo, mas os riscos existem, pois a empresa também está saindo de um período de forte queda de resultados, conforme podemos ver no quadro comparativo abaixo:

| Resultado Anualizado | Taesa | AES Tiete |

| RL | 1.807 | 1.243 |

| MB | 82.5% | 35.5% |

| Lucro Liquido | 803,00 | 252,00 |

| ML | 68.5% | 12.6% |

| ROE | 19% | 10% |

| P/L | 8,01 | 16,08 |

| P/VP | 1,54 | 0,80 |

| DY | 11,18% | 7,39% |

| PayOut | 100% | 119,67% |

| Divid. Pg 12 meses | 2,21 | 0,69 |

| Classe | N2 | N2 |

| TagAlong | 100% ON | 100% ON |

| 80% PN | 80% PN | |

| Estrutura de Capital | 34% Dívida | 72% Dívida |

| DB | 3.151,86 | 4.106,90 |

| DL | 3.039,49 | 2.058,10 |

| PL | 3.867,36 | 1.587,00 |

Conclusão:

A AES TIETE vem de um longo período de maus resultados e todas as margens estão em queda desde 2015, o CAGR está negativo em 26,5%, enquanto a dívida vem aumentando consideravelmente. Nos últimos quatro anos, o lucro líquido caiu 69%, a margem bruta caiu 24% e o ROE caiu 29%.

Os gastos com compra de energia representaram 18% da RL em 2016 e 22%, em 2017, face à imprevisibilidade da geração de energia de fontes hídricas.

Todos os fundamentos da empresa pioraram até chegar a uma certa estabilidade no ano de 2018. A empresa implementou uma estratégia de focar na produção de energia sustentável (eólica e solar), visando minimizar a dependência da afluência dos rios e das condições de índices pluviométricos.

A estratégia pode dar bastante resultado, pois os custos com geração de energia sustentável são bem menores, além de não somente não ser afetado pela sazonalidade, também lucrar com ela.

Os riscos estão no forte endividamento da empresa para implementar o investimento, que precisa ser finalizado até 2022, para que a empresa não tenha descontinuidade de geração de renda, pois diversas concessões atuais expiram nesse período.

Caso haja intercorrências que prejudiquem a lucratividade e o andamento das obras, a empresa pode ter sérios problemas.

Algo que também deve ficar no radar é a possibilidade de diminuição do pagamento de dividendos neste período, para a amortização das dívidas.

Constância operacional

A Taesa, pelo contrário, vem mantendo uma constância operacional, que permite a manutenção das margens em patamares ótimos (ML 68,5%, ROE 19% e MB 82,5% ), o que permite que a empresa mantenha um lucro líquido anualizado na casa dos 900 mm (com uma RL de 1,9Bi), enquanto a AES Tiet demonstra LL anualizado entre 200 e 300mm (com uma RL de 1,2 Bi).

As 35 concessões da empresa apresentarão pequena oscilação de RAP até 2022, quando estabilizará até 2030. Sem contar a possibilidade de novos leilões da Aneel.

Considerando também a constância do pagamento de dividendos nos últimos anos (R$ 2,21 somente nos últimos 12 meses, enquanto a AES Tiet pagou R$ 0,69).

Face ao exposto, acredito que, apesar de a AES TIET estar apresentando uma estratégia interessante e transparente (e já vem apresentando resultados positivos) de crescimento e diversificação, entendo que o movimento de focar exclusivamente na construção de usinas sustentáveis diminui consideravelmente a margem de segurança para erros.

Caso não haja problemas, os resultados podem ser espetaculares, porém, não se pode desprezar o risco de novos períodos de seca ou problemas inesperados na construção que podem trazer fortes prejuízos à empresa.

Por isso, prefiro alocar capital em Taesa, devido à maior regularidade operacional e apresentação de resultados consistentes ao longo dos últimos quatro anos, a despeito da recessão brutal e da deflação verificada em 2017, que diminuiu as receitas das empresas de energia, bem como percebo maior segurança no investimento a longo prazo na empresa, face às condições consolidadas das concessões em vigência e as características próprias menos voláteis do subsetor de transmissão.

Aguardarei suas observações para confeccionar as planilhas de fluxo de caixa descontado das duas, até para ter uma noção de margem de segurança para Taesa e até mesmo Tiet, visando uma alocação de risco.

Marcos Rocha

Daniel falando novamente.

Quero deixar claro que a conclusão alcançada neste exercício foi a mais adequada para o perfil do Marcos. Um investidor mais agressivo talvez iria preferir correr o risco da boa estratégia de AES Tietê em troca de uma possibilidade de resultados espetaculares.

Como eu e a Patrícia falamos não existe certo ou errado. Existe aquela estratégia que é mais adequada ao seu perfil. Alguns vão preferir a previsibilidade de Taesa como o Marcos, outros vão preferir o maior potencial risco x retorno de AES Tiete.

Esse é um pequeno exemplo de como ensinamos no curso de Análise Fundamentalista. Se você quiser estudar, aprender e daqui a 6 meses fazer uma análise como essa, inscreva-se aqui

Você vai descobrir que é muito mais que vídeo-aulas.

Abs e Bons investimentos

Daniel Nigri