TUPY(TUPY3): Análise do negócio

A Tupy é uma companhia que possui atuação nacional e internacional na atividade de fundição de ferro, especialmente de blocos e cabeçotes de motor, operando nos segmentos de Transporte, Infraestrutura e Agriculturae de Hidráulica, contando com uma diversificada base de clientes nos continentes americano, europeu e asiático. A empresa possui plantas industriais no Brasil, em Joinville-SC e Mauá-SP, e no México, nas cidades de Saltillo e Ramos Arizpe. Além das plantas industriais, há também escritórios e subsidiárias no exterior, atuando na logística, comercialização e centralização de operações corporativas.

Para entender melhor a origem de receitas, vamos destrinchar as operações da Tupy:

Transporte, infraestrutura e agricultura – Fabricação de produtos fundidos e usinados, com elevado conteúdo tecnológico, tais como componentes para sistemas de propulsão (blocos e cabeçotes), freio, transmissão, direção, eixo e suspensão de veículos, desenvolvidos sob encomenda, para fabricantes mundiais de motores, veículos leves, veículos comerciais (caminhões, ônibus e outros), máquinas de construção, tratores, máquinas agrícolas e geradores de energia.

Hidráulica – Fabricação de conexões de ferro maleável e perfis de ferro fundido, sendo produtos que atendem aos segmentos de obras industriais, construção civil, máquinas e equipamentos, mármores, granitos e a manutenção em geral.

Além disso, em 19 de dezembro de 2019 a Companhia celebrou o contrato de aquisição de 100% do negócio de fundição de ferro da Teksid, incluindo operações localizadas no Brasil, México, Polônia, Portugal e China (esta última, joint venture na qual Teksid detém 50% de participação), além de escritórios nos Estados Unidos e Itália. O preço de aquisição é de €210.000.000 (duzentos e dez milhões de euros) e será pago no momento de fechamento do negócio. A efetivação da aquisição está condicionada à aprovação por autoridades antitruste nas jurisdições competentes, bem como à verificação de outras determinadas condições suspensivas usuais para operações similares.

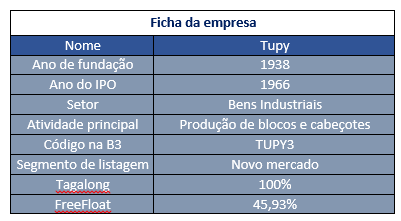

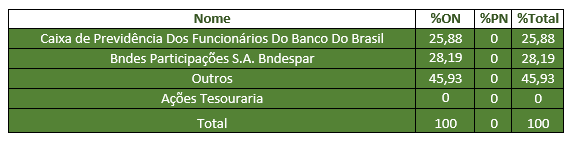

Posição Acionaria

Riscos relevantes

Perda de receita

Nos segmentos de Transporte, Infraestrutura e Agricultura, existem apenastrês clientes que individualmente representam mais de 10% das receitas, sendo que nenhum deles possui mais de 20%. O total somado dos três clientes representa cerca de 45% de receita.

Já no segmento Hidráulica, não existe qualquer cliente que individualmente represente mais de 10% das receitas.

Dito isso, o risco maior é em relação aos segmentos de Transporte, Infraestrutura e Agricultura, já que a perda de um desses três clientes causaria um grande impacto na geração de receita da Tupy.

Essas perdas de receitas também podem vir de consequências políticas. Como tem grande presença no mercado externo e tendo a exportação como um fator importante em suas receitas, uma maior taxação nesse comércio e uma desaceleração no mercado norte-americano, por exemplo, também provocaria uma redução nas receitas da empresa.

Risco de preço

Os principais insumos utilizados no processo produtivo da Tupy são: sucatas, o ferro gusa, as ligas metálicas, o coque e a energia elétrica. Qualquer elevação nos preços desses produtos acarretaria em um aumento de custos e, como consequência,a redução de margens e lucros da Companhia.

Risco de mercado

A falta do acordo comercial entre Estados Unidos e China atrapalhou o resultado da Tupy em 2019, visto que os clientes estavam receosos e optaram por esperar o acordo ser realizado para que não tivessem grandes problemas na demanda.

Como a primeira fase do acordo entrou em vigor em fevereiro desse ano, é esperado que as vendas melhorem já nesse primeiro trimestre de 2020, sendo mais visível no decorrer do ano.

O coronavírus é outro risco presente que provavelmente irá afetar a Companhia. Por mais que a China não tenha tanto impacto direto nas receitas da Tupy, isso é um risco sistêmico, que afeta todas as áreas econômicas e que seus impactos só serão verdadeiramente descobertos no decorrer de 2020 e dos próximos anos.

Risco de ativos obsoletos

Desde os últimos anos, a Companhia tem um gasto com investimentos menor do que o custo de depreciação e amortização. Esses efeitos, no longo prazo, podem ser danosos para a Tupy, de modo que seus ativos imobilizados e intangíveis se tornem obsoletos e ela acabe perdendo participação de mercado e clientes por conta disso.

Por mais que a Companhia tenha divulgado planos de desenvolvimento e lançamento de novos projetos em CGI (produtos em ferro vermicular), além de usinagem e iniciativas de aumento da produtividade (incluindo processos de automação, relacionados à Indústria 4.0), esses planos ainda não são suficientes para causar impacto nos ativos, deixando seu Capex a desejar nesse sentido.

Resultados financeiros e operacionais

Volume

O volume físico de vendas do 4T19 recuou 17,2% frente ao 4T18, causado por:

▪ Diminuição de 24,6% das vendas no segmento de Transporte, Infraestrutura e Agricultura no mercado interno, ocasionado pela redução de exportações indiretas e por ajustes pontuais de estoques;

▪ Queda de 16,1% das vendas no mercado externo nos segmentos de Transporte, Infraestrutura e Agricultura, principalmente do resultadodas operaçõesoff-road, que refletiu o adiamento de investimentos decorrentes de incertezas políticas (especialmente a disputa comercial entre Estados Unidos e China), impactando a demanda por máquinas e equipamentos;

▪ No segmento Hidráulica, redução de 17,3% no mercado interno, reflexo da estratégia de recomposição de preços e queda das vendas para os Estados Unidos e países da América Latina, decorrente de crises políticas.

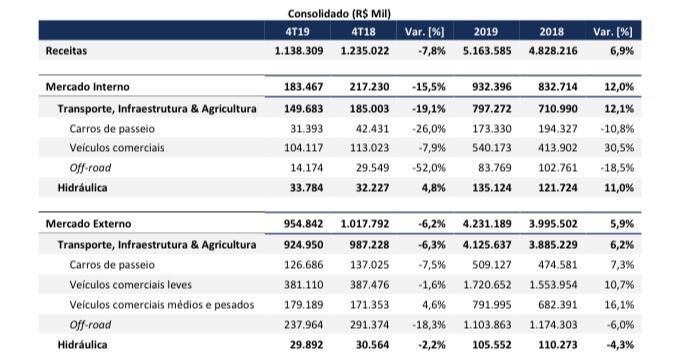

Receitas

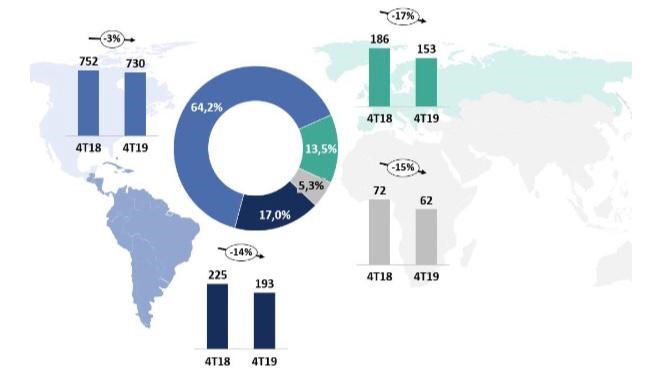

As receitas apresentaram uma redução de 7,8%, sendo que a receita/kg cresceu 11,4% ante o 4T18, devidoao melhor mix de produtos e desvalorização da moeda brasileira.

No 4T19, 64,2% das receitas tiveram origem na América do Norte. Por sua vez, as Américas do Sul e Central representaram 17%, e a Europa, 13,5%. Os demais 5,3% vieram da Ásia, África e Oceania.

Essas quedas foram tanto no mercado interno, que caiu 15,5%, quanto no mercado externo, que teve uma queda de 6,2%.

Vamos ao detalhamento dessas reduções:

Mercado interno

As receitas de vendas para carros de passeio registraram queda de 26% no trimestre em relação aomesmo período do ano anterior, devido ao término de produtos, já contemplado no planejamento da Companhia e redução de exportações indiretas.

Já asreceitas oriundas de aplicações para veículos comerciais e paramáquinas e veículos off-road, apresentaram recuos de 7,9% e 52%, respectivamente, em comparação ao mesmo período do ano anterior, decorrentes da redução de estoques dos clientes e também pela redução de exportações indiretas.

Enquanto isso, as receitas de vendas no segmento de Hidráulica apresentaramaumento de 4,8% em relação ao mesmo período de 2018, decorrente do melhor mix de produtos e realizações de preços.

Mercado externo

As receitas com produtos para carros de passeio apresentaram redução de 7,5% em comparação com o 4T18, decorrente das condições de mercado e mix de produtos (queda mais acentuada em produtos usinados).

Em relação a veículos comerciais leves, a performance dessas operações na comparação anual foi afetada pela diminuição da demanda na Ásia e Europa e pela formação de estoques.

A despeito da redução dos volumes em operações mais pesadas, a receita do período foi positivamente impactada pelo maior percentual de produtos usinados e produzidos em CGI, bem como pela desvalorização cambial.

As vendas para aplicações off-road no 4T19 registraram queda de 18,3% em comparação ao mesmo período de 2018, decorrente de fatores relacionados à disputa comercial entre Estados Unidos e China, acarretando na postergação de investimentos. Entretanto, observa-se um aumento expressivo do percentual de produtos usinados, que atingiu 24% (vs. 13% no 4T18).

Apesar da redução de volume de 17,3% no quarto trimestre de 2019, a operação Hidráulica sofreu uma redução da receita de 2,2%, compensada pela desvalorização do real e realizações de preços.

Custos de produtos vendidos e despesas operacionais

O Custo dos Produtos Vendidos (CPV) no 4T19 somou R$963,9 milhões, montante 8,1% inferior ao observado no 4T18. As despesas operacionais atingiram R$92 milhões, valor que representou 8,1% da receita líquida do período. Com isso, a margem bruta foi de 15,3% no período, percentual que caracteriza melhora de 0,2 ponto percentual em relação ao 4T18.

Esse resultado foi motivado por:

▪ Queda de 19% no custo com matéria-prima. Além da queda dos volumes, a performance é decorrente da queda do preço de materiais e implementação de projetos de ganhos de eficiência, por causa do aumento da participação dos produtos em CGI e usinados, que demandam materiais mais nobres;

▪ Acréscimo de 3,2% na conta de mão de obra, ocasionado, principalmente, pelo aumento de funcionários, especialmente para atender aos novos programas, bem como pelo efeito da negociação da data-base e pela variação cambial. Na comparação com o trimestre imediatamente anterior (3T19), observamos queda de 5,1% nesta linha, devido às ações de melhoria operacional e redução de horas extras;

▪ Aumento de 7,3% dos custos com materiais de manutenção e terceiros, sendo que a base de comparação foi afetada pelo recebimento, no 4T18, do valor de R$8,5 milhões referente ao reconhecimento de créditos extemporâneos (PIS/COFINS);

▪ Diminuição em 1,2% do custo com energia. Apesar do menor volume produzido, a comparação anual foi afetada pela maior receita com venda de energia no 4T18, bem como pelo o aumento das tarifas de distribuição e geração, pela variação cambial e maior utilização de fornos à indução.

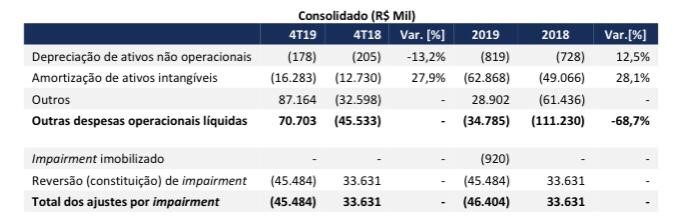

Outras receitas (despesas) operacionais

O resultado da conta de outras despesas operacionais líquidas foi uma receita de R$70,7 milhões no 4T19, frente a uma despesa de R$45,5 milhões no 4T18.

A linha “Outros” foi positivamente impactada por efeitos fiscais, decorrentes de ações executadas pela Companhia ao longo do ano, destacando-se:

▪Reversão de impairment de ICMS a recuperar no valor de R$45,6 milhões, dada aexpectativa de consumo do saldo remanescente;

▪Trânsito em julgado de ação que discutia exclusão do ICMS da base de cálculo de PIS/COFINS, no valor de R$36,8 milhões;

▪Reconhecimento de crédito de Reintegra, devido a resíduos tributários remanescentes entre 2015 e 2018, no montante de R$28 milhões.

A linha também foi impactada por despesas de R$11 milhões de atualizações/constituições de provisões e R$ 12,1 milhões referentes à baixa de bens do ativo imobilizado e venda de ativos inservíveis.

Além disso, em agosto de 2019, a justiça determinou a atualização do valor indicado no laudo pericial, a fim de apontar o montante a ser pago em favor da Companhia pela Eletrobrás. Foi levantado pela Companhia o montante incontroverso no valor de R$72,5 milhões. Deste montante, R$63 milhões foram efetivamente recebidos pela Companhia em 2019. Após a liberação do referido montante, o processo foi novamente remetido para a Contadoria Judicial, a fim de que sejam apreciadas as manifestações das partes sobre a atualização do cálculo e, após esses trâmites, será determinado a liberação do montante remanescente, o que a Companhia estima que ocorrerá ao longo do exercício de 2020.

Foi também registrada no encerramento do exercício de 2019a retração da demanda de algumas carteiras mexicanas que foram adquiridas em 2012, acarretando no reconhecimento de impairmentde intangíveis no valor de R$45,5 milhões.

Resultado financeiro líquido

Durante o 4T19, o resultado financeiro líquido foi uma despesa de R$32,5 milhões, ante receita de R$ 45 milhões no 4T18.

O aumento das despesas financeiras em 19,7% decorre, principalmente, da desvalorização do realfrente ao dólar (taxa média de câmbio de 4,12 no 4T19 vs. 3,81 no 4T18) no período, com efeito sobre o reconhecimento de juros dos empréstimos em Dólar Norte Americano.

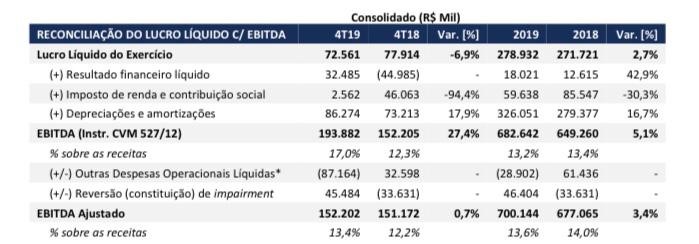

O resultado líquido desses efeitos foi um lucro de R$72,6 milhões no 4T19, uma redução de 6,9% ante o mesmo período do ano anterior.

O resultado das variações monetárias e cambiais líquidas, no valor de R$13,1 milhões, é decorrente das variações monetárias e cambiais nas contas do balanço patrimonial, com impacto negativo de R$20,3 milhões no período e do resultado de operações de hedge, correspondente à receita de R$7,2 milhões no período.

EBITDA

A combinação dos fatores já mencionados resultou em um EBITDA deR$193,9 milhões, aumento de 27,4% em relação ao mesmo período do ano anterior. O resultado do período foi impactado por receitas não recorrentes, como o reconhecimento de créditos tributários e reversão de impairment deICMS e exclusão do ICMS da base de cálculo do PIS/COFINS que, combinados com o impairment de ativos intangíveis, totalizaram R$64,9 milhões (vs. R$40,6 milhões no 4T18).

O EBITDA Ajustado por estes efeitos, bem como pela constituição e atualização de provisões, baixa de bens do ativo imobilizado, venda de inservíveis e ferramentais atingiu R$152,2 milhões, com margem de 13,4% e aumento de 0,7% frente ao 4T18.

Este crescimento é decorrente de diversas iniciativas internas de aumento de eficiência operacional e ganho de participação de produtos com maior valor agregado. Além disso, está sendo implementando anéis de defesa, que correspondem a um conjunto de estratégias utilizadas para mitigar o impactado de flutuações da demanda, compreendendo, entre outras ações, a realocação de produtos entre as linhas de produção, readequação das jornadas de trabalho e redução de custos fixos. O foco é na eficiência e na geração de valor, que compreende também a alocação eficiente de capital e desinvestimentos de ativos pouco rentáveise que têm se refletido também na maior geração de EBITDA por quilo comercializado.

Investimentos

O total de investimentos nos ativos imobilizado e intangível foi de R$91,5 milhões no 4T19.O aumento dos investimentos foi devido ao desenvolvimento e lançamento de novos projetos em CGI e usinagem e iniciativas de aumento da produtividade (incluindo processos de automação, relacionados à Indústria 4.0), bem como reformas, projetos ambientais e de segurança do trabalho.

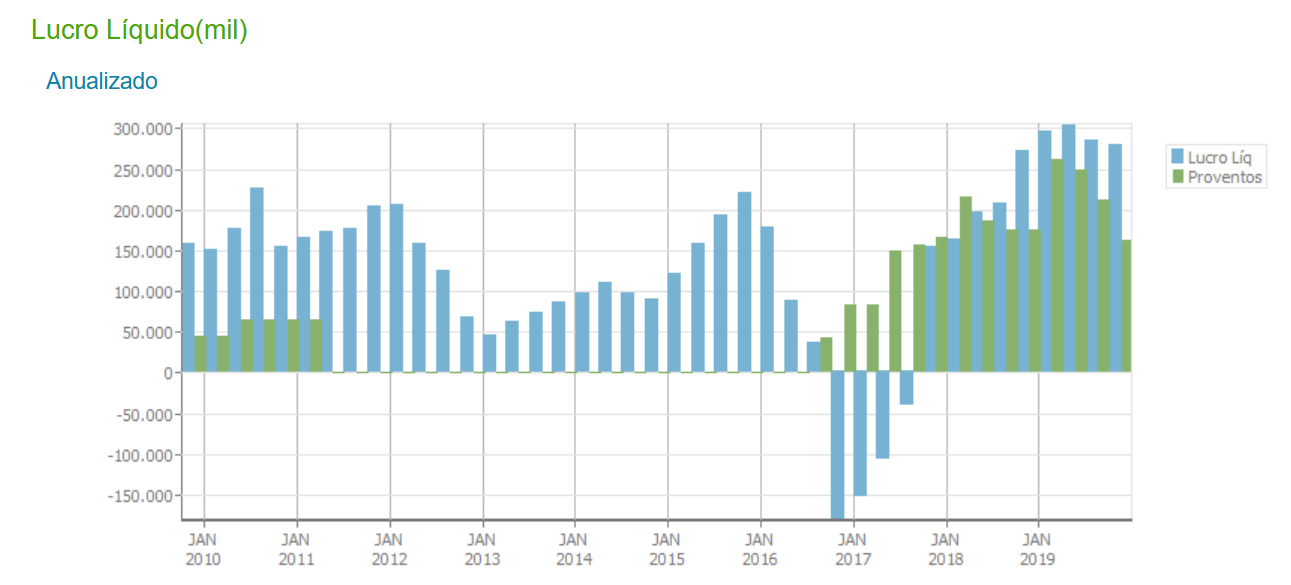

Lucro líquido

A Tupyobteve efeitos fiscais antes de impactos cambiais no montante de R$14,9 milhões, resultantes da diferença da despesa à alíquota (34%) sobre o lucro antes dos efeitos fiscais e dos efeitos de adições e exclusões permanentes. A diminuição em relação ao 4T18 é refletido principalmente no reconhecimento do benefício fiscal do Reintegra, além da receita financeira sobre ativos monetários (impacto da apreciação do peso mexicano em determinadas linhas do ativo).

O efeito cambial sobre a base tributária (imposto de renda diferido das unidades mexicanas) é apurado em Pesos Mexicanos. Na sua conversão a partir da moeda funcional, Dólar Norte Americano, foi registrado aumento de R$12,4 milhões em virtude da valorização do Peso Mexicano frente ao Dólar Americano ao longo do 4T19.

Mesmo com esse ganho, o lucro líquido saiu de R$ 77,914 milhões no 4T18 para R$ 72,561 milhões no 4T19, queda de 6,9%.

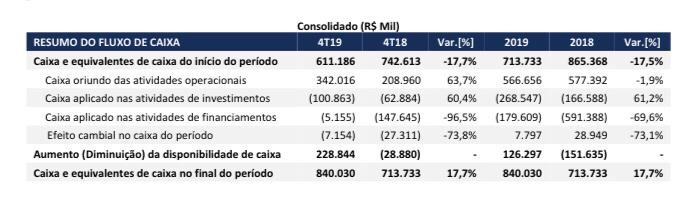

Fluxo de Caixa

No 4T19, a Companhia gerou R$342 milhões de caixa oriundos das atividades operacionais, ante geração de R$209 milhões no 4T18. O resultado do período foi impactado pela restituição de Créditos de PIS e COFINS no montante de R$64,9 milhões e pelo recebimento de R$63,0 milhões de créditos da Eletrobrás. Adicionalmente, houve incremento de R$30,4 milhões nos recebimentos de ferramentas em relação ao mesmo período do ano anterior.

Em relação às atividades de investimentos, foram consumidos R$100,9 milhões no 4T19, uma elevação de 60,4% em relação ao mesmo período do ano anterior, decorrente do desenvolvimento e implementação de novos programas em produtos de alto valor agregado e projetos de eficiência operacional.

No que tange às atividades de financiamentos, durante o 4T19 verificou-se consumo de R$5,2 milhões, ante consumo de R$147,6 milhões no mesmo período do ano anterior, sendo a base de comparação afetada pelo pagamento de empréstimo e de juros sobre capital próprio no 4T18.

Endividamento

A Companhia encerrou o 4T19 com endividamento líquido de R$639,2 milhões, ou seja, a relação entre Dívida Líquida/EBITDA Ajustado correspondeu a 0,91, nos últimos 12 meses. A relação Dívida Líquida/EBITDA foi de 0,94.

As obrigações em moeda estrangeira representam 98,4% do total (sendo 3,6% do curto prazo e 96,4% do longo prazo), enquanto 1,6% do endividamento estão denominados em real (46,7% do curto prazo e 53,3% do longo prazo). Quanto ao saldo de caixa, 39,9% são denominados em reais e 60,1% em moeda estrangeira.

Destaques operacionais

Está sendo aplicado na Companhia o conceito de inovação aberta, desenvolvendo iniciativas com startups e empresas de tecnologia do Brasil e do exterior. A vivência neste ecossistema e a troca de experiências com os técnicos e engenheiros estão contribuindo para o desenvolvimento de projetos pioneiros de modelagem matemática e utilização de data analytics na gestão de qualidade e produtividade.

Como já citado, foi feito o anúncio da aquisição do negócio de fundição de componentes em ferro da Teksid, empresa do grupo FCA, a qual está sujeita a condições precedentes, como a aprovação por parte de autoridades antitruste.

Com esta operação, é esperado um aumento da exposição a setores perenes, especificamente nos segmentos de caminhões pesados, máquinas agrícolas e de construção, produtos industriais, entre outros. A carteira de clientes também será ampliada, que pode se beneficiar do know-how da Tupy em produtos com ligas especiais, geometrias complexas e serviços de usinagem e montagem de componentes, as quais apresentam oportunidades expressivas de crescimento. Do ponto de vista operacional, há inúmeras sinergias e ganhos de escala que serão implementadas pela Companhia e que possuem grande potencial de geração de valor para o acionista.

Perspectivas

Por mais que represente menos de 20% do faturamento da Tupy, a recuperação da economia brasileira esperada para esse ano pode impactar positivamente nos resultados do mercado interno da Companhia.

O PIB do Brasil e dos Estados Unidos estão sendo projetados para ter um crescimento de cerca de 2% em 2020. O impacto do coronavírus, caso seja maior, pode prejudicar esse crescimento e com isso gerar uma diminuição na receita prevista da Tupy. Mas por enquanto, não temos como precisar o tamanho do impacto do vírus, visto que ele ainda não foi controlado e segue causando prejuízo, principalmente em mercados internacionais.

Ao mesmo tempo em que o término de alguns produtos gerou impacto negativo nas receitas da empresa, são esperados diversos lançamentos de produtos, principalmente para veículos comerciais leves, que representam 33% da receita e que nos Estados Unidos deve ter um bom desempenho em 2020, principalmente depois do acordo comercial entre o país e a China.

Em relação à agricultura, é esperado também que com o acordo comercial entre China e Estados Unidos, a agricultura dos norte-americanos seja maior incentivada, gerando uma troca na frota desses trabalhadores.

Em relação aos veículos comerciais médios e pesados, é esperada uma retração no mercado externo, principalmente nos EUA, mas que volte aos padrões normais no fim de 2020. Já os carros de passeio e veículos de luxo,a previsão é de um pequeno crescimento no Brasil e alguma queda nos Estados Unidos e Europa.

Com a aquisição da Teksid, a Tupy vai aumentar a exposição em setores perenes, como construção e máquinas agrícolas, transporte de cargas e produtos de aplicação industrial, além da expansão da carteira de clientes, ganhos de sinergia e de escala. Esses ganhos podem proporcionar à Companhia uma redução dos seus custos, gerando um aumento de margens e de lucros.

Conclusão

As depreciações e amortizações do ano de 2019 somaram R$ 326,05 milhões, enquanto que o fluxo de caixa das atividades de investimento no mesmo período foi de R$ 268,55 milhões. Portanto, a Companhia não investiu nem a ponto de recuperar os gastos com as depreciações, o que pode levar seus ativos a se tornarem obsoletos.

Esse fato já vem ocorrendo desde antes de 2015: os gastos com investimentos não estão sendo satisfatórios e podem ter correlação com o baixo desempenho nesse quarto trimestre. Num cenário futuro, em que é esperado um crescimento em todos os mercados que a Tupy atua, esse problema pode impactar negativamente as receitas da Companhia.

Em 2019 a Companhia pagou R$ 162,5 milhões em dividendos e juros sobre capital próprio. No momento em que escrevo esse relatório, a cotação da ação TUPY3 é de R$ 17,75, o que representaria um dividendyield de 6,35%.

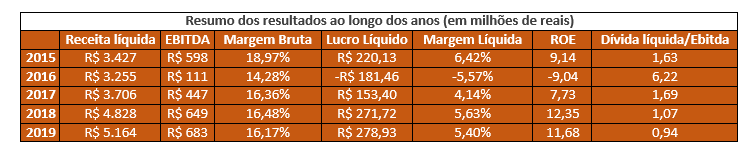

O índice de endividamento Dívida Líquida/Ebitda da Tupy chegou ao menor patamar dos últimos anos (0,94), o que representa que a Companhia está em um bom momento para fazer aquisições e a compra de Teksid ilustra bem isso. Já era esperado que a Tupy fizesse um movimento de aquisição, pois estava acumulando caixa para esse momento, e a partir de agora, esse índice vai aumentar, mas não comprometendo a saúde financeira da Companhia.

A margem bruta, que teve um salto de 14,57%, saindo de 14,28% em 2016 para 16,36% em 2017, ainda se mantém na casa dos 16%, tendo uma leve queda no último ano, de 1,88%, chegando à marca de 16,17%. Isso demonstra que a empresa ainda se mantém competitiva, mesmo com essa pequena queda, devido aos custos terem crescidoum pouco mais do que as receitas.

A empresa gerou um fluxo de caixa nas atividades operacionais em 2019 de R$566,66 milhões, enquanto o Ebitda no mesmo período foi de R$682,64 milhões. Uma conversão em caixa de 83%, considerada muito boa se conseguir ser mantida nesses níveis. Em 2018 essa conversão foi de 89%, ainda melhor.

Em relação à queda das receitas e do lucro líquido no 4T19, é um resultado pra causar um pouco de preocupação, já que não foram tão pequenas, e no 3T19 o lucro líquido já havia tido uma queda de 25%. Ao mesmo tempo, essas quedas em alguns períodos são consideradas normais, visto que é difícil manter um bom crescimento em todos os períodos. Além disso, a Companhia registrou crescimento nessas duas métricas no exercício de 2019, sendo 6,95% de crescimento da receita líquida e 2,65% no lucro líquido.

Em relação ao câmbio, a Companhia não consegue se beneficiar tanto da desvalorização do real, já que mantém a maioria de suas dívidas em dólar. Portanto, quando tem uma valorização do dólar frente ao real, como estamos tendo agora, há também um aumento de suas dívidas. Atualmente 98,4% do total das obrigações são em moedas estrangeiras.

O endividamento bruto da Tupy é de R$ 1,483 bilhão, sendo 1,459 bilhão em moeda estrangeira. Enquanto isso, a receita em 2019, apenas no mercado externo, foi de R$4,125 bilhões. Esse cenário é desafiador pra Companhia, porque, obviamente, no nosso atual momento, era melhor que as dívidas fossem em reais. Mas o mercado é imprevisível e não temos como prever como se comportará o dólar ao longo do tempo.

O endividamento ainda deve crescer para financiar a compra da Teksid de 210 milhões de euros. Compra que quando anunciada representava em 20/02/2020 R$ 950 milhões e que no câmbio atual de 12/03/2020, já representa R$ 1,15 bilhão. O pagamento e a conclusão do negócio só é realizada após a aprovação do CADE, dos acionistas e de outros órgãos reguladores do exterior. Calculo que o indicador dívida líquida / Ebitda poderá alcançar os 2,4x após a aquisição.

A redução do consumo externo nos faz olhar de forma reticente a operação que há um mês atrás era considerada barata com múltiplo de 4,9x, abaixo do múltiplo de 5,5x da Tupy naquele momento.

Hoje, após 3 circuit breakers na mesma semana, a TUPY negocia a um múltiplo EV/Ebitda de 4,08x, e a compra que era barata em Fevereiro virou cara.

Dessa forma, nós, do Dica de Hoje, não temos em nossa carteira a Tupy, e com esses resultados continuamos nos mantendo fora da empresa nesse momento. Preferimos pagar mais caro posteriormente em um cenário mais otimista que tomar o risco de comprar no cenário nebuloso, sem saber qual o valor que o câmbio vai chegar.

Ela possui diversos desafios ao longo de 2020, como o aproveitamento das operações da Teksid, um maior investimento em Capex e aumento de suas receitas, que caíram no último trimestre de 2019. Continuaremos acompanhando os resultados da Companhia, pois enxergamos que ela possui um bom potencial a ser explorado e ainda pode se tornar uma recomendação nossa.

A recomendação atual é que você compre sim empresas com o desconto atual, mas empresas mais focadas no mercado interno e de preferência boas pagadoras de dividendos. TUPY se encaixa no pagamento de dividendos, mas como os resultados são irregulares, o bom dividendo e lucro de hoje pode ser o prejuízo de amanhã.

Fonte – Fundamentus

Pra ter acesso à nossa carteira completa de ações, aos preços máximos com margem de segurança e aos relatórios diários das empresas da Bolsa, assine o nosso Dica de Hoje Ações (clique aqui pra ver mais) e pague em até 12x.

Grande abraço,

Raphael Rocha e Daniel Nigri

Curso Geração de Renda 2.0

No dia 16/03/2020, estaremos lançando a nossa turma do Curso Geração de Renda 2.0. Um curso que eu ensino as próprias estratégias que eu uso na minha carteira de Renda Fixa, de FIIs e de Ações. A estratégia é tão boa que eu mesmo, ao final da primeira turma, em 2018, criei uma nova Carteira Geração de Renda para ensinar aos alunos, e vocês terão acesso à atualização dessa carteira por um ano. Lembro ainda que essa será a única turma de 2020 e que em 2021 o curso terá um reajuste que não deve ser baixo, por tudo que ele disponibiliza.

Esse lançamento acontecerá com um preço promocional e um desconto incrível apenas para quem estiver no grupo de WhatsApp/Telegram.

DISCLOSURE

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar odebate entre o analista responsável e os destinatários. Os destinatários devem, portanto,desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” eter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVMnº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelocumprimento da Instrução ICVM 598.