O mesmo acontece com o que está em jogo para os governos em todos os lugares.

A competição no mercado global de moedas está esquentando.

Durante séculos, o dinheiro emitido pelos governos serviu como a força vital da economia global – as moedas nas quais as pessoas mantêm poupanças, fazem pagamentos e mantêm contas, e nas quais as nações medem sua riqueza e poder geopolítico.

Mas em nossa era digital, ele está enfrentando um tipo de competição pós-moderna bizarra.

Criptomoedas – criadas para suplantar o tipo tradicional e soberano – se tornaram uma obsessão generalizada, inspirando sua própria contracultura e atraindo centenas de bilhões de dólares em investimentos especulativos que podem ou não ter nada a ver com sua viabilidade.

Como, se é que devem responder, os emissores das moedas oficiais do mundo? Em uma palavra: com cuidado. Como reguladores financeiros, eles precisam encontrar um equilíbrio entre incentivar a inovação e prevenir danos. Mais importante, como concorrentes no mercado global por dinheiro, eles precisam melhorar seus produtos.

O dinheiro vem em várias formas, nenhuma ideal. As notas e moedas permitem transações face a face simples e servem como um estoque estável de poder de compra, mas são caras para manter em quantidades significativas e não servem para transações à distância.

Os depósitos bancários, junto com os cartões de crédito e débito conectados a eles, são mais convenientes, mas também apresentam falhas. Frequentemente, envolvem taxas pesadas e, uma vez que (ao contrário da moeda fiduciária) não são uma responsabilidade direta do governo, envolvem um elemento de risco – confiar em instituições que nem sempre conseguem manter a confiança do público.

A crise financeira de 2008 teve um impacto duradouro sobre a confiança no sistema bancário – um dos motivos pelos quais os investimentos em moeda física aumentaram desde então .

Agora eu te desafio: digite Bitcoin, a primeira criptomoeda. Em um papel em branco, em 2008, Satoshi Nakamoto descreveu um sistema de dinheiro eletrônico que operaria fora dos canais estabelecidos e dispensaria a necessidade de confiar em qualquer autoridade ou instituição central. Um protocolo de computador criaria novos tokens digitais. E uma rede voluntária de nós de processamento manteria um livro-razão público disperso conhecido como blockchain, empregando criptografia de alta potência para garantir precisão, segurança e anonimato. Em vez de lidar com contas de papel ou transmitir depósitos, as pessoas fariam pagamentos usando chaves alfanuméricas privadas, estabelecendo a propriedade de seu Bitcoin.

Mais de uma década depois, o Bitcoin e outras criptomoedas tiveram sucesso além das esperanças de seus criadores – de certa forma. Mas eles não estão realmente funcionando como dinheiro. Eles são reservas de valor questionáveis, porque seus preços flutuam descontroladamente. Eles também são fáceis de perder: cerca de 20% de todos os Bitcoins estão presos em carteiras cujas chaves foram perdidas.

Eles não são ótimos para pagamentos: a maioria dos lugares não aceita Bitcoin e as transações costumam ser lentas e caras, às vezes levando dias ou custando mais de US$ 25 cada quando a rede está congestionada. Eles são extremamente desperdiçadores: os cálculos necessários para manter o blockchain Bitcoin sozinho consomem tanta eletricidade quanto um país de médio porte, fazendo uma contribuição significativa para a mudança climática.

Esses defeitos aparentemente fatais, porém, não impediram que as criptomoedas se tornassem um fenômeno cultural e financeiro. Elas assumiram as armadilhas de um movimento religioso ou revolucionário, prometendo um futuro no qual redes descentralizadas deslocam não apenas dinheiro, mas também empresas, governos e a sociedade como a conhecemos.

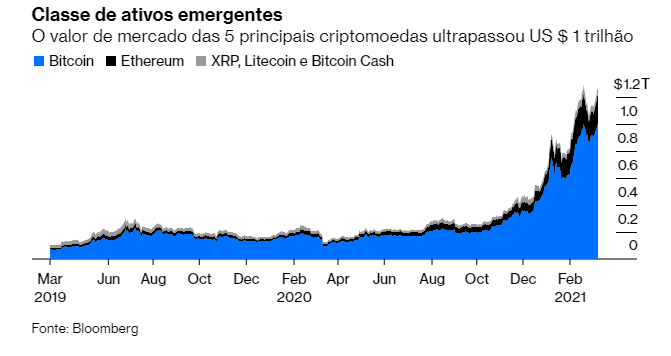

Esse fervor se sobrepõe ao mundo hiperespeculativo dos day traders, onde a criptografia se tornou uma das suas obsessões favoritas – com a ajuda de nomes como Elon Musk, que aplicou US$ 1,5 bilhão em dinheiro da Tesla Inc. no Bitcoin. O valor total de mercado do Bitcoin, um ativo virtual quase sem uso prático, exceto para comércio ilícito, recentemente atingiu US$ 1 trilhão. Até Dogecoin, criado inteiramente como uma piada, brevemente ultrapassou US$ 10 bilhões.

Esses ganhos notáveis estão desgastando a resistência do establishment financeiro e político que as criptomoedas pretendiam destruir. Os grandes bancos de Wall Street estão recomendando Bitcoin para investidores e oferecendo serviços de custódia. Trusts e derivativos focados em Bitcoin – e possivelmente em breve um fundo negociado em bolsa dos EUA – oferecem exposição sem a necessidade de manter o material real.

A Mastercard está planejando processar pagamentos denominados em criptomoedas. O prefeito de Miami propôs aceitar pagamentos de impostos sobre a propriedade em Bitcoin. Um grande passo em direção ao mainstream veio quando a Coinbase – a principal bolsa de criptografia, que faturou mais de US$ 300 milhões em meio às negociações frenéticas de 2020 – entrou com um pedido de IPO que poderia avaliá-la em cerca de US$ 100 bilhões.

Em outras palavras, em vez de revolucionar o mundo das finanças, as criptomoedas estão estimulando seus aspectos mais semelhantes aos de um cassino. Eles se tornaram a classe de ativos especulativos definitiva, um puro produto da imaginação coletiva, sem conexão aparente com a economia real.

No entanto, à medida que mais pessoas e instituições se envolvem, mantendo saldos em criptomoedas, pedindo empréstimos para especular em criptomoedas, as consequências podem de fato ser reais. Os reguladores são obrigados a prestar atenção, porque a volatilidade da criptomoeda pode começar a ameaçar a estabilidade financeira.

Algumas diretrizes para políticas públicas:

Não reprima a inovação. As criptomoedas e a tecnologia blockchain subjacente não cumpriram seu propósito original, mas ainda poderiam ter aplicações interessantes e importantes. A capacidade do blockchain de criar registros digitais únicos e imutáveis, por exemplo, possibilitou um mercado crescente para itens colecionáveis únicos – como arte, música e destaques esportivos. Sua governança descentralizada abriu caminho para novos tipos de mídia social, como Minds e LBRY. O sistema Libra proposto pelo Facebook – agora conhecido como Deim – é um dos muitos que podem estimular a reforma dos lentos e pesados pagamentos internacionais. As autoridades devem ser pacientes, dando aos empreendedores espaço para testar os conceitos antes de submetê-los ao peso total da regulamentação, para que não anulem ideias que poderiam, em última instância, ser benéficas.

Pise com cuidado nos mercados. Não é função dos reguladores impedir as pessoas de fazerem investimentos arriscados, mas eles precisam garantir que as pessoas saibam no que estão se metendo e não prejudiquem outras. A Securities and Exchange Commission está certa em se envolver quando os tokens digitais adotam as propriedades dos títulos – como em muitas ofertas iniciais de moedas. Também faria sentido para os EUA juntarem-se à Europa e ao Canadá na aprovação de fundos Bitcoin negociados em bolsa; isso permite a divulgação de risco adequada e custódia, e torna a especulação mais segura e menos onerosa para o investidor não sofisticado. À medida que mais e maiores jogadores entram no jogo, supervisores como o Fed terão que garantir que as exposições não se tornem grandes o suficiente para ameaçarem a estabilidade financeira e que as instituições tenham amplo capital para absorver quaisquer perdas.

Trabalhe em uma alternativa melhor. Acima de tudo, dê crédito às criptomoedas. Eles destacaram uma enorme deficiência do dinheiro comum: não existe uma versão digital verdadeira do dinheiro, uma que represente uma reivindicação direta ao governo, pode ser facilmente transferida e está universalmente disponível. Portanto, é encorajador (para todos, exceto aqueles fortemente investidos nos tokens digitais existentes) ver os bancos centrais se preparando para competir. O Fed e outros estão considerando seriamente a criação de suas próprias moedas digitais.

Com certeza, essa inovação radical envolve risco. Uma moeda digital de banco central de pleno direito perturbaria o modelo de negócios dos bancos tradicionais. Se as pessoas pudessem reter dinheiro emitido pelo governo diretamente – o equivalente a abrir uma conta no banco central –, elas poderiam se desfazer dos depósitos que continuam sendo a principal fonte de financiamento do sistema bancário. Para evitar um colapso, os bancos centrais teriam que facilitar a transição, estabelecendo limites para as participações diretas, usando os bancos como intermediários ou fornecendo aos bancos financiamento alternativo.

Depois, há a questão da privacidade. Uma moeda digital poderia permitir que os governos monitorassem os gastos das pessoas, uma possibilidade que é especialmente preocupante na China, que já está testando sua própria moeda digital. Para aliviar as preocupações com a vigilância, os bancos centrais terão que fornecer um certo grau de anonimato, enquanto mantêm o acesso necessário para rastrear criminosos e combater a lavagem de dinheiro.

Dito isso, uma moeda digital do banco central pode ter grandes benefícios. Isso poderia facilitar o comércio, permitindo que os consumidores façam pagamentos eletrônicos instantâneos, evitando bilhões de dólares em taxas de transação. Isso poderia tornar os serviços financeiros acessíveis a milhões de “sem banco”, ajudando-os a acumular riqueza, em vez de sucumbir aos predadores financeiros. Poderia melhorar a arrecadação de impostos e tornar os indicadores econômicos mais oportunos e precisos. Pode fornecer aos formuladores de políticas novas e poderosas ferramentas para combater recessões e controlar a inflação. Imagine, por exemplo, o efeito da emissão de fundos que tiveram que ser gastos em seis meses.

No final das contas, o legado da mania das criptomoedas pode ser uma forma melhor de dinheiro. Nesse caso, toda a comoção – para não falar de todas as perdas entre agora e então – terá valido a pena.

Live Hoje as 18hs

Clique no link abaixo

O novo patamar de juros do Brasil. Para onde vamos?

Daniel Nigri e Débora Toledo vão debater sobre a decisão do COPOM que ainda não sabemos qual é no momento que escrevo.