Cortes consecutivos na taxa Selic associados a um crescimento frenético na cotação dos ativos negociados em Bolsa trouxeram a sensação de que quem não tinha uma posição generosa em renda variável estava perdendo uma bela oportunidade.

De fato, somente considerando o ano de 2019, a taxa Selic foi de 6,5 para 4,5% ao ano. Uma queda de 30%. Enquanto isso, a Bolsa, representada pelo Ibovespa, foi de 87.800 para 115.600 pontos. Uma alta de mais de 30%. Os dois índices foram em direções diametralmente opostas.

Lembro como se fosse hoje as pessoas falando sobre a morte da renda fixa e até chamando-a de perda fixa. Alguns educadores defendiam uma carteira de investimentos 100% alocada em renda variável. Aliás, defendem até hoje, mesmo depois de uma queda do IBOV que chegou a quase 50%. Afinal, o importante é manter o discurso para não parecer uma “metamorfose ambulante”.

Lembro também de um coro que se fortaleceu contra a Caderneta de Poupança, numa tipificação perfeita daquela velha expressão “chutar cachorro morto”. Estamos vivendo um momento em que felizmente a Educação Financeira está se tornando mais acessível e mais conhecida para a população em geral. Assim, grande parte das pessoas que ainda investem em Poupança sabem que não é um bom investimento.

Eu mesmo sempre fui um grande crítico desse investimento, até o momento em que eu percebi que pessoas que investem em Poupança têm uma grande vantagem sobre quem não investe em nada: elas poupam. Parece redundante, e talvez seja mesmo, mas é a mais pura verdade. É muito mais simples explicar para um poupador que há outras formas de investimento mais rentáveis do que convencer um gastador sobre a importância de economizar.

Mesmo hoje, com a recuperação parcial do Índice Bovespa, acumulamos no ano uma queda de pouco mais de 30%. Cada R$ 100,00 investidos se tornariam em R$ 68,30. Já a Selic, caiu para 3,75% ao ano. Porém, os mesmos R$ 100,00 investidos se tornariam em R$ 101,18. E a Poupança? Bom, ela transformaria R$ 100,00 em R$ 100,76.

É claro que, olhando isoladamente, o rendimento da Selic e da Poupança não são nada atrativos. Porém, ao serem comparados com a grande queda experimentada pelo principal índice de ações da Bolsa, os cerca de 1% de rentabilidade até aqui parecem um colírio.

E onde eu quero chegar?

Em primeiro lugar, evite tanto o desespero quanto a euforia.

Na euforia, é capaz de você se desfazer de todas as suas posições em renda fixa, e apostar todas as suas fichas em renda variável. Afinal, qual é a graça de receber 3% ao ano se você pode receber 30? Você não quer ficar de fora da farra.

Já no desespero, você vai se desfazer de todas as suas posições em renda variável, vendendo na mínima e perdendo muito dinheiro. Afinal, você já perdeu 30, 40, 50%, e não quer arriscar perder 80, 90, 100%.

Em segundo lugar, procure o equilíbrio.

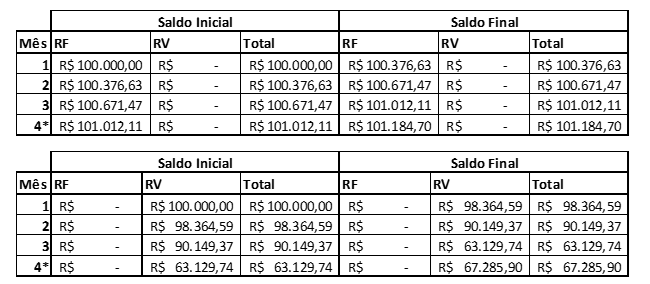

Vamos pensar em uma carteira hipotética de R$ 100.000 composta de 50% renda variável e 50% renda fixa no dia 01/01/2020. A renda variável aplicada somente em IBOV e a renda fixa somente em Selic. A cada 30 dias, a carteira é rebalanceada para refletir os percentuais propostos.

Agora, vamos comparar com outros dois cenários. O primeiro com 100% do capital alocado em renda fixa, e o segundo com 100% em renda variável.

Repare que o resultado até o mês 4 (data final 20/04) é muito superior no segundo cenário devido a ausência de perdas e volatilidade, e muito inferior no terceiro cenário devido a total exposição a essa mesma volatilidade.

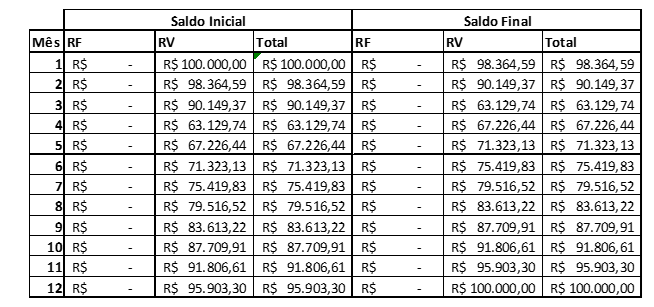

Agora, vamos simular cenários futuros, tomando como premissa uma recuperação do IBOV até os 115651,95 pontos até o dia 02/01/2021, e a manutenção da taxa Selic nos patamares atuais. Foi considerado também que cada mês tem 21 dias úteis. Seguem os três cenários na mesma ordem anteriormente apresentada.

Repare que agora a situação mudou. No terceiro cenário, recuperamos nosso investimento ao patamar inicial. Enquanto isso, o primeiro cenário teve o melhor resultado, mostrando a eficácia de uma carteira equilibrada em vez de concentrada.

Em todas as simulações foram desconsiderados os efeitos dos impostos. Em um cenário mais fiel à realidade, é interessante considerar o rebalanceamento da carteira através de novos aportes, evitando assim a perda pelo giro.

Em suma, devemos trabalhar com o equilíbrio em vez das polaridades pois é o cenário em que conseguiremos aproveitar ao máximo todas as flutuações de mercado.

E você? Como tem se comportado neste ano de 2020? Aproveitou as quedas da Bolsa para rebalancear a carteira, não fez nada ou vendeu tudo? Conte-nos nos comentários.

Se você tem lido e curtido meus artigos aqui para o Dica de Hoje, gostaria de te convidar a conhecer o meu canal no YouTube. Lá você encontrará diversos vídeos já gravados sobre Finanças, Investimentos e Mindset, além de vídeos novos toda semana! Inscreva-se, curta e compartilhe: https://www.youtube.com/lucasmauricioo

Abraços,

Lucas Mauricio

Clique e conheça a página dos planos e possibilidades

Já participa do nosso grupo do Telegram?

Videos, informações e novidades vem aí.