Damodaran fala, no livro Valuation, que a Folga Operacional é um dos vetores de valor de empresas maduras – “Melhorar a gestão dos ativos pode acarretar grandes recompensas. Qual é o espaço para melhorias nas operações da empresa?”

Os ativos podem crescer, independente do ciclo econômico que se encontram, quando ocorre uma gestão adequada, e isso vai refletir nos múltiplos dos negócios, que são informações obtidas através dos dados de resultado (DRE) e contábeis (BP).

Muitos investidores iniciantes perguntam sobre P/L (preço sobre lucro) P/VP (preço valor patrimonial) e VP (valor patrimonial), e a minha primeira resposta é:

- eles são estáticos, pois os dados são retirados do Balanço Patrimonial, que é uma fotografia do exercício passado;

- eles só serão compreendidos quando você entender o que o mercado está enxergando para o futuro daquele negócio.

Exemplos de Empresas Maduras

Ambev

A Ambev é classificada como um negócio maduro. Nos últimos dez anos teve uma valorização de 416,53%, ficando atrás apenas da Renner, com 508,35%. Existem inúmeras diferenças entre esses dois ativos, começando obviamente pelo segmento de atuação, mas também de estrutura acionária (LREN3 tem capital pulverizado) e de mercado para crescimento.

A estrutura logística da ABEV conta com 34 cervejarias e maltarias no Brasil, 100 Centros de Distribuição direta e 6 de Excelência no Brasil, e desde 2015 está investindo em projetos de logística reversa para diminuir o custo do alumínio, com o vaivém das garrafas de suas marcas, gerando economia, isso porque a troca da latinha de alumínio pelo vidro pode reduzir o custo final incorporado.

A embalagem do Guaraná Antarctica é considerada a primeira PET 100% reciclada do Brasil (hoje, mais de 33% da produção já é do material), além de investir em garrafas de vidro retornáveis, que tem um ciclo de vida maior, podem ser reutilizadas e demoram mais tempo para virar resíduo. Com isso, a companhia economiza energia, água, embalagem e preserva o meio ambiente.

Schulz

Falei sobre a importância da economia circular nos custos do negócio no material da Schulz – SHUL4, que está disponível nos relatórios da área de Podcast, com uma análise de dividendos dela feita pelo Daniel.

O projeto da Ambev com a Volkswagen prevê a produção de 1,6 mil caminhões elétricos até 2023, cerca de 35% da frota, veículos com autonomia para rodar até 200 quilômetros com energia 100% renovável. Inclusive com produção dos veículos no Brasil – Volkswagen vai fabricar caminhões elétricos no Brasil; Ambev é primeira grande cliente.

Uma observação: a empresa que irá produzir usa o mesmo modelo de consórcio modular, exatamente como a WEG nas plantas, e a propósito, ela é uma das empresas maduras que fazem parte do consórcio, como fornecedora.

Área Industrial

Quem trabalha na área industrial sabe que o sistema modular é muito eficiente e promove uma gestão mais eficiente dos recursos, ou seja, reduz custos de produção e investimento no processo, pois diminui estoques e tempo de produção. Logo, temos um crescimento de produtividade e um processo flexível para atender as alterações de demanda.

Falei sobre isso no material de POMO4, disponível nos relatórios na área de Podcast.

Essa é uma das vantagens competitivas de empresas maduras e consolidadas, que pode permitir um alongamento do tempo de crescimento, seja acelerado ou não, pois existe capital e/ou capacidade para endividamento se necessário, para melhorar a eficiência dos processos, além de mercado para aumentar a venda caso ocorra a diversificação do mix.

Nunca subestime o poder de uma empresa que tem a NCG negativa e a maior parte do mercado consumidor.

Como as margens do negócio não sofrem grande variação por volume e preço, a tendência é que com aumento da eficiência (reduzindo os custos) a produção fique mais eficiente e com isso melhore a capacidade de reposição de estoque, elimine os estoques parados na linha e melhore ainda mais o capital de giro da companhia.

Uma empresa madura faz aquisições, até porque a tendência é continuar crescendo de forma orgânica e consolidando a sinergia das aquisições nos números, minando assim o crescimento da concorrência e preservando o market share.

E mesmo assim, no ciclo de maturidade ela precisa estar vigilante e produtiva, aumentando a eficiência para não perder rentabilidade e mercado, ou seja, não existe negócio à prova de tudo.

[epico_capture_sc id=”2764″]

Sr. Mercado de Olho

E o mercado enxerga tudo isso: dívida baixa, alto market share, capacidade para otimizar operações, capital para aquisições e projetos de melhoria na automação ou até mesmo verticalização de insumos e serviços acessórios para reduzir custo de produção. Então é obvio que vai precificá-las, e podemos ver isso precificado nos múltiplos.

Além do fato de que as chances delas sucumbirem em uma crise mais forte são menores (para observar isso nos números, basta analisar os gráficos nos anos de 2015 a 2017) do que empresas maduras de crescimento acelerado, que também costumam negociar a um PL bem alto devido à projeção de resultados futuros, geralmente ligada a rupturas de mercado, mudança na regulação, modificação na exigência de demanda (veja os PLs de TOTS3, LINX, BIDI, etc.).

Aqui é preciso bom senso na análise e cuidados ao medir determinadas contas/múltiplos, para não acabar acreditando que significam a mesma coisa em todos os negócios. Muitas pessoas questionam o motivo pelo mercado precificar esse ou aquele ativo, analisam o múltiplo isolado como único parâmetro e, ao fazer isso, podem cometer alguns deslizes, acreditando que aquele número não justifica o resultado do negócio.

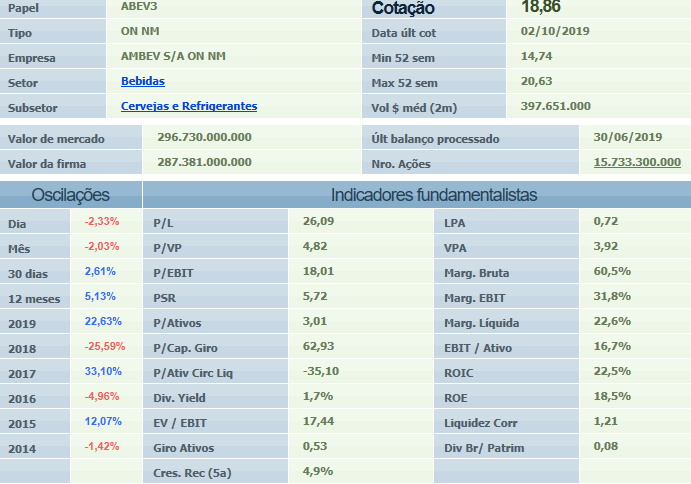

Observe os múltiplos da Ambev, em seu ciclo de maturidade, buscando resolver questões de eficiência (reduzir custos elevados) e modernizando a estrutura para preservar market share (aqui entra a concorrência da Heineken, que está cada vez mais agressiva). E mesmo assim, considerando as fraquezas do negócio, os riscos, o mercado precifica o que ele conhece do negócio e as estratégias que podem contribuir para a melhoria:

Ou seja, empresas maduras têm uma tendência de crescer à taxa da economia, ainda mais considerando que estamos falando de uma empresa com demanda elástica, no caso da Ambev, uma taxa de 4,9% nos últimos 5 anos, com um PL de 26x, com um P/VP de 4,8x e um ROIC de 22,5% e dívida sob controle.

Aqui muitos iniciantes cometem o equívoco de acreditar que os múltiplos podem ser comparados independente do setor e do ciclo do negócio, ignorando as especificidades. A análise de um banco não é a mesma de um indústria com um imobilizado gigante, por exemplo.

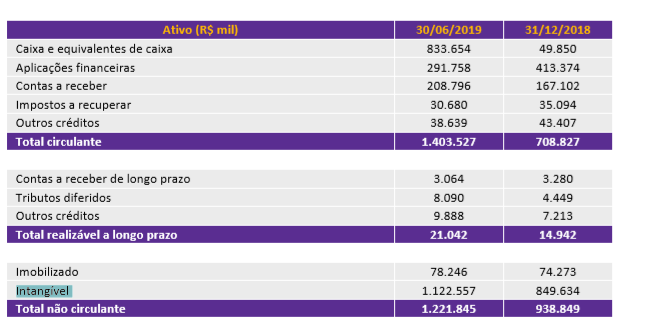

E como muitas pessoas questionam sobre o múltiplo VP (valor patrimonial) das empresas de tecnologia, que estão sendo negociadas com um PL elevado, observe a conta intangíveis e sua proporção no patrimônio total. A conta intangíveis e ágio deve ser sempre analisada ao observar negócios.

No caso de empresas maduras como a TOTS3, os Intangíveis são divididos em Software, Marcas e Patentes, Carteira de Clientes, Outros e Ágio. Logo, am alguns períodos existe um salto nessa conta, assim como ocorreu de 2014 para 2015, onde o aumento foi de 41%. Veja a mudança na conta intangível no balanço da Linx, referente ao último resultado divulgado:

É preciso cuidado na avaliação da mensuração e reconhecimento desta conta, e caso você não lembre o ágio/goodwill e mais-valia, deve-se calcular o valor justo de todos os ativos e passivos, incluindo intangíveis, identificando mais e menos-valias (diferença entre o valor justo e o valor contábil dos ativos), e como o maior percentual geralmente vem de novos clientes, esse detalhe é importante na avaliação dos múltiplos estáticos.

Todos os direitos intangíveis são avaliados pelo custo de aquisição, deduzindo a amortização, seja por prazo estabelecido, direitos ou vida útil econômica do bem.

Mas a questão aqui é entender que setores diferentes e empresas em momentos distintos do ciclo de desenvolvimento econômico são precificadas de maneiras diferentes pelo mercado, e caso você queira ouvir mais sobre o uso do VP na análise, acesse nossa área de podcast na área de membros – temos um aúdio respondendo a essa e outras perguntas.

Estratégia

Determinados negócios têm crescimento mais acelerado, outros têm junto com esse crescimento um risco pela projeção elevada e você sabe que o preço pago por um ativo deve levar em consideração o retorno desejado, e isso depende da estratégia.

Se sua estratégia for de geração de renda, o Payout e o Yield são importantes e, quanto maior o lucro, maiores as chances de rentabilização. Porém, é preciso acompanhar os indcadores que mostram a evolução do lucro e não apenas o Yield, afinal, uma empresa pode ter seus lucros reduzidos à cotação também, e mesmo gerando renda ela pode esconder riscos maiores, caso da CIEL3.

Se o objetivo é crescimento, é fato que ativos que o mercado precifica como rupturas de mercado/setor, tem maior valorização em determinados períodos, assim como o risco inerente a pagar por uma projeção de lucro crescente, em níveis bem mais elevados que o apresentado até então, PL de 182xx da TOTS3 ou de 114x da LINX3, uma negociando 4x o VP e a outra 3x, ou seja, mesmo múltiplo da ABEV3 (4x).

Por isso é importante definir a sua estratégia e conhecer o negócio, então vais entender melhor como o mercado funciona, e porque alguns ativos tem alguns múltiplos parecidos mesmo com resultados diferentes, e vais perceber porque o mercado cobra mais por alguns negócios.

Concluindo

E respondendo ao questionamento do início do texto, em relação a espaço para melhorias: para investigarmos se é possível a entrega desse valor precificado, precisamos da ajuda da análise qualitativa, só assim saberemos que esses múltiplos que o mercado está precificando têm uma porção de bom senso, e então calcular o risco retorno do investimento.

- Os projetos mostram viabilidade de aumento de receita?

- A gestão de custos está sendo feita com eficácia e melhorada?

- O número de clientes está aumentando?

E as respostas a essas perguntas valem para justificar tanto as projeções de múltiplos da Ambev quanto das empresas de tecnologia, independente do quanto o PL está elevado, e assim as respostas irão além do:

- “está caro, não vale tudo isso” ou

- “é uma pechincha”

Você terá argumentos para justificar a sua compra e fazê-la com maior segurança.

Os resultados futuros dependem das estratégias de hoje. Então, não adianta dizer que o PL é irreal, é preciso analisar se os objetivos do negócio podem produzir melhores resultados do que temos hoje, e isso descobrimos através dos releases, ITRs e entendendo o mercado daquele segmento, além de monitorar os resultados e verificando se o que é dito em palavras se traduz em números.

Ativos são negócios, e os múltiplos somente farão sentido quando você compreender como eles (negócios) geram valor.

Informação é dinheiro.

Até a próxima semana.

Daniel Nigri com apoio de Patricia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598