Fundos de Investimento de maior maior captação (Carteira z)

A indústria de fundos vem crescendo de vento em polpa. Então, você deve imaginar que as pessoas estão tomando consciência e aprendendo a investir. Sinto muito em lhe informar que não, já que os gerentes dos grandes bancos ainda são os profissionais mais consultados na hora de indicar produtos financeiros.

Expressivos 1,5 milhão de novos cotistas foram angariados pelos fundos de investimentos no ano de 2017, sendo que desse número, quase um terço, aplicou somente em 5 fundos de grandes bancos, os quais trouxeram retornos surpreendentemente pífios. (Fonte: Verios).

Assim como em quase todas as profissões, os gerentes de banco também têm suas metas a cumprir. As altas taxas de administração cobradas pelos fundos dos grandes bancos refletem na baixa rentabilidade dos mesmos se comparadas aos fundos oferecidos pelas Corretoras. No entanto, apesar da baixa rentabilidade, os gerentes de bancos por serem empregados devem mostrar bons resultados e são obrigados a oferecer aos correntistas os produtos “da casa” para que os bancos possam lucrar cada vez mais. Enquanto isso o investidor perde relevantes quantias, principalmente no longo prazo.

Visto isso, acreditamos que a pior pessoa para nos aconselhar sobre investimentos é o gerente do seu banco. Por isso aconselhamos: FUJAM DELES!

Há de se ressaltar que são raríssimas as exceções existentes.

Prova dos fatos mencionados é que os 5 fundos de investimento que mais ganharam investidores em 2017 foram os seguintes:

1º Lugar: FI CAIXA RENDA FIXA SIMPLES LONGO PRAZO

Rentabilidade em 2017- 8,43%, ou 84,98% do CDI;

2º Lugar: BB RENDA FIXA 500 FIC FI

Rentabilidade em 2017- 7,92%, ou 79,84% do CDI;

3º Lugar: BB RENDA FIXA SIMPLES FI

Rentabilidade em 2017- 7,85%, ou 79,07% do CDI;

4º Lugar: BRADESCO FIC FI RENDA FIXA SIMPLES ÔNIX

Rentabilidade em 2017- 7,81%, ou 78,70% do CDI; e

5º Lugar: BRADESCON FIC FI RENDA FIXA REFERENCIADO DI HIPERFUNDO

Rentabilidade em 2017- 5,49%, ou 58,31% do CDI.

Vamos supor que você comece a trabalhar hoje, vá ao banco para abrir uma conta e já decida aplicar mensalmente a quantia de 500 reais mensais, aconselhado pelo seu gerente, visando ter um conforto na sua aposentadoria.

Considerando a taxa SELIC à taxa atual de 6,50% e inflação 3,50% inalteradas durante o período de 35 anos (seu prazo para se aposentar), vamos ver quanto você teria se aplicasse no melhor fundo dentre os mencionados dos grandes bancos: o FI CAIXA RENDA FIXA SIMPLES LONGO PRAZO.

Observe que, se o referido Fundo mantivesse a rentabilidade de 84.98% do CDI, você teria de rentabilidade anual 5,52% e, considerando o Imposto de Renda na menor alíquota (15%), sobrariam 4,69%, ou apenas 1,19% ao ano de rentabilidade acima da inflação (juros reais).

A aplicação de menor risco do Brasil, o Tesouro Selic, rende em torno de 98% do CDI, já descontada a taxa de 0,3% cobrada pela BMF BOVESPA.

Com a menor alíquota de I.R. teremos uma rentabilidade líquida de 84% do CDI, ou 5,41% ao ano, ou, ainda, 1,91% acima da inflação no cenário mencionado.

[epico_capture_sc id=”2764″]

Parece pouca a diferença em relação ao melhor fundo dos grandes bancos mencionado, não?

Então vejamos abaixo o impacto em 35 anos:

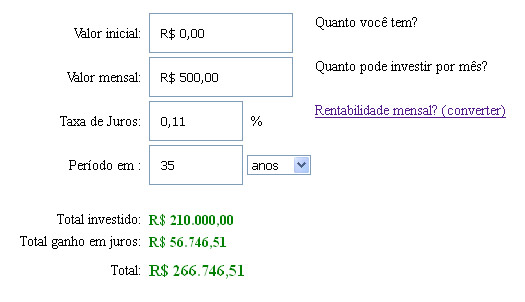

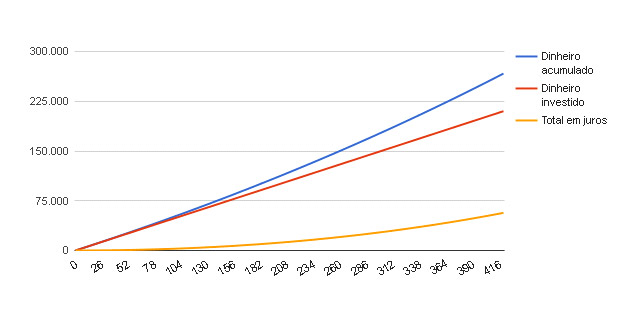

Aplicação da Caixa rendendo 1,29% a.a acima da inflação ou 0,11% mensal:

Na prática vemos que você investiu muito dinheiro, mas ganhou de juros reais, no período de 35 anos, menos de 57 mil reais.

A Aplicação no Tesouro SELIC, com menos risco, rende no cenário supracitado 1,91% acima da inflação ou 0,16% a.m:

Investindo com menos risco, você obteve no mesmo período quase 90 mil reais em juros reais, ou mais de 32 mil reais em relação ao Fundo da Caixa investindo diretamente no Tesouro Selic.

Temos títulos atrelados ao IPCA pagando mais de 5% mensal acima da inflação atualmente com vencimentos longos, o que nos traria uma rentabilidade mais expressiva.

Se você decide estudar um pouco e aplica na Carteira Z mais conservadora, com um risco bem baixo, a sua rentabilidade seria em torno de 115% do CDI, já descontando o come-cotas (antecipação de imposto de renda que ocorre semestralmente nos fundos de investimento).

Assim, descontando o I.R, a sua rentabilidade líquida seria de 98% do CDI, ou 6,37% a.a., ou, ainda, 2,87% acima da inflação. (convertendo pra mensal, 0,24%).

Nesse caso, você teria 361.835 reais, em torno de 95 mil reais acima da aplicação da Caixa, correndo os mesmos riscos, considerando que ambos os fundos são conservadores.

O preço do desconhecimento é alto e somente você pode mudar isso!

A Carteira Z possui 4 carteiras que são alteradas e adaptadas a cada cenário, para que as possibilidades de retorno sejam maximizadas, respeitando a sua tolerância a risco.

Veja nossas rentabilidades do mês de março:

Nossa Carteira mais conservadora a Z LIGHT, composta de 3 fundos rendeu no mês de março 131% do CDI;

A Carteira Z PLUS composta de 4 fundos, assumindo um leve risco rendeu 187% do CDI;

A Z MEDIUM, com 5 fundos, para o investidor moderado 144% do CDI, com a média de 227% do CDI no ano e a Z HARD, que é a mais volátil, 0,20 contra 0,01 do Ibovespa, e no ano abre vantagem de mais de 40% acima do Índice.

Você pode acessar conhecer nossos planos através do link: https://www.carteiraz.com/planos

A Carteira Z tem o compromisso de trazer informações a fim de que o investidor possa tomar suas decisões por conta própria e adequar sua carteira ao seu perfil de risco.

O Trabalho da Carteira Z está sendo feito em parceria com o Dica de Hoje e por isso se você quiser aproveitar para acessar o trabalho de Fundos de Investimentos da Carteira Z e das carteiras de ações do Dica de Hoje.

Eu quero o pacote completo da Área de Membros Dica de Hoje + Carteira Z pelo preço antigo, clique aqui.

Abraços e bons Investimentos,

Rafael Zattar