CARTEIRA Z: AS PÉROLAS DE BARSI

Recentemente, foi compartilhado em vários grupos do whatsapp um vídeo da OEB TV, a TV dos Economistas do Brasil, em que Luis Barsi, considerado um dos maiores investidores do país, referiu-se a fundos em geral como sendo um mau investimento.

Em suas palavras, o ilustre Barsi diz:

“Eu não conheço ninguém que ganhou dinheiro comprando qualquer tipo de fundo. Fundo de qualquer natureza, seja ele fundo imobiliário, fundos de ações, fundos de renda fixa.”

Bom, acreditamos que pode haver equívocos em qualquer forma de generalização.

Se você perguntar a algum corretor de imóveis qual a sua opinião sobre o mercado de ações, ele dirá que é loteria e o que é bom é investir em imóveis. Se você perguntar ao Luis Strulbelberg, famoso gestor do Fundo Verde, ele dirá que os fundos são excelentes opções. Luis Barsi dirá que qualquer coisa diferente de ações é um mau investimento: que renda fixa é perda fixa, mesmo com as históricas taxas altas brasileiras, que fundos são terríveis e coisas do gênero. Se você nos perguntar o melhor investimento, aconselharemos estudo e capacitação para que você mesmo possa tomar suas decisões e chegue a suas próprias conclusões.

Acreditamos que o foco pode levar a resultados fantásticos, sendo em ações puras, fundos de investimento, renda fixa, etc. Depende do foco, objetivo e perfil de cada um.

Barsi diz:

“Os fundos são constituídos de forma que seus administradores sempre vão tomar uma taxa de administração, performance, etc..

Sempre haverá alguém subtraindo recursos daquela massa, que se formou, chamada fundo.”

Sim, informação verídica. Nos fundos há taxa de administração e, em alguns, há a taxa de performance, que, quando excedido o benchmarking, há a previsão de um prêmio aos gestores pelo bom resultado. Mas, será que isso realmente subtrai de forma determinante o ganhos do cotista? Veremos no fim do artigo.

“Você não tem um histórico de saber quais ou quantas pessoas ganharam dinheiro com isso. Com isso não se ganha. Com isso você mal recebe uma retribuição que mal acompanha a inflação.

Nenhum fundo é desejável e aconselhável aplicar.”

No mundo dos investimentos ouvimos muitas pessoas dizendo que os fundos podem ser bons para um curto período de tempo, que no longo prazo as taxas serão monstruosas e comerão boa parte dos rendimentos. Há uma vasta quantidade de investidores que prefere, inclusive, BOVA 11 (ETF que simplesmente acompanha o índice da bolsa de valores).

Nós, da Carteira Z, apesar de acreditarmos que fundos podem sim ser boas opções para compor um portfólio, sabemos que quando trabalhamos com a exceção podemos produzir bons resultados.

Pensamos que a minoria das empresas integrantes da bolsa de valores produzem resultados crescentes e consistentes no longo prazo, que a maioria dos rendimentos dos fundos são ruins devido a má gestão, taxas absurdas, etc.

Assim, visando descobrir qual dos dois investimentos apresentou melhores resultados, resolvemos fazer uma análise aleatória de 3 fundos de ações, usando como critério de escolha o tempo em que ele é oferecido no mercado (não consideramos a qualidade da gestão), para verificar, com dados matemáticos, se as afirmações de Barsi são acertadas.

[epico_capture_sc id=”2764″]

Importante ressaltar que optamos por fundos antigos, dessa forma, ignoramos a análise das estratégias, gestões, bem como não observamos alguns indicadores que, normalmente, consideramos importantes ao analisar um fundo antes de incluí-lo na Carteira Z.

Cabe destacar que as rentabilidades apresentadas abaixo são isentas de todas as taxas inerentes aos fundos.

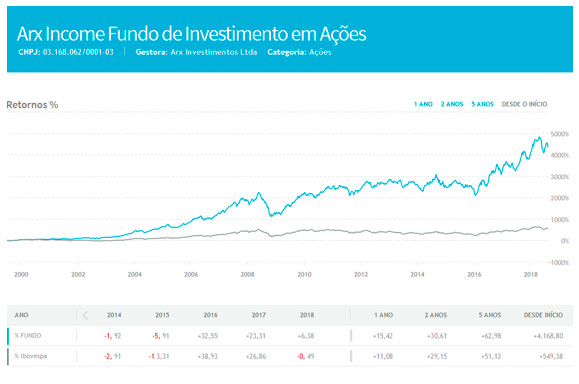

Neste contexto, começaremos com um fundo que existe desde 05 de julho de 1999. Vamos ver como a gestão ativa se comportou num período de quase duas décadas:

O ARX Income, no período de quase 20 anos, obteve a rentabilidade de 4.168% contra 549% do ibovespa. Nada mais, nada menos, que 760% do Ibovespa.

O investidor que confiou o valor de 50 mil reais a essa gestão, hoje tem aproximadamente 2 milhões e 84 mil reais, enquanto o que optou por uma ETF (que segue o índice), possui 274 mil reais. Uma diferença de 1 milhão e 810 mil reais.

Reajustados pela inflação, os 50 mil valeriam hoje 166 mil reais (Fonte: https://www3.bcb.gov.br)

No fundo Franklin Valor e Liquidez, temos um histórico de praticamente 2 décadas, de 28 de dezembro de 1998 a 13 de agosto de 2018, e uma volatilidade inferior ao Ibovespa, mas a rentabilidade do fundo, em 20 anos, foi de 3759% contra 959% do Ibovespa. Quase 400% do Ibovespa.

O investidor que aplicou 50 mil reais no fundo em 1998, possui hoje a quantia de quase 2 milhões de reais, enquanto numa aplicação seguindo o índice da bolsa de valores, um valor próximo a 480 mil reais.

O valor de 50 mil reais reajustados pela inflação seria de 236 mil reais, e aplicado a 100% do CDI, 651 mil reais.Fonte

Vejamos outro fundo com longo histórico:

Dessa vez, temos o fundo FAMA FIC FIA, que tem histórico de 22 anos, iniciou em 02 de setembro de 1996.

O fundo também possui volatilidade inferior ao do ibovespa e obteve a rentabilidade de 1.611% contra 1.114% do índice. Dessa vez, o capital de 50 mil reais no índice se transformaria em 557.000 reais e no fundo 805.500 reais. Dessa vez, investindo em uma ETF, você teria quase 250 mil a menos comparando ao fundo.

Os 3 fundos, escolhidos em razão do longo tempo que são ofertados no mercado, superaram no longo prazo o ibovespa com uma grande folga, e a inflação com uma distância enorme.

Uma carteira de ações puras poderia ter obtido uma melhor rentabilidade?

Sim, é possível, contudo pode não ser uma tarefa tão fácil como muitos pensam.

Temos profundo respeito e admiração pelo Sr. Barsi, também conhecido como o bilionário da bolsa, porém, acreditamos, conforme demonstrado acima, que os fundos podem sim produzir resultados satisfatórios e oferecer ao investidor uma excelente rentabilidade, principalmente, no longo prazo, uma vez que os juros compostos começam trabalhar a nosso favor.

Mas, é importante salientar também que os fundos oferecidos pelos grandes bancos, principalmente por causa das altas taxas de administração cobradas, na maioria dos casos, reverte-se em resultados insatisfatórios ao investidor no longo prazo.

Hoje temos ferramentas competentes para analisar os fundos e gestores que provaram sua competência ao longo do tempo, de forma que conseguimos gestões que produzem resultados ainda mais expressivos do que os fundos apresentados e que nas próximas duas décadas farão investidores ficarem de queixo caído e com muito dinheiro no bolso e, principalmente, saúde pra dar e vender.

A moral do artigo é que não há um investimento perfeito: há pessoas que investem e elas são mutáveis, tem perfis, objetivos, sonhos e crenças diferentes. O que pode ser bom para mim, pode não ser para você. Então é importante que haja foco no nicho em que mais nos afeiçoamos e, assim, os resultados certamente virão.

Se você quiser conhecer nossos planos e aprender a escolher os melhores fundos, bem como analisar corretamente os indicadores acesse: https://www.carteiraz.com/planos.

Conheça nossas Carteiras, destinadas a cada perfil, que estão produzindo excelentes resultados.

Abraços e bons investimentos

CARTEIRA Z

Rafael Zattar