Relação Juros e Cotas de FIIS

Na quinta feira passada, escrevi um artigo que foi muito elogiado sobre a importância dos reinvestimentos nos FIIs. Não consegui responder a todos os elogios um a um, mas agradeço agora aqui a todos em público. Se você ainda não leu esse artigo recomendo que o leia clicando aqui.

Mas neste artigo ficaram algumas lacunas. Como por exemplo, o fato de haver valorização das cotas do FII que eu peguei como exemplo (HGRE11), enquanto está tendo uma redução na distribuição de rendimento deste FII.

Eu disse que isso estava acontecendo por causa da relação do preço dos Fundos Imobiliários com os juros e que iria explicar isso em um próximo artigo e aqui estou eu.

Antes de começar é importante entender que qualquer investimento que não seja no Tesouro Nacional precisa render mais que ele. O Tesouro Nacional possui o menor risco possível em qualquer país.

A Segurança do Tesouro Nacional

Aí alguém pode dizer que o Itaú é mais seguro que o Tesouro Nacional por exemplo. Eu respondo dizendo que boa parte dos ativos do Itau são títulos do Tesouro Nacional, portanto se o Tesouro quebrar e der calote, as empresas que mais sentiriam seria os grandes bancos. Logo, espero que vocês tenham entendido que o menor risco de um país é o risco soberano. No caso do Brasil o do Tesouro Nacional.

Entendendo isso, qualquer investimento precisa render no mínimo os juros do Tesouro Nacional – os mesmos que você vê no Tesouro Direto.

Hoje, por exemplo, um investimento de liquidez diária, precisa render ao menos a Selic 7% ao ano (Taxa do Tesouro Selic) um investimento, por exemplo, um CDB com vencimento em 2020 precisa render mais que 7,93% ao ano e um CDB para 2023 precisa render mais que 9,54% ao ano. Como vocês podem ver na foto abaixo:

O que acontece é que as pessoas e investidores institucionais e atuariais estão achando esses valores muito baixos e estão querendo correr riscos para tentar ganhar mais, seja migrando para títulos privados, para Fundos imobiliários ou para Ações.

Alguns migraram para um CDB, LCI, LCA, CRI, CRA ou outros tipos de títulos de crédito privado, mesmo sem liquidez com o intuito de ganhar taxas maiores como as antigas, outros Migraram Para FIIs – Fundos de Investimentos Imobiliários que já possuem um risco um pouco maior, e outros resolveram investir uma parcela maior de seu capital em ações.

Em todos os casos houve um aumento do risco incorrido pelo investidor que saiu do Tesouro Direto

Vejam nessa matéria como em 2017 teve uma queda no saldo das aplicações em Tesouro Direto apesar do crescimento expressivo do número de investidores clique aqui.

O que eu estou tentando dizer nessa introdução, é que houve um aumento de demanda por risco que ajudou os Fiis e as Ações. E isso se transformou em uma valorização das respectivas cotas.

Portanto o primeiro motivo para a alta do preço dos Fiis está relacionado ao aumento de procura por risco, para compensar a perda de Rentabilidade da Renda Fixa Tradicional.

O outro motivo que explica a valorização dos Fundos Imobiliários é exatamente a valorização dos imóveis. Para isso eu cito um exemplo hipotético.

Um exemplo prático

Vamos imaginar que Luiza em 2015, no auge da crise com SELIC a 14,25%, alugou seu imóvel comercial em um bom ponto na Cida que ela mora e que valia na época R$ 3.000.000,00 por R$ 30.000,00 mensais. Um ganho de 1% ao mês. Ela até pensou em vender o imóvel, mas no banco ela receberia em um CDB 100% do CDI (1,1414 ^(1/12) – 1) = 1,11% ou R$ 33.330,00 por mês. Como o valor era muito próximo, ela não quis fazer a venda, porque ela incorreria em impostos que a fariam receber um valor até menor no investimento bancário.

Agora em 2018, o aluguel reajustado pelo IPCA já está em R$ 33.200,00. Luiza retornou ao banco e descobriu que aquele CDB 100% do CDI rende agora apenas 0,56% ao mês. Isto significa que pra ela abrir mão da renda atual dela de R$ 33.200,00 que o aluguel gera ela precisaria vender o imóvel por = 33.200 / 0,56% = R$ 5.928.571,42.

Vejam que o valor necessário pelo imóvel para garantir a Renda de Luiza no banco quase dobrou.

Imaginem então que o inquilino de Luiza tenha tido dificuldades para pagar o aluguel, e como Luiza estava vendo que seria difícil conseguir outro inquilino durante a crise resolveu dar um desconto de 30% do valor do aluguel pelos próximos 3 anos. Luiza está recebendo R$ 23.240,00 ao mês ao invés de R$ 33.200,00.

Se fizermos a mesma conta anterior com o valor de aluguel de R$ 23240,00 chegaríamos a um valor do imóvel de R$ 4,15 milhões, uma valorização em relação ao valor inicial de quase 40%, apesar de Luiza receber menos renda atualmente do que ela recebia em 2015.

Outra forma de observar isso é pensar que se Luiza tivesse vendido o imóvel por R$ 3.000.000,00 em 2015 deixasse rendendo e sacasse todos os meses os juros da aplicação, os juros atuais dela seriam R$ 16.800,00. Em tese, esse seria o aluguel mínimo que ela deveria aceitar receber para que o imóvel não se desvalorize em relação a 2015.

Obs: Nas contas eu não incluí o efeito de impostos e outros custos

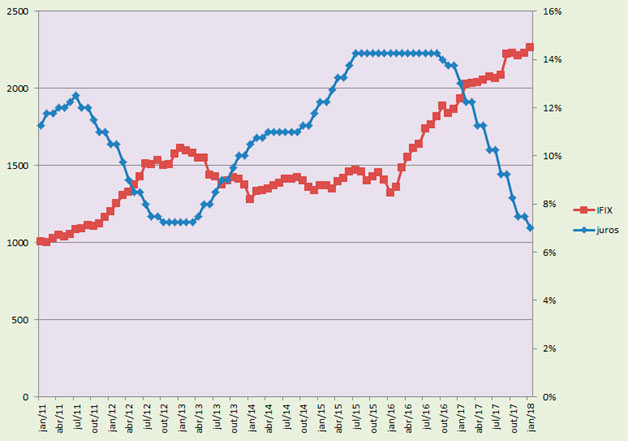

Se você ainda não acredita que os juros e os Fundos Imobiliários tenham uma correlação negativa, ou seja, quando um sobe o outro cai, peço para que você olhe o gráfico abaixo comparando o IFIX ( o índice de Real Estate Brasileiro) com os juros básicos da economia brasileira (Selic)

Percebam que o IFIX se valorizou de 2011 a 2013, enquanto os juros Selic caíam de 12% para 7,25%. Logo depois, o índice caiu de 2013 a 2016, enquanto os juros saltaram de 2013 a 2015, e logo depois de 2016 até o presente momento ele vem alcançando uma grande valorização, enquanto os juros têm caído bastante (saindo de 14,25% para 7%).

No artigo anterior eu usei o fundo HGRE11 como exemplo e agora no gráfico a seguir eu o usarei de novo. Veja como se movimenta o preço de suas cotas com relação a taxa de juros Selic. De 2012 a 2015, a cota caiu de R$ 1400,00 para perto de R$ 800,00 em dezembro de 2015, e só voltou aos R$ 1400,00 agora em 2017, quando os juros da Economia voltaram a cair.

Detalhe que vimos no outro artigo que sua maior distribuição por cota foi exatamente em 2014 e 2015, o que só mostra o nível de pânico que os agentes de mercado previam naquela época.

Dados de HGRE11 retirados de ClubeFii

Conclusão:

Vimos que a corrida atrás de risco se exalta em momentos que a Renda Fixa passa a pagar taxas de juros menores, e nesse momento ocorre a migração para todos os tipos de investimentos de risco. Desde créditos privados, Fiis e Ações.

Esse motivo do aumento da demanda por risco, aliado a valorização dos imóveis/economia faz com que exista uma valorização de ativos de maior risco como Fiis e ações.

Como a tendência ainda é de queda de juros podemos aproveitar e continuar surfando a onda da valorização da Bolsa ou dos Fundos Imobiliários. Quando a tendência se inverter, precisamos estar muito cientes da nossa estratégia para nos mantermos fortes mesmo se tivermos quedas fortes como vimos que ocorreu na cota do HGRE11 em 3 anos. (Não necessariamente será venda dos ativos).

Se você procura uma plataforma para poder analisar os Fiis, como distribuição, informações básicas, vacância, imóveis do Fundo, fatos relevantes e outros indicadores, eu tenho usado o Clube Fii e tenho achado interessante, clique aqui.

Se o seu objetivo for aprender um pouco mais sobre Fundos Imobiliários em cursos, clique aqui.

Eu aproveito para lembrar que dentro dos relatórios semanais da Área de Membros, eu tenho analisado um Fundo Imobiliário a cada semana. Já analisamos nesse período: RDES11; HGLG11, HGRE11, XPML11 (IPO), AEFI11, FAMB11B, OUJP11, ABCP11 dentre outros.

Lembrando que a Área de Membros Dica de Hoje é mais voltada para o mercado de ações, mas estamos tentando atender a essa demanda por Fundos Imobiliários com essas análises nos relatórios e a demanda por Fundos de Investimentos, a partir da Carteira Z. Clique aqui e conheça a Área de Membros Dica de Hoje clicando aqui: e torne-se já um Membro Gold.

Novas Carteiras hoje em 29/01/2018.

Abs e bons investimentos

Daniel Nigri

[icegram campaigns=”3050″]