Estrategistas, falaremos neste artigo de uma estratégia pouco conhecida, mas que é uma variação do famoso straddle.

No stradlle, o lucro ocorre quando há um aumento considerável na volatilidade implícita das opções envolvidas, ou quando o preço do ativo-objeto varia para cima ou para baixo. No caso do strap (ou alça), o lucro ocorrerá também com um aumento na volatilidade, mas com a preferência de ser um movimento altista, pois nesta estratégia compra-se o dobro das calls em relação às puts.

Vejamos a seguir as características do strap, bem como o cenário ideal de montagem, target, exemplo prático e etc.

CARACTERÍSTICAS: o strap é derivado do straddle e a diferença está na compra do dobro de calls em relação as puts compradas. Com isso, a estratégia tem um viés de alta e de aumento significativo na volatilidade. No entanto, é uma estratégia mais cara para montar em relação ao straddle, justamente por se investir mais na compra das calls.

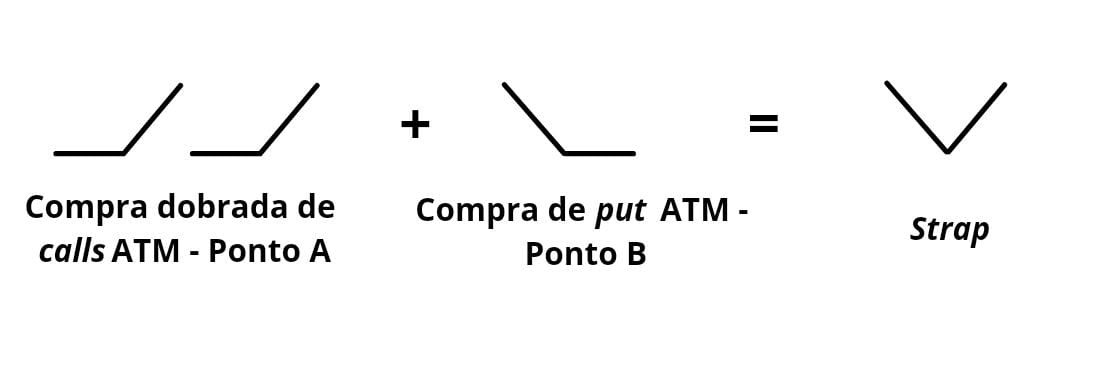

Para a montagem do strap deve-se comprar calls com strike ATM ou no dinheiro em quantidade dobrada – Ponto A – e comprar puts também com strike ATM ou no dinheiro – Ponto A (perceba que ambas as “pernas” da operação estão no mesmo ponto).

A preferência da estratégia é por uma forte valorização do ativo-objeto. Caso isso ocorra, as calls compradas ganharão valor intrínseco (ficarão cada vez mais ITM ou dentro do dinheiro). Assim, o investidor venderá as calls compradas por um prêmio maior do que pagou. As puts perderão valor, mas em menor proporção ao ganho obtido nas calls.

Numa forte desvalorização do ativo-objeto a estratégia poderá também dar lucro. Nesse cenário, as puts passariam por uma forte valorização, com aumento de valor intrínseco da opção podendo ser maior que o valor referente à desvalorização das calls.

Trata-se de uma estratégia theta negativo, ou seja, a passagem do tempo é desfavorável a estratégia, que deve ser montada com opções de boa liquidez a fim de minimizar os spreads de oferta de compra e venda das opções (Bid & Ask).

Como se pode constatar, o strap é uma estratégia neutra para bullish (altista) e deve ser montada quando a volatilidade implícita das opções está bem abaixo de sua volatilidade histórica, ou seja, quando as opções estão baratas, mas ao mesmo tempo há uma expectativa de que a volatilidade na ação passará em breve por um aumento substancial.

É uma estrutura net debit, ou seja, investe-se um valor que é exatamente o prejuízo máximo da operação. Já o lucro teórico máximo é ilimitado, uma vez que uma ação pode cair até zero ou subir indefinidamente.

Vejam a imagem abaixo:

CENÁRIO DESEJÁVEL: conforme mencionado anteriormente, o cenário ideal para a montagem do strap ocorre quando a volatilidade das opções do ativo-objeto está baixa e, ao mesmo tempo, espera-se um aumento substancial da VOL ou uma oscilação significativa do ativo. O ideal é uma montagem com pelo menos dois meses para o vencimento das opções. Entretanto, pode haver boas oportunidades de montagem com menos tempo para o vencimento das opções, quando a volatilidade implícita das opções estiver bem atrativa. A volatilidade implícita é utilizada pelo mercado no modelo de precificação de opções de Black & Scholes e serve como uma estimativa da volatilidade futura adotada pelo mercado. É calculado através da volatilidade histórica e outras variáveis. A baixa volatilidade implícita deixa a opção mais barata.

Na montagem devemos estar atentos a fatos que posteriormente podem impulsionar a volatilidade da ação e por consequência das opções, tais como: divulgação de um resultado trimestral com dados muito fortes como aumento considerável na receita líquida, EBITDA, ROE e etc. ou a expectativa de que o resultado venha muito aquém do esperado e com isso a ação desvalorize muito (para essa situação específica se o investidor tiver dados na época de análise que apontem para esta situação é melhor montar um stradlle pelo custo e risco menor); iminente anúncio de fusão ou incorporação que traga grande vantagem competitiva para a empresa (no entanto, cuidado, o mercado sempre se antecipa e começa a precificar a este tipo de anúncio, com isso é difícil acertar este tipo de análise antes ou ao mesmo tempo que o mercado); mudança na regulação que traga grande vantagem a empresa e por consequência valorize suas ações e etc.

TARGET DA OPERAÇÃO: o target é a meta de lucro que o investidor persegue ao montar a estrutura. No caso do strap, que possui um risco maior que o straddle, bem como um custo maior de montagem, o target ideal é entre 15% e 20% de lucro. Uma vez atingido, o investidor deve desmontar a estrutura e auferir o lucro, a não ser que tenha dados importantes que indiquem uma continuidade de alta ou de baixa do ativo-objeto. De qualquer forma, é importante ficar atento ao tempo que falta para o vencimento das opções, já que a operação é theta negativo, ou seja, a passagem do tempo é desfavorável a estratégia, pois corrói os prêmios das opções na passagem de um dia útil se tudo permanecer constante.

DESMONTAGEM DA OPERAÇÃO: não se costuma levar o strap para o vencimento, pois é uma estrutura com theta negativo. Portanto, após a montagem, se ocorrer o esperado aumento na volatilidade e o target for atingido, o investidor deverá vender suas calls e puts e o lucro será a diferença do valor recebido na venda menos do que foi gasto na montagem. A desmontagem pode ser feita também para evitar um prejuízo maior, caso o tempo tenha passado sem aumento na volatilidade. O prejuízo será o quanto auferiu na venda das opções menos o valor gasto na montagem.

EXEMPLO PRÁTICO:

Ativo-objeto: BBAS3

Preço-Referência: R$ 35,73 do dia 22/02/22

Fonte: extraído do site opções.net.br do dia 22/02/22

Na imagem vemos a volatilidade histórica de BBAS3 acima da volatilidade implícita que no momento analisado está num patamar baixo de 28,4%.

Simulação realizada no site opções.net.br no dia 22/02/22.

Para montar a estrutura compra de 800 calls ATM de BBASE365 – strike R$ 36,08 – por R$ 2,24 cada. Total investido R$ 1.792,00.

Compra de 400 puts ATM de BBASQ365 – strike R$ 36,08 – por R$ 1.81 cada. Total investido R$ 724,00.

Total do custo de montagem de R$ 2.516,00 que também é o prejuízo máximo da operação e ocorrerá se BBAS3 ficar igual ao strike das opções: R$ 36,08.

Payoff:

Simulação realizada no site opções.net.br dia 22/02/22

Para atingir o target de pelo menos 15% de lucro BBAS3 tem que estar cotada a R$ 39,70 (valorização de 11,16% em relação ao dia da montagem) nesse caso, o lucro bruto será de R$ 384,00. Ou ainda BBAS3 estiver cotado a R$ 28,83 (desvalorização de –19,29%) o lucro bruto também será de R$ 384,00.

Estrategistas, ficamos por aqui. Mas antes de encerrar, gostaria de convidá-lo para um evento imperdível:

O PODER DAS OPÇÕES – WORKSHOP ONLINE E GRATUITO

Entre os dias 24 a 27 de abril nós vamos fazer um evento 100% online e100% gratuito sobre opções. Clique no link abaixo para fazer sua inscrição nesse evento que vai ter muito conteúdo: