onde estamos?

O juro real baixo e até negativo foi um desvio de percurso que favoreceu a renda variável. Mas como será de agora em diante?

Hoje temos uma conjuntura complexa, vamos a alguns fatos: guerra entre Rússia e Ucrânia; Inflação e aumento da taxa de juros ao redor do mundo; risco de comprometimento na aceleração da economia Chinesa; câmbio e taxa de juros no Brasil (se você iniciou a leitura ansioso por nossa opinião em relação a eleição, sinto lhe decepcionar, salvo algum dos candidatos se referir a calote dos títulos da dívida pública, ou uma mudança abrupta no panorama fiscal, não nos interessa aqui essa discussão).

Atualmente somos quase que especialistas metamórficos, as vezes acho que existe supletivo para temas populares. Primeiro fomos especialistas em investimentos, em 2019 todos falavam e davam algum pitaco. Depois nos tornamos profissionais infectologistas, onde todos tinham alguma opinião formada e até supostamente técnica sobre covid e seu combate, cientistas com anos de carreira tiveram suas vozes caladas por influencers. Hoje, ora ora, temos especialistas em conflitos armados e guerra.

No que diz respeito a investimentos na atualidade pegue quase tudo que você já leu e ouviu, junte, e vamos reciclar. Primeiro pegue um papel e escreva as seguintes informações:

Rússia x Ucrânia: Os dois países correspondem juntos por 29% das exportações mundiais de trigo, 19% em milho e 60% em azeite de girassol. A Rússia: é um dos maiores exportadores mundiais de petróleo, gás, além de vários metais como aço e cobre. Dado essas informações, reflitam: como o trigo, o milho, o petróleo e o aço afetam meu dia a dia? Se há uma guerra, há também um risco de desabastecimento seja por sansões, seja por dificuldade logística, ou você acha que seguradoras e armadoras querem navios nos portos da Ucrânia por exemplo? Então vamos ao primeiro ponto: a inflação não é algo apenas do Brasil, pelo contrário, o desabastecimento e a demanda contínua (ninguém parou de consumir) vão fazer os preços subirem (lei da oferta e demanda) em todo mundo, e também não é passageira no curto prazo. Se você pensa em investimentos é isso que importa.

China: A China na contramão do mundo vem segurando sua taxa de juros e dando incentivo a economia. Apesar disso, devido aos novos casos de covid e a política interna de tolerância 0 à doença, temos vistos novos lockdowns, o que afeta diretamente as importações e exportações daquele país. Vamos lembrar: de onde vem os semicondutores? De onde vem boa parte dos componentes eletrônicos de carros e telefones? De vem boa parte de roupas, brinquedos e outros itens de consumo não duráveis?

Vamos parar um minuto aqui: acabamos de citar três países exportadores de insumos e bens de consumo que estão com sua logística prejudicada.

Estes países são responsáveis por boa parte de nossa inflação atual, ou seja, a inflação não é causada por aumento de demanda, e sim por falta de oferta.

Os aumentos das taxas de juros reduzem o consumo, mas se o consumo estava normalizado e a oferta que diminuiu a quem o aumento nos juros e a inflação vai afetar? Você estava consumindo mais combustível? Mais energia? Mais comida? Mais bens de consumo? Eu imagino que não, que seu consumo era normal. Chegamos aqui a uma triste conclusão, a parte mais afetada com o aumento dos juros será a camada mais pobre, que vai ter seu poder que já estava reduzido pela inflação, agora limitado pelo aumento no custo do crédito.

Não quero aqui ser prepotente de prever o que vai acontecer, mas é líquido e certo que enquanto tivermos esse desarranjo global teremos inflação. Quando a produção se normalizar aí sim poderemos ter uma manutenção ou até redução nos preços, mas enquanto o consumo for maior que a produção… quem tem poder de compra vai pagar mais e aquele que não pode vai ficar sem.

EUA: semanas atrás tivemos a fala do Sr Powell dizendo que teremos o aumento de 0,5%. Todos já sabiam disso! Mas ele admitir é como se fosse o marido ou esposa que foi traída admitir para o cônjuge que o traiu, sendo que este já sabia só não queria acreditar. Falamos agora em uma taxa de juros de 3% a.a. nos EUA. Leitor pegue este número de 3% e venha fazer um exercício comigo:

O investidor estrangeiro, mantidas as previsões, pode investir a 3% a.a. nos EUA ou a 11,75% no Brasil (partindo do pressuposto que nossa taxa não vai subir nem cair). O dólar, neste momento, está próximo dos R$5,00. Assim, se esse investidor tiver mil dólares e investidor nos EUA, quanto receberá ao ano? E se esse mesmo investidor colocasse seu dinheiro no Brasil?

Fazendo as contas, com o investidor mantendo capital nos EUA, o investidor receberia US$30,00 por ano, o equivalente a R$150,00 de renda anual. Caso ele investisse no Brasil, os mil dólares tornar-se-iam R$5.000,00 e ele receberia R$587,50.

A questão é que, se o dólar oscilar, o investidor estrangeiro pode se beneficiar ou se prejudicar (e muito) na hora de repatriar o dinheiro para terras americanas. E é por isso que a decisão não é tão simples para ele.

Aqui no Brasil, basicamente nos resumimos hoje a: inflação e taxa de juros. Como já mencionado, a taxa de juros real negativa foi um erro. Começamos o movimento de aumento de taxa de juros antes dos demais países, e por isso nos beneficiamos com a apreciação do real e consequente redução da taxa de câmbio, visto que estava altamente atrativo para o gringo vir para o nosso país e comprar juros. Mas por quanto tempo esse cenário se mantem? Não se sabe. Não acreditamos que há muito espaço para aumento da taxa de juros na atual conjuntura (amanhã pode ser tudo diferente). Nossa inflação hoje não é por demanda e sim por oferta, como no resto do mundo, e isso penaliza boa parte das nossas empresas que direta ou indiretamente dependem de algum produto ou insumo da China, Rússia e Ucrânia.

Não bastasse a inflação galopante que reduz o poder de compra do brasileiro, o aumento da taxa de juros encarece o crédito seja para o consumidor seja para empresa que precisa deste crédito para investir. Com menos investimentos, as empresas produzem menos, e acabam por demitir, o que aumentaria a taxa de desemprego. Como disse um professor meu “ é um cobertor curto quando se mexe na taxa de juros, ou se diminui o desemprego ou a inflação”. Como a inflação é por fatores exógenos, como já expusemos, caso a produção de insumos e bens de consumo no mundo se normalize no médio e longo prazo, poderemos ter uma manutenção ou até queda nos preços, tirando a pressão da inflação e abrindo espaço para redução das taxas de juros e consequentemente aquecimento da economia. E é com base nesse cenário, no médio e longo prazo, que vemos como favorável a bolsa de valores. Afinal, no dia de hoje quando um investidor investe, ele faz, ou deveria fazer, o seguinte cálculo: quanto a renda fixa me paga no longo prazo? Para eu investir numa empresa, eu exijo a rentabilidade da renda fixa mais um prêmio de risco. Essa rentabilidade pode vir por meio de valorização no preço da ação e/ou por meio de rendimentos. Eu espero que toda vez que olhar para uma ação você pense nessas perguntas: Essa ação tem o potencial de crescer quanto? É mais do que eu ganharia na renda fixa? Quanto mais? Vale a pena o risco?

O Xeque Mate tem carteiras e estratégias completas clique aqui

Cenários:

Espero que você tenha chegado aqui com dúvidas e pensando em vários riscos ou oportunidades. Era isso que esperávamos. Para lhe ajudar vamos colocar três dos cenários mais prováveis, diante de diversos possíveis. Assim você poderá refletir em como seus investimentos se comportariam. E depois lhe mostrar uma estratégia que visa um ganho acima da Selic, mas que tem seu risco mitigado.

- Cenário otimista: Fim da guerra da Ucrânia e Rússia. Fim da Covid na China. Importações de insumos e bens de consumo se normalizam. China aumenta suas importações devido ao aquecimento da economia. Preço do barril do petróleo volta para os 70 dólares. Inflação no país voltando para a meta e taxa de juros no fim do ano em 12% (uma redução de 0,75% do atual patamar), para o ano que vem se imagina uma inflação de 6% e uma Selic de 10%. Chuvas durante o ano ajudam a manter a bandeira verde e não há aumentos previstos para a conta de energia elétrica. Dólar se mantem abaixo dos R$ 4,80.

- Cenário neutro: A guerra se posterga, mas de forma cansativa, sem novos desdobramentos. A China apesar tem controle sobre a Covid, mantém as exportações, mas as importações diminuem devido a um esfriamento da economia. As chuvas se reduzem durante o ano mas não suficiente para aumento da tarifa de energia. A inflação continua em patamares elevados e fecha o ano a 11%. A taxa Selic tem mais um aumento de 0,50% indo a 13,25% ao fim do ano. Dólar volta a R$ 5,00. Barril do petróleo fica em 90 dólares.

- Cenário muito pessimista: A guerra ganha novas proporções com entrada de novos países devido a um aumento nas agressões. A China começa a crescer muito e a importar em grandes quantidades, elevando o preço do minério e mantendo barril do petróleo próximo aos 100 dólares. Com elevação da taxa de juros americana temos fuga de investidores de juros, devido ao fluxo de dólares para o exterior temos uma depreciação do câmbio e o dólar volta aos R$5,50. A inflação, devido ao alto crescimento da China que demanda commodities e a continuidade da guerra, não arrefece e sobe a mais de 15%. A taxa de desemprego continua em 13%. O candidato vencedor diz que vai dar aumento ao funcionalismo público, e vai aumentar os gastos (o teto de gastos é revogado por lei).

São infinitos os cenários que podemos traçar. Os cenários são sempre fundamentados em vieses, baseados no que enxergamos ser provável e possível (apesar da possibilidade ser sempre rumo ao infinito).

Renda fixa na bolsa de valores. É possível?

Caro leitor, se você está pessimista com a conjuntura atual, e busca melhores rendimentos, temos uma boa notícia para você.

O mercado de opções abre um novo horizonte aos investidores… um amplo rol de possibilidades para todo e qualquer cenário.

É possível montar operações para alta, para queda, para lateralização, alavancadas, com alto risco, sem risco, e também de renda fixa.

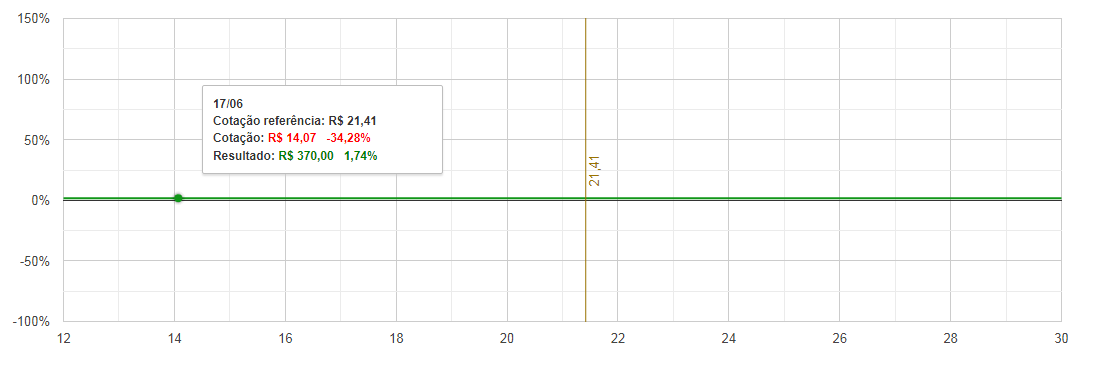

Para se ter uma ideia da versatilidade do mercado de opções simularemos abaixo uma operação com opções de Klabin em que já se sabe, de antemão, qual o resultado. Trata-se da estrutura conhecida como box de 3 pontas. Nela, compra-se o ativo e uma opção de venda e por fim vende-se uma opção de compra, com mesmo strike e vencimento. Dessa forma, independente do preço da ação no fim da validade das opções, a ação será vendida e a operação desmontada, com um lucro previamente conhecido. Veja a simulação abaixo, com as respectivas posições (atenção: não é recomendação de investimento):

Como se vê no gráfico de payoff acima, o resultado da operação será de 1,74% de lucro, independente do preço que KLBN11 estiver no dia do vencimento das opções. Isso em apenas 35 dias úteis.

Conclusões

Esse artigo teve como principal objetivo lhe fazer refletir. Trace você os seus cenários, seja pessimista e otimista, converse com pessoas que discordam de você, muitas vezes estes pensarão em cenários que você não conseguiu enxergar.

Filme Rocky Balboa (2006)

O Xeque Mate tem carteiras e estratégias completas clique aqui

“O mundo não é um grande arco-íris, é um lugar sujo, cruel que não quer saber o quanto você é durão. Vai botar você de joelhos e você vai ficar de joelhos se você deixar. Você, eu, ninguém vai bater tão duro quanto a vida. Mas não se trata de bater duro. Se trata do quanto você aguenta apanhar e seguir em frente, o quanto é capaz de aguentar e continuar tentando. É assim que se consegue vencer”

Esse trecho da conversa entre o personagem Rocky Balboa e o seu filho nos traz uma das mais importantes lições no mercado financeiro, não importa o quanto você vai ganhar acima do mercado, importa o quanto você aguenta perder. Se você tiver mais alocado do que deveria, se estiver alavancado, uma hora o mercado vai bater tão forte que você não vai conseguir levantar.

Lembre-se daquele cálculo básico:

De 100 para 50 é uma queda de 50 %. De 50 para 100 se exige uma alta de 100%

De 100 para 25 é uma queda de 75%. De 25 para 100 se exige uma alta de 300%

De 100 para 10 é uma queda de 90%. De 10 para 100 se exige uma alta de 900%

Antes de pensar em ganhar, pense em não perder. Pense em se proteger. Sempre teremos crises de tempos em tempos e você tem que ser capaz de se reerguer. Se você está exposto a ponto de em uma crise quebrar, reveja seus investimentos, com certeza sua exposição deveria ser menor.

Você tem que voltar a ficar de pé e a lutar!

Caro leitor, vamos ficando por aqui. Mas antes, gostaríamos de apresentar a Estratégia Xeque Mate, que é um produto de recomendação do Dica de Hoje Research que oferece carteiras e operações recomendadas com o propósito de proporcionar ao assinante renda, proteção e rentabilidade. Clique no link abaixo e conheça a Estratégia:

Clique na imagem e veja a pagina do Xeque Mate com uma super oferta

O Xeque Mate é um produto completo em opções

Clique no link e conheça

https://go.hotmart.com/C55719209I

Este artigo foi escrito por Marcelo Meurer em parceria com Bruno Loureiro.

Marcelo Meurer é fundador da Estratégia Xeque Mate e apaixonado pelo mercado de opções. Analista CNPI com grande experiência no mercado financeiro.

Bruno Loureiro tem 31 anos e é Consultor de Investimentos. Atualmente cursa MBA em Investimentos e Finanças na Fucape.

Contato:

(27) 9 9268 0350

Sobre a profissão: o consultor em Investimentos é aquele profissional certificado, e autorizado pela CVM, para prestar consultoria, podendo recomendar ações e outros investimentos de forma individual, de acordo com a necessidade de cada cliente, bem como realizar planejamentos financeiros.

O Xeque Mate tem carteiras e estratégias completas clique aqui