Estrategistas, essa semana foi a penúltima da atual série de opções: E para as calls (opções de compra) e Q para as puts (opções de venda). Ambas as séries vencem dia 21/05 (terceira sexta-feira do mês). Vamos dar uma olhada nos principais acontecimentos dessa semana?

PANORAMA GERAL DO MERCADO:

As Bolsas ao redor do globo fecharam a sexta-feira com notáveis ganhos, mesmo assim encerraram a semana em queda. Os mercados dos EUA chegaram a registrar a maior onda vendedora desde outubro de 2020 antes de amenizar as perdas. Já no Ibovespa, o índice começou a semana impulsionado pela alta nos preços das commodities. No entanto, veio a divulgação dos dados de inflação dos EUA que vieram bem acima do esperado e com isso os investidores venderam risco e correram para o dólar afetando mercados do mundo todo. Com praticamente a mesma intensidade da queda, os ativos globais ganharam força ao longo das últimas sessões, mas ainda assim não se recuperaram das perdas anteriores. Com isso, o Ibovespa terminou a semana com uma leve queda de -0,13% cotada a 121.880 pontos.

O maior destaque da semana foi a divulgação da inflação dos EUA medida pelo CPI (índice da inflação ao consumidor) que emplacou a maior alta em treze anos. O dado trouxe estresse e preocupação com a escalada de preços e receios de que o Federal Reserve poderia encerrar antecipadamente os estímulos monetários. O índice de volatilidade disparou afetando os mercados globais com fortes quedas, em especial as ações de tecnologia. No entanto, os investidores acalmaram-se após autoridades do banco central americano reiterarem que veem a alta da inflação como transitória, reforçando a postura acomodatícia.

Tivemos também a alta volatilidade nos preços de commodities. As altas da semana anterior se mantiveram no início da semana, mas houve um movimento de correção nas últimas negociações com a realização de lucros. Em particular, o minério de ferro registrou fortes quedas depois de notícias de que a China deve intervir nos preços da matéria-prima.

Destaques da semana:

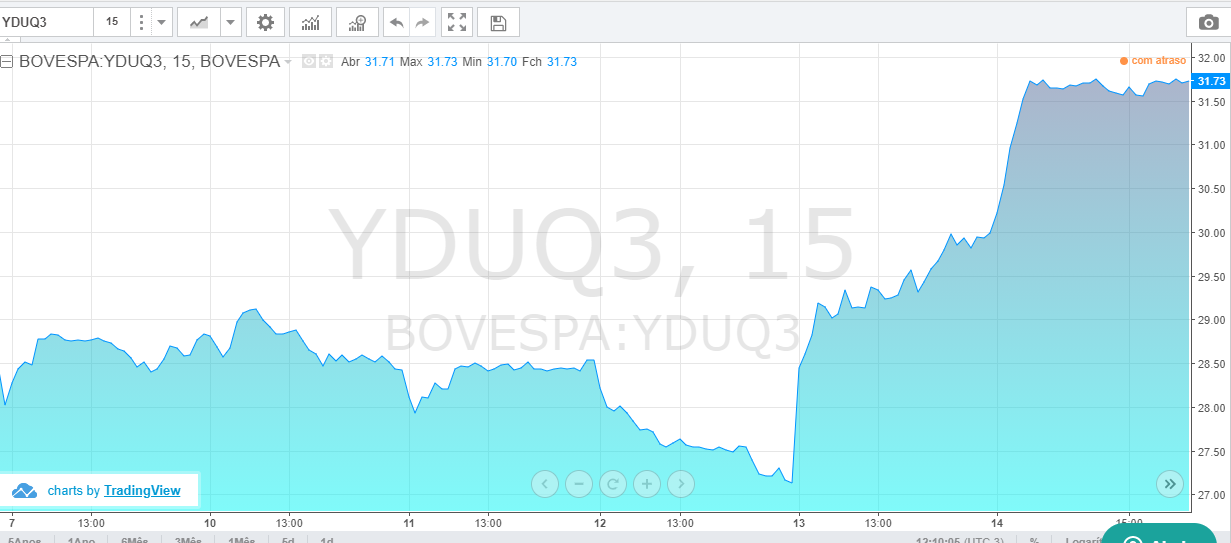

YDUQ3 – YDUQS – Opção Call dispara 315% na semana!!!

A holding de educação foi beneficiada por um movimento de recuperação de setores que foram muito descontados pela pandemia. Os investidores vislumbram também que em breve haverá retorno gradual das aulas presenciais, o que impactará positivamente a companhia. Os papéis da companhia saltaram 10,91% e estão atualmente cotados a R$ 31,73.

Alta de 10,91%!

Fonte: TradingView

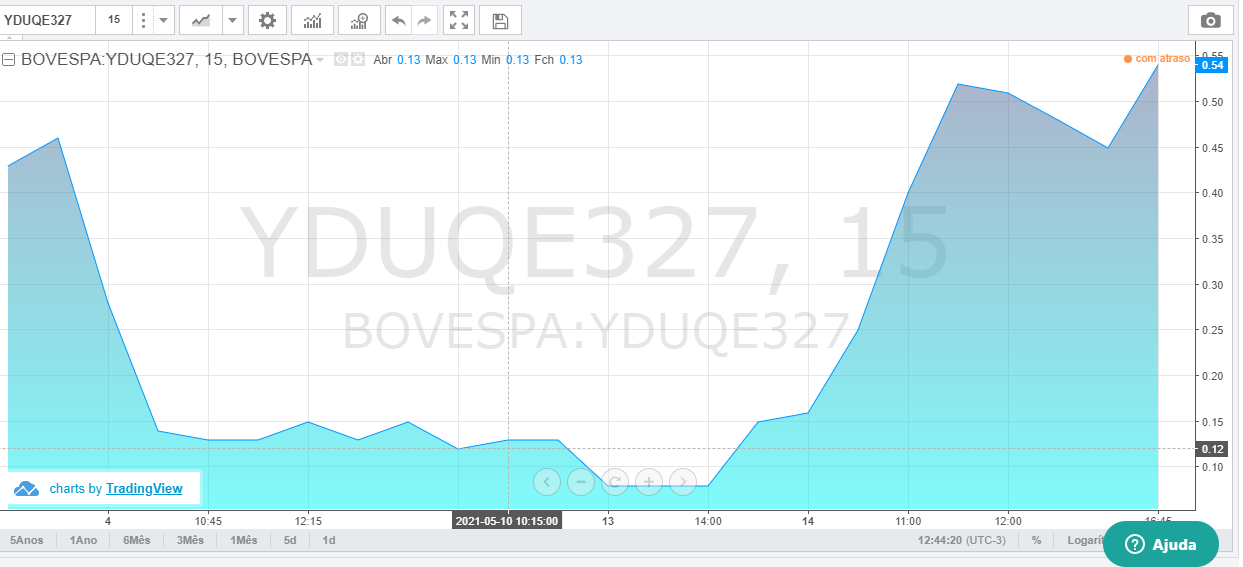

A valorização deste ativo-objeto abriu possibilidades que envolvem estratégias que utilizem calls (opções de compra) e iremos destacar a call: YDUQE327.

Esta call dá o direito do titular de comprar YDUQ3 por R$ 32,28 (strike ou preço de exercício) a qualquer momento por ser do tipo americana. Esta opção é considerada OTM (out of the Money) ou fora do dinheiro, o strike de R$ 32,28 está acima do preço atual do ativo-objeto: R$ 31,76, portanto não compensa o exercício da call no momento. Nas opções OTM o prêmio é menor comparado com opções ATM e ITM.

Opções OTM possuem valor intrínseco negativo, o valor intrínseco é a vantagem imediata que o titular da opção possui e é calculado da seguinte maneira:

VI = Preço atual da ação – Strike

VI = 31,76 – 32,28 = -0,52

Já o valor extrínseco é a parcela do prêmio de uma opção atribuída ao risco ou ao custo de oportunidade e expectativas sobre a evolução do ativo-objeto. É calculado da seguinte forma:

VE = Prêmio atual da opção – valor intrínseco

VE = 0,54 – (-0,52) = 0,54 + 0,52 = 1,06

Alta de 315%

Fonte: TradingView

USIM5 – Usiminas: Opção PUT registra ganhos de 494% na semana!

Os papéis da siderúrgica foram afetados pela queda de 12,11% no preço do minério de ferro negociados na China. A ação da Usiminas se desvalorizou 14% no total.

Queda de 14%

No mercado financeiro há diversas oportunidades tanto nos cenários de queda ou alta do mercado no geral ou de uma determinada ação.

Com a queda de USIM5 iremos destacar a opção put (venda): USIMQ212. Esta put dá o direito do titular de vender o ativo-objeto por R$ 21,12 somente no dia do vencimento por ser do tipo europeia.

É considerada opção ITM (in the Money) ou dentro do dinheiro, pois seu strike R$ 21,12 é superior ao preço atual de USIM5 R$ 20,41, portanto, possui valor intrínseco positivo e traz vantagem para o titular, o que favorece o exercício.

VI = Strike – preço atual do ativo-objeto = 21,12 – 20,41 = 0,71

USIMQ212 possui um delta negativo de -0,68 (fiquem ligados pois em breve faremos um artigo sobre o Delta das opções). Isso significa que se USIM5 se desvalorizar R$ 1,00, ou seja cair de R$ 20,41 para R$ 19,41 (desvalorização de 4,89%) o prêmio de USIMQ212 irá aumentar em R$ 0,68, ou seja o prêmio de R$ 1,07 passará a valer R$ 1,75 (valorização de 63%).

Alta de 494%

Fonte: TradingView

Estrategistas, ficamos por aqui!! Mas antes temos um convite para aqueles que desejam aprender mais sobre o mundo de opções!! E além de claro rentabilizar!! Venha fazer parte da família Xeque Mate:

Na assinatura da Estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; planilha de imposto de renda e suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri, CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

E os benefícios não param por aqui! Assinando a Xeque-Mate vocês terão acesso gratuito a série Operações Estratégicas, são operações com estratégia em opções, já são 12 operações realizadas com uma assertividade absurda de 91,66%!

Abraços, até a próxima!

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes

Sigam-nos nas redes sociais: