Um dos grandes mitos que existe no mercado financeiro é que operar opções é arriscado demais, tem muita alavancagem, que obter lucro é difícil, etc…

Isso advém da ignorância sobre o mercado de derivativos ou por puro preconceito. Nosso objetivo, ao confeccionar artigos sobre derivativos, é o de trazer conhecimento e técnica para os investidores desmistificando preconceitos.

Entendendo essa poderosa ferramenta, os investidores estarão aptos a rentabilizar e proteger sua carteira de investimentos, independente do cenário do mercado.

Dito isto, vamos mostrar agora vantagem de montar estrutura com opções em relação a simplesmente comprar lotes de uma ação.

Relação risco x retorno:

Em investimentos, principalmente em renda variável, devemos sempre analisar a relação risco x retorno de um investimento. Geralmente, um investimento de baixo risco trará um retorno baixo e um de alto grau de risco poderá trazer um alto retorno ou a perda do capital investido. Isso já foi inclusive objeto de estudos aprofundados e é objeto constante de preocupação por parte de grandes investidores. Portanto, saber comparar a relação risco x retorno entre diversos tipos de investimentos é crucial paro o equilíbrio de uma carteira.

Agora, e se eu te disser que uma estrutura com opções é mais vantajosa do que comprar vários lotes de uma opção?

Matriz risco/retorno: Estrutura Trava de Alta com Call versus compra das ações:

Vamos comparar, a título de exemplo, a relação risco x retorno de uma Trava de Alta com call que é uma estratégia direcional com opções e de uma compra direta de ações. Para tal, simulamos a estratégia no site: opções.net.br

Ativo-objeto: PETR4

Preço-referência: R$ 28,01 do dia 20/10/21

- Compra de 1.000 calls ITM ou dentro do dinheiro a R$ 1,39 cada.

- Venda de 1.000 calls OTM ou fora do dinheiro a R$ 0,62 cada.

O total do investimento é de R$ 770,00. A trava de alta com call é montada quando temos a expectativa de que o preço do ativo-objeto tenha uma alta moderada até o vencimento das opções.

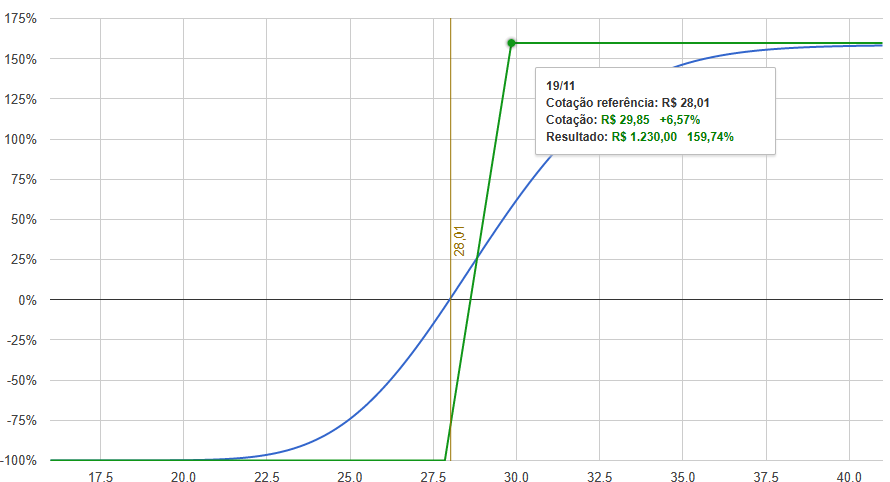

Gráfico de payoff:

O ponto de lucro máximo ocorre se PETR4 estiver cotada a R$ 29,85, assim a estrutura trará ao investidor o lucro de R$ 1.230,00, um lucro de 59,74% comparado ao valor investido na montagem: R$ 770,00!

A trava de alta com call possui lucro limitado, pois se PETR4 disparar para cima do valor da strike vendida não irá impactar no lucro que se manterá em R$ 1.230,00. E também teremos prejuízo máximo limitado, caso PETR4 estiver cotada abaixo de R$ 27,85 que é o strike da call comprada, e esse prejuízo é o montante investido na operação: R$ 770,00.

Agora vamos comparar com a compra direta de ações?

Suponha a compra de 1.000 PETR4 a R$ 28,01. Total investido de R$ 28.010,00. Para termos um lucro igual ao lucro máximo da Trava de alta com call, que foi de 59,74%, PETR4 teria que chegar a R$ 44,74. No caso da trava PETR4 teria que subir apenas +6,57% a R$ 29,85.

Reparem que na estrutura de opções o montante inicial investido é infinitamente inferior: R$ 770,00 comparado aos R$ 28.010,00 na compra de 1.000 ações. E que se PETR4 tiver uma pequena oscilação positiva teremos um lucro superior a da compra direta de ações.

Mas vocês devem estar se perguntando: “Se PETR4 tiver uma pequena desvalorização teremos o prejuízo máximo da estrutura limitado aos R$ 770,00, para termos um prejuízo semelhante na compra das ações PETR4 teria que cair a R$ 27,24 uma queda de -2,75%?”

Sim é isto! Mas temos mais uma grande vantagem da estrutura com opções e que servem para quase todas as estratégias.

Ou seja, proporcionalmente, a trava de alta proporciona mais lucro demandando uma oscilação menor do ativo-objeto (PETR4), comparativamente a simplesmente comprar a ação.

Além disso, a proteção da trava de alta é mais efetiva, uma vez que é limitada. Na compra da ação, a perda máxima é praticamente ilimitada, eis que a ação pode chegar a R$0,00, ao menos teoricamente.

Desmontagem e rolagem da estrutura com opções:

Conforme já citamos, a trava de alta com call deve ser montada quando temos uma expectativa de leve alta no ativo-objeto. Mas, caso o cenário mude após a montagem e o mercado entrar em tendência de queda temos duas soluções viáveis que não temos quando compramos a ação diretamente.

A primeira é a desmontagem da operação que tem o objetivo de encerrar a estrutura para minimizar o prejuízo ou auferir lucro. Isso dependerá da situação. Vamos supor o cenário que citamos com mercado em queda. Se visualizamos que o mercado permanecerá em queda até o vencimento das opções podemos desmontar a estrutura para tal precisamos de vender as opções que compramos (obviamente, mesma série, strike e vencimento) e comprar as opções que vendemos. A diferença do montante inicial investido e do auferido na desmontagem será o prejuízo da operação. Mas como dizemos na compra direta de ações só há a opção de vender e ter o prejuízo ou manter por um período maior até se recuperar.

Há também a opção de rolar as opções que é manter a estrutura em aberto para o próximo ciclo de vencimento de opções e assim aguardar a valorização do ativo-objeto e assim obter lucro.

Conclusão:

Citamos aqui um tipo de estrutura com opções entre as centenas existentes, vimos que sua matriz de risco x retorno é muito melhor que simplesmente comprar uma ação de forma direta. Na estrutura, exige-se baixo capital investido podendo ter a possibilidade de lucrar quase 60% do montante inicial, cenário que é quase utópico na compra da ação em curto prazo. A estrutura também possibilita minimizar prejuízo ou rolar para o próximo vencimento obtendo assim tempo para um possível lucro.

Estrategistas, ficamos por aqui! Mas antes entrem no nosso grupo de estudo: Descomplicando Opções do Telegram e fique por dentro desta poderosa ferramenta:

DESCOMPLICANDO OPÇÕES

Aproveito a oportunidade para convidá-lo para um evento online e gratuito que ocorrerá nos dias 19, 20 e 21 de outubro, sempre às 20h. Nesse treinamento, falaremos sobre o mundo das opções e os desafios para o ano de 2022.

Aula 1 – 19/10, 20h: Rentabilidade: estratégias para você fazer mais dinheiro com opções

Aula 2 – 20/10, 20h: As estratégias de proteção que você precisa aprender a usar com opções

Aula 3 – 21/10, 20h: O passo a passo para gerar mais renda com opções.

Clique no link abaixo e inscreva-se para acompanhar esse evento imperdível:

E convidamos também para adquirir o curso Mapa das opções com condições e bônus especiais:

- 3 meses de assinatura Xeque-Mate

- Aula Exclusiva ao vivo pelo Zoom com Daniel Nigri e Marcelo Meurer: Como ganhar dinheiro em 2022 com Opções.

- Acesso ao site opções.net por 3 meses.

- E-book exclusivo do Marcelo Meurer

- Acesso ao Grupo VIP de alunos no Telegram.

- Lives terças-feiras às 13 horas – toda semana até 24/01/2022.

Clique no link abaixo, enquanto as vagas estão disponíveis:

Mapa das Opções: Inscrições abertas

Mapa das Opções: Inscrições abertas