ENEVA (Código Bovespa: ENEV3)

RESUMÃO – Resultados 2T19:

(Data de divulgação: 14/agosto/2019)

(Dados retirados do site de RI:http://ri.eneva.com.br)

– Estratégia da empresa:

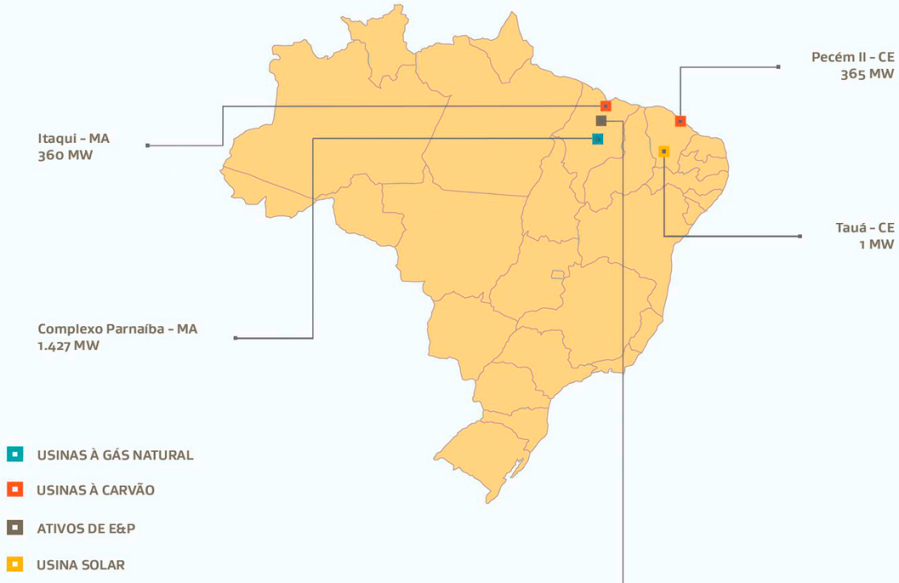

A Eneva é uma companhia brasileira integrada de energia com negócios complementares em geração, exploração e produção de gás natural. O modelo de negócios da Eneva é centrado na gestão do reservoir-to-wire (R2W), que consiste na geração térmica nas proximidades dos campos produtores (em terra) de gás natural.

A Eneva tem um parque de geração térmica com 2,7 GW de capacidade contratada (85% operacional), sendo 1,4 GW à gás natural (67% – Complexo de Parnaíba/MA) e 725 MW à carvão mineral (33% – Pecém/CE e Itaqui/MA), além de uma Usina Solar em Tauá/CE com 1MW.

É a terceira maior empresa em capacidade térmica do país, responsável por 11% da capacidade térmica a gás instalada nacional. Na parte de óleo e gás, é a maior operadora privada de gás natural do Brasil, com capacidade de produção de 8,4 milhões de m³ por dia. A Eneva opera mais de 40 mil km² de área na Bacia do Parnaíba, no Maranhão, área equivalente ao tamanho da Suíça. O gás é produzido de acordo com a demanda das usinas termoelétricas do Complexo Parnaíba.

A Eneva foi uma das vencedoras do Leilão para Suprimento a Boa Vista (Roraima) e Localidades Conectadas, realizado no dia 31/maio/2019. A companhia vai desenvolver no estado de Roraima o projeto da usina termelétrica Jaguatirica II, movida a gás natural, e abastecida com o gás produzido pela própria companhia no campo de Azulão, no Amazonas.

A usina terá uma capacidade instalada de 132,3 MW, com compromisso de entrega de potência de 117 MW, totalmente flexível, pelo prazo de 15 anos, a partir de 28/junho/2021, garantindo uma receita fixa anual de R$ 429 milhões, reajustada anualmente pelo IPCA. As obras deste projeto já se iniciaram em junho/2019 e a primeira geração de energia está prevista para acontecer em março/2021.

– Mapa de atuação:

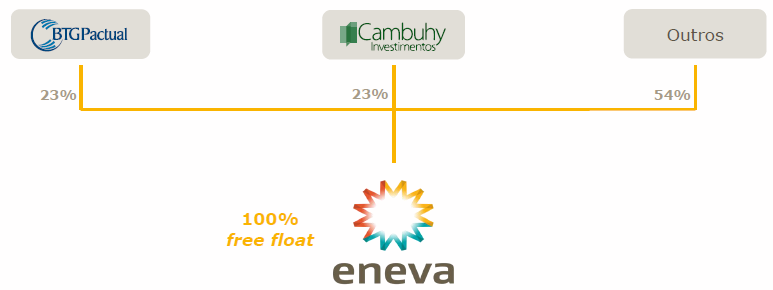

– Composição Acionária:

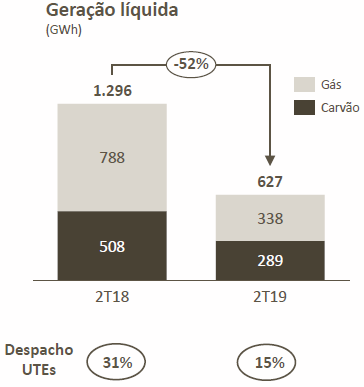

– Destaques Operacionais e Financeiros:

– Geração Térmica a Gás Natural – Complexo Parnaíba:

No 2T19, a geração de energia foi impactada pelo menor despacho das UTEs (“Usinas Termoelétricas”) em decorrência de impactos hidrológicos (choveu muito no período e não teve a necessidade de acionar as usinas!). Com isso, a Eneva registrou geração líquida de 338 GWh no Complexo Parnaíba, com um despacho médio ponderado de 12%, comparado à geração líquida de 788 GWh e despacho médio de 29% no 1T18.

As UTE Parnaíba I, Parnaíba III e Parnaíba IV não foram despachadas e a UTE Parnaíba II registrou geração líquida de 332 GWh e despacho médio de 32% no 2T19, comparados à geração líquida de 411 GWh e despacho médio de 41% no 2T18.

Os diretores informaram, na teleconferência, que aproveitaram este período mais longo de não despacho para fazerem manutenções nas usinas que não estavam previstas no cronograma do ano, o que refletiu de forma não recorrente um aumento nos custos de manutenção no trimestre.

– Produção e Reservas de Gás Natural:

A Eneva possui 8 campos declarados comerciais: 5 deles em produção e 3 em desenvolvimento. A companhia possui, ainda, 7 Planos de Avaliação de Descoberta (PADs), 7 blocos exploratórios adquiridos na 13ª Rodada de Licitações da ANP, em 2015, e 5 blocos adquiridos na 14ª Rodada de Licitações da ANP, em 2017.

No 2T19, a Eneva produziu 0,07 bilhão de m³ de gás natural, uma redução de65% em relação à produção do 2T18. O despacho da Unidade de Tratamento de Gás (UTG) no trimestre foi de 9%, comparado a 26% no 2T18. As reservas remanescentes na Bacia do Parnaíba, ao final do 2T19, totalizavam 21,3 bilhões de m³ de gás natural. Incluindo a Bacia do Amazonas, as reservas remanescentes totalizaram 24,9 bilhões de m³ ao final do 2T19.

– Geração Térmica a Carvão:

No 2T19, a UTE Itaqui (movida a carvão) não foi despachada e a UTE Pecém II registrou geração líquida de 289 GWh no 2T19, com despacho médio de 43%, comparados à geração líquida de 338 GWh e despacho médio de 48% no 2T18. É importante observarmos que 279 GWh da geração líquida total desta usina destinaram-se à “Recomposição de Reserva Operativa” (RRO) do Sistema Interligado Nacional, definido pela Agência Nacional de Energia Elétrica.

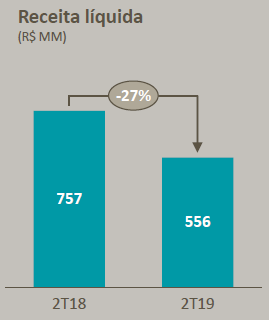

– Receita Operacional Líquida:

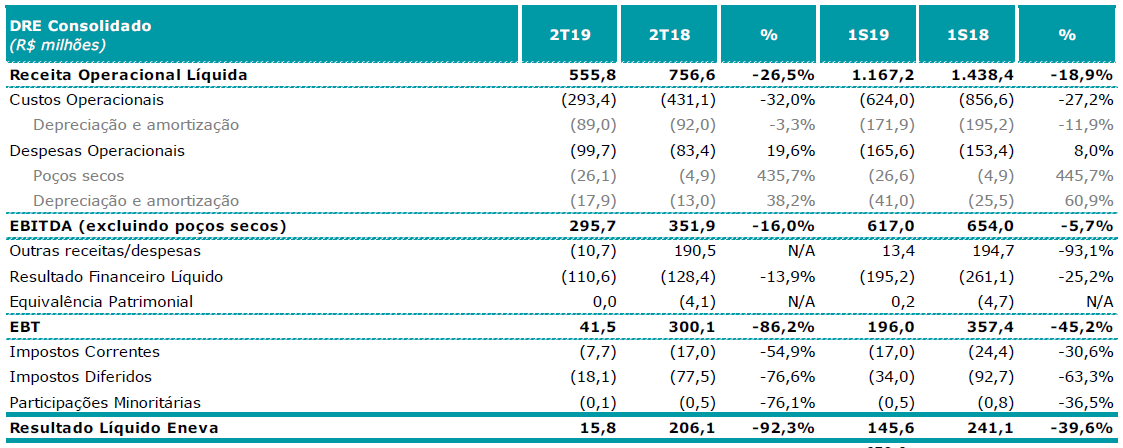

A Eneva apresentou no 2T19 uma Receita Operacional Líquida de R$ 556 milhões, o que representou uma redução de 27% em relação à Receita Operacional Líquida de R$ 757 milhões registrada no 2T18, decorrente das reduções de Geração Líquida e da produção de gás natural informadas anteriormente.

A receita operacional líquida do segmento de geração térmica a gás natural totalizou R$ 288,7 milhões no 2T19, uma redução de 26,0% em relação ao 2T18. A receita operacional líquida do segmento de Produção de Gás Natural totalizou R$ 77,9 milhões no 2T19, uma redução de 34,6% em relação ao 2T18.

A receita operacional líquida do segmento de geração térmica a carvão, no 2T19,totalizou R$ 244,1 milhões, queda de 26,6% em relação ao apresentado no 2T18.

– EBITDA ajustado:

O EBITDA consolidado ajustado de forma a excluir eventos não-recorrentes totalizou R$ 299,3 milhões no 2T19, uma redução de 2,6%, ou de R$ 8,1 milhões em comparação ao 2T18. A margem EBITDA ajustada foi de 53,9% no 2T19, um aumento de 13,2 p.p. em relação ao 2T18.

A Eneva continuou no 2T19 com seu programa de gestão de custos operacionais, o que refletiu na ampliação das margens fixas nos segmentos de geração. O EBITDA do segmento de geração a gás ficou praticamente em linha com o 2T18, mesmo com o menor despacho. Na geração a carvão, o EBITDA ajustado foi ainda impulsionado pela geração para recomposição de reserva operativa (RRO) em Pecém II.

– Fluxo de Caixa Consolidado:

No 2T19, a Eneva reportou um fluxo de caixa operacional de R$ 306,8 milhões, o que representou um crescimento de 29,7% quando comparado ao registrado no 2T18.O fluxo de caixa operacional foi impactado positivamente pela menor necessidade de capital de giro e pelo recebimento de R$ 44,1 milhões, relativos ao ressarcimento de custo de combustíveis (via decisão judicial).

O fluxo de caixa de atividades de investimento foi negativo em R$ 190,0 milhões, devido, principalmente, aos projetos em construção, Parnaíba V e Azulão-Jaguatirica (Projeto de Roraima). O fluxo de caixa das atividades de financiamento inclui a captação de R$ 2,0 bilhões (realizada por meio da emissão debêntures) e o pré-pagamento integral do saldo remanescente dos créditos quirografários do plano de recuperação judicial da companhia.

A Eneva encerrou o 2T19 com uma posição de caixa consolidada de R$ 1.622,0 milhões, sem considerar o saldo em depósitos vinculados aos contratos de financiamento, no montante de R$ 178,7 milhões.

– Investimentos:

O investimento consolidado no 2T19 totalizou R$ 189,6 milhões, comparados aos R$ 58,8 milhões reportados no 2T18. O crescimento significativo dos investimentos está relacionado à construção em curso da “UTE Parnaíba V” e do “projeto integrado Azulão-Jaguatirica”, que juntos representaram 68% do CAPEX total do trimestre.

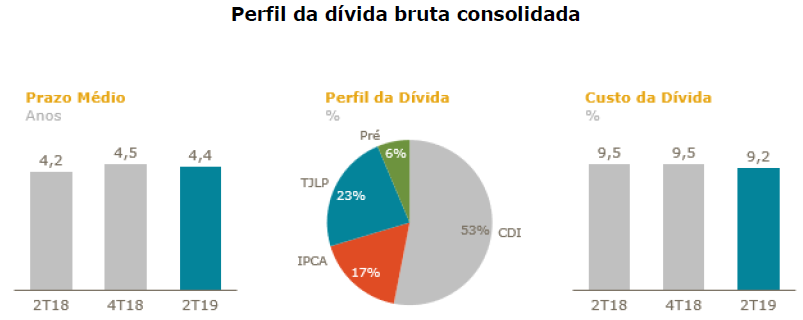

– Endividamento:

Em 30 de junho de 2019, a dívida bruta consolidada (líquida do saldo de depósitos vinculados aos contratos de financiamento e custos de transação) totalizava R$ 5.485 milhões, um aumento de 6,2% em relação ao final do 4T18.

A Eneva concluiu, no 2T19, a 2ª emissão de debêntures simples, não conversíveis em ações, da espécie quirografária, em três séries, no valor total de R$ 2 bilhões. Os recursos captados através das debêntures da primeira e da segunda séries (R$ 1,5 bilhão) foram utilizados no pagamento antecipado de todo o saldo remanescente dos créditos quirografários do plano de recuperação judicial da Eneva S.A. e da Eneva Participações S.A.. Com isso, a companhia liquidou todas as dívidas denominadas em moeda estrangeira.

Com uma posição de caixa de R$ 1.622,0 milhões, a dívida líquida consolidada ao final do trimestre totalizava R$ 3.863 milhões, equivalente a uma relação dívida líquida/EBITDA dos últimos 12 meses de 2,7x, uma redução em comparação aos 2,9x de 2T18.

Se você gosta das nossas análises com foco nos fundamentos da empresa não deixe de ler esse artigo do Eduardo Voglino. Uma forma mais fácil e descomplicada de fazer a análise fundamentalista. Clique aqui

Conclusão sobre os resultados:

Voltando um pouco no tempo, a Eneva abriu seu capital na bolsa em 2007, com uma captação grande para a época, de R$ 2 bilhões. Era uma das empresas do “Império X” de Eike Batista e era uma subsidiária da OGX. Na época, era a OGX Maranhão, que depois passou a se chamar Parnaíba Gás Natural (PGN).

Recuperação judicial

Em 2014, afundada em dívidas, como todo o grupo, a companhia pede recuperação judicial e vende alguns ativos. O processo de reestruturação é bastante rápido frente a outros casos, e em 2016 a Eneva finaliza com sucesso a recuperação judicial em apenas 1,5 ano. De lá pra cá, muitos investimentos foram feitos para aumentar a produção de gás natural no Complexo Parnaíba, e o Projeto Parnaíba V está em andamento.

No Treinamento de Crescimento Patrimonial (TCP) que eu lancei em junho, um treinamento com foco em capturar empresas pequenas (small-caps) com alto poder de crescimento, eu recomendei essa ação, que já cresceu 30%em pouco mais de 3 meses, contra uma alta de 4% do Ibovespa.

Mas, como eu sabia que ela tinha condição de subir forte? Quem fez o curso sabe que eu coloquei a Eneva como uma das duas principais.

[epico_capture_sc id=”2764″]

Planejamento Estratégico

A resposta é pelo planejamento estratégico. E normalmente, as maiores altas da Bolsa não têm a ver com números ou indicadores, e sim com ideias. Pense em Magazine Luiza, por exemplo: ela teve uma ideia em 2014 de reformular toda a sua área de armazenagem, logística e distribuição para vender pela plataforma digital com a melhor interação para o cliente.

Para explicar melhor a estratégia da Eneva, precisamos entender o mercado de geração de energia.

O mercado de geração de energia é formado prioritariamente por usinas hidrelétricas, mas hoje em dia também temos usinas eólicas, solares, termelétricas e outras. As usinas hidrelétricas têm preferência no sistema por serem mais baratas e não poluentes. Logo depois vêm as usinas eólicas e solares, por não serem poluentes e porque o custo de geração tem diminuído. Por fim, caso haja necessidade, é produzida a energia termelétrica para complementar o SIN (Sistema Interligado Nacional).

Estamos passando por um momento de disrupção (palavra da moda) neste setor. No futuro, a usina termelétrica não será mais poluente. O modelo atual de usinas térmicas é a produção a carvão, que inclusive a Eneva possui em Pecém e em Itaqui. Mas no futuro, as usinas termelétricas brasileiras serão prioritariamente movidas a gás natural e estarão “disputando” a utilização em igualdade de condições no Sistema.

Poderíamos falar bastante sobre o mercado de gás natural, inclusive é um dos setores que nossa equipe trata com mais atenção internamente, mas o que interessa é que é um setor que, caso a economia brasileira cresça e demande mais energia, este deve ter um crescimento marginalmente maior.

E qual a grande vantagem competitiva de Eneva?

A principal vantagem da Enevaé o modelo Reservoir-to-Wire. Ela tem um modelo verticalizado de exploração e produção de gás natural que passa por dutos até a sua usina termelétrica que gera a energia e já coloca por linhas de transmissão no Sistema.

E a outra vantagem é que suas usinas são próximas aos campos de produção de gás, como é o caso principal do Complexo Parnaíba, que já tem capacidade de geração de 1,4GWh e deve crescer quando for concluído o projeto do Parnaíba V.

Outro ponto positivo para a Eneva é que a companhia ganhou a licitação para gerar energia elétrica para o estado de Roraima. O estado de Roraima era o único que não era interligado ao sistema Nacional, porque recebia energia da Venezuela, mas com a deterioração do país vizinho, o governo resolveu agir e, a partir de 2021, essa energia será disponibilizada, quase que como um monopólio por 15 anos, pela Eneva. Novamente o modelo reservoir-to-wire está presente. A Usina Jaguatirica II será abastecida pelo gás natural produzido pelo Campo de Azulão no Amazonas.

Por fim, o último ponto positivo é que, como a energia gerada pode não ser utilizada, como ocorreu neste último trimestre, em que os reservatórios de água (das usinas hidrelétricas) estavam cheios, a companhia possui uma Receita Fixa mínima que é suficiente para cobrir seus custos e despesas, mas vimos neste trimestre que a companhia ainda teve uma forte geração de Caixa Operacional, mesmo com um despacho quase zero.

O ponto negativo que eu vejo no longo prazo para este mercado é a expansão da produção de gás natural nos Estados Unidos, assim como o processo de transformar o gás em gás liquefeito, o que pode tornar possível o seu transporte. Dessa forma, a partir de 2023, poderemos, talvez, porque depende de algumas variáveis governamentais, comprar gás vindo dos Estados Unidos por um preço muito menor.

Esse fator segura o preço das ações que, como vocês podem ver abaixo, apesar da alta recente, já foram 2000% mais caras em 2012, quando chegaram a valer mais de R$ 750,00.

Como sempre, investimento em Bolsa de Valores é uma análise de cenários. Se o cenário ruim ocorrer, você precisa calcular e perder pouco, contra a possibilidade de ganhos no cenário otimista.

Por isso, é tão importante conhecer o racional e a visão de futuro da maior quantidade de especialistas para o ano de 2020, no que eles concordam e no que eles discordam. Por isso, insisto para que você clique aqui e conheça o Evento Presencial UltimateValue, que será realizado no Rio de Janeiro no dia 07/12/2019. Espero você lá.

Neste primeiro lote, sai mais barato que uma perda inesperada.

Como já é normal, vou calcular o preço justo de Eneva, ou ao menos tentar no meio desse crescimento na área “Resultados de Empresas” para os assinantes do Combo de Ações + Fiis ou para os assinantes de Ações. Mais informações nas linhas abaixo:

Plano “Ações – Dica de Hoje”:

– Plano mensal: http://mon.net.br/gsl8x

– Plano anual: http://mon.net.br/gsl8y

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal: http://mon.net.br/gvdv2

– Plano anual: http://mon.net.br/gslwt

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal: http://mon.net.br/gslx0

– Plano anual: http://mon.net.br/gslx1

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri(analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto,

desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.