Resultados de Hermes Pardini

HERMES PARDINI (códigos Bovespa: PARD3)

RESUMÃO – Resultados 4T17:

(Data de divulgação: 22 de Março2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

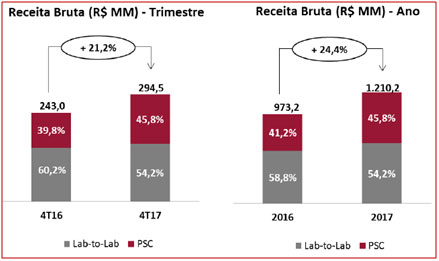

– Receita bruta:

A receita bruta de prestação de serviços atingiu R$ 294,5 milhões no 4T17, um crescimento de 21,2% em relação ao 4T16. O aumento foi observado tanto no segmento Lab-to-Lab, cuja receita bruta aumentou 8,1% entre os períodos, quanto no segmento PSC, cuja receita bruta aumentou 38,5%, decorrente,sobretudo, da consolidação dos resultados do Laboratório Guanabara(RJ)(aquisição feita em dezembro de 2016), além dos resultados das aquisições feitas no final de 2017 (empresas Ecoar e Humberto Abrão(MG)). No acumulado do ano, a receita bruta consolidada atingiu R$ 1.210,2 milhões, um aumento de 24,4% quando comparado com o mesmo período de 2016.

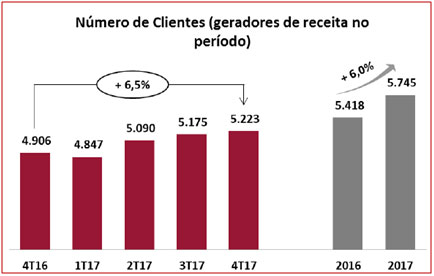

– Segmento Lab-to-Lab – aumento do número de clientes:

O aumento no número de clientes geradores de receita no Lab-to-Lab, que chegou a 5.223 no 4T17 (+6,5% em relação ao 4T16) e 5.745 no ano (+6,0% em comparação com 2016), reflete a estratégia da empresa em expandir a sua base de clientes tanto em rotas existentes quanto através da abertura de rotas comerciais estratégicas principalmente nas regiões Sudeste, Sul e Centro Oeste, sem a necessidade de investimentos relevantes em bases operacionais.

– Segmento PSC (“Unidades de atendimento a pacientes”)–volume de exames e preço médio:

Incluindo os exames realizados pelas marcas Guanabara, Ecoar e Humberto Abrão, o volume de exames atingiu 5,3 milhões no 4T17, aumento de 16,7% em relação ao 4T16, refletindo o desempenho positivo das operações recém-adquiridas.

O ticket médio por exame atingiu R$ 25,4 no 4T17, ante R$ 21,0 no 4T16, um aumento de 21,0% em relação ao 4T16, principalmente como resultado da maior participação dos exames de imagem em Minas Gerais e da aquisição do laboratório Guanabara no Rio de Janeiro. No 4T17 os exames de imagem representaram cerca de 46% da receita bruta do segmento PSC.

– Receita líquida:

A receita líquida da Hermes Pardini encerrou o ano em R$ 1.117,0 milhões, aumento de 24,2% em relação a 2016. No 4T17, a receita líquida totalizou R$ 272,7 milhões no 4T17, aumento de 21,6% em relação ao 4T16.

– Lucro bruto:

O lucro bruto atingiu R$ 81,3 milhões no 4T17, ante R$ 68,4 milhões no 4T16, representando um aumento de 18,9%. No entanto, houve uma redução de cerca de 66bpsda margem bruta consolidada no 4T17(29,8%) em relação à margem bruta registrada no 4T16, influenciada (i) pela queda na margem operacional no segmento Lab-to-Lab e (ii) pelo aumento da participação do segmento PSC no mix de receita líquida da empresa. No acumulado de 2017, o lucro bruto totalizou R$ 369,2 milhões, frente a R$ 294,4 milhões em 2016, aumento de 25,4%. A margem bruta consolidada encerrou o ano em 33,0%, cerca de 31bps superior à margem apresentada em 2016.

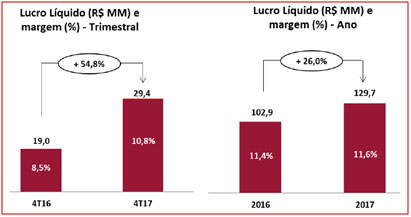

– Lucro líquido:

O lucro líquido atingiu R$ 29,4 milhões no 4T17, aumento de 54,8% na comparação com o 4T16, quando foi de R$ 19,0 milhões. A margem líquida foi de 10,8% no 4T17, ante 8,5% no mesmo período de 2016, refletindo principalmente o benefício fiscal obtido com a distribuição de juros sobre capital próprio (R$ 30,0 milhões). No acumulado de 2017, o lucro líquido e a margem líquida foram de R$ 129,7 milhões e 11,6%, ante R$ 102,9 milhões e 11,4% no acumulado de 2016.

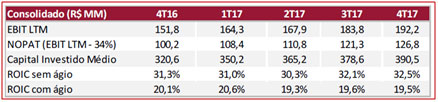

– ROIC – Retorno sobre o Capital Investido:

O ROIC excluindo ágio foi de 32,5% no 4T17:

Pontos NEGATIVOS:

– Custos dos serviços prestados:

Os custos dos serviços prestados totalizaram R$ 191,4 milhões no 4T17, aumento de 22,7% em relação ao 4T16, principalmente como resultado do aumento do volume de exames em ambos os segmentos de atuação e da consolidação dos custos do Guanabara, Ecoar e Humberto Abrão. Em 2017, o custo dos serviços prestados atingiu R$ 747,9 milhões, aumento de 23,6% em relação a 2016.

– Despesas Operacionais (Vendas, Administrativas e Outras):

As despesas operacionais totalizaram R$ 46,8 milhões no 4T17, aumento de 10,9% quando comparado com o 4T16. Porém, em termos de percentual da receita líquida, houve uma redução de 164 bps, passando de 18,8% no 4T16 para 17,2% no 4T17. Em 2017, as despesas operacionais foram de R$ 177,0 milhões, ante R$ 142,6 milhões em 2016, aumento de 24,1%. Mas, é importante destacar, que apesar do aumento em valor absoluto, as despesas ficaram estáveis em termos de percentual da receita líquida, passando de 15,9% em 2016 para 15,8% em 2017.

– Endividamento:

No encerramento do 4T17, a Hermes Pardini apresentou dívida líquida de R$ 119,5 milhões, representando um aumento de 102,1% em relação ao fim de 4T16. Apesar deste aumento, a empresa ainda possui um grau de alavancagem extremamente saudável (Dívida Líquida / EBITDA LTM de 0,5x).

O aumento da alavancagem observado no 4T17, quando comparamos com o trimestre anterior, está relacionado com (i) o pagamento das aquisições das empresas Ecoar e Humberto Abrão, no valor consolidado de R$ 55,2 milhões, e (ii) o pagamento de Juros sobre Capital próprio no valor de R$ 30,0 milhões.

Conclusão sobre os resultados:

Hermes Pardini é uma empresa que acabou de completar um ano de capital aberto na bolsa brasileira e por isso carece de um histórico mais completo para vermos ciclicidade do setor. Como a empresa reage na crise, ou outras coisas do gênero.

Analisando apenas o resultado de 2017 x 2016 como foi apresentado vê-se que a empresa está da melhor forma que um acionista poderia querer. Aumento forte de receitas, com aumento de lucro Bruto e Lucro Líquido com melhora nas margens. Além disso, um baixo endividamento, embora tenha crescido no 4T2017 e um plano de expansão bem desenhado. Além disso, está em um setor que não deve ficar obsoleto no futuro. Pelo contrário, com o envelhecimento da população é bem possível que cresça cada vez mais.

O que depõe contra ela é que atualmente o mercado já está precificando grandes crescimentos para os próximos anos. Por isso ela opera com Preço / Lucro próximo a 30, enquanto Fleury tem P/L de 26. Embora Hermes Pardini tenha pago em 2017, 100% de seu lucro na forma de dividendos, e eu gostar muito do setor de saúde com visão do futuro, considero ainda uma assimetria ruim. Isso significa que se a companhia gerar altos crescimentos ela deve crescer um pouco ao longo dos próximos anos. Mas caso ela fique estagnada, ou até cresça menos que o mercado imagina, a queda pode ser grande. É o que observamos recentemente com Qualicorp do mesmo setor que caiu de R$ 39,00 para R$ 22,00.

Confira também o resumo dos resultados de TAESA.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Radar de FIIS (NOVO) | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 359,90 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Novo curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]