Segue abaixo o material disponibilizado dia 16/04 sobre o IPO do Banco Inter para Assinantes Gold.

IPO BANCO INTER (BIDI4 OU BIDI11)

O que é um IPO?

IPO vem da sigla em inglês (Initial Public Offering) e significa o momento que uma determinada empresa abre capital para o público em geral pela primeira vez na Bolsa de Valores. Em Português traduzimos para Oferta Publica Inicial de Ações.

Por que uma empresa faz IPO?

Existem motivos de curto prazo e de longo prazo para uma empresa abrir capital. Vamos falar primeiramente dos dois motivos de curto prazo e que são mais óbvios.

1. A Empresa emite novas ações e com isso consegue captar novos recursos para o seu negócio sem emitir dívidas que gerariam despesas financeiras (Emissão Primária ou Oferta Primária)

2. Os sócios atuais da Empresa querem liquidez para vender a totalidade de suas

ações ou ao menos parte delas. (Oferta secundária) Mas também existem motivos posteriores para que a companhia e seus sócios

controladores rentabilizem com a abertura de capital.

Um dos motivos principais é o fato da empresa precisar ser auditada e seguir regras mais fortes de governança. Isto faz com que ela consiga captar recursos a taxas de juros mais atraentes do que suas concorrentes de capital fechado. Inclusive isso pode

ser a diferença entre sucesso e fracasso no mundo financeiro.

Outro motivo, é que os sócios controladores, após o período de lock-up do IPO conseguem ter uma liquidez para vender suas ações que não teriam se a empresa fosse de capital fechado. Além da liquidez, a chance dessas ações se valorizarem se a companhia for bem gerida é enorme, e talvez essa valorização não seria visível se a companhia tivesse capital fechado. Vocês talvez devem se lembrar que ano passado Cemig vendeu parte de Taesa, e os controladores de Ser Educacional e Magazine Luiza venderam parte de suas ações.

Dificilmente Lojas Renner, por exemplo, valeria 7 vezes o valor patrimonial se ainda tivesse capital fechado. Essa possibilidade de poder transformar parte das ações em dinheiro e com ágio é muito interessante para os acionistas majoritários e para os fundos de private equity.

Agora, vamos ao Banco Inter

Características gerais da Oferta:

Oferta Primária – 29.268.294 novas ações preferenciais

Oferta secundária – 6.208.426 ações preferenciais

Faixa Indicativa de Preços – R$ 18,00 a R$ 23,00 (pode ficar abaixo ou acima disso)

Lote suplementar – 3.547.672 ações preferenciais

Nível de Governança – Nível 1 de Governança Corporativa da B3

Valores – Mínimo de R$ 3.000,00 e máximo de R$ 1.000.000,00

Período de Reserva – 12/04/2018 inclusive a 25/04/2018

Fixação do Preço – 26/04/2018

Início de Negociação das Units – 30/04/2018

Uma Unit corresponde a 4 ações preferenciais

Captação total de R$ 727 milhões sendo R$ 600 milhões para o próprio banco, considerando o ponto central da faixa indicativa

Obs: Não tem como comprar ações Ordinárias (ON) no IPO. Nem mesmo as Units possuem ação ON em sua composição!!

Obs2: Pelo que eu entendi, no início serão negociadas Units BIDI11 e após a homologação será realizado o desmembramento na razão de 4 para 1, e aí sim passará a ser negociada a BIDI4. Ainda sem data prevista para o encerramento da homologação.

[epico_capture_sc id=”2764″]

Sobre o Banco:

Obs: Vamos tentar ter um olhar de analista do negócio e não de cliente e consumidor do produto, ok?

O Banco Inter é um banco completamente digital que propõe modernizar a indústria bancária brasileira, oferecendo um portfólio completo de serviços e produtos financeiros, sem cobranças de tarifas bancárias, para todos os tipos de clientes.

Segundo a companhia, ela possui um modelo de negócios que é único e que reúne características da indústria bancária tradicional e das empresas de tecnologia da área financeira (fintechs – finance & technology).

O Banco Inter possui uma expertise de mais de 20 anos neste segmento e acredita ser o banco digital líder no Brasil em número de correntistas. Em 31/01/2018, atendia a mais de 435 mil clientes.

A Conta digital é usada como uma espécie de isca, ou nas palavras da empresa, como “porta de entrada” para que o Banco possa oferecer um portfólio completo de serviços e produtos financeiros, tais como créditos (imobiliários, consignado e para empresas),

investimentos, câmbio, seguros, transferências via TED, pagamento de contas e muitos outros que aí sim geram receita para o Banco.

A grande vantagem da plataforma digital é que ela permite escalabilidade e amplo alcance em todo o território nacional. Em 31/12/2017, o Banco estava presente em mais de 4500 municípios brasileiros e possuía ao menos um correntista em todas as

cidades com mais de 50 mil habitantes. De 31 de Janeiro de 2016 até 31/03/2018, ou seja em 26 meses, o número de correntistas cresceu de 11,7 mil para 532 mil novos correntistas. Apenas no 1T2018, este número cresceu de 379 mil para os atuais 532 mil

novos correntistas, o que representa um crescimento de 40% em apenas 3 meses.

Estratégia do Banco Inter

-Aumentar a base de correntistas digitais

-Oferecer produtos e serviços assertivamente orientados, afinal a plataforma conhece os hábitos financeiros dos clientes, ou seja, soluções personalizadas.

-Explorar novas tecnologias e atender a demanda crescente a partir da contínua adoção de smartphones da população.

-Aumentar a rentabilidade da sua atual base de clientes

Análise de SWOT – (Strenghts / Weaknesses) – Análise Qualitativa

Quem não sabe o que é Análise de SWOT recomendo que leia o artigo que a Patrícia escreveu, clique aqui.

Pontos Fortes

– Banco Inter agrega características da indústria bancária tradicional e das fintechs.

– Rica base de dados, onde o banco oferece de forma assertiva as necessidades aos seus clientes resultando em alta taxa de satisfação, diferente da indústria bancária tradicional.

– Operações completamente digitais e baseadas na nuvem garantem um baixo custo médio de aquisição e manutenção de clientes.

– Abordagem centrada na satisfação do cliente e na inovação

– “Tecnologia de ponta”

Obs: Esse último eu coloquei entre aspas, porque acredito que os bancos tradicionais

já possuem essas tecnologias também, mas ainda não a utilizam, pois poderia tirar

rentabilidade da conta tradicional.

Pontos Fracos / Riscos

– Segmento de bancos digitais é altamente competitivo e com poucas barreiras a entrada para novas instituições financeiras, inclusive com pouco capital.

– O Principal – Ingresso de instituições financeiras de maior porte no segmento de bancos digitais que possuem maior quantidade de recursos que o Banco Inter, pode trazer problemas a seus resultados futuros. Esse ponto fraco irá me fazer retirar 20% do preço justo calculado do Banco Inter, como risco de falência antecipada, causada pela concorrência.

– Falhas e Fraudes que possam acontecer em seus sistemas. Eu sei que a Foxbit, que opera bitcoins, é bem menor, mas ela ficou em Março por mais de 15 dias fora do ar, e teve um pedido elevado de saques e de fechamentos de contas posterior. Dependendo da fraude pode ocasionar ruptura da confiança entre cliente e companhia.

– Danos a reputação do Banco

– Não aprimoramento dos sistemas de tecnologia da informação. (Provavelmente aqui demandará um Capex bem alto)

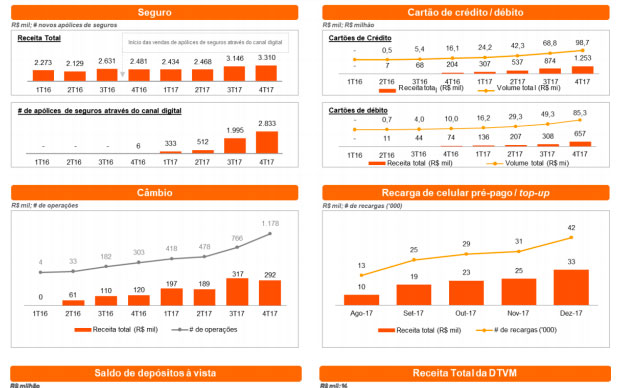

Alguns Dados Financeiros dos principais segmentos do Banco Inter

Vemos que o banco teve um aumento de Receita observado bastante grande nas operações com cartões e no segmento de câmbio. Além disso houve um crescimento superior a 1000% no saldo de depósitos a vista, que é exatamente o dinheiro que as pessoas depositam e deixam na conta corrente e que podem ser sacados / transferidos a qualquer momento. Já as operações de seguros, receitas com recarga de celular e da corretora do Banco Inter tiveram crescimentos, mas bem aquém do crescimento de correntistas do período.

Composições do Capital Social, diluição, controladores e outros….

Atualmente o capital social do Banco Inter é de R$ 311.873.968,25, dividido em pouco mais de 50 milhões de ações ON e pouco mais de 20 milhões de ações PN. Após a colocação total de ações da oferta base, ou da oferta das ações suplementares, a

composição do capital social ficará de acordo com a foto abaixo:

E em uma suposição que apenas a oferta base consiga ser colocada, as ações PN em circulação serão mais de 72% conforme mostra a imagem abaixo:

Algo interessante e que me chamou atenção, é que o Sócio Majoritário, Sr Rubens Menin Teixeira de Souza, não está vendendo nenhuma de suas ações nessa oferta pública de ações. Os sócios que estão vendendo as ações preferenciais são sempre os

minoritários. Até mesmo se forem colocadas as ações suplementares, estas serão vendidas pelo Sr Rafael, Sr Aquiles e Sra Maria Fernanda.

Eu, sinceramente gostei de ver que o sócio majoritário confia no negócio e não irá ganhar um centavo com essa emissão de ações e com a venda das ofertas secundárias.

Custos do IPO

Off-Topic, apenas para mostrar porque tem tão poucas empresas listadas no Brasil.

Quase 5% ou quase R$ 35 milhões são gastos em uma oferta dessas.

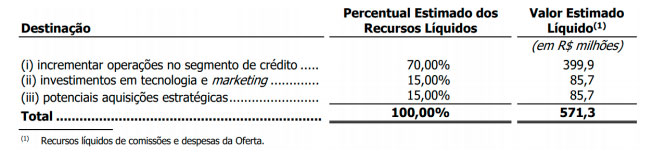

Destinação dos Recursos:

O Banco pretende usar os recursos captados na oferta primária para (I) incrementar operações no segmento de crédito;(II)investimentos em tecnologia e marketing e (iii) potenciais aquisições estratégicas.

Alteração e Diluição do Capital Social:

O capital social do Banco Inter, passará de R$ 311 milhões para R$ 883 milhões, após a oferta pública inicial de ações. O Patrimônio Líquido do Banco incluindo a reserva de lucros e outras contas é atualmente de R$ 961 milhões.

Dividindo esse valor pelas mais de 100 milhões de ações que haverá na Bolsa de Valores, chega-se a um Valor Patrimonial por ação de R$ 9,53. O que representa no preço médio da faixa indicativa um P/VPA de 2,2.

Obs: Essa diluição deve ser um pouco maior, porque o banco possui um plano de outorga de opções, e até o momento já foram outorgadas mais de 2,8 milhões de ações com preço médio outorgado de R$ 4,79 por ação todas preferenciais. Incluindo essas ações o Valor Patrimonial por ação cairia para R$ 9,40.

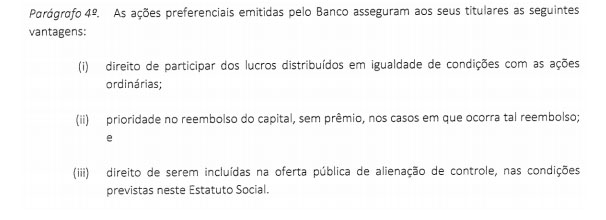

Direito das Ações Preferenciais

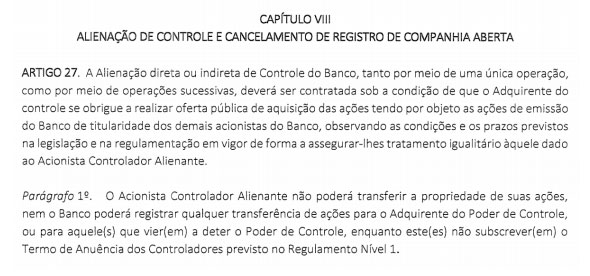

Já que a empresa não permitiu a compra de ações ON neste IPO, precisamos ir no Estatuto da empresa para ver o que os preferencialistas têm direito. Afinal eu acho que é provável um desfecho de venda de controle do Banco Inter, em até 10 anos, para um Banco de maior porte, como Itau, Bradesco, Santander e outros….

Vemos que as ações PN têm o direito a entrar na OPA para alienação de controle em caso de venda. Mas não fala em mesmos valores do controlador. Então fui até o artigo 27 do mesmo estatuto que trata exatamente de alienação de controle e cancelamento

de Registro de Companhia Aberta.

Este capítulo fala que irá seguir as regras do Nível 1 de Governança da B3. Se quiser ver a diferença entre os níveis de governança, clique aqui.

O Tag Along do Nível 1 é de 80% para as ON, como o estatuto no parágrafo 4 aumenta esse direito para as PN, eu entendo que em caso de venda futura do controle do Banco Inter, nós acionistas minoritários teremos apenas 80% do valor pago ao controlador.

Dados Contábeis e Financeiros:

Primeiramente, o índice de Basiléia está ainda em um patamar confortável de 17,1%, embora venha em queda nos últimos 2 anos. Essa nova captação ajudará a elevar este índice para um valor maior ainda, e com isso o banco poderá se alavancar e criar cada

vez mais moeda para realizar empréstimos e arrecadar mais. Mas será que ele tem conseguido transformar esse crescimento de clientes em novas receitas?

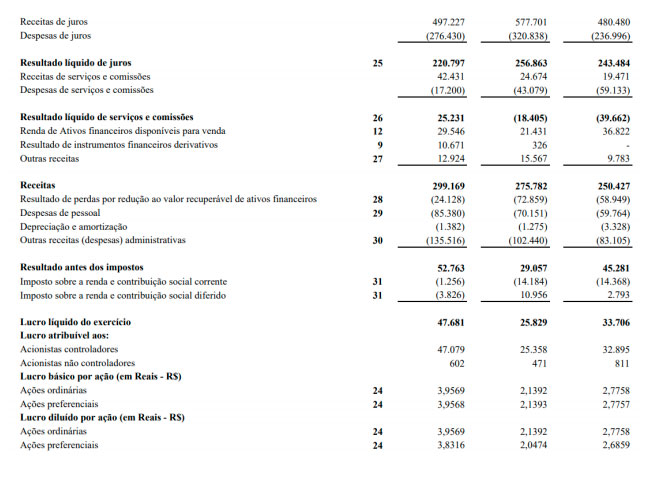

Abaixo vemos a DRE do Banco Inter:

O primeiro ponto que me chamou a atenção é: Por que a Receita de Juros e o Resultado Líquido de Juros não cresceu tanto quanto o número de clientes ou quanto a Receita de Prestação de Serviços?

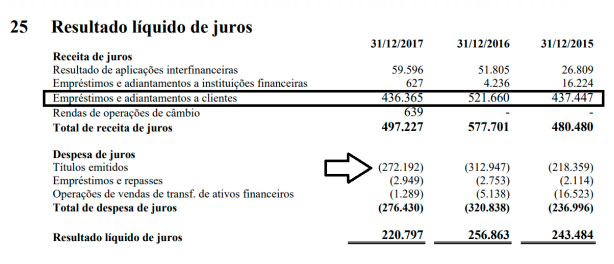

Vemos na imagem a seguir que realmente a receita recebida por empréstimos a clientes se reduziu muito. Esse resultados de receita de juros só não foi menor porque o Banco com o aumento de recursos depositados em sua conta conseguiu um resultado de aplicação interfinanceira superior ao de 2016, apesar da queda da Selic.

Por outro lado, vemos que as despesas com títulos emitidos também foi bem menor que no ano anterior. Mesmo assim, o resultado líquido de juros que é o principal resultado de um Banco esteve no menor patamar nos últimos 3 anos. Embora, o

campo Receitas venha de uma alta em torno de 10% ao ano. Em 2017, foi ajudada por R$ 10,6 milhões de resultados não recorrentes de instrumentos financeiros derivativos.

Abaixo podemos ver que a maior parte dos títulos emitidos pelo Banco Inter são exatamente Letras de Créditos Imobiliários. De qualquer forma, achei bastante grande a despesa gasta com os títulos emitidos de R$ 272 milhões em 2017 para um saldo

total de títulos emitidos de R$ 1,4 bilhão. São quase 20% de despesas / saldo de títulos.

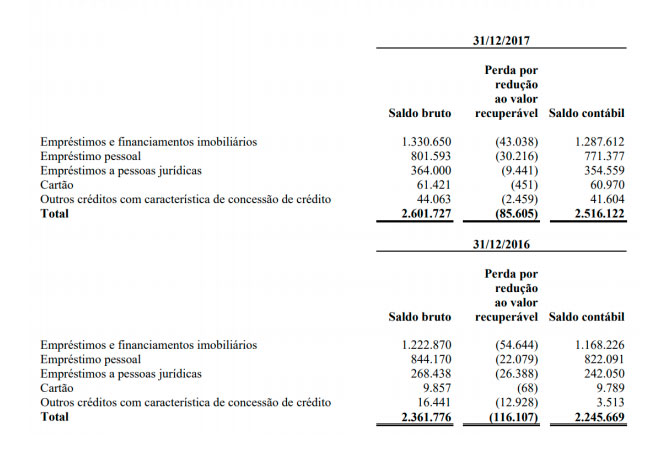

Veja a seguir que a maior conta de ativos do Banco que é exatamente o empréstimo a clientes, quase 80% do total dos ativos do Banco. No entanto, diferente do crescimento de clientes, essa conta de empréstimos concedidos não tem crescido

tanto assim. Um crescimento de apenas 10% nos empréstimos de 2016 para 2017.

Outra questão que eu percebi é que o Banco que tem uma estratégia inovadora para atrair clientes e crescer, tem uma estratégia ultraconservadora na concessão de empréstimos, tendo mais da metade de sua carteira de empréstimos em Empréstimos

financeiros imobiliários que tem uma margem pequena.

O ponto positivo foi a redução da perda por redução ao valor recuperável, apesar da alta da carteira de crédito.

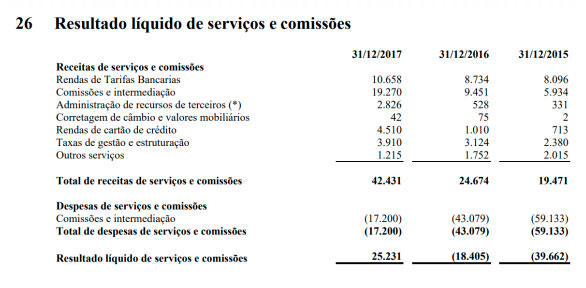

Com relação às receitas de serviços e comissões que é exatamente o ponto forte do banco, embora estas sejam responsáveis por apenas 9% da receita total do Banco, vê-se abaixo que estas cresceram e inverteram de resultado negativo para positivo. Foi

exatamente essas receitas que causaram o crescimento do lucro do Banco neste último ano.

Chama muito a atenção o crescimento de mais de 100% de comissões e intermediação, o crescimento de 350% das Rendas de Cartão de Crédito e o aumento de 400% da administração de recursos de terceiros, enquanto o total de despesas e comissões vem

diminuindo.

Não encontrei a explicação para a redução das despesas de serviços e comissões ao longo dos últimos anos, e não consegui contato com o RI do Banco.

O terceiro ponto que me chamou atenção na DRE, foi exatamente o aumento das despesas de pessoal que saíram de R$ 60 milhões em 2015 para R$ 70 milhões em 2016 e agora em R$ 85,3 milhões. E as despesas administrativas, que saltaram de

R$ 83,1 milhões em 2015 para R$ 135,5 milhões em 2017.

E finalmente o último ponto que me pareceu estranho foi o Imposto de Renda Pessoa Jurídica. Percebam que este valor de IRPJ deveria ser bem maior, foi de apenas 2,5% em 2017. A empresa realizou uma provisão para perda por redução ao valor

recuperável de empréstimos e adiantamentos no valor de R$ 8,5 milhões que fez o Imposto se reduzir esse ano. Com isso, o lucro dobrou de tamanho, este fato não se repetirá ano que vem.

Conclusão:

O Banco Inter está inevitavelmente fazendo história no mercado financeiro brasileiro, e provavelmente irá modificar a estrutura bancária que conhecemos e com isso tem captado muitos clientes. A questão é: Vale a pena ser acionista deste banco?

Eu percebi analisando esses dados que o Banco Inter cresceu muito a base de clientes, e conseguiu inclusive aumentar muito as receitas de prestação de serviços, no entanto, o Banco ainda não consegue rentabilizar da forma adequada.

Mesmo com o resultado líquido de 2017, sem ajuste pelo Imposto de Renda vemos que o Banco possui um ROAE de 12,3% que hoje seria o menor entre todos os bancos grandes e médios que têm capital aberto com alguma liquidez: (ABC., Banrisul, Itau,

Bradesco, Santander, BB).

Em 2017, os grandes bancos ofereceram conta gratuita para seus clientes por alguns meses e logo depois abortaram esse processo. Eles perceberam o mesmo que eu vi hoje. A rentabilidade da conta gratuita digital dando satisfação ao cliente é menor que a rentabilidade no modelo tradicional. E, infelizmente, no mercado financeiro, o que ganha é a rentabilidade da empresa e não a satisfação do cliente ou a inovação tecnológica. O ideal seria aliar as duas coisas.

Claro que muitas pessoas ainda abrirão conta no Inter. Provavelmente em 2019, o Banco Inter chegará a 1 milhão de clientes. Mas, quanto cada um desses gasta no Banco?

Os quase 400 mil clientes de 2017 geraram apenas R$ 42 milhões em receitas de serviços e comissões. Isto é cerca de R$ 100,00 por ano. Facilmente um grande banco consegue isso por mês de cada cliente.

Apenas como efeito de comparação, a Receita de prestação de Serviços do Itau Unibanco em 2017 chegou a R$ 34,448 bilhões, se todos os 200 milhões de brasileiros tivessem conta no Itau, esse quociente seria de R$ 172,00 por cliente por ano. Acredito

que o resultado de Itau deva ser umas 5 vezes isso. Não encontrei o número de clientes e nem de contas.

Agora, vamos supor que o Banco Inter consiga uma fórmula e que ele consiga rentabilizar cada cliente de forma aceitável. Além disso, aceite correr um risco um pouco maior em sua carteira de empréstimos saindo do financiamento imobiliário e

dos consignados, além de conseguir reduzir ainda mais seus custos de captação. Os grandes bancos conseguiriam copiar a idéia de forma rápida e avassaladora.

Não a toa, vemos que Bancos Grandes como Itau, Bradesco, e Santander operam hoje com Preço/Lucro entre 13 e 16. Enquanto isso, bancos menores e estatais como Banco ABC, Banrisul, BB e Banestes, operam com múltiplos entre 7 e 9.

O Banco Inter no preço atual quer abrir capital com Lucro de R$ 50 milhões e Valor de Mercado de R$ 2 bilhões, ou P/L de 40.

Não tem problema algum, uma empresa abrir capital com o Preço/Lucro alto, mas para isso precisamos ter duas variáveis muito importantes.

1. Garantia de crescimento do lucro a altas taxas por períodos sucessivos (não é crescimento de clientes)

2. Perpetuidade, ou seja, a garantia que o negócio irá perdurar para sempre e não acabará no meio do caminho.

Eu calculei o Fluxo de Caixa descontado para vermos qual o crescimento que estaríamos comprando.

Premissas:

– Desconto de 20% – Chance de Falência e o negócio virar zero no final

– Taxa de desconto de 11,25% – 6,25% da Selic, mais 5% de risco.

-2% do acréscimo dos lucros serão outorgadas opções para os executivos

-O Banco não foi vendido para algum concorrente (porque nesse caso o minoritário ganharia apenas 80% do valor do controlador)

Desta forma para chegarmos ao valor médio de R$ 20,50 da faixa indicativa de preços já com o desconto de 20% da taxa de inexistência da empresa no futuro, precisaríamos que a empresa gerasse um crescimento de lucros de 30% por 4 anos com melhora de margem operacional de 17,67% para 22,4%, depois um crescimento adicional de 10% por mais 6 anos, antes de entrar na perpetuidade com crescimento de 6,5% (2,5% do PIB + 4,0% do IPCA).

Acho bem difícil, em um mercado com tantos concorrentes em potencial e com tão pouca barreira a novos entrantes, pensando nos grandes bancos, que o Banco Inter consiga triplicar seus lucros em 4 anos sem ser incomodado. Além disso, vimos que as

Receitas totais, os títulos emitidos e os empréstimos têm crescido a uma base de apenas 10% ao ano. E também vimos que o crescimento de receitas de serviços e comissões ainda é muito pouco significativo para carregar os resultados do Banco.

Acredito que um crescimento de 10% nos lucros ao longo de 10 anos antes da perpetuidade plausível para o Banco Inter, mas aí o preço justo ficaria bem abaixo da menos faixa indicativa.

Portanto, a Recomendação é para não comprar as ações do Banco Inter, principalmente pela Análise Qualitativa do Banco.

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões aqui expressas estão sujeitas a mudanças por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou de outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com

as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma

independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.