OI: Resumo dos Resultados de OIBR3 do 3T18

OI (código Bovespa: OIBR3 e OIBR4)

RESUMÃO – Resultados 3T18:

(Data de divulgação: 14/Novembro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Custos e Despesas Operacionais:

A Oi deu continuidade na melhoria de eficiência operacional e controle rígido de seus custos.No 3T18, os custos e despesas operacionais consolidados de rotina, que incluem as operações internacionais, totalizaram R$ 4.022 milhões, uma redução de -7,7% em relação ao 3T17 e um crescimento de 1,0% em relação ao 2T18. O Opex de rotina das operações brasileiras atingiu R$ 3.977 milhões no 3T18, queda de -8,0% em relação ao 3T17 e crescimento de 1,1% em relação ao 2T18. Considerando a taxa de inflação (IPCA)de 4,5% nos últimos 12 meses, este desempenho significou uma redução real de 11,9% em relação ao 3T17. Com destaques para: “Publicidade e Propaganda” (com redução de -36,6% em comparação ao 3T17 e redução de -25,1%em comparação ao 2T18) e para “Provisões para Contingências” (com redução de -93,9% em comparação ao 3T17 e redução de -89,1% em comparação ao 2T18) refletindo o reprocessamento mensal do modelo de estimativas, considerando o novo perfil de histórico de pagamentos das contingências, em função do novo contexto pós-aprovação do Plano de Recuperação Judicial.

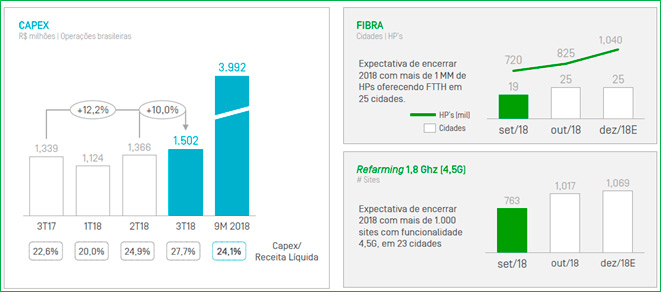

-CAPEX

A Oi antecipou o início do ciclo de investimentos previsto no Plano de CAPEX incremental, com foco na expansão do serviço de banda larga em fibra até a casa do cliente e expansão da cobertura4G e 4,5G (refarming do 1,8 Ghz e 2,1 GHZ). O Capex alcançou R$ 1,5 bilhão no 3T18, registrando aumento de 12,2% em comparação com 3T17 e de aumento de 10% em comparação com 2T18.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– Receita Líquida:

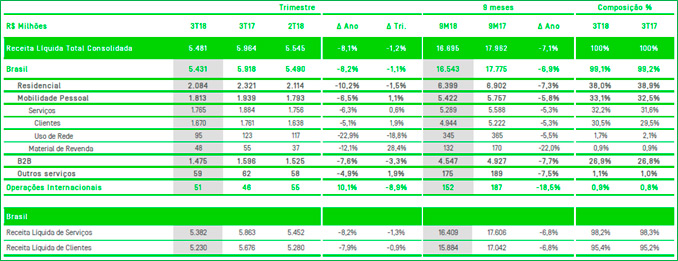

No 3T18, a receita líquida consolidada da Oi atingiu R$ 5.481 milhões, queda de 8,1% em relação ao 3T17 e de -1,2% em relação ao 2T18. No 3T18, a receita líquida das operações brasileiras (“Brasil”) totalizou R$ 5.431 milhões (-8,2% em comparação com o 3T17 e -1,1% em relação ao 2T18).

– Receita Líquida – Segmento “Residencial”:

A receita líquida do segmento Residencial totalizou R$ 2.084 milhões no 3T18, apresentando uma queda de -10,2% em relação ao 3T17 e -1,5% em relação ao 2T18. A comparação anual foi impactada pelo reajuste, em média de 10%, ocorrido em Julho de 2017 nos planos da telefonia fixa, de banda larga e nos bundles. Adicionalmente, a telefonia fixa mantém tendência de mercado de redução na base de clientes e queda do tráfego de voz. A companhia informou que reduziu ritmo de queda na receita do segmento (a queda sequencial na receita foi de -1,5% no 3T18, comparado a -3,9% no 2T18), sustentada por crescimento de TV Paga acima do mercado e maior intensificação comercial com abordagem de mercado regionalizada na banda larga.

– Telefonia Fixa:

Ao final do 3T18, a OI detinha 8.578 mil clientes de telefonia fixa no segmento Residencial, redução de -9,4% em relação ao 3T17 e redução de -2,7% em relação ao 2T18, refletindo a tendência de mercado de queda de demanda por voz e substituição pela móvel, mais especificamente, por dados.

– Banda Larga:

No 3T18, a OI registrou 5.016mil UGRs (“Unidades Geradoras de Receitas”)de banda larga fixa no segmento Residencial,redução de -3,7% versus 3T17 eredução de -0,7% versus 2T18. A queda se justifica principalmente pela maior competição de players locais que oferecem serviços de banda larga em pequenas cidades, fora dos grandes centros urbanos.

– TV Paga:

Do ponto de vista positivo, a base de TV paga do Residencial apresentou, por mais um trimestre, crescimento anual (+9,0%) e sequencial(+2,3%), atingindo 1.579 mil UGRs. De acordo com os dados da Anatel, a Oi TV foi a única, entre as grandes operadoras de TV por assinatura, a registrar crescimento em base de assinantes nos últimos doze meses.

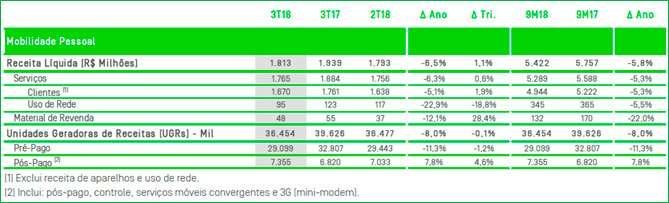

– Receita Líquida – Segmento “Mobilidade Pessoal”:

A receita líquida de Mobilidade Pessoal totalizou R$ 1.813 milhões no 3T18, queda de -6,5% em relação ao 3T17, que se deve à menor receita de uso de rede, em função dos cortes anuais das tarifas de interconexão, e à menor receita de voz, tanto no pré-pago, que se correlaciona com as altas taxas de desemprego, como no pós-pago, que é mais impactado pela limitação de investimentos em 4G. Na comparação com 2T18, a OI reverteu a tendência e cresceu 1,1%, com uma performance sequencial melhor que o mercado.

– Pré-pago:

No 3T18, o segmento pré-pago apresentou 29.099 mil UGRs, redução de-11,3% em relação ao 3T17 e redução de -1,2% em relação ao 2T18, em função principalmente da política de desconexão de clientes inativos. Apesar destas reduções das UGRs, a receita líquida (incluindo a receita de longa distância) em comparação com 2T18 cresceu 1,2%, em função do reposicionamento de ofertas, que estão mais simples e oferecendo mais dados aos clientes. A principal oferta do segmento é o Oi Livre, que já representa 72,3% da base do pré-pago e tem obtido sucesso em rentabilizar a base. Nessa oferta,pelo aplicativo Minha Oi, os clientes podem escolher entre a utilização de voz ou dados, sem limites de trocas e sem custos adicionais.

– Pós-pago:

Do ponto de vista positivo, aOi encerrou o 3T18 com 7.355 mil UGRs no pós-pago + controle, apresentando, pormais um trimestre, crescimento de base no ano (+7,8%) e no trimestre (+4,6%).No 3T18, o segmento passou a representar 20,2% da base total de Mobilidade Pessoal (19,3% no 2T18 e 17,2% no 3T17).

– EBITDA:

No 3T18, o EBITDA consolidado de rotina da OI, seguiu em linha com o Plano de Recuperação Judicial, alcançou R$ 1.459 milhões, com queda de -9,1% em relação ao 3T17 e de -6,6% em relação ao 2T18.

– Fluxo de CaixaOperacional:

No 3T18, o fluxo de caixa operacional consolidado de rotina (EBITDA de rotina menos Capex) foi negativo em -R$ 67 milhões e, nas operações brasileiras, foi negativo em -R$ 49 milhões,devido principalmente ao aumento do nível de investimentos no período.

– Resultados Financeiros:

A OI registrou despesas financeiras líquidas consolidadas de -R$1.455 milhões no 3T18, comparado a despesas de -R$ 1.199 milhões no 2T18 e receitas de R$ 17 milhões no 3T17. No comparativo trimestral, o maior impacto é explicado pelas despesas no item “Outras Receitas/Despesas Financeiras” de -R$587 milhões, comparado a receitas financeiras de R$ 345 milhões no 2T18, reflexo, principalmente, de despesas de variação cambial sobre investimentos no exterior, maiores despesas de atualização das contingências e juros sobre outros passivos.

– Lucro(Prejuízo) Líquido:

No 3T18, o resultado operacional da OI antes do resultado financeiro e dos tributos (EBIT) foi negativo em -R$ 6 milhões, comparado a R$ 221 milhões no 3T17 e R$ 128 milhões no trimestre anterior. No 3T18, a OI apresentou um prejuízo líquido consolidado de -R$ 1.335 milhões.

-Endividamento:

Ao final do 3T18, a dívida bruta consolidada da OI registrou um saldo de R$ 16.136 milhões, representando um aumento de 6,0% (+R$ 916 milhões) em relação ao registrado no 2T18. Este aumento é atribuído ao impacto negativo de mais um trimestre de desvalorização do Real em relação ao dólar (3,84%),sobre a dívida denominada em moeda estrangeira a valor justo(a parcela da dívida em moeda estrangeira representava 54,2% da dívida).Quando comparado ao 3T17, a dívida bruta consolidada foi reduzida em 68,9% (-R$ 35.690 milhões),esta redução no comparativo anual é consequência da conclusão do processo de Recuperação Judicial da companhia, visto que os efeitos contábeis das condições contratuais acordadas no Plano passaram a valer a partir da data de sua homologação (05/Fevereiro/2018).

Considerando o caixa ao final de setembro no valor de R$ 5.161 milhões, a dívida líquida da OI encerrou o 3T18 em R$ 10.976 milhões, um aumento 9,5%(+R$ 955 milhões) em relação ao 2T18 e uma redução de R$ 33.133 milhões ou 75,1% quando comparado ao 3T17. Vale ressaltar que no 3T18 a companhia iniciou os pagamentos de credores trabalhistas, em linha com o estabelecido no Plano de Recuperação Judicial, tendo sido pagos o total de R$ 70 milhões no período.

Conclusão sobre os resultados:

Importante sempre lembrar quando analisamos uma empresa como OI que ela está no meio de um processo de recuperação judicial. Ou seja, os fundamentos da empresa são ruins.Qualquer compra realizada dessa ação precisa ser balizada de duas formas: Ou desconto excessivo frente a algum múltiplo, ou uma possibilidade de recuperação da companhia que a faça gerar novamente um retorno grande e satisfatório no longo prazo.

Se você não acredita que OI tomará o mercado da VIVO ou da TIM, ou até da America Movil(Claro) como eu também não acho, precisa tentar se balizar se o preço da ação se encontra barato ou não.

No último quadro do resumo, vimos que após a homologação do Plano de Recuperação judicial ainda no primeiro semestre de 2018, houve uma queda drástica das dívidas da companhia. O plano conseguiu reduzir as dívidas de R$ 51 bilhões para R$ 16 bilhões. Lembrando que a empresa gerou de Ebitda quase R$ 1,5 bilhão apenas neste semestre e que o valor de mercado atual da companhia é de pouco mais de R$ 3 bilhões, estamos falando de um índice EV/Ebitda de 3, mas que para uma empresa em recuperação judicial ainda não é confortável para mim.

Dois pontos são importantes serem mencionados aqui. O primeiro é que a Oi, está em um processo de emissão de novas ações, em que ela está diluindo os atuais acionistas em 57,1%. Ou melhor, os acionistas atuais tiveram a possibilidade de subscrever novas ações ON (OIBR3) pelo valor de R$ 1,24. O objetivo da companhia é captar R$ 4 bilhões para fazer frente aos planos de investimentos(CAPEX) que a companhia se comprometeu a realizar no Plano de Recuperação judicial.

O outro ponto que eu considero importante, é que ela está conseguindo implantar a mesma filosofia que a TIM (TIMP3) e a VIVO (VIVT3 e VIVT4) estão fazendo. O foco atual dessas companhias é migrar clientes do plano pré-pago para o plano pós-pago. O ticket médio do plano pós pago costuma ser 4 vezes maior que o do pré-pago (Dados da VIVT). Enquanto isso a TIM por exemplo já tem 34% de clientes pós pagos enquanto a OI recentemente subiu de 17% para 20%, ou seja,existe um potencial aí de melhora de receitas e de margens para OI.

Importante ainda destacar que se a OI parar de funcionar, teremos vários municípios pequenos que ficarão sem comunicação, porque só são atendidos pela OI, que herdou as redes do antigos sistema existente Telebrás. Esse ponto me faz sempre pensar que o governo terá muito cuidado com relação ao futuro da OI.

Ao preço atual de R$ 1,33 e imaginando o aumento de capital de mais de 3 bilhões de ações e que vai totalizar quase 5,8 bilhões de ações, a companhia passará a ter um valor de mercado de mais de R$ 7 bilhões que quando comparado ao Patrimônio Líquido dela de R$ 25,9 bilhões (e que deve diminuir com as quedas dos lucros),mostra um indicador P/VPA de 0,3, que é elevado para uma companhia nessas condições e que deve gerar prejuízos trimestrais superiores a R$ 1 bilhão por um período prolongado.

Interessante observar que a companhia já possui um Lucro Operacional positivo, mas que é completamente consumido pelas despesas financeiras. Precisamos continuar atentos. A empresa pode dar uma entrada para compra daqui a alguns meses ou anos, se conseguir seguir seu plano de recuperação e recuperar alguma participação de mercado.

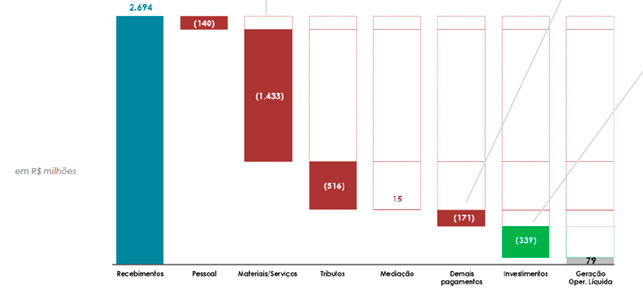

O interessante de empresas em recuperação judicial é que elas prestam informações mensais. A última disponível setembro /2018 mostra que a companhia conseguiu pelo segundo mês consecutivo gerar Caixa Livre, veja abaixo:

Confira também os resultados de Itaúsa do 3T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Não perca a nossa promoção de Black Friday! Saiba mais clicando aqui.

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários.

Sugestão aos destinatários

Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.