Resultados de Direcional

DIRECIONAL(códigos Bovespa: DIRR3)

RESUMÃO – Resultados 3T17:

(Data de divulgação: 14/novembro/2017)

(Dados retirados do site de RI)

– Pontos POSITIVOS:

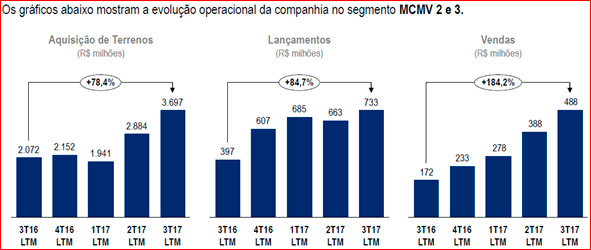

– Estratégia de expansão no segmento MCMV 2 e 3:

Durante o 3T17, a Direcional seguiu executando sua estratégia de expansão de sua operação no segmento MCMV 2 e 3 (“Programa Minha Casa, Minha Vida – Faixas 2 e 3”), cujo desempenho operacional novamente apresentou resultados relevantes, com destaque para os volumes de lançamentos, vendas e novo recorde de aquisição de terrenos alcançados nesse trimestre.

Considerando o cronograma de início das obras e ciclo construtivo destes projetos, a empresa acredita que este desempenho operacional impactará, com maior relevância, os resultados financeiros dos próximos trimestres.

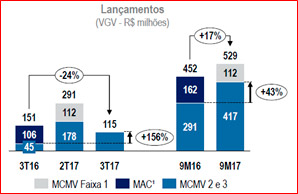

– Lançamentos:

No 3T17, a Direcional lançou três empreendimentos/etapas, todos os estão enquadrados no segmento MCMV 2 e 3, totalizando VGV(“Valor Geral de Vendas”) de R$ 115 milhões (% Direcional) e 740 unidades. No acumulado do 9M17, os lançamentos atingiram VGV de R$ 529 milhões (% Direcional), crescimento de 17% em relação ao 9M16. Vale destacar os lançamentos do MCMV 2 e 3, que atingiram VGV de R$ 417 milhões no 9M17, crescimento de 43% em relação ao 9M16.

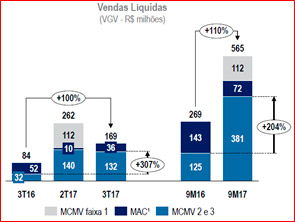

– Vendas contratadas:

No 3T17, as vendas líquidas atingiram VGV de R$ 169 milhões, crescimento de 100% quando comparado ao 2T17. No acumulado do 9M17, as vendas líquidas atingiram R$ 565 milhões, crescimento de 110% em relação ao 9M16. O segmento MCMV 2 e 3 atingiu recorde de vendas de R$ 381 milhões, representado crescimento de 204% em relação ao 9M16.

– Aquisições de Terrenos:

No 3T17, foram adquiridos doze terrenos voltados ao segmento MCMV 2 e 3, com potencial de construção de 7.672 unidades e VGV de R$ 1,1 bilhão (% Direcional). Estes terrenos estão localizados nos estados de São Paulo, Rio de Janeiro e Manaus. O custo médio de aquisição foi equivalente a 8,9% do VGV potencial, sendo que 76% do pagamento se dará via permuta, que não causa impacto no caixa da empresa no curto prazo.

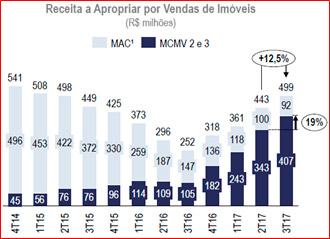

– Receitas a Apropriar do segmento de vendas de imóveis (incorporação):

No 3T17, a empresa apresentou crescimento de 12,5% nas Receitas a Apropriar do segmento de vendas de imóveis (incorporação) em relação ao 2T17. Esse desempenho deve-se ao crescimento de vendas dos projetos MCMV 2 e 3, que resultou um aumento de 19% na receita a apropriar, cujas obras estão em fase inicial, com saldo representativo de resultado a apropriar.

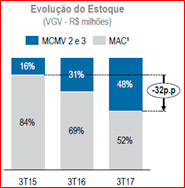

– Estoque:

A Direcional apresentou uma melhora do mix de estoque entre os segmentos, com redução do estoque MAC (segmentos Médio Padrão, Médio-Alto Padrão e Comercial) e aumento substancial do MCMV 2 e 3, que passou a representar 48% do total, sendo este um estoque mais novo e com maior liquidez.

– Endividamento:

O saldo bruto de empréstimos e financiamentos atingiu R$ 950 milhões no 3T17, redução de 3% em relação ao 2T17 mas com crescimento de 5% em relação ao 3T16. A Direcional encerrou o trimestre com dívida líquida sobre patrimônio líquido de 22,9%, representando um dos índices de alavancagem mais baixos entre os pares do setor.

– Pontos NEGATIVOS:

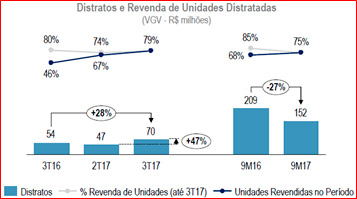

– Distratos:

No 3T17, os distratos ficaram em R$ 70 milhões, crescimento de 28% em relação ao 3T16. No acumulado do 9M17, os distratos ficaram em R$ 152 milhões, redução de 27% em relação ao 9M16. Cabe destacar que no 3T17, 79% das unidades distratadas foram revendidas no próprio trimestre.

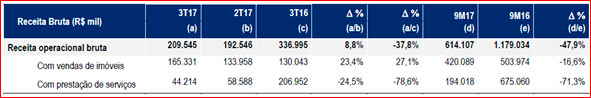

– Receita operacional bruta:

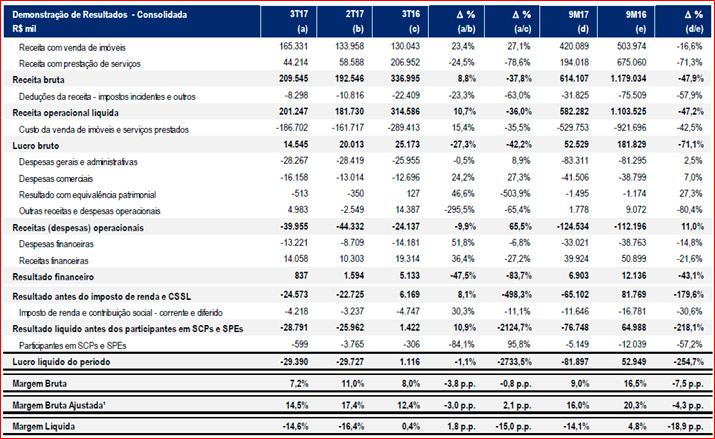

A receita bruta da empresa somou R$ 210 milhões no 3T17, 38% abaixo dos R$ 337 milhões atingidos no 3T16, mas com crescimento de 9% aos R$ 193 milhões apresentados no 2T17.

No 9M17 a receita bruta somou R$ 614 milhões, 48% inferior ao mesmo período do ano anterior. Este desempenho foi impactado, principalmente, pelo menor volume de unidades em construção no segmento de prestação de serviços (obras por empreitada), com redução de 71%.

É importante destacar o crescimento de 23% da receita de vendas de imóveis quando comparado ao 2T17 e 27% em relação ao 3T16. Este desempenho está em linha com a estratégia da empresa de aumentar a participação do segmento de incorporação focada no MCMV 2 e 3.

– EBITDA:

No 3T17, o EBITDA Ajustado foi negativo em R$ 4 milhões, ante R$ -7 milhões do 2T17. A margem EBITDA ficou negativa em 2,3%.

– Resultado líquido:

No 3T17, a empresa obteve prejuízo líquido de R$ 29 milhões, em linha com o resultado apresentado no 2T17. Ajustando este resultado pelo efeito não recorrente de ajuste do valor contábil do estoque no valor de R$ 9,1 milhões, o prejuízo líquido seria de R$ 20 milhões, redução de 31%.

Conclusão sobre os resultados:

É importante ressaltar que é o quarto resultado seguido de prejuízo da empresa e ainda deve ter mais pelo menos dois desses. A contabilidade Poc faz as empresas de construção demorarem muito para registrar as vendas como receitas e por isso vemos que a empresa aumenta a quantidade de Receitas a Apropriar, mas não a Receita Líquida em si.

Importante registrar que esse não recorrente de 9 mihões de reais do ajuste foi referente a um empreendimento em Manaus. Recentemente no 2T 2017 a empresa comprou outro terreno na mesma região que deve ter seu VGV revisto para baixo também.

A empresa segue a sua estratégia de construir e lançar apenas MCMV2 e 3 (Minha Casa Minha Vida) e realmente esses imóveis estão com uma velocidade sobre oferta maior (18%) contra 12% da média da empresa. Mostrando que a estratégia está certa, mas talvez demore mais para começar a aparecer os resultados.

O que eu realmente achei ruim foi a queda das vendas líquidas, ocasionada pelo aumento dos distratos. (Muitos compradores na hora de pegar as chaves precisam transferir o financiamento da incorporadora para o banco, e aí o banco não concede o crédito, e isso força um distrato indesejado). Essa categoria de imóveis depende muito do financiamento bancário. Outro fator que reduziu as vendas líquidas foi a menor quantidade de vendas brutas da companhia também.

O endividamento aparece reduzido, mas em outubro a empresa emitiu mais 270 milhões de reais em debêntures.

Quem assina a área de Membros sabe que Dirr3 (Direcional) faz parte da carteira Dica de Hoje. É uma case que eu acredito bastante, mas temos que estar conscientes de que o risco da empresa cresceu um pouco. Por isso, no relatório de sábado pedi para que fizessem uma redução dessa posição e incluísse uma outra ação de construção na carteira para manter o percentual de ações do setor. Mas, aí somente assinantes irão descobrir qual a ação que entrou ontem na carteira. 2018 tem tudo para ser o ano da construção.

Confira o último relatório gratuito de Saraiva.

Como Warren Buffet diz:

“O investimento em ações tem duas Regras. A primeira é, não perca dinheiro e a Segunda é volte para primeira.”

Além dessas existem muitas outras análises tanto em texto (relatórios) quanto em vídeos, assine já a área de membros Gold!

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]

Para assinar o Plano Mensal: Clique aqui

Para assinar o Plano Anual com desconto anual de 32% !!

Pagando menos de R$1,00 por dia! Clique aqui

[/feature_box]

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.