PETROBRAS(códigos Bovespa: PETR3, PETR4)

RESUMÃO – Resultados 2T19:

(Data de divulgação: 1/agosto/2019)

(Dados retirados do site de RI)

– Estratégia da Empresa:

O plano Estratégico (PE 2040) e de Negócios e Gestão (PNG 2019-2023) da Petrobras possui foco na exploração e produção de óleo e gás natural, notadamente no pré-sal brasileiro. No médio prazo a comercialização e utilização do gás natural como fonte de geração de energia ganhará mais relevância nas operações da empresa, seguindo a tendência desse combustível na transição energética. No longo prazo, estudarão oportunidades em energias renováveis, que tenham sinergias com suas atividades e vantagens competitivas. A tecnologia digital permeará suas atividades ao longo desse horizonte (PE 2040) com o objetivo de redução de custos e aumento de produtividade.

Os desinvestimentos da Petrobras somaram US$ 15 bilhões até o final de julho, com destaque para as transações da TAG, da BR Distribuidora e de campos maduros de petróleo. A Petrobras se comprometeu a vender 8 refinarias, o que representa metade de sua capacidade de refino. O primeiro pacote de 4 refinarias (RNEST, RLAM, REPAR e REFAP) já avançou para a fase de recebimento de propostas não-vinculantes e os teasers para o segundo pacote (REMAN, LUBNOR, REGAP e SIX) serão lançados no próximo mês. Somado a isso, a empresa segue firmemente comprometida em sair completamente dos negócios de transporte e distribuição de gás natural e em reduzir a sua participação nas compras para menos de 50%, concentrando-a consequentemente na exploração e produção.

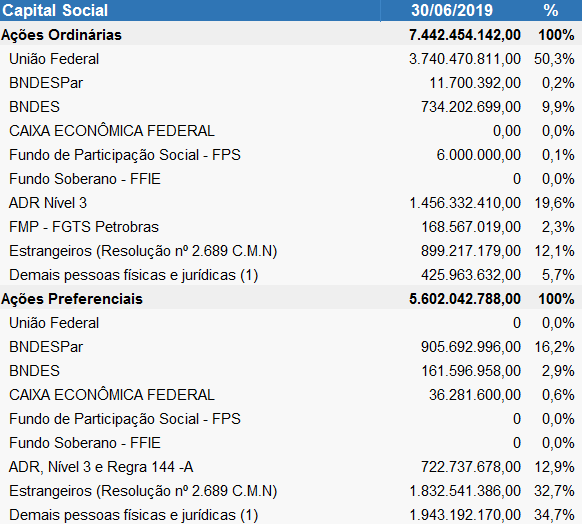

– Composição Acionária:

– Destaques Operacionais e Financeiros:

– Receita de Vendas:

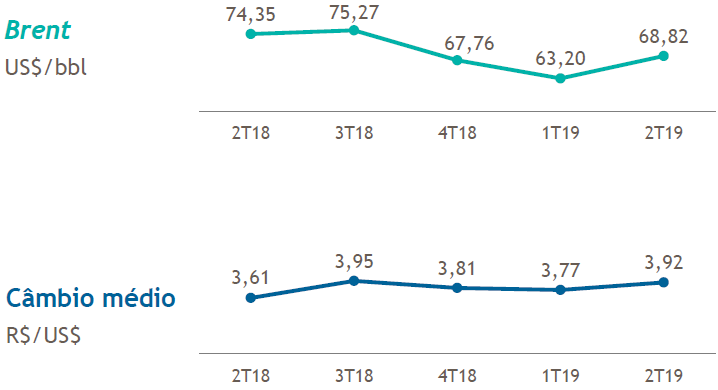

No 2T19, a receita de vendas totalizou R$ 72,6 bilhões, 2,4% acima do 1T19. Esse aumento é explicado principalmente: pela elevação das cotações internacionais do petróleo (Brent) e da valorização do dólar, que na média ficaram 9,0% e 4,0% acima do trimestre anterior, respectivamente, resultando em maiores preços de venda de diesel e gasolina (R$ 3,3 bilhões); pela melhora no crack spread da gasolina e dos preços de nafta; pelo maior volume de vendas de diesel e GLP no Brasil, em função da sazonalidade do mercado (R$ 1,6 bilhão) e pelo aumento da receita com exportações como reflexo dos maiores preços das commodities (R$ 0,9 bilhão). Estes resultados foram parcialmente compensados pela redução das vendas das unidades internacionais (R$ 2,3 bilhões), em consequência da venda da refinaria de Pasadena e de empresas de distribuição no Paraguai, e pela redução na receita de vendas com energia elétrica (R$ 1,2 bilhão), refletindo a diminuição dos preços em função da melhora das condições hidrológicas.

– EBITDA Ajustado:

No 2T19, o EBITDA ajustado consolidado atingiu R$ 32,7 bilhões, 19% acima dos R$ 27,5 bilhões no 1T19, em função do aumento do preço do barril de petróleo Brent e da valorização do dólar frente ao real, que resultaram em maiores preços de derivados, da realização de estoques formados a custos menores no período anterior, do maior volume de vendas de diesel e das melhores margens de gasolina, nafta e gás natural.

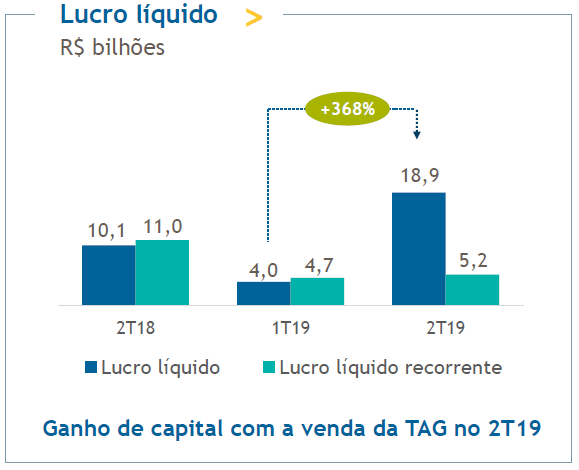

– Lucro Líquido:

O Lucro Líquido da Petrobras no 2T19 totalizou R$ 18,9 bilhões, cerca de 4,7 vezes o resultado do 1T19 – como resultado do ganho da venda da TAG, parcialmente compensadas pelas maiores variações cambiais negativas e aumento das despesas com imposto de renda e contribuição social em razão do maior resultado antes de impostos e da baixa de ativos fiscais diferidos sobre parcela de provisões judiciais.

No entanto, o Lucro Líquido Recorrente (excluindo o impacto dos itens não recorrentes) foi de R$ 5,2 bilhões, aumento de 15,9% em comparação com 1T19 (R$ 4,8 bilhões) e redução de -46,7% em comparação com 2T18 (R$ 10,5 bilhões). No lucro líquido os itens não recorrentes totalizaram R$ 20,8 bilhões antes dos impostos, com destaque para: ganhos com vendas de ativos (R$ 21,2 bilhões), perdas com contingências judiciais (R$ 680 milhões) e o Programa de Desligamento Voluntário – PDV (R$ 336 milhões).

– Fluxo de Caixa Livre:

No 2T19, o fluxo de caixa livre foi positivo pelo décimo-sétimo trimestre consecutivo, totalizando R$ 11,3 bilhões. Este resultado foi obtido através da melhora da geração operacional, pelos mesmos motivos que impactaram positivamente o EBITDA e pela redução dos investimentos em relação ao 1T19. Este valor representou um aumento de 3,3% em comparação com 1T19 e uma redução de -27,3% em relação ao 2T18.

– Investimentos:

No 2T19, os investimentos totalizaram US$ 2,6 bilhões, sendo que 76% correspondem a investimentos de capital e 24% a investimentos correntes.No segmento de “Exploração e Produção”, os investimentos totalizaram US$ 2,1 bilhões no 2T19, 6,9% acima do 1T19, e concentraram-se principalmente: no desenvolvimento da produção de novos campos de petróleo no pólo pré-sal da Bacia de Santos; na manutenção da produção nos campos maduros e na melhoria da eficiência operacional das novas plataformas.

A Petrobras revisou a sua meta de CAPEX de 2019 que era de US$ 16 bilhões para um intervalo entre US$ 10 e 11 bilhões. A nova projeção reflete as postergações de projetos, otimizações, câmbio e a premissa de não mais considerar nos seus investimentos o pagamento das equalizações referentes à unitização de campos.

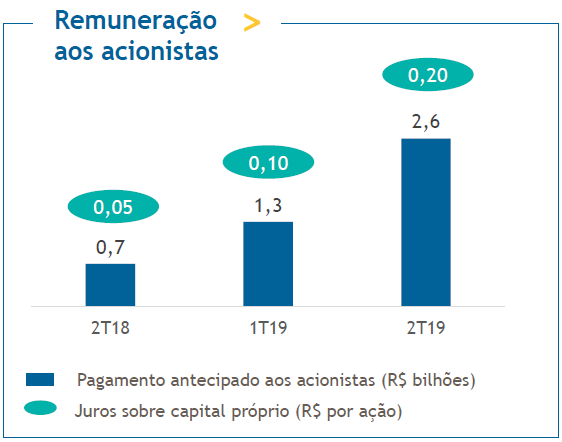

– Remuneração aos acionistas:

Com a expectativa da melhora do lucro líquido para o exercício de 2019, o Conselho de Administração da Petrobras aprovou a antecipação de distribuição de remuneração aos acionistas sob a forma de juros sobre o capital próprio (JCP) no valor de R$ 2,6 bilhões, equivalente a R$ 0,20 por ação ordinária e preferencial por circulação, superando os R$ 0,10 por ação do trimestre anterior.

– Produção de petróleo, LGN e gás natural:

A produção de óleo, LGN e gás natural no 2T19 foi de 2,63 milhões boed, o que representou um aumento de 3,8% em comparação com 1T19 e uma redução de -1% em comparação com 2T18. Na comparação entre os semestres, a produção de óleo equivalente diminuiu de 2,67 para 2,58 milhões boed devido ao efeito das vendas de ativos produtores, que totalizou 82 Mboed e ao declínio de produção de 9,6% nos últimos 12 meses (255 Mboed), compensado pelo aumento de 13% na produção do pré-sal como resultado do crescimento da produção das plataformas recém-instaladas.

A empresa decidiu revisar seu guidance de produção de 2019 para 2,7 milhões de barris de óleo equivalente por dia (sendo 2,1 milhões de barris por dia a produção de óleo), com variação de +/- 2,5%.

– Custo médio de extração (lifting cost):

No 2T19, o custo médio de extração (lifting cost) no Brasil (“Total E&P”) ficou em US$10,4 por barril, igual em relação ao 1T19. O lifting cost sem participação governamental no pré-sal se mantém no patamar de US$ 6 por boe de forma consistente ao longo dos trimestres, ao compararmos com 1T19 tivemos uma redução de -11,7%, devido ao ramp up de produção das plataformas do campo de Búzios que contribuíram para a redução do indicador.

No pós-sal, ocorreu um aumento no lifting cost devido a maior duração nas intervenções em poços e redução da produção com a parada de plataformas (P-33 e P-37), além do declínio dos campos. Em águas rasas, o aumento no lifting cost é justificado pela parada de produção das plataformas P-9 e PNA-1. Em terra, apresentaram uma redução do lifting cost, devido à redução de gastos com equipamentos de transporte de carga, além da antecipação para o 1T19 de intervenções em poços terrestres.

– Endividamento:

Em 30 de junho de 2019,a dívida bruta da Petrobras recuou 4,7% atingindo US$ 101 bilhões, com prazo médio de 10,25 anos e custo médio de 6,0% ao ano.

A dívida liquida caiu de US$ 96 bilhões no 1T19 para US$ 84 bilhões no 2T19, principalmente devido ao aumento da posição de caixa que atingiu US$ 17 bilhões, refletindo a sólida geração de caixa e a entrada dos recursos provenientes da venda da TAG.

O índice dívida líquida/LTM EBITDA ajustado foi de 2,69x considerando os efeitos do IFRS 16, uma redução significativa em relação ao índice de 3,19x registrados em 31 de março de 2019.

A desalavancagem é prioridade para a Petrobras, cuja meta é reduzir o índice dívida líquida/ EBITDA ajustado para 1,5 x em 2020, considerando os efeitos do IFRS 16.

Conclusão sobre os resultados:

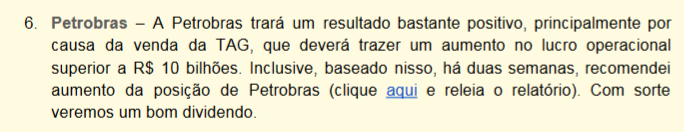

Antes de começar, gostaria de mostrar uma imagem do que eu escrevi no relatório para assinantes no dia 13/07/2019, com relação a minha expectativa sobre os balanços de Petrobras. Veja a imagem abaixo:

Vejam que o resultado com um aumento substancial sobre o lucro líquido já era previsível, assim como o aumento dos dividendos que, como foi apresentado no resumo, quadruplicou frente ao anunciado no 2T2018. Foi anunciado R$ 0,05 no 2T2018; R$ 0,10 no 1T2019 e agora R$ 0,20 no 2T2019.

Lembro, ainda, que em Novembro de 2019 haverá o leilão dos campos de Petróleo por parte do Governo Federal e a Petrobras tem cerca de R$ 9 bilhões a receber de cessão onerosa por esses campos. O próprio Bittencourt, que é nosso especialista em óleo e gás, já escreveu sobre isso aqui no nosso site(clique aqui).

[epico_capture_sc id=”2764″]

Pensando na produção, vimos que o Guidance da companhia é de produzir 2,7 milhões de barris por dia em média este ano e também vimos que a média do primeiro semestre foi de 2,58 milhões de barris por dia. Assim, a companhia mostra ao mercado que tem planos de aumentar a produção no segundo semestre de 2019.

Olhando mais para frente ainda e nos próximos 5 anos, a Petrobras tem uma capacidade de rampup dos poços já existentes no pré-sal de aumentar a capacidade de produção em mais de 500 mil barris diários. A minha estimativa é que em 2024 a Petrobras esteja produzindo 3,2 a 3,3 milhões de barris de óleo equivalente por dia (boed)

Mas Daniel, então por que a Petrobras registrou um lucro líquido de R$ 18 bilhões, inclusive maior que o do 1T2019, se retirarmos os não recorrentes, e as ações caíram tanto?

A Petrobras vende Petróleo. E o Petróleo é uma commodity, ou seja, não é a Petrobras que define o seu preço de venda. Quem define é o mercado internacional. Veja, na imagem abaixo, o que aconteceu com o preço do petróleo tipo Brent.

Veja acima que, no dia 01/08/2019, quando a Petrobras divulgou seus resultados, as ações subiram 4% e o Petróleo do tipo Brent era negociado a US$ 64. Hoje, uma semana depois, está sendo negociado a US$ 56. Este é o mesmo motivo pelo qual a PetroRio (PRIO3) e a Enauta (ENAT3) estão sendo impactadas também.

Com muitos desinvestimentos, uma estratégia de aumentar a produção futura, minha expectativa é que Petrobras vire uma das ações que mais paguem dividendos na Bolsa a partir de 2021.

No entanto, temos três problemas que podem “azedar” essa expectativa:

- Ela depende do preço do barril do petróleo. Vendendo metade dos ativos de refino, dependerá cada vez mais de um preço de petróleo acima de US$ 50. Mesmo o lifting cost do pré-sal sendo muito baixo, a empresa não se torna competitiva, porque a participação governamental nos resultados da companhia é muito muito grande. (Repeti o muito de propósito. Tal do Custo Brasil).

- Ela depende de um dólar alto. Quanto maior o preço do dólar, mais receita a companhia tem, e como o custo é em reais, acaba se beneficiando. Esta é uma verdade desde 2017, quando a Petrobras passou a adotar o preço do mercado internacional para precificar os combustíveis.

- Eleições de 2022. Caso a gasolina esteja cara, pode haver alguma intervenção do Governo, sócio controlador e majoritário da companhia, para melhorar a popularidade.

Muitos vão me perguntar sobre os carros elétricos no futuro.

Esta também é uma questão importante e que vai afetar o consumo do Petróleo no mundo, assim como o preço do Barril. No entanto, no Brasil, eu imagino que haverá uma “demora proposital” para adoção destes carros. Ou ainda um aumento de alíquota de impostos, visto que o Governo Federal é o principal acionista da Petrobras e ele não quer perder os dividendos que ela gera todos os anos para os cofres públicos.

Cabe ainda ressaltar que, em um prazo mais longo, a Petrobras terá uma produção muito grande de gás, que será transformada em energia elétrica. As usinas termelétricas novas,movidas a gás natural produzido pela Petrobras, farão ela migrar de uma empresa de Petróleo para uma empresa de energia e gás gradativamente entre os anos de 2025 a 2040.

Não precisa me mandar e-mail com medo, ou perguntando se vale a pena comprar ou vender, pois esta mudança de estratégia está prevista apenas para o longuíssimo prazo. Atualmente, o foco é a exploração e a Produção de Petróleo no Pré-sal.

Quero ressaltar que acredito que no próximo ano a Petrobras ainda irá distribuir um dividendo muito grande. Em 2018, ela registrou um lucro líquido pouco maior que R$ 25 bilhões e anunciou R$ 0,70 por ação em 21/12/2018.

Com a venda de ações da BR Distribuidora, a cessão onerosa, essa venda da TAG e outros desinvestimentos que venham a surgir, eu não me surpreenderia se ela pagasse entre R$ 1,20 e R$ 1,50 em dividendos no final do ano, além dos trimestrais. Isso daria uma distribuição entre R$ 15,5 e R$ 20 bilhões.

Por um lado, seria bom para os acionistas, que receberiam a sua parte em todo esse processo de desinvestimentos, e por outro lado seria uma forma de “devolver” ao Governo parte do valor pago pela cessão onerosa, pagamento que deve ocorrer após o leilão do pré-sal do dia 06/11/2019.

O governo espera arrecadar mais de R$ 100 bilhões neste leilão para fechar as contas com um déficit pequeno ou até com um superávit primário (cenário quase impossível).

Por sinal, para saber o preço justo, e ter ideia se vale a pena comprar ou vender, você assinante, clique aqui e vá na Parte Resultados de Empresas – 2T2019, e saiba o preço justo da companhia. Você que ainda não é, abaixo temos mais informações, como você pode se tornar um novo Membro Gold.

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$ 1,60 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira de Dividendos | Não | Sim | Sim |

| Carteira Número de Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + FIIs) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 579,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto,

desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.