Resultados de TAESA do 2T19 (códigos Bovespa: TAEE11, TAEE3, TAEE4)

RESUMÃO – Resultados 2T19:

(Data de divulgação: 6/agosto/2019)

(Dados retirados do site de RI: http://ri.taesa.com.br)

– Estratégia de TAESA:

A Transmissora Aliança de Energia Elétrica S.A. (“Taesa”) é um dos maiores grupos concessionários de transmissão de energia elétrica do país com 36 concessões, 12.726 km de linhas de transmissão e uma Receita Anual Permitida de R$ 2.712 milhões (RAP – ciclo 2018-2019).

A empresa é dedicada exclusivamente à atividade de transmissão de energia elétrica, suas receitas são altamente previsíveis (receitas fixas reajustadas anualmente pela inflação) e possui um histórico consistente de pagamento de Dividendos com payout histórico na faixa de 90% (percentual do lucro líquido distribuído na forma de proventos).

No 2T19 a Taesa continuou seus esforços em projetos de greenfield e brownfield, concluiu a aquisição da participação da Eletrobrás na ETAU, Brasnorte e Transmineiras, adicionando R$ 52,6 MM a sua RAP (ciclo 2019-2020) e iniciou as obras dos empreendimentos Aimorés, Paraguaçu, Janaúba e Ivaí após as emissões das licenças de instalação (LI’s) pelos órgãos ambientais responsáveis. Ainda nesse trimestre, obteve a anuência da ANEEL para a aquisição de 51% das ações do Triângulo Mineiro Transmissora de Energia S.A. (“TMT”) e da Vale de São Bartolomeu Transmissora de Energia S.A. (“VSB”) e está trabalhando para concluir o processo de aquisição dos ativos da Âmbar Energia e assim adicionar mais de R$ 130 MM de RAP e 1.227 km de novas linhas a sua base de ativos.

– Composição Acionária:

– Destaques Operacionais e Financeiros:

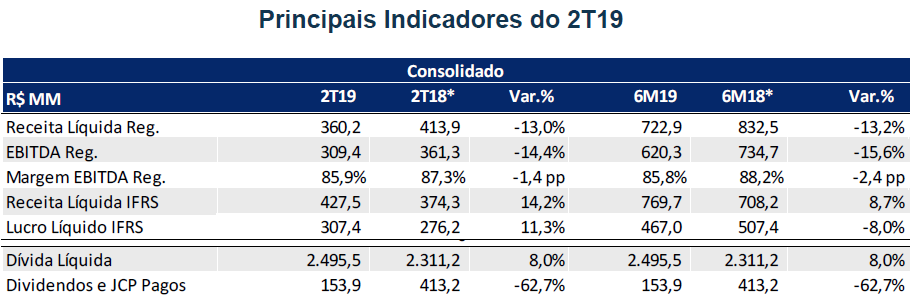

– Receita Líquida IFRS:

A Receita Líquida IFRS do 2T19 foi de R$ 427,5 MM, 14,2% maior que o 2T18, devido principalmente ao aumento nos investimentos nos projetos em construção e reforços, com acréscimo na receita de construção em R$ 33,7 MM (+61,2%), e ao aumento dos índices macroeconômicos (IGP-M e IPCA) resultando no crescimento de R$ 13,5 MM (+13,4%) na receita de correção monetária.

– Custos, Despesas, Depreciação e Amortização IFRS:

No 2T19, os Custos, Despesas e Depreciação e Amortização da Taesa totalizaram R$ 114,4 MM, 32,1% maior quando comparado ao 2T18. Com destaque positivo para redução de -6,3% na linha de Pessoal e destaque negativo para o aumento de R$ 29,9 MM (+90%) na linha de Material devido ao aumento dos custos com construção, principalmente, nos empreendimentos de Miracema e Mariana e aos gastos com reforços e melhorias de algumas concessões.

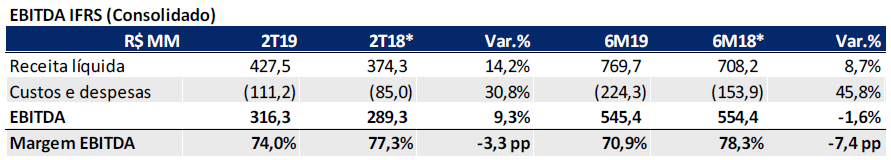

– EBITDA/Margem EBITDA IFRS de TAE11:

O EBITDA IFRS no 2T19 totalizou R$ 316,3 MM com margem EBITDA de 74,0%, o que representa um aumento de 9,3% em relação ao EBITDA IFRS do 2T18, reflexo do aumento da receita de correção monetária em função dos maiores índices de inflação, menor Parcela Variável registrada nesse trimestre e aumento dos custos.

OBS: O EBITDA IFRS não é uma medida que reflete a geração de caixa operacional da empresa, uma vez que o padrão IFRS gera um descolamento entre DRE e Fluxo de Caixa.

– Resultado de Equivalência Patrimonial IFRS:

No 2T19 o Resultado de Equivalência Patrimonial IFRS totalizou R$ 96,2 MM, 26,0% maior que o registrado no 2T18. Este aumento ocorreu principalmente pelos maiores investimentos nas concessões em construção (EDTE e ESTE, que fazem parte da TBE, Ivaí, Paraguaçu e Aimorés) cujas margens de construção impactam o resultado dos empreendimentos.

– Resultado Financeiro Líquido:

A despesa financeira líquida IFRS totalizou R$ 71,6 MM no 2T19, 30,9% maior em relação ao 2T18. O aumento de 92,1% nas “Receitas Financeiras” ocorreu em razão do maior volume médio de caixa aplicado, da maior rentabilidade alcançada nas aplicações e da menor distribuição de dividendos no 1S19 quando comparado ao 1S18. O aumento de 37,3% dos “Juros incorridos” foi devido ao maior volume de dívida entre os períodos comparados. O aumento de 22,9% na linha de “Variações monetárias” ocorreu basicamente devido ao aumento da dívida compensando a queda do IPCA entre os períodos comparados.

– Lucro Líquido IFRS:

O Lucro Líquido IFRS totalizou R$ 307,4 MM no 2T19 versus R$ 276,2 MM no 2T18, um aumento anual de R$ 31,2 MM (+11,3%). Vale destacar ainda o aumento de 92,6% do lucro líquido quando comparado ao 1T19, explicado basicamente pela retomada dos índices IGP-M e IPCA, entre o 2T19 e o 1T19, que impactaram tanto a receita de correção monetária quanto a linha de equivalência patrimonial. No 1S19 o Lucro Líquido IFRS somou R$ 467,0 MM, 8,0% menor na comparação com o 1S18.

– Endividamento:

No 2T19, a Dívida Bruta da Taesa totalizou R$ 4.690,8 MM, um aumento de 31,4% em relação ao registrado no 1T19. O caixa ficou em R$ 2.195,3 MM, maior em 82,8% contra o 1T19, resultando em uma dívida líquida de R$ 2.495,5 MM, com um crescimento de 5,3% no trimestre.

Este aumento na dívida líquida neste período foi influenciado basicamente pelo pagamento de dividendos e JCP realizados no trimestre, compensado em parte pela geração de caixa operacional. Já o aumento da dívida bruta em IPCA é explicado pela 2ª série da 6ª emissão da Taesa no valor de R$ 210 MM e a variação da dívida bruta em CDI é decorrente da 1ª série da 6ª emissão de debêntures da Taesa no valor de R$ 850 MM. Considerando a dívida líquida proporcional das empresas controladas em conjunto e coligadas, a relação dívida líquida sobre EBITDA ficou em 1,8x no 2T19, ligeiramente acima ao registrado no 1T19 (1,7x).

[epico_capture_sc id=”2764″]

– Redução de 50% da RAP:

Os contratos de concessão de transmissão da Taesa licitados entre 1999 e 2006 (Categoria II) preveem a redução de 50% da RAP (Rede Básica) a partir do 16º ano de operação comercial das instalações. Para os ciclos 2016-2017, duas concessões da Taesa atingiram o 16º ano de operação e terão redução de 50% no RAP. Para os ciclos 2017-2018, 2018-2019 e 2019-2020, onze concessões da TAESA atingiram ou irão atingir o 16º ano de operação.

– Projetos em Construção:

A Taesa possui atualmente 9 empreendimentos em construção com um investimento total de R$ 5.595 MM e uma RAP de R$ 1.008 MM (ciclo 2019-2020). Considerando apenas a participação da Taesa nessas concessões, o montante a ser investido é de R$ 3.774 MM com uma RAP proporcional de R$ 672 MM.

Conclusão sobre os resultados de TAESA do 2T19

Taesa é, provavelmente, o melhor exemplo de empresa que o investidor busca dividendos. A companhia tem um negócio muito previsível que funciona da seguinte forma.

- A companhia vence uma licitação para construir uma linha de transmissão

- Realiza os investimentos (Custos de Construção) durante um período que gira entre 3 e 5 anos.

- Termina a construção e pede a licença para a Aneel

- Começa a transmitir a energia por meio de seus fios

- A Receita que ela fará jus chama-se RAP e independe da quantidade de energia transmitida. O valor é pago para remunerar os gastos incorridos na construção da linha de transmissão.

- Esta Receita possui reajuste por algum índice de inflação, hoje em dia, normalmente o IPCA e o prazo é de 30 anos.

O que eu quis mostrar acima é que uma vez que a companhia construiu a linha de transmissão ela possui uma receita garantida e previsível por 30 anos!

Cabe ressaltar ainda que os custos de manutenção são pequenos. Tanto que a Margem Líquida e a Margem Ebitda do 2T2019 superam os 70%.

Como a companhia não tem muita necessidade de Capex incremental esta pode devolver quase todo o lucro líquido para os acionistas na forma de dividendos.

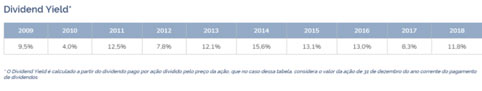

Veja acima, que nos últimos 5 anos, a companhia pagou cerca de 90% do lucro líquido na forma de dividendos, mas o valor deste cresceu muito pouco.

Isso ocorreu porque a companhia passou muitos anos sem realizar muitos investimentos relevantes. Agora, que a maioria de suas concessões está chegando ao 16º ano, e a sua RAP está se reduzindo pela metade a companhia começou a investir em novos projetos.

Antes de analisarmos o impacto nos resultados dos novos projetos, cabe ressaltar que Taesa, é uma das queridinhas daqueles investidores que estão saindo da Renda Fixa e migrando para a Bolsa, por causa da imagem abaixo:

Veja na imagem acima que o Dividend Yield de Taesa ao longo dos últimos 8 anos foi superior a 10% em quase todos, chegando a atingir o ápice de 15,6% em 2014.

Imagina, o investidor de Renda Fixa que está ganhando um cupom de juros real 7,5% ao ano prefixado, ou um cupom anual de 4,3% além da variação da inflação para o Longo prazo.

Agora imagina, que este mesmo investidor pode comprar Taesa, receber cerca de 8% a 10% ao ano, e ainda participar de um possível crescimento da companhia. Parece bem interessante né? E é exatamente por isso que a Taesa teve uma última pernada de alta.

Um outro motivo importante para que a Taesa tenha resultados mais fortes, lucros mais robustos, e com isso um dividendo maior é a alta inflação que insistiu em estar presente no 2T2019. Para o 3T2019, o cenário parece muito mais desafiador para Taesa.

E por fim, cabe mencionar que a companhia está investindo nos próximos anos mais de R$ 3,7 bilhões para incrementar sua RAP anual permitida em mais de R$ 670 milhões. Outro investimento que Taesa está buscando é a aquisição dos ativos da Ambar Energia que adicionará R$ 130 milhoes de RAP e mais de 1220 km de extensão.

A RAP anual permitida atual da Taesa é de R$ 2,712 bilhões, os projetos que ainda devem reduzir a sua RAP pela metade devem trazer impacto negativo para o Fluxo de Caixa da companhia em torno de R$ 300 milhões anuais. Contabilmente, este valor de redução já foi linearizado nos fluxos do IFRS, ou seja, essa redução afeta o Caixa, mas não muda o pagamento de dividendos.

A previsão é que nos próximos 3 anos a Receita de Taesa cresça R$ 500 milhões, ou quase 20%, além da inflação.

Com taxas de juros cada vez menores, um endividamento controlado, uma ampla geração de Caixa e receitas previsíveis, posso utilizar taxas de descontos menores no modelo de Fluxo de Caixa descontado para calcular o Preço Justo.

Mas o preço justo e finalmente, a resposta se vale a pena ou não comprar, nós passamos na Area de Membros Dica de Hoje. Mas informações sobre as assinaturas estão abaixo.

Últimos dias para se inscrever no Curso que eu ensino as minhas estratégias de investimentos. Não perca a chance, clique aqui

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$ 1,60 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira de Dividendos | Não | Sim | Sim |

| Carteira Número de Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + FIIs) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 579,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.