VALE (código Bovespa: VALE3)

RESUMÃO – Resultados 3T19:

(Data de divulgação dos resultados ao mercado: 24/outubro/2019)

(Dados retirados do site de RI:http://www.vale.com/brasil/PT/investors/Paginas/default.aspx)

– Estratégia da Empresa:

No 3T19, a Vale (VALE3) apresentou uma estabilização de seu negócio e avançou no objetivo de reparação integral de Brumadinho. A descaracterização de 9 barragens a montante continua, com a conclusão da primeira barragem prevista para o 1T20. A empresa conseguiu reduzir o seu custo C1 e as despesas de parada em relação ao 2T19.

O foco da Vale (VALE3) continua sendo a evolução do seu portfólio de produtos premium3) ajustado às demandas de mercado, aliadas ao compromisso com a segurança e à alocação disciplinada de capital, com intuito de reduzir as incertezas e conduzir a empresa para resultados sustentáveis.

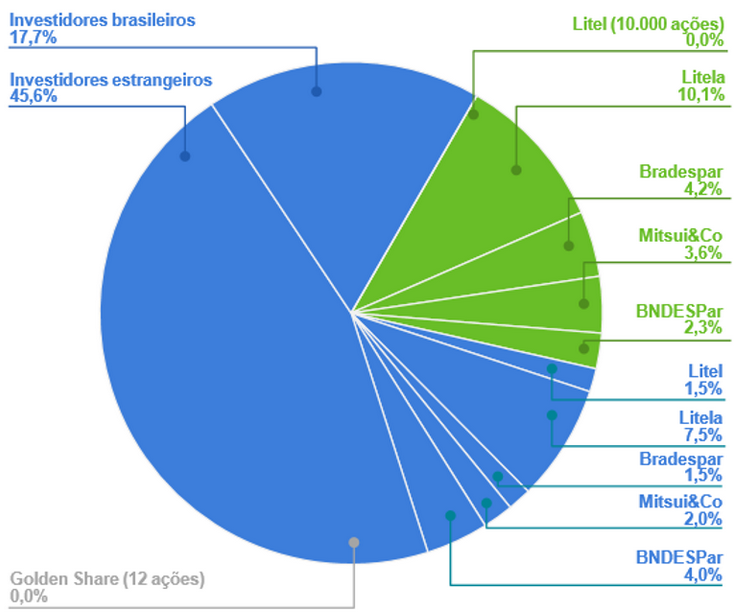

– Composição Acionária:

– Destaques Operacionais e Financeiros:

– Reparação e Retomada da produção interrompida:

A Vale (VALE3) já pagou aproximadamente R$ 2,25 bilhões em compensações por danos materiais e morais, individuais e coletivos, sendo estabelecidos os principais acordos para indenizações civis e trabalhistas. Concluíram também outros 22 acordos para cobrir frentes específicas, como apoio aos municípios na prestação de serviços públicos e infraestrutura, recuperação ambiental e abastecimento de água. A Vale definiu um plano para tratamento de rejeitos e recuperação ambiental, com 23 estruturas integradas previstas, incluindo duas estações de tratamento de água, que já estão em operação.

No 3T19, a Vale (VALE3) incorreu em despesas que não se qualificam como provisão, no valor de US$ 225 milhões. Estas despesas referem-se a serviços de comunicação, acomodação e assistência humanitária, equipamentos, serviços jurídicos, água, ajuda alimentícia, impostos, entre outros.

Neste trimestre, a Vale não reconheceu provisões adicionais. No 1S19, a Vale reportou provisões de US$ 5,652 bilhões para atender suas obrigações.

A Vale (VALE3)retomou a produção de minério de ferro na mina de Brucutu e em parte das operações a seco no Complexo de Vargem Grande e esperam retomar o restante da produção paralisada de cerca de 50 Mt (“milhões de toneladas”) ao longo de 2020 e 2021.

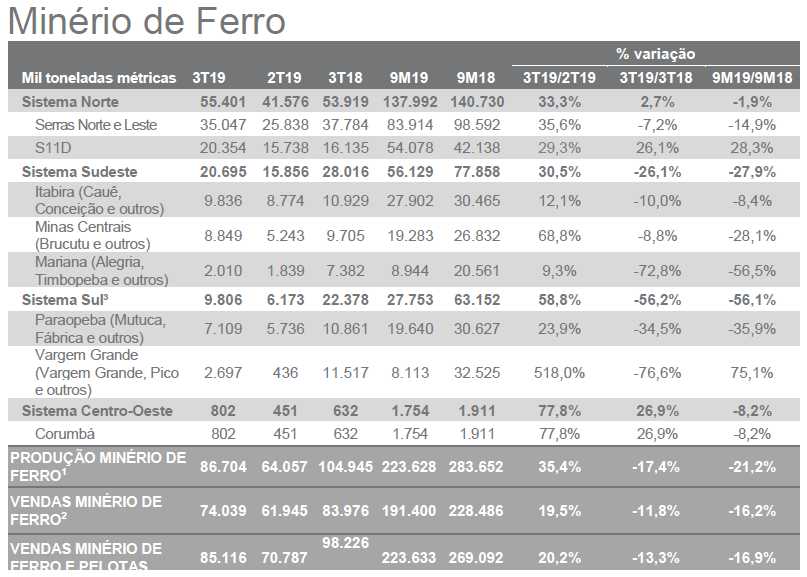

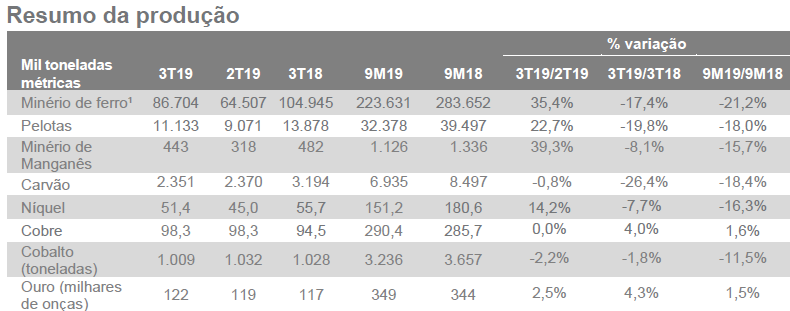

– Produção:

No 3T19, a produção e as vendas de finos de minério de ferro da Vale tiveram um aumento significativo, como resultado do progresso contínuo na retomada de operações nos Sistemas Sul e Sudeste e, também, do forte desempenho operacional e da normalização dos embarques no Sistema Norte.

A produção de finos de minério de ferro alcançou 86,7 Mt no 3T19, ficando 35,4% maior do que no 2T19. O Sistema Norte mostrou forte desempenho operacional, com um volume de produção de 55,4 Mt no 3T19, ficando 33,3% maior do que no 2T19 e 2,7% maior do que no 3T18, incluindo a produção recorde de 20,4 Mt de S11D, consequência de seu ramp-up bem-sucedido. A Vale (VALE3) espera produzir 90 Mt em S11D em 2020.

A produção de pelotas da Vale totalizou 11,1 Mt no 3T19, ficando 22,7% acima do 2T19, principalmente devido à maior produtividade das plantas de pelotização após o período de manutenção no 2T19 e à retomada das operações de Brucutu, que aumentaram a qualidade do pellet feed fornecido às plantas do Sistema Sudeste.

A Vale (VALE3), em setembro/2019, revisou seu guidance de produção de pelotas para 43 Mt, partindo de 45 Mt anunciadas previamente.

– Vendas:

O volume de vendas de finos de minério de ferro e de pelotas totalizou 85,1 Mt no 3T19, ficando 20,2% acima do 2T19, como resultado das retomadas de produção. A Vale (VALE3) reafirma seu guidance de vendas de minério de ferro e pelotas de 307-332 milhões detoneladas, com expectativa de vendas próximas ao centro da faixa.A participação de produtos premium totalizou 86% no 3T19.

Os prêmios de qualidade de finos de minério de ferro e de pelotas alcançaram US$ 5,9/t no 3T19, frente a US$ 11,4/t no 2T19, devido a condições do mercado premium temporariamente desfavoráveis, principalmente como consequência do desequilíbrio da oferta de minério de ferro de alta qualidade, alto preço de referência para o minério 62% e margens reduzidas para o aço.

– Receita Operacional Líquida:

No 3T19, a receita operacional líquida da Vale totalizou US$ 8,3 bilhões, o que significa um aumento de 13,8% em comparação com o 2T19 e aumento de 11,9% em comparação com 3T18.A receita líquida de finos de minério de ferro, excluindo pelotas e ROM, aumentou para US$ 6,566 bilhões no 3T19, contra US$ 5,849 bilhões no 2T19, como resultado de maiores volumes de vendas (US$ 1,126 bilhão), que foram parcialmente compensados por menores preços de venda (US$ 409 milhões), em decorrência dos efeitos do mecanismo de precificação e de menores prêmios de qualidade do minério de ferro.

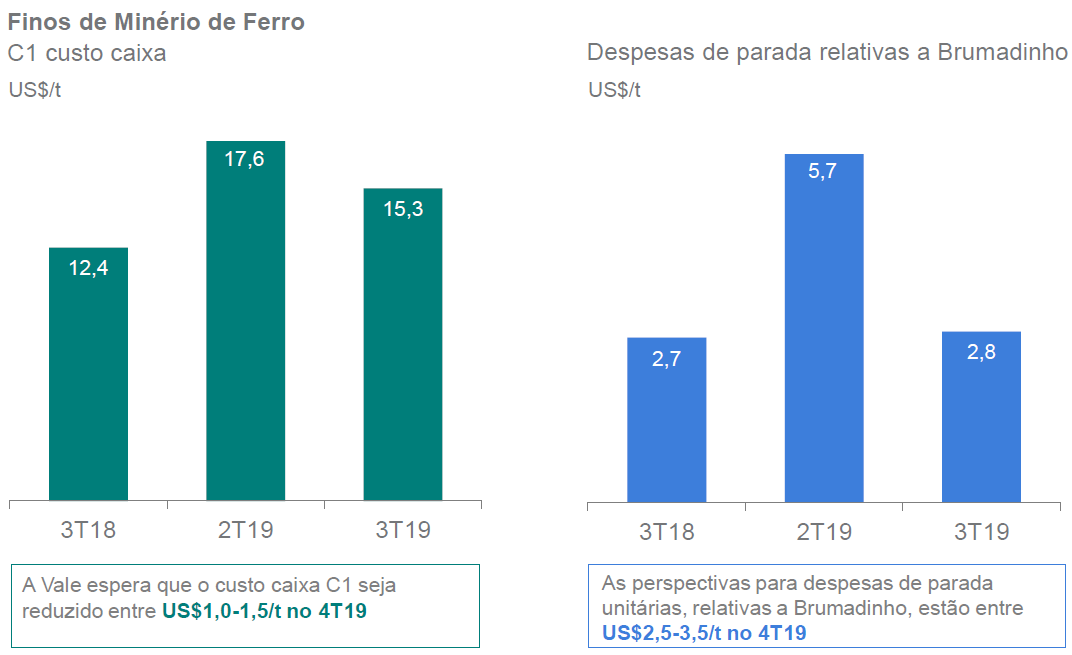

– Custo Caixa C1:

O custo caixa C1 de finos de minério de ferro diminuiu de US$ 17,6/t no 2T19 para US$ 15,3/t no 3T19, devido, principalmente, à maior diluição de custos fixos, como consequência de maiores volumes e aos menores custos de demurrage, após a normalização das operações portuárias no terminal de Ponta da Madeira no Sistema Norte (São Luís/Maranhão). A Vale (VALE3) espera que o custo caixa C1 diminua entre US$ 1,0/t e US$ 1,5/t no 4T19, em decorrência de uma maior diluição dos custos fixos e do ramp-up do S11D.O impacto de paradas decorrentes da ruptura da barragem de Brumadinho (US$ 2,8/t) foi registrado como despesas.

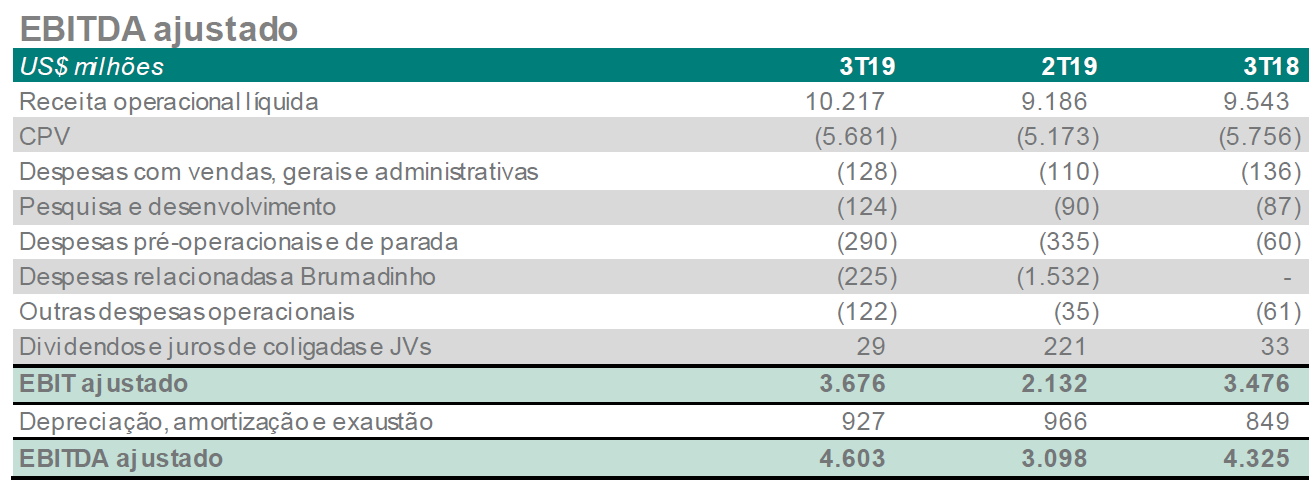

– EBITDA Ajustado:

O EBITDA ajustado foi de US$ 4,603 bilhões no 3T19, ficando US$ 1,505 bilhão acima do 2T19, devido, principalmente, ao menor impacto de Brumadinho (em 2T19 a Vale (VALE3) reconheceu US$ 1,374 bilhão de provisões e US$ 158 milhões de despesas incorridas contra o registro no 3T19 apenas de despesas incorridas, de US$ 225 milhões).Em uma base pró-forma, o EBITDA ajustado (excluindo as despesas relacionadas à ruptura da barragem de Brumadinho) totalizou US$ 4,828 bilhões no 3T19, ficando US$ 198 milhões acima do 2T19.

– Lucro Líquido:

No 3T19, a Vale (VALE3) registrou lucro líquido de US$ 1,6 bilhão, ficando US$ 1,8 bilhão acima do 2T19. O aumento em comparação com 2T19 foi devido, principalmente, às provisões no valor de US$ 1,9 bilhão relacionadas à ruptura da barragem de Brumadinho, à descaracterização da barragem de Germano e à Fundação Renova, que foram todas reconhecidas no 2T19.

– Fluxo de Caixa Livre:

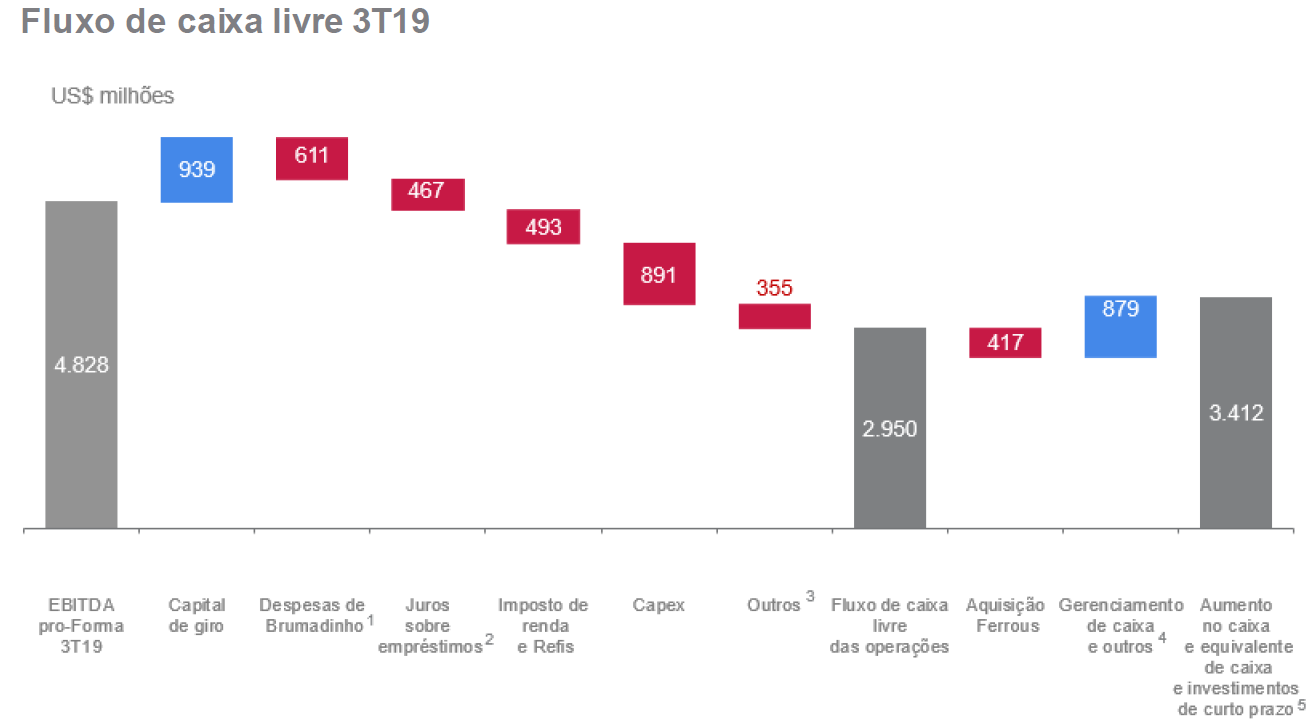

No 3T19, a Vale (VALE3) apresentou um Fluxo de Caixa Livre das Operações de US$ 2,950 bilhões, devido principalmente: ao EBITDA recorde para um terceiro trimestre desde 2013 e ao efeito positivo do capital de giro no trimestre (US$ 939 milhões), principalmente impactados por fornecedores e recebimentos de clientes.

Comparado com 2T19, o uso de caixa operacional aumentou, devido, principalmente: ao efeito não recorrente dos prêmios (US$ 246 milhões) relacionados à oferta pública de recompra de bonds da Vale e maiores despesas (US$ 231 milhões) relacionadas a Brumadinho. Esta forte geração de caixa operacional, juntamente com a liberação de caixa bloqueado (US$ 1,773 bilhão), permitiu à Vale efetuar repagamento líquido de dívida (US$ 694 milhões) e aumentar sua posição de caixa em US$ 3,412 bilhões, incluindo investimentos financeiros em títulos públicos brasileiros de US$ 901 milhões.

– Endividamento:

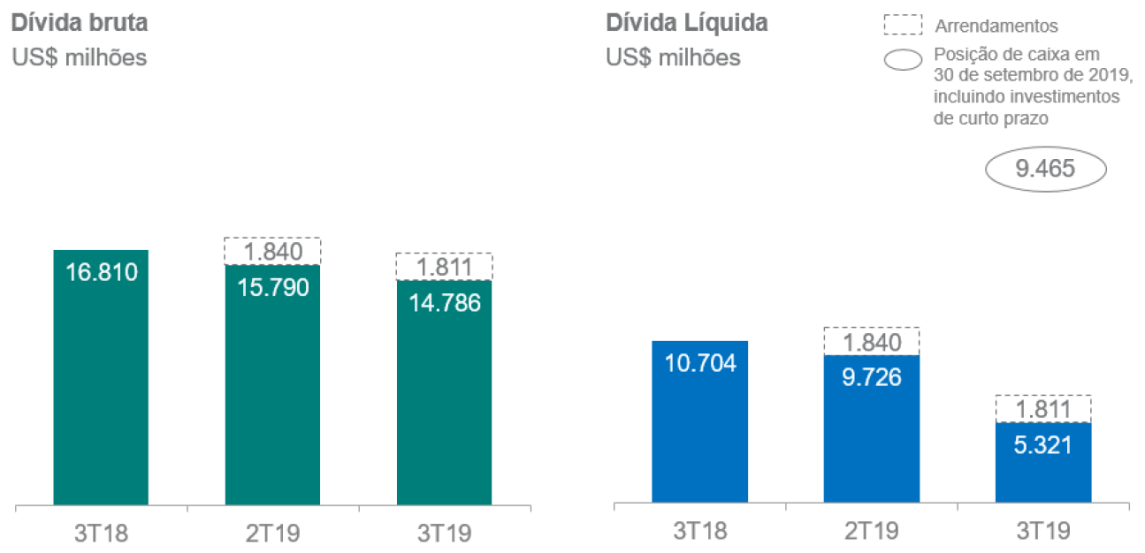

A dívida bruta totalizou US$ 14,786 bilhões em 30 de setembro de 2019, reduzindo US$ 1,004 bilhão, contra 30 de junho de 2019, principalmente como resultado de amortizações líquidas de US$ 0,7 bilhão, majoritariamente relacionadas à recompra de bonds no terceiro trimestre.

A dívida líquida totalizou US$ 5,321 bilhões em 30 de setembro de 2019, reduzindo US$ 4,405 bilhões em comparação aos US$ 9,726 bilhões em 30 de junho de 2019, atingindo o nível mais baixo desde o 4T08. A redução da dívida líquida se deve principalmente à liberação de caixa bloqueado, no valor de US$ 1,8 bilhão, e à forte geração de caixa durante o trimestre.

A alavancagem, medida pela relação da dívida líquida/LTM EBITDA ajustado, reduziu para 0,5x(no 2T19 era 0,9x e no 1T19 era 1,0x). Além disso, de acordo com o IFRS 16, os passivos de leasing totalizaram US$ 1,811 bilhão em 30 de setembro de 2019.

Curso TCP – Treinamento de Crescimento Patrimonial – Aprenda, na prática, a captar empresas small caps e turnarounds, em um curso de 45 dias. Clique aqui e saiba mais.

Na última turma, entre junho e julho, recomendei 7 ações. 3 delas tiveram retorno expressivo. 6 das 7 estão subindo até o momento. Não perca essa chance.

Conclusão sobre os resultados:

Antes de falarmos sobre os resultados do 3T2019, é importante relembrarmos o impacto do desastre de Brumadinho nesses resultados. À medida que o tempo vai passando, os impactos, embora existam, são cada vez menores.

No primeiro e no segundo trimestre a companhia reportou mais de US$ 5,6 bilhões em provisões para custear as despesas relacionadas ao rompimento da barragem de Brumadinho. Neste momento atual, as provisões cessaram e o que ainda causa e vai causar impacto por mais 2 ou 3 anos, são os custos decorrentes do desastre.

Ainda existe o equivalente a 50 Mtpa (Milhões de toneladas por ano) para voltar à produção nos próximos anos, e estas minas vão voltar a operar ao longo do tempo até 2021. A Vale (VALE3) está descomissionando algumas minas ao mesmo tempo e transformando todas as suas minas a montante em outras que não apresentem perigo e que possam não trazer um terceiro acidente. Eu, particularmente, como acionista da Vale, acredito que finalmente a companhia está tratando o caso como ele merece, mesmo que traga impacto nos custos entre US$ 2,5/t e US$ 3,5/t.

[epico_capture_sc id=”2764″]

Claro que a companhia vai produzir menos minério de ferro e pelotas esse ano. No entanto, quando olhamos a Receita Líquida da companhia, inclusive maior neste 3T2019 contra o 3T2018 (US$ 10,2 bilhões x US$ 9,5 bilhões), vemos que a alta do preço do minério de ferro compensou a redução de produção e mesmo os aumentos de custos.

Hoje, o que importa para Vale, quando analisamos com olhar único e exclusivo de investidor financeiro, é que o endividamento da companhia é mínimo – dívida líquida/Ebitda em 0,5x, contra mais de 4 vezes em 2016, e ainda que a economia chinesa segue demandando muito minério de ferro em seu programa de urbanização e criação de novas cidades, transformando o Campo em Centros Urbanos mais modernos.

À medida que a produção da Vale for crescendo e o custo de Brumadinho ficar menos relevante (previsão de US$ 1,5/t a US$2,0/t), em 2020 o preço do minério de ferro deve se reduzir novamente para a faixa de US$ 60/t a US$ 70/t.

Cabe ressaltar ainda que, além das barragens de Minas Gerais, que devem voltar à produção até 2021, a Vale ainda se encontra em processo de ramp-up na S11D na Serra de Carajás, com expectativa de produzir 90 milhões de toneladas em 2020, apenas nesta mina. Ou seja, em torno de 25% da produção virá da S11D, que tem o menor custo de produção da companhia, com fácil escoamento para o exterior, pelo Porto de São Luiz/MA.

Eu vou concluir e escrever o preço justo na área fechada de assinantes conforme é explicado no próximo parágrafo, mas boa parte do que será explicado eu já tinha antecipado neste vídeo que postei no youtube no início de Outubro/2019 – O que você Precisa Saber sobre Vale”.

Assista ao vídeo gratuitamente e evite ser uma daquelas pessoas que vai querer me mandar email perguntando se ainda vale a pena investir em Vale depois que ela voltar a pagar dividendos.

Os assinantes do Plano Ações e do Combo Ações + FIIs têm direito a essa parte. Mais informações de como assinar abaixo:

Plano “Ações – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal

– Plano anual

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Acesse os dois Primeiros Módulos do ”Curso Primeiros Passos” de forma completamente gratuita, clique aqui.

Para informações sobre o “Curso de opções Dica de Hoje”, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.