Fundos x CDB x Tesouro Selic Qual o melhor?

No grupo de apoiadores, sempre que falamos de Fundos ou Tesouro Selic, acabamos voltando para a seguinte pergunta:

Qual a rentabilidade um fundo precisa ter acima do CDI para compensar a antecipação do come-cotas, quando comparado a um CDB ou ao Tesouro Selic?

Esse assunto foi um pouco abordado no final de um vídeo um pouco antigo meu chamado: Custo de corretagem de Longo Prazo, mas cabe ressaltar que até eu mesmo tenho essa dúvida. Então vamos aos cálculos. E além disso, quando eu fiz o vídeo a taxa de juros brasileira era de 13,75% ao ano ainda.

Antes, vou explicar rapidamente o que é o come-cotas. O come-cotas, é o nome popular que convencionou-se chamar a antecipação de Imposto de Renda cobrado na fonte sobre os fundos multimercado e fundos de Renda Fixa. Nos fundos de curto prazo, semestralmente são deduzidas cotas do seu fundo na alíquota de 20% sobre os seus rendimentos, e nos fundos de longo prazo são deduzidas cotas do seu findo na alíquota de 15% sobre os rendimentos. Esses percentuais são as menores alíquotas possíveis de Imposto de Renda para curto prazo e para longo prazo. Caso você saque o seu fundo de curto prazo em menos de 6 meses, ou seu fundo de longo prazo em menos de 2 anos, será deduzido a diferença de Imposto de Renda no momento do resgate.

Essa antecipação é paga sempre nos meses de Maio e novembro.

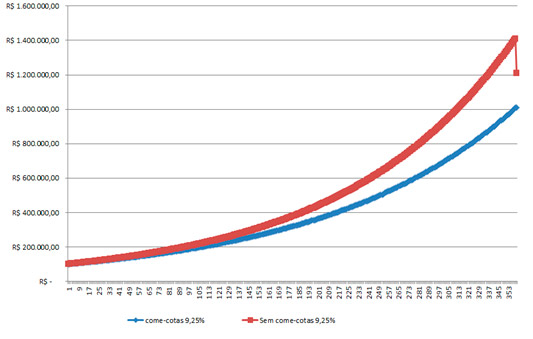

Veremos agora que o come-cotas tem uma consequência muito negativa nos juros compostos. Veja abaixo, uma simulação de um fundo sem come-cotas (supondo que a legislação de antecipação do imposto não existisse) e outro com o pagamento semestral em um período de 30 anos. Ambas as simulações consideram um investimento inicial de R$ 100.000,00 sem aportes extras, com taxa de retorno média de 0,74% ao mês, equivalente a 9,25% ao ano com juros compostos.

Elaborado pelo autor

Se ambos os investidores sacassem ao final do período de 30 anos, um fundo sem come-cotas (fictício) e outro com come-cotas, a diferença entre o resultado final dos dois teria um diferencial de R$ 200.000,00. O dobro do valor investido, apenas por esse detalhe. O fundo sem come-cotas passaria dos R$ 100mil iniciais para R$ 1.207.987,10 depois de pagar o IR, e o outro fundo que ao longo do tempo antecipou a alíquota semestralmente passou de R$ 100 mil para “apenas” R$ 1.010.458,00.

Aquela queda que vemos ao final da linha vermelha seria o pagamento de impostos integralmente na alíquota de 15% sobre o lucro ao final do período.

Então, quanto o fundo precisa render a mais para compensar esta antecipação de impostos ao longo de 30 anos?

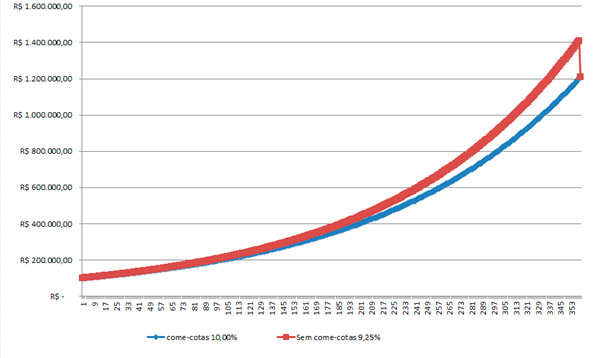

Fiz algumas simulações até chegar ao mesmo valor final de ambas as simulações para saque ao final de 30 anos. O resultado final pode ser visto no gráfico a seguir.

Elaborado pelo autor

Elaborado pelo autor

Como podemos ver, com come-cotas, a rentabilidade precisa ser de 10,00% ao ano. Pra ser mais preciso 9,997% ao ano. Contra a rentabilidade do fundo fictício sem come-cotas de 9,25%. Dividindo-se 9,997/9,25 = 1,0807 = 108,07% da Selic.

Então precisaríamos de um fundo que rendesse 8% a mais que uma aplicação que não tivesse come-cotas, como o Tesouro Selic, ou algum CDB de Longo Prazo de algum banco.

Só que no mundo real temos algumas limitações. Não existem CDBs de 30 anos, e nem mesmo título do Tesouro Selicpara 2047, com duração de 30 anos. Se imaginarmos que o título do Tesouro Selic mais longo tem vencimento em 2023, e os CDBs mais longos ofertados nas corretoras são de 1800 dias, vou aproximar para 6 compras de CDB / títulos do Tesouro Selic. Uma compra a cada 5 anos. Desta forma, o investidor, mesmo querendo permanecer com a aplicação por 30 anos, ele precisará sacar, pagar o imposto referente a aquela aplicação depois de 5 anos e reinvestir o dinheiro que sobrou.

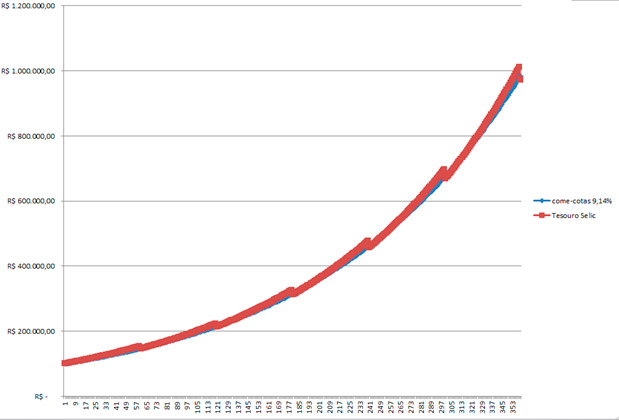

Veja abaixo como fica a simulação. Com um CDB de 1800 dias que pague 100% do CDI hoje ou 9,14% ao ano (mantendo-se esse valor ao longo dos 30 anos e com compras de CDBs equivalentes a cada 5 anos). Contra um fundo que renda os mesmos 9,14% ao ano. Mas com o come-cotas.

Elaborado pelo autor

O fato de precisar reaplicar o CDB a cada 1800 dias já fez a diferença diminuir bastante. O total alcançado pelo fundo com 100% do CDI ou 9,14% ao ano foi R$ 984 mil reais líquido de taxas e impostos e a reaplicação dos CDBs a cada 5 anos pagou R$ 1,021 milhão. Para igualar os dois e o fundo alcançar os mesmos R$ 1,021 milhão apesar do come-cotas semestral seria necessário que ele rendesse 9,295% ao ano, ou 9,295 / 9,14 = 1,0169 ou 101,69% do CDI. Um valor bem mais próximo que o visto da última vez.

Finalmente, caso aplicássemos o dinheiro no Tesouro Selic, teríamos um outro problema, que é a taxa de custódia cobrada pela BMF&Bovespa (atual B3). Essa taxa de custódia é cobrada nos meses de Janeiro e Julho na alíquota de 0,30% ao ano do valor dos títulos, até o saldo de R$ 1,5 milhão por conta de custódia. Para efeito de cálculos vamos supor que o investidor investiu em uma instituição financeira que não cobra taxa que hoje em dia são muitas. Para saber as instituições habilitadas e as que não cobram taxas clique neste link da página do Tesouro Nacional.

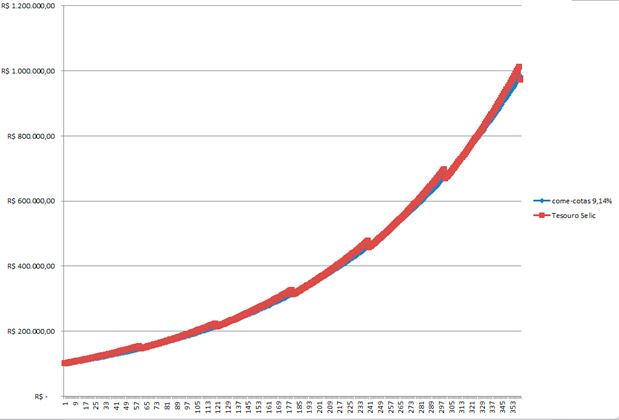

Veja agora a simulação abaixo do Tesouro Selic, mesmo pagando a taxa de custódia semestralmente e precisando reaplicar a cada 5 anos assim como no CDB.

Elaborado pelo autor

O Tesouro Selic perde por muito pouco. R$ 984 mil reais contra R$ 971 mil reais ao longo de 30 anos. Importante ressaltar que quanto mais baixa é a Selic, maior o peso dos 0,30% a.a.

Inclusive a B3 deveria repensar essa taxa para quando a Selic baixasse de algum patamar. Imaginem se a Selic chegar em 6%. A taxa de custódia seria 5% da rentabilidade!!! Fica a Dica.

Com taxas de 11 % ao ano o Tesouro Selic era mais atrativo que um fundo que pagasse 100% do CDI. Agora já inverteu.

Mas, como sabemos, vários fundos multimercados que rendem 110%, 115% ou até 120% do CDI consistentemente ao longo de vários anos. E existem CDBs de bancos médios que remuneram o investidor em taxas como 115%, 117% ou até 119%.

Fazendo uma simulação do melhor CDB 120% do CDI, de um bom fundo que renda os mesmos 120% do CDI e do Tesouro Selic, chegamos ao gráfico abaixo:

Elaborado pelo autor

O Tesouro Selic, como era de se esperar, por ter o menor risco, é o que paga a menor rentabilidade. Quem emite o título é o tesouro Nacional, portanto ele possui o menor risco de calote dentre os três. O fundo que rende 120% do CDI ou 10,97% ao ano hoje, teria a segunda maior rentabilidade, chegando a mais de R$ 1,5 milhão de reais. E finalmente a reaplicação do CDB rende 1,6 milhão de reais. O risco do CDB é protegido pelo Fundo Garantidor de Crédito que diferente do que muitos pensam ele está em uma situação confortável de Caixa, a melhor situação desde 2013, para salvar as instituições que precisarem. Veja aqui o vídeo que já fiz sobre ele.

Neste artigo eu percebi que para um fundo ser melhor que o CDB ele precisa consistentemente render entre 2% e 3% acima do CDI que o CDB oferece. Então se o CDB oferece 115% do CDI, o fundo precisaria render 118% para ser mais atrativo no longo prazo, por exemplo.

Os fundos têm uma desvantagem que não foi citada neste artigo, já que o intuito aqui era apenas ver a rentabilidade de cada um deles, que é a não garantia do valor aplicado pelo Fundo Garantidor de Crédito. Um Fundo tem possibilidade de ter rentabilidade negativa, em momentos de stress, além de possibilidade de quebra. A desvantagem do CDB é a liquidez. Para você conseguir altas taxas de retorno como essas faladas aqui no artigo, você precisa abrir mão da liquidez. Enquanto no Tesouro Selic, você tem um prazo de 5 anos, mas pode vender quando quiser (liquidez diária), no CDB isso não é possível.

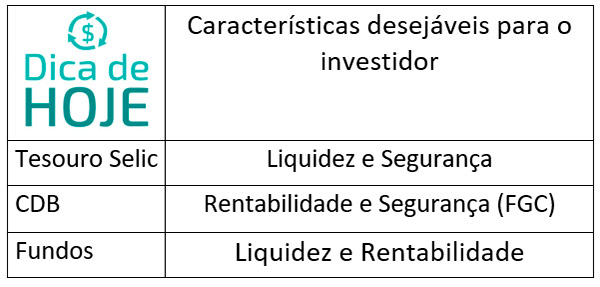

Enfim, eu espero ter ajudado vocês a conseguir determinar qual o melhor investimento em termos de renda Fixa, o que eu resumi na tabela abaixo:

Como vocês sabem todo o meu material é sempre pensado nos diversos tipos de perfil de investidor. Eu nunca gostei de pegar todos os seres humanos e colocá-los pensando de forma igual. Também nunca tive a pretensão de impor uma filosofia de investimento para todos, porque, como eu sempre digo, as pessoas pensam diferente, têm objetivos diversos e tem necessidades completamente distintas umas das outras. Inclusive a Área de Membros Gold Dica de Hoje foi pensada dessa forma.

Para que você investidor abra seus horizontes e veja que não há apenas uma forma de investimento em renda variável, mas existem várias. Preocupe-se em descobrir seu perfil de investidor e o quanto de risco você se sente confortável em correr.

Se você ainda não conhece a nossa Área de Membros Gold, clique aqui e veja o resultado expressivo que todas as carteiras têm tido.

Com relação à Renda Fixa e Tesouro Direto eu não tenho nenhum curso ou material próprio, então eu sempre indico o do Eduardinho do Carteira Rica, que para mim é muito bom nessa questão de títulos públicos e conhecê-los será cada vez mais importante para tirar o máximo proveito nesse cenário de queda. Outros cursos bons são esses dois: Segredos do Tesouro Direto e Tesouro Direto para iniciantes.

Muito obrigado a todos pela atenção

Abraços, bons investimentos e até a próxima

Daniel Nigri analista CNPI.