A notável recuperação da renda variável e dos ativos de risco no mundo inteiro, além do Bitcoin neste ano, se resume a essa pergunta feita acima.

Quando se trata de falar sobre o mercado financeiro em 2020, a pergunta mais frequente é “por quê?”.

Por que, em meio a uma pandemia global que matou cerca de 1,7 milhão de pessoas em todo o mundo e mergulhou a economia na pior crise desde a Grande Depressão, os mercados de ações realizaram uma recuperação histórica para atingir novas máximas e se desconectar completamente da realidade?

E podemos falar que não foram apenas as ações, como qualquer coisa que pudesse trazer qualquer aparência de risco: de junk bonds a Bitcoin, todos tiveram altas épicas.

A verdade é que todo mundo tenta ter uma explicação para o desempenho dos mercados.

Essas explicações variam do racional: os mercados estão “voltados para o futuro” e os investidores estão prevendo uma economia em expansão (depois que a Covid-19 for erradicada), ao racional: “caiu, eu compro mais”.

Antes de mais nada, o mercado é sobre precificar o futuro, o que vai acontecer, e não sobre o que aconteceu, e tem sido altamente lucrativo comprar sempre que o mercado recua.

Ainda assim, até agora nem os analistas mais experientes conseguem explicar adequadamente o aumento impressionante de 66% no índice MSCI de ações desde a sua baixa no final de março, os rendimentos recorde em junk bonds, o aumento de mais de cinco vezes no preço do Bitcoin ou qualquer um dos outros movimentos de mercado aparentemente inexplicáveis.

Quando meus clientes me perguntam, a resposta que dou é muito mais simples e se resume a um número: US$ 14 trilhões.

Sim, esse é o valor do total injetado na economia. A oferta monetária agregada aumentou este ano nos EUA, China, Zona do Euro, Japão e outras oito economias desenvolvidas.

Para mais um pouco de pimenta, há o aumento em perspectiva, saltando para US$ 94,8 trilhões. Esse valor ultrapassa todos os outros anos, como 2003, 2008 e destrói o aumento recorde anterior de US$ 8,38 trilhões em 2017, de acordo com dados compilados pela Bloomberg.

Saber o que está por trás do desempenho dos mercados é apenas parte da pergunta dos investidores, mas também é importante entender a mecânica para traçarmos perspectivas para 2020.

O ponto de partida são os bancos centrais, que foram fundamentais para imprimir o dinheiro que precisavam para injetar diretamente nos mercados financeiros, comprando títulos e outros ativos em uma escala nunca antes vista.

Em 30 de novembro, os ativos do balanço do Federal Reserve, do Banco Central Europeu, do Banco do Japão e do Banco da Inglaterra eram de 54,3% do PIB total de seus países, sendo que eram de 36% no final de 2019 e cerca de 10% em 2008, mostram dados compilados pela Bloomberg.

O Fed sozinho está injetando pelo menos US$ 120 bilhões por mês nos mercados financeiros por meio de suas compras de ativos de renda fixa.

As compras pelos bancos centrais ajudaram a extinguir os rendimentos dos títulos em todo o mundo, com a média caindo para menos de 1% este ano, conforme medido pelo Bloomberg Barclays Global Aggregate Index. Não apenas isso, mas a quantidade de títulos com rendimentos abaixo de zero subiu para mais de US$18 trilhões, aumentando a perda financeira sofrida pelos investidores desde a crise financeira.

Claro, ninguém quer possuir títulos que paguem quase nada, ou mesmo taxas negativas, a menos que seja necessário por motivos regulatórios ou outros. E por isso, o resultado tem sido uma corrida por rendimento, principalmente para as ações, dívida de empresas (bonds) e outras com classificações de crédito abaixo do grau de investimento, o que explica um pouco a subida da bolsa no Brasil.

O aumento da demanda empurrou os rendimentos dos bonds por essas empresas para uma baixa recorde de 4,59% em média em todo o mundo. Mesmo os chamados países de fronteira, como Gana, Senegal e Bielorússia, estão se beneficiando.

Muitos investidores perceberam que os rendimentos baixos dos bons bonds não oferecem muita compensação em troca do empréstimo de dinheiro a tomadores com maior risco de inadimplência.

Afinal, inadimplentes não são chamados de “junk bonds” à toa. É por isso que grande parte do dinheiro que caiu no colo dos investidores este ano foi parar no mercado de ações, empurrando o valor global das ações para mais de US$ 100 trilhões pela primeira vez e o preço médio das ações para um membro do MSCI, índice mundial de todos os países, para uma receita estratosférica de 31 vezes.

As ações globais continuam subindo, apesar das altas avaliações quase recordes

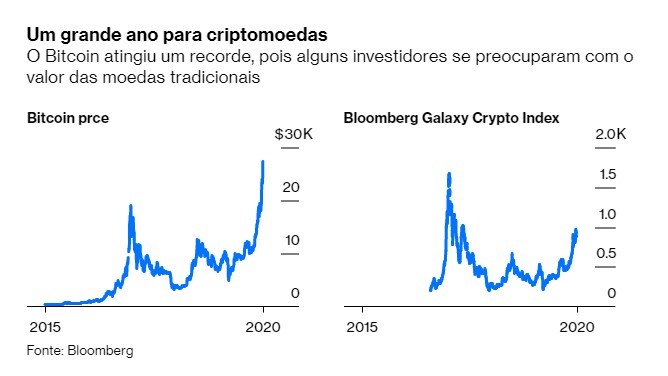

Todo o dinheiro criado por governos e bancos centrais também levantou algumas questões difíceis sobre o verdadeiro valor das moedas. Não é pequeno o número de pessoas que acreditam que as moedas estão à beira do colapso por causa de toda a impressão de dinheiro – não apenas este ano, mas desde a crise financeira, há mais de uma década. Isso explica grande parte da impressionante recuperação do Bitcoin e de outras criptomoedas, bem como do ouro.

Embora muitos estejam criticando os movimentos dos bancos centrais pelo mundo, é inquestionável que a resposta à pandemia com a ação rápida que tomaram para apoiar suas economias merece elogios, apesar das preocupações com o “risco moral” do sistema financeiro permanente quando chegar a hora do fim do apoio dos bancos centrais e da desigualdade de riqueza que isso exacerbou.

Passará anos, talvez uma geração, antes que saibamos (ou talvez muito pouco?) quais os danos e consequências do dinheiro que foi criado para apoiar a economia durante a pandemia, alimentando, talvez, a maior bolha de todos os tempos e a volta da inflação.

Mas imagine a alternativa se nada fosse feito.

Como seria?

Quer ter acesso as nossas carteiras? FIIs, Ações e outras áreas do site?