No Brasil, em razão do sucesso do processo de estabilização de preços, da maior abertura e integração ao mercado financeiro internacional e, mais recentemente, da adoção de um regime de taxa de câmbio flutuante, esperava-se que os spreads bancários iriam, em algum grau, convergir para níveis internacionais, o que acabou por não acontecer.

De fato, um dos principais fatores que impedem o crescimento do crédito no Brasil – cuja relação crédito/PIB tem caído de forma acentuada de 1994 aos dias de hoje – são as elevadíssimas taxas de juros dos empréstimos que têm sido praticadas no País.

O presente artigo, tem por objetivo aprofundar a discussão sobre a determinação do spread bancário no Brasil, procurando mostrar que os determinantes macroeconômicos são fatores importantes a serem considerados na explicação do comportamento do spread no País.

Para tanto, realiza-se uma análise de regressão múltipla com o intuito de identificar as variáveis macroeconômicas que podem influenciar direta ou indiretamente o spread no Brasil no período 1994/2003. O artigo apresenta evidências de que a elevada volatilidade da taxa de juros e seu nível são os determinantes macroeconômicos principais do elevado spread bancários no Brasil.

Spread Bancário

Spread, ou spread bancário, é a diferença percentual entre a taxa de juros de captação e de aplicação dos bancos. Taxa de captação é a remuneração paga pelas instituições financeiras em aplicações como a caderneta de poupança e o CDB (Certificado de Depósito Bancário) , que servem de recursos para a concessão de empréstimos. E a taxa de aplicação são os juros acordados nos contratos de empréstimo e financiamentos.

A diferença entre estas duas alíquotas, uma paga pelo banco ao correntista que investe em seus produtos como o CDB, e a outra recebida pelo banco pelos clientes que contratam empréstimos, é o que define o spread.

Por exemplo, se um banco capta recursos por meio de CDB ao custo de 10% ao ano, e ao mesmo tempo concede um financiamento cuja taxa é de 19% ao ano, o spread é de 9%. Quanto mais alto o spread, maior o valor recebido pelo banco.

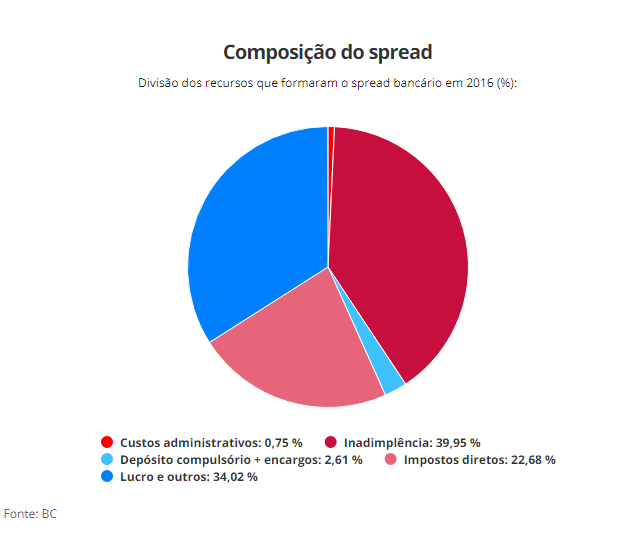

Mas os spreads bancários não são compostos apenas de lucro das instituições financeiras. O valor recebido é também utilizado para cobrir despesas da operação, como custos administrativos, provisão em caso de inadimplência e impostos como IOF (Imposto sobre Operações Financeiras).

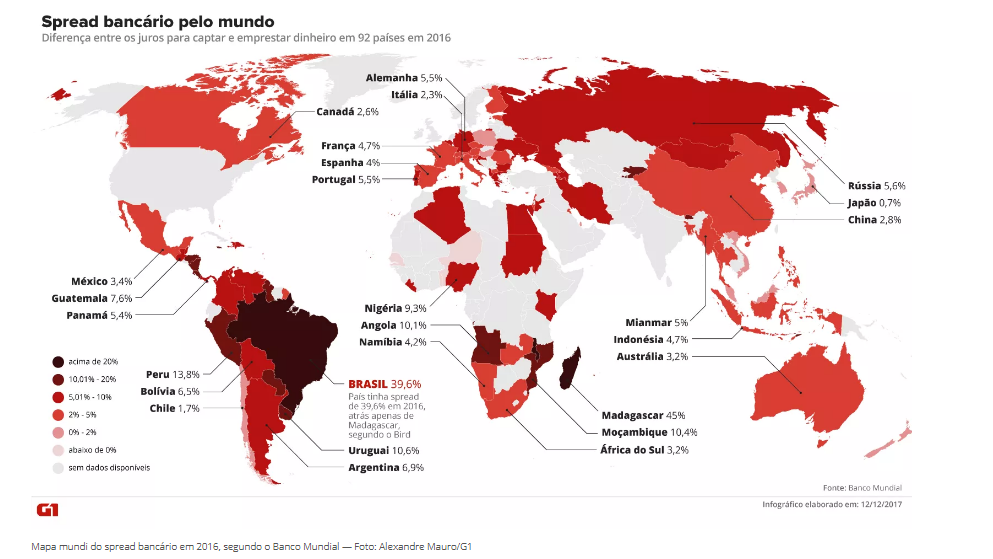

O spread bancário varia conforme o mercado, a qualidade do emissor, o prazo, o volume e a liquidez da transação. No Brasil, o spread bancário atinge algumas das maiores taxas do mundo.

Spread, tipos e diferenças.

De forma resumida, um spread se obtém quando há aquisição de algo por um preço R$ X,XX e posteriormente sua venda a um preço R$ Y,YY sendo obrigatoriamente o Y maior que X (até porque se você vender algo por um preço inferior ao que você pagou a operação resultará em prejuízo)

Basicamente então, o spread é a compra e vende de itens com algum lucro. Nesse caso, estamos falando especificamente sobre spread bancário, ou seja, a “compra” e “venda” de dinheiro realizado pelas instituições financeiras.

Em uma ponta, a da captação, os investidores depositam seu capital no banco através de investimentos (poupança, lci, cdb) e o banco se compromete a devolver esse dinheiro em determinado tempo corrigido a juros, rentabilizando assim o seu dinheiro.

Já na outra ponta, a dos empréstimos ou repasses, o banco empresta dinheiro a quem precisa também por juros, porém a juros maiores do que aquele que ele prometeu pagar para o investidor. Dessa forma o banco faz a gestão de entrada e saída de dinheiro, lucrando um spread entre os juros que ele capta e que empresta.

Pois bem, entendido isso, agora já podemos prosseguir e definir diferentes tipos de spread. Separamos aqui dois dos principais utilizados no mercado:

-

a) Spread aditivo:

Como o nome já nos diz, é uma simples conta de adição entre a captação e o repasse. Esse spread é o modelo mais simples de cálculo onde simplesmente se subtrai o valor cobrado no empréstimo pelo banco menos o custo para o investidor.

Exemplo:

Captação: Ao investir meu dinheiro no banco, ele me promete pagar ao final de um ano 3% sobre o IPCA, então caso a inflação seja de 4% no ano, eu ganharia 3% + 4% = 7%.

Repasse: Uma empresa solicitou um empréstimo de R$ 1.000.000,00 ao banco por um ano. A taxa cobrada foi IPCA + 6%. No nosso exemplo 4% + 6% = 10%.

Spread: 10% – 7% = 3%

-

b) Spread multiplicativo:

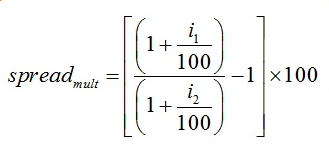

A forma mais utilizada no mercado financeiro é calculada levando se em conta as taxas de captação e de repasse, adotando um deságio entre elas para se conhecer o ganho percentual.

A fórmula dela é um pouco mais complicada:

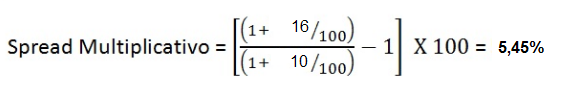

Exemplo:

Captação: Ao investir meu dinheiro no banco, ele me promete pagar ao final de um ano 10%.

Repasse: Uma empresa solicitou um empréstimo de R$ 1.000.000,00 ao banco por um ano. A taxa cobrada foi 16%

Spread:

E por que Spread é alto no Brasil?

Você já percebeu que os bancos sempre cobram juros mais altos para emprestar dinheiro do que pagam de rendimento nas aplicações financeiras? O nome dessa diferença é spread bancário.

Por exemplo, toda vez que um banco paga juros de 10% para um investidor que aplicou seu dinheiro em um título de renda fixa, ele costuma cobrar de outro cliente que fez um empréstimo pessoal uma taxa mais alta, de 20%, por exemplo.

É por este motivo que os juros pagos pelas aplicações financeiras costumam ser bem mais baixos que as taxas praticadas no crédito. No caso do cheque especial e o rotativo do cartão, os juros são ainda mais altos, porque entra nesta conta o custo da inadimplência, que é maior nestas modalidades.

Mas qual é a razão para os bancos praticarem essa diferença? É porque, além de pagar os juros devidos ao investidor que aplicou seu dinheiro, o banco separa uma parte do que sobrou para bancar seus custos e também ficar com o lucro.

A maior parte deste spread, cerca de 40%, vai para uma reserva contra a inadimplência. Ou seja, que protege o banco de calotes. Outra parte vai para o lucro do banco, impostos e custos administrativos, como o salário de funcionários.

O spread no Brasil é um dos mais altos do mundo, porque ele acompanha a taxa básica de juros, a Selic, também entre as maiores. Dessa forma, o spread tende a cair sempre que a Selic está em baixa.

Isso porque, com a Selic menor, os bancos tendem a pagar menos pelos recursos que captam no mercado, uma vez que muitos investimentos pagam juros atrelados à Selic. Portanto, se ela fica menor, há mais espaço para as taxas do crédito caírem e também o spread.

Que fatores podem contribuir para se ter um spread mais baixo?

Pelo avultado valor que detém, os bancos assumem um risco elevado quando concedem crédito à habitação, por isso, é normal que o spread seja mais elevado para os clientes que apresentem um risco maior.

Para esta avaliação contribui o historial de crédito do consumidor (se alguma vez entrou em incumprimento ou não), montante do financiamento, as garantias que são dadas ao banco, bem como fatores relacionados com a idade, o estado civil (que vai determinar se o crédito terá mais do que um titular), o rendimento e a dimensão do agregado familiar. A relação que o cliente tem com o banco também pode ser um fator-chave.

Embora, conforme estipula o Decreto-Lei n.º 51/2007 de 7 de março, um banco não possa fazer depender a concessão de crédito da contratação de outros produtos ou serviços – as chamadas “vendas associadas obrigatórias” -, pode, todavia, propor a redução dos custos do empréstimo (leia-se, spread) mediante a contratação facultativa de outros produtos financeiros – processo designado por “vendas associadas facultativas”. Desta forma, independentemente do risco do cliente, existem alguns fatores que normalmente contribuem para se ter uma bonificação.

[epico_capture_sc id=”2764″]

Olhar para além do spread para poupar: a importância da TAEG

Saber olhar para além do spread também é fundamental para poupar. Isto porque e, não raros os casos, se verifica que, fruto dos custos mais elevados com comissões de processamento e com seguros, a mensalidade num banco que até apresenta um spread mais baixo pode ser bastante superior a de um banco que pratica um spread mais elevado.

No final, estamos a falar de um montante total imputado ao consumidor que poderá ser vários milhares de euros superior. Neste sentido, a taxa que se deve ter em conta é a TAEG (Taxa Anual Efetiva Global), que reflete todos os encargos do empréstimo.

Ter especial atenção as condições dos produtos adicionais

Os bancos podem efetivamente reduzir o spread base que apresentam ao cliente se este acordar subscrever determinados produtos e/ou serviços associados. Porém, também é preciso ter atenção aos moldes em que esta bonificação pode acontecer. Os consumidores devem, por exemplo, saber que as instituições financeiras não podem propor produtos que envolvam risco de capital.

Cuidado

É preciso ter atenção a subscrição dos produtos associados a bonificação no spread, uma vez que, se o consumidor vier a desistir de algum desses, o banco reserva-se o direito (durante um ano apenas, período após o qual prescreve) de voltar a mexer nesta taxa e, quiçá, poderá aumentá-la para o valor base.

Em conclusão

Através das vendas associadas facultativas, o consumidor pode chegar a obter uma redução de 1% a 2% no seu spread, o que claramente vai fazer toda a diferença na prestação mensal a pagar ao banco.

Hoje em dia, quem quiser obter as melhores condições para comprar casa só precisa, em primeiro lugar, de fazer diversas simulações. Só assim será possível comparar efetivamente as condições que cada instituição financeira oferece.

Não obstante, se no início do empréstimo é possível procurar o spread mais reduzido possível, também se pode fazê-lo durante a vigência do mesmo. Contratar outros produtos do banco para ter um spread mais baixo passa, assim, de ser uma estratégia de captação de clientes por parte das instituições financeiras para passar a ser dos consumidores, como forma de terem um crédito à habitação mais acessível.

Esta guerra dos spreads só tem a beneficiar os consumidores, que assim conseguem condições mais favoráveis no seu empréstimo para comprar casa – no fim de contas, é o lado da procura quem vence com o acréscimo de concorrência. São os consumidores que, em última instância, vence esta batalha.

Para finalizar meu artigo, você já conhece nossa nova página de planos de assinatura?

Com mais liberdade e respeitando seu perfil.

Clique e conheça a página dos novos planos

Marcelo Rabinovici