Resumo da semana dos Fundos Imobiliários, com os principais Fatos Relevantes e Relatórios Gerenciais da semana que passou do dia 05 de abril a 09 de abril. Semana de baixa para o índice dos Fundos Imobiliários, acompanhando a alta dos Juros Futuros e do prêmio do Tesouro Direto.

| IFIX | 2.849,29 |

| SEMANA | -0,03% |

| 30 DIAS | 0,23% |

| ANO | -0,73% |

| 12 MESES | 12,72% |

Relatórios Gerenciais

BRCR11: O fundo divulgou o relatório de abril, a vacância financeira ficou em 9,30%. O FFO ajustado do fundo ficou em R$ 0,43 por cota e o rendimento distribuído foi R$ 0,49 por cota. Durante o mês, o fundo locou 937 m² no Edifício Montreal, houve a saída programada de um locatário no Eldorado e a entrega de ¼ de andar do Cenesp.

TRNT11: O fundo divulgou o relatório de fevereiro, a vacância ficou em 39,40%. Sem maiores novidades no fundo, que segue recebendo visitas de potenciais locatários.

HTMX11: O fundo divulgou o relatório de março, a taxa de ocupação foi de 27% e diária média de R$ 281,00, resultando em um RevPAR de R$77,00. Na comparação com o mês anterior houve a manutenção da taxa de ocupação, e um crescimento de 12% na diária média. Em virtude disso, o RevPAR apresentou um resultado 20% superior. Durante fevereiro, nenhuma unidade hoteleira foi vendida.

QAGR11: O fundo divulgou o relatório de março, a vacância ficou em 0,00%. O resultado do fundo ficou em R$ 0,56 por cota e o rendimento distribuído foi R$ 0,40 por cota. Sem maiores novidades no fundo, que segue com seus imóveis locados em contratos atípicos.

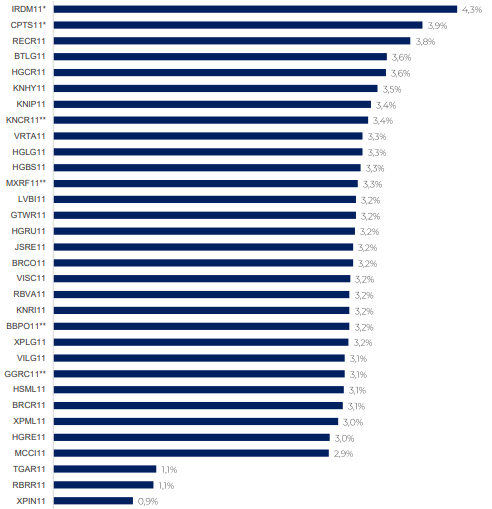

KISU11: O fundo divulgou o relatório de abril, o patrimônio do fundo ficou alocado com 98,8% em FII e 1,2% em Renda Fixa. O resultado do fundo ficou em R$ 0,66 por cota e o rendimento distribuído foi R$ 0,85 por cota. Durante o mês, o fundo reduziu participações em RECR11, RBRR11, XPIN11 e participou das ofertas de IRDM11 e CPTS11. Abaixo a carteira do fundo:

OUJP11: O fundo divulgou o relatório de março, o patrimônio do fundo ficou alocado com 78,0% em CRI, 1,0% em FII e 21,0% em Renda Fixa. O resultado do fundo ficou em R$ 0,63 por cota e o rendimento distribuído foi R$ 0,65 por cota. Abaixo as novas operações adquiridas, durante o mês o fundo adquiriu R$ 10,1 milhões em CRI que já fazem parte da carteira e houve o recebimento de R$ 5,0 milhões em pagamentos antecipados dos CRI.

- R$ 4,6 milhões dos CRI Lote 5 II, BTG Malls e Lofts, à taxa média de CDI+3,3%;

- R$ 5,4 milhões do CRI BzLog com remuneração de IPCA+6,0%.

RELG11: O fundo divulgou o relatório de março, a vacância ficou em 15,50%. O resultado do fundo ficou em R$ 0,87 por cota e o rendimento distribuído foi R$ 0,86 por cota. Em março o fundo efetuou o desembolso de R$ 1.566.665,89 referentes à aquisição do imóvel REC Log Extrema e também o desembolso de R$ 2.000.000,00 referentes a aquisição do imóvel REC Log Cotia.

RECT11: O fundo divulgou o relatório de março, a vacância ficou em 32,8%. O resultado do fundo ficou em R$ 0,60 por cota e o rendimento distribuído foi R$ 0,60 por cota. Em março, o fundo assinou com o Grupo Genius Brasil Produção e Comercialização de Alimentos S.A, responsável pelas redes Habib´s e Ragazzo, contrato de locação de 2 andares no Edifício Canopus Corporate, também estará vigente os novos contratos de locação no Ed. Barra da Tijuca. Em relação aos passivos do fundo, que era de R$ 248,5 milhões em 28/02/2021 e caiu para R$ 205,5 milhões em 31/03/2021. Em Junho/2021 haverá uma nova redução de passivos no valor aproximado de R$ 12 milhões, referente à aquisição à prazo de andares no Edifício Canopus.

RECR11: O fundo divulgou o relatório de março, o patrimônio do fundo ficou alocado com 78,5% em CRI e 21,5% em Fundos. O resultado do fundo ficou em R$ 1,08 por cota e o rendimento distribuído foi R$ 1,00 por cota. Em março houve a alteração do IGPM para o IPCA nos CRI Terra Santa, CRI Shopping Aracaju e CRI Cunha da Câmara. Abaixo os CRI adquiridos no mês:

- CRI Cunha da Câmara 2, R$ 6.534.682,85 e taxa de IPCA + 8,50% ao ano;

- CRI Olimpo, R$ 631.632,04 e taxa de IPCA + 7,50% ao ano;

- CRI Setin, R$ 3.000.241,32 a taxa de CDI + 3,50% ao ano;

- CRI Sênior CrediHome 2, R$ 1.741.775,26 a taxa de IPCA + 6,00% ao ano;

- CRI São Benedito, R$ 18.470.011,29, a taxa de CDI + 4,25% ao ano.

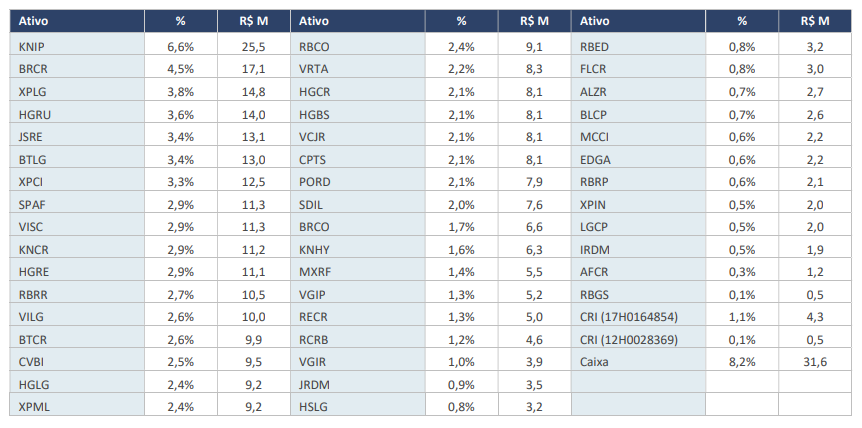

BPFF11: O fundo divulgou o relatório de março, o patrimônio do fundo ficou alocado com 63,6% em FII, 4,8% em CRI e 31,6% em Caixa. O resultado do fundo ficou em R$ 0,64 por cota e o rendimento distribuído foi R$ 0,57 por cota. Durante o mês, o fundo reduziu exposição em KNIP11, HGLG11, VGIP11 e BTLG11, e aumentou posição, principalmente, em CPTS11, VGIR11, BTCR11, RBRR11 e MXRF11. Abaixo a carteira do fundo:

PLCR11: O fundo divulgou o relatório de março, o patrimônio do fundo ficou alocado com 90% em CRI e 10% em Caixa. Durante o mês, o fundo fez vendas parciais no mercado secundário dos CRIs GPA III, Magazine Luiza e Rede D’Or NW e adquiriu o CRI GPA I com taxa de IPCA+4,80%.

A partir de agora o restante da Semana dos FII, será exclusiva para os assinantes do Dica de Hoje, se você ainda não é assinante, clique aqui e tenha acesso a Área de FII.

Fundos abordados no restante do resumo, XPML11, LASC11, VINO11, VILG11, VISC11, VIFI11, HOSI11, TRXF11, BLMR11, RBHY11, RBIV11, AIEC11, XPPR11, XPLG11, XPSF11, RZTR11, VVPR11, TEPP11, JSRE11, CXCO11, MGCR11, RECT11, HGIC11, RBRP11, RCRB11, RBIV11, SARE11, LVBI11, RBCO11, ABCP11, FAED11, NEWL11, LASC11 e XPML11.

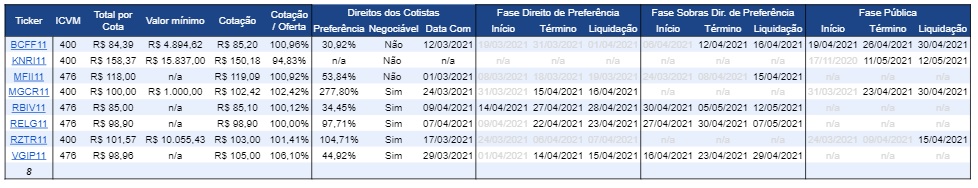

Emissões

Se você gosta de ter uma renda passiva pingando na conta todo mês, não deixe de conhecer os REIT, Real Estate Investment Trust, os primos dos nossos Fundos Imobiliários negociados na bolsa dos EUA, e tenha uma renda passiva pingando na sua conta todo mês em dólares, CLIQUE AQUI e conheça mais sobre esse investimento.

Até a próxima,