Nos últimos meses, a renda fixa voltou a brilhar. Taxas prefixadas na casa de 15% ao ano e títulos indexados à inflação (IPCA) com um prêmio real acima de 7% seduzem investidores com a promessa de segurança e retornos robustos.

É verdade que essas taxas são atrativas e refletem um cenário de juros elevados no Brasil. Mas, antes de se deslumbrar com a renda fixa e abandonar as ações, é importante olhar os números com calma. Mesmo em um cenário conservador, boas ações de dividendos têm potencial de superar esses retornos. E, em um ambiente mais positivo para a economia brasileira, os ganhos podem ser ainda maiores.

Vamos aos fatos.

Para mostrar como as ações de dividendos podem ser competitivas — ou até superiores — aos investimentos em renda fixa, analisamos dois cenários:

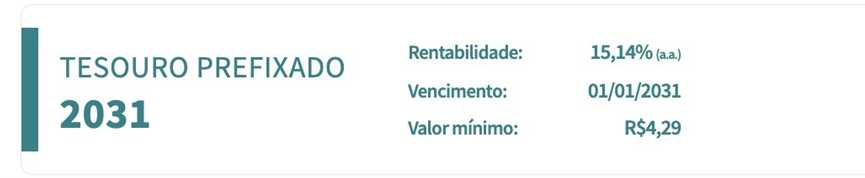

Cenário 1: Prefixado a 15,14% ao ano por 6 anos

- Retorno acumulado líquido: 113,05% (descontado o imposto de renda de 15%).

Agora, vejamos o que acontece com boas ações de dividendos nesse período:

- Dividend Yield de 8%: Retorno acumulado de 80,20%.

- Dividend Yield de 10%: Retorno acumulado de 96,80%.

- Dividend Yield de 12%: Retorno acumulado de 114,60%.

- Dividend Yield de 15%: Retorno acumulado de 143,69%.

É claro que um Dividend Yield de 15% não é comum para todas as ações, mas ele existe, especialmente em setores mais descontados ou em momentos de crise. No entanto, mesmo um Yield conservador de 10% — algo alcançável em boas empresas — já supera com folga o retorno do prefixado de 15,14% ao ano.

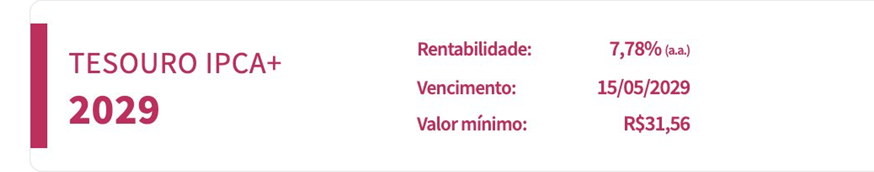

Cenário 2: IPCA + 7,78% ao ano por 5 anos

- Retorno acumulado líquido: 69,06%.

Nesse horizonte, as ações de dividendos também mostram resultados expressivos:

- Dividend Yield de 8%: Retorno acumulado de 80,20%.

- Dividend Yield de 10%: Retorno acumulado de 96,80%.

- Dividend Yield de 12%: Retorno acumulado de 114,60%.

- Dividend Yield de 15%: Retorno acumulado de 143,69%.

Novamente, mesmo no menor patamar (8% ao ano), as ações de dividendos superam o retorno líquido da renda fixa atrelada à inflação. Com Yields de 10% ou mais, a diferença é ainda mais significativa.

Disclaimer: Essas simulações consideram taxas anuais médias de inflação (IPCA) de 4,5%. Os retornos das ações de dividendos incluem uma taxa de crescimento semelhante à inflação.

A renda fixa entrega retornos previsíveis, mas limitados. Já as ações de dividendos têm um componente adicional: crescimento dos dividendos e do preço da ação ao longo do tempo.

Quando você compra uma boa ação pagadora de dividendos, você não está apenas travando um retorno em forma de proventos. Se a empresa continuar crescendo seus lucros, os dividendos também aumentarão, e o preço da ação tendéncia a acompanhar esse crescimento.

Isso é algo que a renda fixa simplesmente não pode oferecer.

Hoje, o retorno alto da renda fixa reflete um cenário de juros elevados e incerteza econômica. Mas e se as condições melhorarem?

Quando o governo faz o dever de casa — reduzindo o déficit fiscal e aumentando a confiança dos investidores — a Selic cai, os juros reais diminuem e a renda fixa perde brilho. Enquanto isso, as ações tendem a subir, impulsionadas pela queda dos juros e pela melhora nos resultados das empresas.

Em um cenário de crescimento econômico e juros mais baixos, o Dividend Yield inicial das ações pode parecer menor, mas os ganhos de capital e o crescimento dos dividendos compensam com sobras.

O investidor que abandona a Bolsa em um momento de incerteza pode deixar muito dinheiro na mesa.

É compreensível buscar a segurança da renda fixa, mas lembre-se: o governo e a política têm um impacto grande no curto prazo. No longo prazo, é o desempenho das empresas e o crescimento da economia que realmente importam.

Históricamente, a Bolsa sempre se recuperou após períodos de crise, e os investidores pacientes foram recompensados. Aqueles que se deslumbraram com retornos momentaneamente altos da renda fixa perderam a chance de capturar os ganhos futuros.

Renda fixa está atrativa, sim. Mas não à ponto de justificar o abandono das ações de dividendos. Como vimos nos dois cenários, boas ações pagadoras de dividendos têm potencial de superar os retornos líquidos da renda fixa, mesmo com um Dividend Yield facilmente encontrado (ainda mais nos dias de hoje).

Investir é como um jogo de equilíbrio. Ficar deslumbrado demais com qualquer classe de ativo pode custar caro. Ao montar uma carteira diversificada, que combina renda fixa e boas ações de dividendos, você aproveita o melhor dos dois mundos: segurança e crescimento.

Portanto, pense no longo prazo e resista à tentação de abandonar a Bolsa. As oportunidades que existem hoje podem parecer pequenas, mas é nelas que o seu futuro patrimonial está sendo construído.

Grande abraço,

João Pedro Mello

Veja as possibilidades de planos

Você pode ter acesso a todas as carteiras de ações e todas as análises, vídeos e etc, Tudo isso nos Planos Combo ou Ações