FIBRIA: Resumo dos Resultados de FIBR3 do 3T18

Fibria (código Bovespa: FIBR3)

RESUMÃO – Resultados 3T18:

(Data de divulgação: 24/outubro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Produção e Vendas:

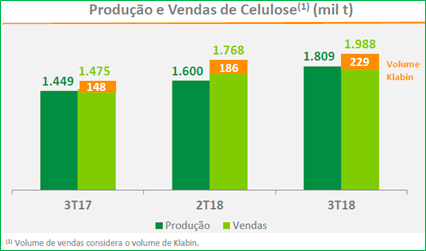

A Fibria é líder mundial na produção de celulose de fibra curta de mercado, no 3T18, o volume de produção de celulose foi de 1.809 mil t, 13% superior em relação ao 2T18, principalmente em função da ausência das paradas programadas, do impacto da paralisação de caminhoneiros ocorrido no trimestre anterior, maior eficiência operacional, maior número de dias de produção e conclusão da curva de aprendizado de Horizonte 2 (“projeto H2”). Em relação ao 3T17, o aumento de 25% é resultado principalmente da evolução da curva de aprendizado da linha de Horizonte 2, maior eficiência operacional, compensados parcialmente pela redução planejada de produção ocorrida neste trimestre na Unidade Aracruz (como continuidade à redução de 200 mil t planejada para 2018 naquela Unidade.

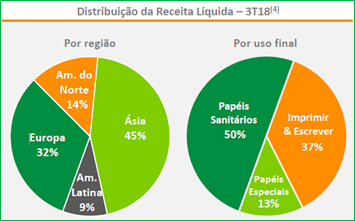

O volume de vendas totalizou 1.988 mil t, 12% superior ao 2T18, em função principalmente do aumento do volume vendido para a Europa e para a Ásia. Em relação ao 3T17, o aumento de 35% nas vendas se deve ao maior volume de produção de Horizonte 2, suportada pelo bom desempenho da demanda na Ásia e Europa.

– Receita Líquida:

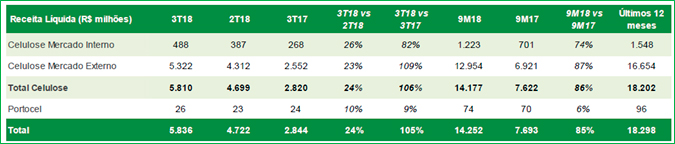

A receita líquida totalizou R$ 5.836 milhões no 3T18, 24% superior ao 2T18, devido ao maior volume vendido (+12%) e à valorização do dólar sobre o real de 10%. Em relação ao 3T17, a receita líquida teve elevação de 105% como resultado da valorização do dólar frente ao real de 25%, maior volume de vendas (+35%, equivalentes a 513kt), decorrente majoritariamente da conclusão da curva de aprendizado da linha Horizonte 2, e aumento de 22% do preço líquido de celulose em dólar.

É importante destacarmos que existe uma extensa lista de novas máquinas de papel esperadas para entrar em operação em todas as regiões que a Fibria atua, não apenas na China, o que continuará desempenhando um papel importante para empresa, junto à ausência de entrada de novas capacidades de celulose.

– Custo Caixa:

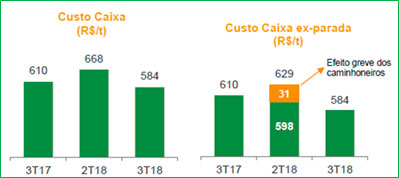

O custo caixa de produção no 3T18 foi de R$ 584/t, 13% inferior ao 2T18, devido principalmente à ausência de paradas programadas, melhor resultado de utilidades (venda de energia) e ao menor consumo de químicos e energéticos (em função da maior eficiência operacional das fábricas), parcialmente compensado pelo efeito da valorização do câmbio médioe pelo maior custo com químicos e energéticos, sobretudo em função do maior preço em dólar da soda cáustica e gás natural.Em relação ao 3T17, o custo caixa foi 4% inferior em função majoritariamente da conclusão da curva de aprendizado da linha de Horizonte 2, que contribuiu para as reduções de madeira, custo fixo e para o maior resultado de utilidades (venda de energia). O custo caixa de produção no 3T18 foi 2% inferior ao custo caixa ex-paradas e ex-greve dos caminhoneiros do 2T18.

– EBITDA ajustado:

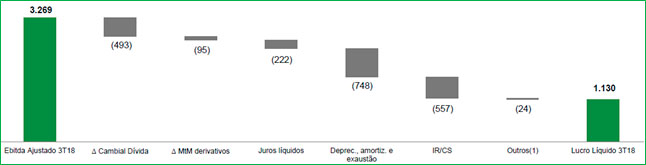

O EBITDA ajustado do 3T18 foi recorde e totalizou R$ 3.269 milhões, uma elevação de 31% em relação ao 2T18, devido ao aumento de 12% no volume vendido e a valorização do dólar médio frente ao real, parcialmente compensado sobretudo pelo maior CPV caixa, que por sua vez também é explicado pelo maior volume, já que na base por tonelada, o mesmo beneficiou o EBITDA. A margem EBITDA, excluindo as vendas de celulose provenientes da Klabin ficou em 63%, e 56% incluindo este efeito. Na comparação com o 3T17, o aumento do EBITDA ajustado foi de 160%, explicado principalmente pela valorização do dólar médio frente ao real, pelo aumento no volume de vendas e pelo aumento de 22% do preço médio líquido em dólar, compensados parcialmente pelo maior CPV caixa e por maiores despesas comerciais, gerais e administrativas, decorrentes do maior volume de vendas e da maior contribuição de Horizonte 2 no volume vendido.

– Lucro Líquido:

No 3T18, a Fibria registrou lucro de R$ 1.130 milhões, contra um prejuízo de R$ 210 milhões no 2T18 e R$ 743 milhões no 3T17. A variação em relação ao 2T18 é explicada principalmente pela menor variação cambial em relação ao trimestre anterior, cujo impacto dá-se no resultado financeiro, e à elevação do resultado operacional, parcialmente compensados pelo aumento na despesa de Imposto de Renda. Em relação ao 3T17, o aumento de 52% deve-se majoritariamente à elevação do resultado operacional que mais do que compensou a variação negativa do resultado financeiro.

– Endividamento:

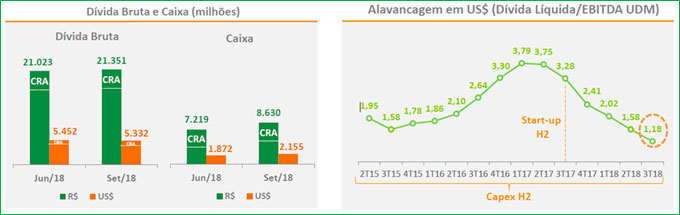

No fim do 3T18, a dívida bruta convertida em dólar era de US$ 5.332 milhões, 2% inferior ao 2T18. A Fibria encerrou o trimestre com posição de caixa de US$ 2.155 milhões, incluindo a marcação a mercado dos derivativos e dívida líquida de US$ 3.177 milhões, 11% e 18% inferior ao 2T18 e 3T17, respectivamente.

Em continuidade a seu processo de desalavancagem, o índice de alavancagem financeira, medida pela relação dívida líquida/EBITDA UDM, em dólarreduziu para 1,18x e em reais para 1,33x em 30 de setembro de 2018 (versus 1,58x em US$ e 1,83x em R$ no 2T18). Este é o menor patamar dealavancagem da Fibriadesde sua criação, tanto na medição em dólar quanto na medição em reais.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– Custo do Produto Vendido (CPV):

O custo do produto vendido (CPV) relacionado à produção foi 12% superior ao 2T18e 52% superior em relação ao 3T17, em função do maior volume vendido e maior custo com o frete, parcialmente compensado pela queda no custo-caixa de produção das fábricas, que beneficiou o CPV base caixa por tonelada. Observou-se um aumento de 8% no frete por tonelada na comparação com o 2T18, em decorrência principalmente da valorização do dólar médio, e em relação ao 3T17, o aumento de 42% do frete ocorreu em função: da valorização do dólar médio; do mix de vendas em decorrência dos maiores volumes vendidos para a Ásia; e da entrada em operação de Horizonte 2(esta nova planta, por estar localizada mais no interior do país comparado com outras plantas, tem uma distância média maior até o porto).

– Despesas com vendas, gerais e administrativas:

As despesas com vendas totalizaram R$ 231 milhões no 3T18, 4% superior ao 2T18 devido ao maior volume vendido e valorização do dólar médio, parcialmente compensados pela queda nas despesas com terminais e pela maior estabilidade na operação logística para escoamento do volume de Horizonte 2. Na comparação com o 3T17, houve um aumento de 85%, devido ao maior volume de vendas proveniente de Horizonte 2 e valorização do dólar.

As despesas gerais e administrativas totalizaram R$ 100 milhões, 7% superior ao 2T18, devido a maiores gastos com serviços de terceiros. Em relação ao 3T17,houve um aumento de 38%, o aumento deveu-se ao aumento de serviços de terceiros e maiores gastos com salários e benefícios, incluindo acordos coletivos anuais.

– Resultado Financeiro:

No 3T18, o resultado financeiro líquido foi negativo em R$ 828 milhões, no entanto foi um valor menor que os R$ 2.239 milhões negativos do 2T18 e foi pior que os R$ 456 milhões positivos do 3T17. A variação positiva em relação ao trimestre anterior é explicada majoritariamente pelo menor efeito câmbio sobre a posição de dívida e hedge.

As despesas financeiras de juros sobre empréstimos e financiamentos totalizaram R$ 310 milhões no 3T18, 12% superior ao 2T18 e 18% superior ao 3T17, respectivamente, devido aumento do endividamento bruto, à elevação da taxa Libor e à valorização do dólar frente ao real. Esses efeitos foram parcialmente compensados pela menor taxa básica de juros no Brasil.

A variação cambial proveniente da dívida impactou negativamente o resultado da Fibria em R$ 493 milhões no trimestre, em função da depreciação de 4% do real perante o dólar (3T18: R$ 4,0039 | 2T18: R$ 3,8558).

Conclusão sobre os resultados:

Como vocês puderam ver acima Fibria vende em torno de 90% de sua produção para o mercado externo, ou seja, ela é impactada positivamente pela valorização do dólar como ocorreu no segundo e terceiro trimestres de 2018. Agora no 4T2018, vemos uma inversão da curva do dólar que atingiu R$ 4,20 e agora já está caindo para os R$ 3,70. Portanto, os resultados de Fibria devem começar a piorar.

A Receita de Fibria varia basicamente de acordo com 3 fatores principais: A variação do dólar, o volume produzido e o preço da celulose no mercado internacional.

No 3T2018, Fibria teve uma conjunção favorável em que todos os 3 fatores estavam alinhados. Houve alta na produção pela curva de aprendizado da nova planta de Horizonte inaugurada há 12 meses. O dólar se valorizou, impactando positivamente nas receitas da companhia e vimos também que o preço da celulose subiu de US$ 604/t para US$ 739/t.

Dificilmente essa situação irá permanecer por muito tempo. Normalmente empresas cílcias precisamos comprar nos ciclos de baixa e não de alta como vimos em Fibria. Isto será melhor explicado na parte fechada para Membros Gold. Basta usar o seu login de assinante e ir na página Resultados de Empresas.

Outra questão importante é a fusão que Fibria fará com Suzano. O Cade já aprovou a fusão sem ressalvas e agora as empresas estão dependendo de aprovações de órgãos externos. Provavelmente esta operação será consolidada em 2019. De acordo com a informação de Março de 2018, quando do acordo de fusão das empresas, os acionistas de Fibria receberão R$ 29 bilhões em dinheiro, além de 255 milhões de novas ações da companhia. Isto significa que cada acionista irá receber R$ 52,50 por ação vendida para a Suzano, corrigido pelo CDI, até a concretização do negócio além de 0,46 ação da Suzano. Cabe ressaltar que estes valores serão reajustados também por dividendos que tenham sido pagos nesse período de março /2018 até a conclusão do negócio.

Esta questão faz com que o preço justo para a empresa passe a ficar atrelado ao de Suzano, por isso na área fechada de membros Gold, iremos mostrar um estudo com os pontos exatos que a pessoa deve comprar uma empresa como esta que é cíclica, e não apresentaremos preço justo dessa vez.

Confira também os resultados de FLEURY do 3T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]