Análise de Serviços:HAPV3 & GNDI3

Como anda a saúde?

Na semana anterior falei sobre Fleury – Fleury – e nesta semana nosso assunto continua no segmento de saúde, com duas empresas que realizaram IPO em 2018: Hapvida – HAPV3 e Notredame – GNDI3.

As duas empresas são verticalizadas, têm hospitais próprios e buscam um controle de custo para aumentar as margens. Lembrando que o Brasil, um dos maiores mercados do mundo (3º), quando se fala em negócios de planos de saúde, apesar de ter pouco mercado atingido (cerca de 25% apenas). A chance de atingir mais público com a melhora na economia é uma possibilidade viável.

HAPVIDA

Vamos começar com a Hapvida – HAPV3 – empresa nasceu em Fortaleza, no ano de 1979, com o negócio Clínica Antônio Prudente, em 1996 inicia as atividades com saúde suplementar e no ano 2000, eles decidiram focar no plano de saúde próprio, oferecendo os serviços nos hospitais da rede. Ao longo dos anos ela fez aquisições para aumentar o mercado atendido, principalmente após 2004, ano em que se acelerou o processo de verticalização e integração do negócio.

Hoje, ela é a terceira maior companhia no segmento Plano de saúde no país, com negócios divididos em planos de saúde e odontológicos. Em 2017, HAPV3 encerrou o exercício com 3,89 milhões de usuários, contando com 25 hospitais (1,6 mil leitos), 19 unidades de pronto atendimento, 75 hapclínicas, 83 unidades de laboratórios e imagens.

Além desta grande estrutura, posicionada geograficamente, de modo que o ganho em escala seja uma realidade, possui também uma carteira pulverizada, onde nenhum cliente representa um percentual muito elevado na receita.

E um fluxo de caixa livre que HAPV3 acumula no ano 323,9 milhões, logo financia a própria estrutura de aquisições.

Abaixo o gráfico da cotação desde o IPO:

No IPO, dia 25 de abril de 2018, a demanda de ações da Hapvida superou em seis vezes a oferta, o preço era R$ 23,50, desde então a valorização não foi grande, de abril a novembro não chegou a 10%. Hoje são 22% de ações free float, os 78% restantes são da família Pinheiro. Acesse aqui a Análise de IPO HAPVIDA, feita pelo analista Daniel Nigri.

A empresa possui 85% dos procedimentos verticalizados, sendo que em 2017, dos atendimentos, 78% das consultas, e 96% dos pacientes foram atendidos e internados dentro da própria rede (verticalizada). Nos nove primeiros meses de 2018, entraram em operação dois novos hospitais, um em Teresina/PI e outro em Manaus/AM, além de quatro unidades de pronto atendimento, duas unidades em Pernambuco, e duas na Bahia

A rede domina 28% do mercado no Nordeste e 23% na região norte e agora está entrando no mercado catarinense, com um hospital em Joinville.

[epico_capture_sc id=”2764″]

Um ponto importante é que essas expansões a novos locais/regiões demandam um esforço razoável, o que implica em comprometimento das margens de HAPV3, afinal regiões diferentes exigem negociações diferentes, afinal são outras realidades, e muitas vezes o mesmo modelo que funciona no Norte não funciona no Sul, então existem sim riscos.

Além do fato que, o mercado vê riscos regulatórios em relação ao segmento individual, que hoje corresponde a quase 28% dos usuários, em relação aos reajustes, o que pode ser um problema para a receita da companhia, por outro lado esse mesmo segmento é a aposta de atrair pessoas que não querem depender do sistema público de saúde.

Um dos pontos positivos a destacar, sem sombra de dúvida, é o fato da estrutura que eles possuem na região norte e nordeste, e o fato de que essas regiões ainda possuem um menor número de beneficiários, ou seja, mais mercado para crescer. E o preço praticado pela empresa favorece essa penetração em mercados menos observados por outros players.

A verticalização de HAPV3 também é um ponto positivo, porém é preciso analisar que esse negócio possui custos altos, então o volume é essencial para a produtividade e a diluição dos custos fixos, o que permite uma margem mais saudável, qualquer eventualidade nesse modelo de estrutura afeta significativamente o resultado.

Resultados do Terceiro Trimestre de 2018 de HAPV3

A companhia divulgou uma receita líquida de R$ 1.163,7 milhões no 3º trimestre de 2018, um aumento de 17,6% em relação ao mesmo trimestre de 2017.

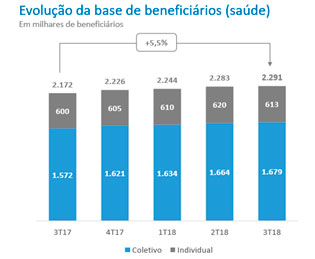

Abaixo o crescimento do número de beneficiários (saúde) que representa a principal receita:

Retirado do release da empresa

No acumulado do ano de HAPV3, receita líquida de R$ 3.364,5 milhões, número este 20% maior em relação aos 9 primeiros meses de 2017.

Uma adição líquida de 6,2 mil vidas, com crescimento de 6,8% nos planos coletivos e 2,1% nos individuais.

Retirado do release da empresa

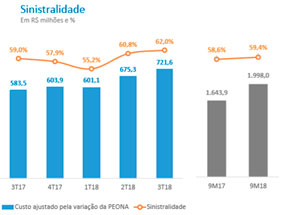

A sinistralidade foi de 62,0% no trimestre, aumento de 3 p.p

No acumulado dos nove meses de 2018, atingiu 59,4%, um aumento de 0,8p.p. em relação a 2017

Retirado do release da empresa

O EBITDA ajustado foi de R$ 199,6 milhões, redução de 4,1%, e a margem ebitda de 17,2%, uma queda de 3,9 p.p. na comparação com mesmo trimestre de 2017

No acumulado do ano o EBITDA ajustado foi de R$ 720,1 milhões, aumento de 14,5% com uma margem de 21,4%, queda de 1,0p.p. em relação aos nove primeiros meses de 2017.

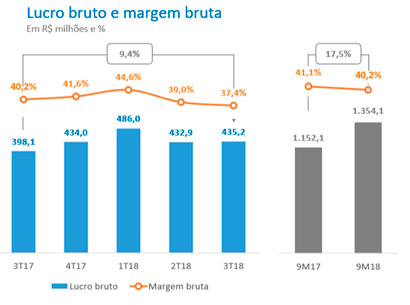

O lucro bruto cresceu, mas a margem bruta retraiu:

O lucro líquido apurado foi de R$ 190,2 milhões, aumento de 22,5% em relação a 2017.

No acumulado do ano (nove meses), o lucro líquido apurado foi de R$ 554,3 milhões, aumento de 16,1%.

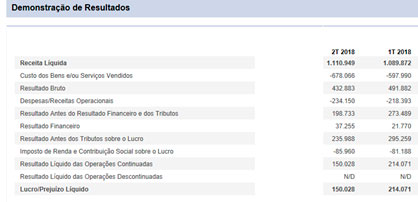

Abaixo os resultados do primeiro e segundo trimestre de 2018:

Fonte: ADVFN

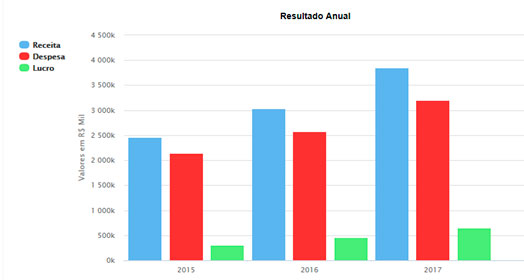

Observe abaixo os resultados dos últimos três anos:

Fonte: ADVFN

NOTREDAME

A Notredame – GNDI3 – foi fundada em 1968, nasceu como Intermédica Sistema de Saúde, o processo de verticalização foi iniciado ainda na década de 90. Em 2014 o grupo norte americano – Bain Capital – assume 100% do capital, pelo valor estimado de 2 bilhões. Isso traz a companhia uma visão profissionalizada e aumenta a expertise em aquisições.

Hoje é a quarta maior operadora de plano de saúde, o negócio é composto por planos de saúde, odontológicos e saúde ocupacional. São 18 hospitais, 67 Centros Clínicos, 10 unidades de medicina preventiva e 23 unidades de pronto-socorro, em São Paulo e Rio de Janeiro. Possui também rede credenciada e 3.997 milhões de usuários.

Observe abaixo o movimento das cotações desde o IPO:

O IPO foi no dia 20 de abril de 2018, ao preço de R$ 16,50, a demanda foi cinco vezes maior que a oferta.A oferta primária foi de R$ 341,379 milhões, a secundária de R$ 2,377 bilhões, e a chegada na bolsa já ocorreu com valorização do papel em mais de 20%. E do IPO até novembro a valorização do papel ultrapassou 50%

A composição acionária é de 33,7% do capital free-float (ações em circulação), sendo que 99,7% do free-float é de investidores institucionais, 65,2% pertence a controladora, 1% aos administradores e 0,1% em tesouraria.

A companhia hoje tem 70% dos atendimentos verticalizados, ou seja, dentro da própria rede, um aumento de 4% em relação aos dados anteriores ao IPO, e 61% das internações são efetuados em hospitais próprios, aumento de 2% em relação a 2017.

Retirado do release da empresa

A Notredame possui 90,3% da receita no segmento corporativo, que tem menor risco regulatório, negociação de preços mais flexível, e apenas 3,2% no segmento individual.

O maior mercado da empresa é São Paulo e Rio de Janeiro, onde o Market share dela é de 10% e 4% respectivamente.

Em São Paulo, o percentual de beneficiários de planos de saúde é de 36,5%, no Rio de Janeiro 11,5%, são as regiões mais industrializadas e com % do PIB do Brasil de 32,2% e de 11,6% respectivamente, o que colabora o índice maior de penetração do segmento de saúde.

Em relação a receita, 88% dela é referente aos planos de saúde, 8% referente aos hospitais e clínicas, e 4% dos planos odontológicos.

A última grande aquisição da companhia foi o Grupo GreenLine de São Paulo, ainda pendente no CADE, isso inclui: 464 mil beneficiários, 60% corporativa, dois hospitais gerais, com 557 leitos, dez prontos socorros, nove centros clínicos e laboratório de análises clínicas, com um faturamento próximo a R$ 1,0 bilhão em 2017.

Essa aquisição custou R$1,2 bilhões e inclui imóveis avaliados em R$400 milhões, sendo que R$805 milhões serão pagos à vista, descontados de R$75 milhões de dívida líquida ( esse valor ainda deve ser confirmado), R$100 milhões em um Escrow Account e R$220 milhões de parcela retida por 6 anos.

Retirado do release da empresa

Resultados do Terceiro Trimestre

A companhia reportou uma receita líquida de R$1.558,1 milhões, um aumento de 13,8% em relação ao mesmo período de 2017, sendo que a receita de Planos de Saúde cresceu 15,1%.

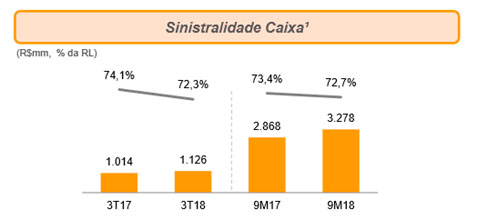

Sinistralidade:

Retirado do release da empresa

EBITDA ajustado foi de R$212,7 milhões, um crescimento de 18,9% em relação ao mesmo período de 2017.

Margem EBITDA Ajustado foi de 13,7%, no terceiro trimestre de 2017 foi de 13,1%.

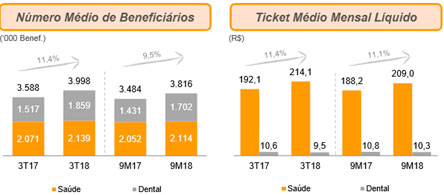

Em relação ao crescimento do número de usuários, veja abaixo:

Retirado do release da empresa

Lucro Líquido Ajustado apurado foi de R$127,2 milhões, 73,4% maior em relação ao terceiro trimestre de 2017.

Acompanhe a evolução:

Retirado do release da empresa

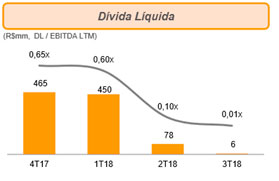

A dívida líquida da companhia é de R$6,3 milhões, uma redução de 91,9% em relação ao trimestre anterior, acompanhe:

Retirado do release da empresa

Conclusão

Nós investidores fundamentalistas precisamos conhecer o negócio, entender a estrutura, como a empresa gera valor, de onde vem e para onde vai o dinheiro. E isso só é possível estudando o case, lendo os releases e comparando os pares.

Nesse texto temos duas empresas do mesmo segmento que atendem regiões diferentes, com realidades financeiras diferentes e com projeções distintas, observem que não falamos sobre múltiplos, apenas analisamos os negócios, buscando entender as diferenças e as similaridades.

Eu trabalhei mais de vinte anos como analista de negócios, meu trabalho era entender as empresas e ajudá-las e evoluir, e isso é a análise qualitativa, que todo investidor deveria fazer, antes de decidir ser acionista de um negócio.

Leia, compare os múltiplos dos negócios, veja se alguma delas está mais descontada, questione o RI, e somente depois decida qual empresa está mais adequada a seu perfil de investidor.

Não esqueça que informação é dinheiro.

Até a próxima semana.

Daniel Nigri com apoio de Patricia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598