BRADESCO

Banco Bradesco – BBDC3, BBDC4

Marcelo Rodrigues Caetano

Youtube: Investidor Brasileiro

Apresentação Apimec – Belo Horizonte, 04/04/2018

A apresentação iniciou com uma análise do cenário macroeconômico, que ocupou boa parte do evento. O mesmo será reproduzido na primeira parte deste artigo. Esse tipo de abordagem(top-down) é comum no mercado financeiro, sendo importante para situar a empresa no contexto da economia atual.

Em seguida iniciou-se a apresentação da empresa propriamente dita, que será objeto da segunda parte do artigo.

1 – Dados da Empresa

Banco Bradesco

| Código de Negociação (ticker): | BBDC3/BBDC4 |

| Segmento de Listagem: | Nível 1 de Governança Corporativa |

| (Tag Along: 100% ON e 80% PN) | |

| Segmento de Mercado: | Bancos |

| Setor: | Financeiro e Outros |

| Subsetor: | Intermediários Financeiros |

| Ano de Fundação: | 1943 |

| IPO: | 1946 |

| ON: Free Float: | 26% |

| PN: Free Float: | 92% |

| Sócio Majoritário: | Cidade de Deus Cia Cial Participações (48,29%) |

| Controla: | CIEL, FLRY, ODPV |

| % Majoritário: | ON: 48%, PN: 0,02 |

| % Ibovespa: | 9,60% |

| Valor de Mercado: | R$ 240.234.926.896 |

| Site de RI | https://www.bradescori.com.br |

O Banco Bradesco é um dos maiores bancos brasileiros. Recorrentemente apresenta resultados muito bons, aumento de lucro e de taxa de crescimento. De maneira geral apresenta boa gestão, inclusive possuindo o controle de outras empresas listadas, como Fleury, Odontoprev e Cielo. Em tempos de crise é importante acompanhar alguns detalhes, como a qualidade da carteira de crédito, observando principalmente a Provisão para Devedores Duvidosos – PDD, e o Índice de Basiléia. Considerando a evolução tecnológica e a digitalização do setor, a receita de prestação de serviços dos bancos deve ser acompanhada.

- Apresentação Apimec

Belo Horizonte, 04/12/2018

Por Carlos Firreti, Dir. Relações com Mercado e equipe

Cenário Macroeconômico

Eleições 2018 – Novo governo brasileiro

O Bradesco acredita na recuperação da economia brasileira. O banco está otimista, acreditando que o pior momento já passou, e o cenário é favorável ao crescimento, desde que o governo consiga avançar com as reformas necessárias.

Segue o cenário econômico, na visão do banco.

Taxa de renovação elevada

A Câmara dos Deputados renovou 47% de seus membros (contra 39% em 2014) e o Senado renovou 85% (contra 69% em 2010). São números muito positivos, mas é necessário acompanhar o relacionamento do novo governo com o parlamento.

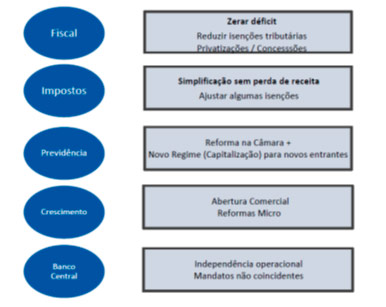

– Agenda Econômica do novo governo: detalhes começam a aparecer…

Agenda Econômica do Governo Bolsonaro

* Todas as imagens foram retiradas da apresentação da empresa, disponível em www.bradescori.com.br, salvo quando indicada outra fonte.

– Agenda Emergencial: Ajuste Fiscal

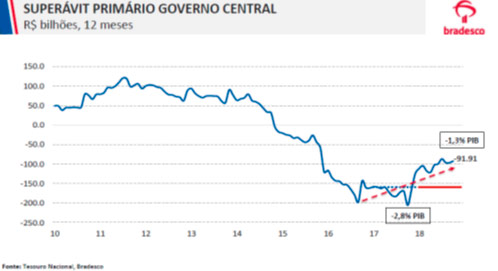

Dívida pública elevada e crescente.

Dívida bruta em 77 % do PIB e dívida líquida em 51 % do PIB.

É necessário estancar o aumento da dívida rapidamente. O “Teto dos Gastos Públicos”, aprovado no governo de Michel Temer, já está contribuindo nesse sentido, mas é necessário avançar mais.

Despesa Total do governo em 19 % do PIB.

Superávit primário: negativo, porém reversão já começou.

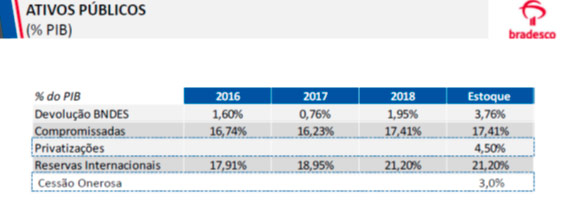

Estoque de ativos públicos

Privatizações relativamente “fáceis” podem representar 4,5% do PIB. Cessão onerosa de direitos de exploração do pré-sal, da Petrobrás para outras empresas, pode representar 3% do PIB.

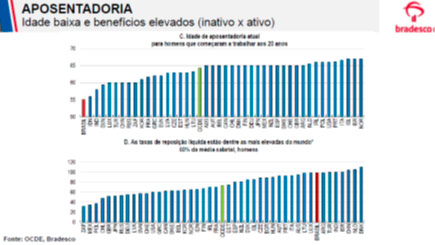

Previdência Social

Reforma urgente é necessária. O sistema tem aposentados com idade baixa e benefícios elevados, quando comparado com outros países.

Caso a Reforma da Previdência não seja aprovada nos seis primeiros meses do novo governo, ou em uma situação extrema até os dois primeiros anos, a situação da economia brasileira pode se deteriorar fortemente. A participação das despesas com a previdência em relação às despesas totais do governo federal, que hoje está em cerca de 44% do PIB continuaria crescendo, com previsão de atingir 63% em 2015. As despesas discricionárias, isto é, aquelas em que o poder público pode decidir se realiza ou não, estão em apenas 9% do PIB em 2018, podendo chegar 2% em 2025. Desta forma, o orçamento está extremamente comprometido e o Governo já não tem espaço para realizar investimentos,e passará a ter cada vez menos, caso a reforma não seja implantada.

Condições financeiras melhores facilitam retomada do crescimento:

-Taxa de juros está nos menores patamares da história do Brasil.

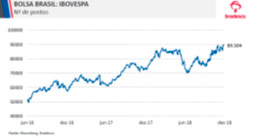

– Bolsa de valores:

Ibovespa na máxima histórica, considerando referência em moeda brasileira

– Câmbio mais apreciado alivia pressões na inflação.

Há outras condições cíclicas favoráveis

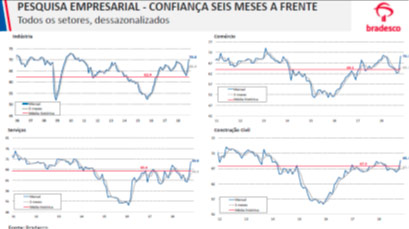

-Taxas de inadimplência em queda, aumento da concessão de crédito (pessoa física e pessoa jurídica),pesquisa empresarial mostra confiança crescente no horizonte de 6 meses.

– Leve crescimento do PIB, podendo ser acelerado pela retomada da economia.

Agenda de Médio e Longo Prazo: Foco na competitividade

Necessário ajuste fiscal, taxa de juros baixas, ajuste de regras e normas, redução da burocracia.

Estamos evoluindo…

– Comércio internacional crescendo: abertura comercial em evolução.

– Abertura de Empresas: está começando a ficar mais fácil abrir empresas no Brasil.

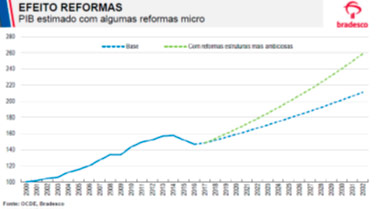

Evolução do PIB é esperada a partir das reformas.

Numa visão extremamente otimista, o crescimento potencial do PIB brasileiro poderia saltar de 2,5 a 3% ao ano para patamares de 4,5 a 5% ao ano. Poderíamos crescer 25% em 15 anos.

Infraestrutura

Brasil fez pouco nos últimos anos. Como o setor público passa por dificuldades, infraestrutura deve evoluir via concessões à iniciativa privada. Não há dinheiro para investimento público.

Porém….

Mensagem cautelosa do FMI reforça necessidade de ter fundamentos em ordem.

Cenário Internacional para 2019 – Hipótese básica:

– Cenário Internacional com liquidez global menor;

– Cenário mais desafiador que 2018, porém sem grandes crises;

– Tensão US x China;

– Volatilidade dos mercados;

– Brexit e Itália;

– Fluxo de Capitais mais seletivo => Brasil está entre as histórias positivas entre os emergentes.

Finalmente, vamos falar de Bradesco!

O Bradesco é um dos maiores bancos brasileiros, com forte presença nacional, quase 5 mil agências e mais de 3 mil Postos de Atendimento. Mais de 70 milhões de clientes, sendo mais de 28 milhões de correntistas. Carteira de Crédito de 523 Bilhões de reais e quase 25% de Participação de Mercado (MarketShare – MS) em Seguros.

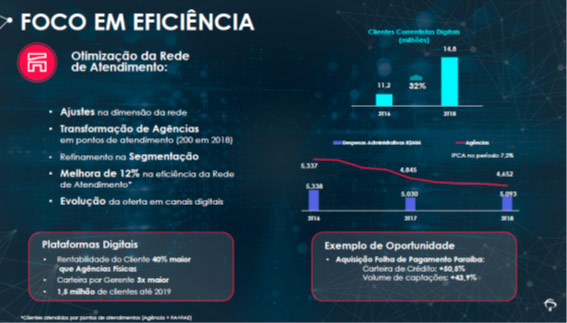

O Banco tem o foco em eficiência, com redução de custos via otimização da rede de atendimento.

Transformação Digital

Grau de digitalização tende a aumentar gradualmente. Evolução tecnológica e inevitável.

Meios de Pagamentos

Adquirência: Participação na Cielo, Bradesquinha e Stelinha

Carteiras Digitais: Pagamentos via Smartphone e Internet: QR Code, Sansung Pay, Apple Pay e Google Pay.

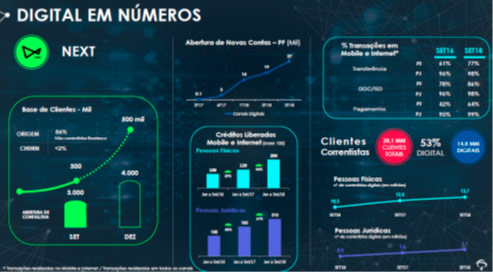

Banco Digital Next

Imagem de www.next.me

O Bradesco atua no mercado de bancos digitais via banco Next.

“Após dois anos de investimentos e pesquisas, em junho de 2017, foi lançado o banco Next (…) do Bradesco e dedicado ao público jovem. Composto por um time multidisciplinar de antropólogos, cientistas sociais e matemáticos, o Next oferece diversos serviços bancários sem que o cliente precise ir a uma agência. ”

O Banco Next possui foco em clientes mais jovens, da chamada Geração dos Milênios(Geração Y). São clientes que buscam um relacionamento bancário mais simples. O Next proporciona isenção de tarifas, serviços via internet e smartphone, porém sem acesso a agencias físicas. A plataforma opera com algoritmos poderosos para captação de clientes, com o uso de inteligência artificial.

Em setembro de 2018 o Next atingiu 300 mil clientes, e espera encerrar 2018 com 500 mil clientes, o que é uma meta muito audaciosa. Cerca de 86% dos clientes do Next não é correntista do Bradesco.

Wealth Management (Gestão de Ativos)

Corretora Ágora e Bradesco Corretora.

1,3 milhão de clientes, 400 Bilhões de reais em ativos sobre gestão/custódia.

Recursos Humanos

Foco em carreiras internas: desenvolvimento via treinamento e gestão de carreiras.

Resultados Terceiro Trimestre 2018

O momento é bom em termos operacionais. A aquisição do Banco HSBC pelo Bradesco (2015) e a captura das sinergias desse processo, aliada à retomada da demanda da indústria coloca o Bradesco em posição privilegiada.

“Em agosto de 2015 foi decretado o acordo entre o Bradesco e a HSBC Holding, por R$ 17,6 bilhões, considerado o maior negócio realizado no ano de 2015 no Brasil. Para que a operação fosse aprovada pelo Conselho Administrativo de Defesa Econômica (Cade), o Bradesco teve que se comprometer a não adquirir qualquer outra instituição financeira pelo período de 30 meses após a assinatura do acordo. ”

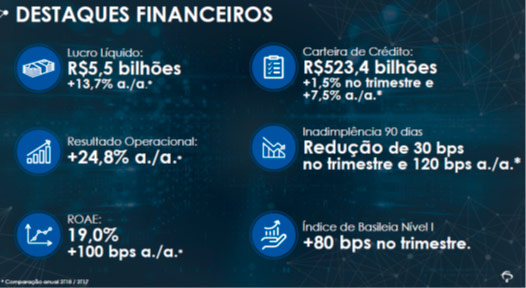

Destaques Financeiros

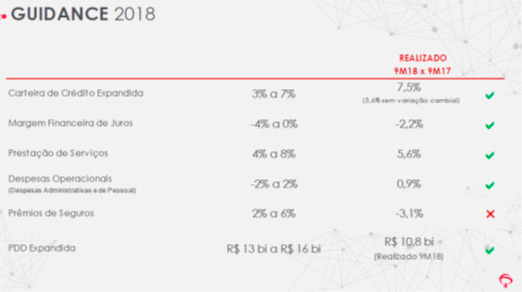

Crescimentode 13,7% do Lucro Líquido (R$ 5,5 Bilhões), crescimento de 7,5% na Carteira de Crédito, ROAE (Retorno sobre o Patrimônio Líquido) de 19% (topo dos últimos anos).

Carteira de Crédito

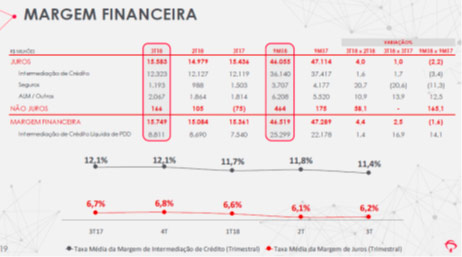

Crescimento de 2,5% da Margem Financeira.

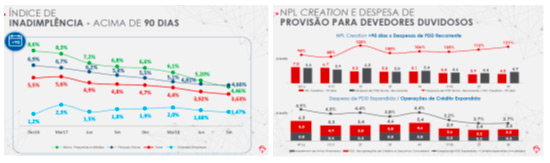

Redução dos Índices de Inadimplência – Acima de 90 dias.

Após sofrer impacto na crise, inadimplência está sob controle.

Redução da PDD – Provisão para Devedores Duvidosos

Aumento do Índice de Cobertura – Acima de 90 dias

Aumento das Receitas e Prestação de Serviços

Aumento das Despesas Operacionais

Redução do Resultado das Operações de Seguros, Previdência e Capitalização

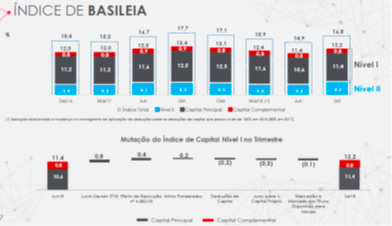

Índice de Basiléia em 16,8%

Guidance 2018 – Acompanhamento dos Resultados

Expectativas e Conclusão

Comentários

Como já é de costume, o resultado dos grandes bancos brasileiros, principalmente Itaú e Bradesco, têm sido muito bons nas últimas décadas…

O setor bancário brasileiro, desde longa data, é caracterizado por um oligopólio, ou seja, há uma grande concentração de mercado em poucas empresas. Quatro bancos concentram 78% das operações de crédito e 72% dos ativos totais no mercado bancário brasileiro. A regulação do setor no Brasil cria barreiras de entrada. Esse mercado passou por uma grande quantidade de fusões e aquisições.

Do ponto de vista do cliente, há muita insatisfação com os serviços e tarifas cobrados pelos bancos tradicionais. Os grandes bancos brasileiros apresentam alta rentabilidade e alto retorno aos seus acionistas. Apesar de sua grande lucratividade, os maiores bancos brasileiros não costumam operar muito alavancados, o que acaba trazendo certa segurança às operações. O mesmo não se pode dizer dos bancos menores, com inúmeros casos de falência, fraudes e liquidações pelo Banco Central.

Questions & Answers

Nas respostas aos questionamentos do público, destacamos:

Questão:

Como o Banco avalia a possibilidade de redução das receitas de prestação de serviços com a tendência de crescimento dos bancos digitais?

Resposta:

O Banco avalia que há uma diferença de proposta de valor entre os bancos digitais e os bancos tradicionais. Acredita que ainda não estamos próximos desse momento de competição. Bancos digitais, assim como no caso do próprio Next, são uma aposta no futuro, mas a rentabilidade ainda é baixa.

Hoje, o apelo dos bancos digitais atinge clientes inadimplentes e/ou fugindo de tarifas, que oferecem pouca rentabilidade. Já o banco tradicional tem espaço para descontos para clientes com “relacionamento total” e revisão de precificação. O Banco não vê ameaça iminente.

Questão: Existe a intenção do Bradesco desmembrar a Bradesco Seguros (IPO)?

Resposta: O Bradesco não tem intenção de realizar IPO da Bradesco Seguros. O banco é capitalizado, e acredita que não é o momento. O modelo bancassurrance (utilização dos canais bancários para distribuir outros produtos, como seguros) ainda é atual.O objetivo é gerar valor ao grupo Bradesco.

Contéudo Extra: aprendendo mais sobre bancos

Você sabe o que é o Índice de Basiléia?

O Índice de Basileia tornou-se o padrão mundial para mensurar a alavancagem e a solidez financeira de uma instituição financeira. A intenção é garantir que tais instituições tenham capital suficiente para suportar riscos de perdas financeiras. Caso o índice Basiléia de determinada instituição se encontre abaixo do mínimo regulatório exigido pelo Banco Central acende-se um alerta com relação à gestão de risco do banco ou instituição.

A crise mundial de 2008, capitaneada pela crise do Subprime (empréstimos hipotecários de alto risco ), que culminou com a concordata do banco americano Lehman Brothers, e a venda, ao Bank of America, da corretora Merrill Lynch, uma das maiores do mundo, mudou o mercado. Constatou-se que os acordos de Basileia I e II não foram suficientes para impedir a alavancagem excessiva dos bancos,culminando em grave crise financeira. Percebeu-se que as instituições não eram tão sólidas quanto se imaginava. Em 2010 foi divulgado o Basileia III, contendo as recomendações atuais.

O Índice de Basiléia é, basicamente, a relação entre o patrimônio de referência e o valor dos empréstimos concedidos ponderados pelo risco. Também é conhecido como Índice de Solvência de uma instituição financeira. O Patrimônio de Referência é a soma dos dois níveis de capital (Nível I e Nível II).

Em tese, quanto maior o Índice de Basileia, mais capital próprio está disponível e consequentemente mais solidez financeira o banco possui.

O Índice de Basileia foi definido pelo Comitê de Basileia, na Suíça, em 1988. Na época era recomendada uma razão mínima de 8% entre o Patrimônio de Referência de uma instituição e os riscos ponderados conforme a regulamentação em vigor relacionada ao Patrimônio Líquido Exigido destes bancos.

Referência:https://www.sunoresearch.com.br/artigos/indice-de-basileia/

Atualmente, no Brasil exige-se das instituições financeiras um índice mínimo de 11% entre o Patrimônio de Referência e os riscos ponderados dos bancos; no caso dos Bancos Cooperativos o Índice mínimo é de 13%.

O atendimento ao Índice de Basiléia, e sua evolução gradual, contribui para a estabilidade do sistema bancário.

“Em síntese, o Índice de Basileia determina a relação entre o capital próprio da instituição e o capital de terceiros (captações) que erá exposto a risco por meio da carteira de crédito. Por exemplo, se um banco possui Índice de Basiléia de 20%, significa que, para cada R$ 100,00 emprestados, o banco possui patrimônio de R$ 20. O índice mínimo exigido pelo Banco Central do Brasil é 11%.

Quanto mais reduzido for o Índice de Imobilização,maior agilidade terá o banco para usar seu patrimônio a fim de honrar seus compromissos. Por exemplo, se um banco possui Índice de Imobilização de 30%,significa que, a cada R$ 100,00 em seu patrimônio, R$ 30,00 estarão investidos em bens que não possuem uma liquidez imediata, ou seja, imobilizado em imóveis,veículos, materiais, etc. O índice máximo tolerado pelo Banco Central do Brasil é 50%”. https://bancodata.com.br