Resultados de CIEL3 do 3T18

Cielo (código Bovespa: CIEL3)

RESUMÃO – Resultados 3T18:

(Data de divulgação: 30/Outubro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Recuperação do Varejo:

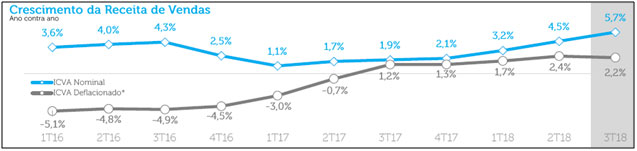

O Índice Cielo do Varejo Ampliado (ICVA)encerrou o 3T18 com crescimento de 2,2% em relação ao 3T17, depois de descontada a inflação. O crescimento ficou em patamar semelhante ao do 2T18 (2,4%). Os dois trimestres tiveram eventos não recorrentes que impactaram as vendas. No 2T18 aconteceu a paralisação dos caminhoneiros em maio que curiosamente acabou impactando de forma positiva a média do varejo, por conta das compras extras nos supermercados e os jogos do Brasil na Copa do Mundo, que neste caso prejudicaram as vendas. Já no 3T18 houve também o impacto negativo dos jogos do Brasil que ocorreram em julho, mas por outro lado, os consumidores puderam contar com mais recursos disponíveis para compras, por conta da liberação dos saques do PIS e PASEP. Já em termos nominais, o índice apontou crescimento de 5,7% no 3T18, ficando significativamente acima dos 4,5% registrados no trimestre anterior. Lembrando que houve uma aceleração da inflação no terceiro trimestre, o que explica este aumento de ritmo mais evidente no ICVA nominal.

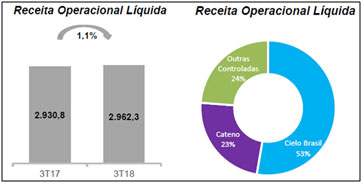

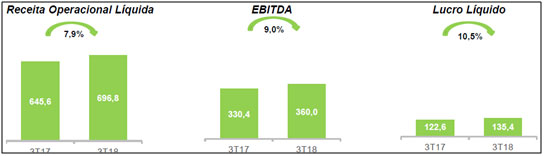

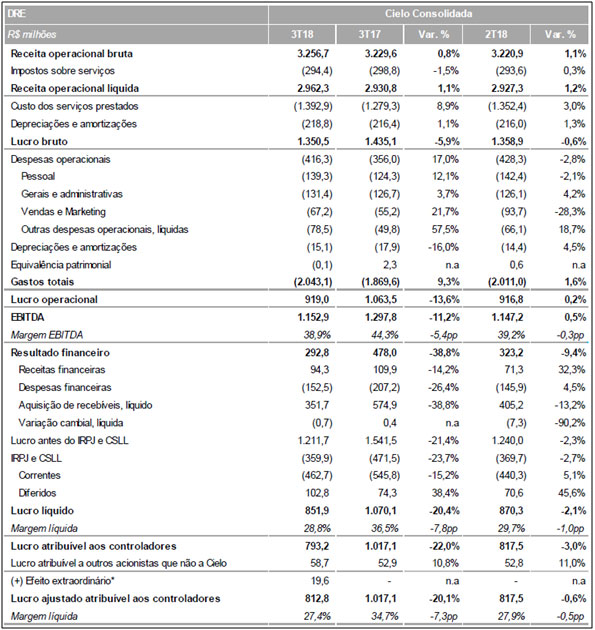

– Receita Operacional Líquida:

A receita operacional líquida totalizou R$2.962,3 milhões, aumento de 1,1% em relação ao 3T17, com destaque para Cateno que cresceu 7,9% e do aumento da penetração do produto Receba Rápido.

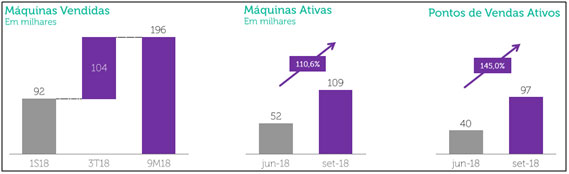

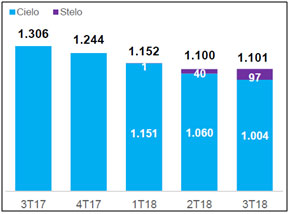

– Stelo – Rápida Expansão:

No 3T18, as máquinas “Stelo”registraram um bom crescimento de utilização, com aumento de 110,6% no número de máquinas ativas e aumento de 145% de pontos de vendas ativos em relação ao 2T18.

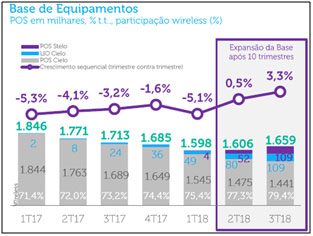

– Base de Equipamentos:

A base combinada de equipamentos (Cielo + Stelo) apresentou crescimento de 3,3% ou 53 mil terminais em relação ao 2T18 e redução de 3,2% em relação ao 3T17, seguindo a tendência do trimestre anterior. Destaca-se o aumento de terminais LIO e Stelo instalados.

– Maior contribuição da CATENO:

A Cateno é uma associação com o Banco do Brasil criada em fevereiro de 2015 com o objetivo de fazer o processamento das transações de débito e crédito realizadas utilizando cartões emitidos pelo Arranjo Ourocard. No 3T18, a Cateno contribui de forma favorável para os resultados da Cielo:

– Receita líquida da Cateno aumentou 7,9% para R$696,8 milhões no 3T18, comparada com R$645,6 milhões no 3T17. O acréscimo se deve ao crescimento nas receitas de intercâmbio e aumento de volume capturado nesse trimestre em 8,1%. Em comparação ao 2T18, o aumento foi de 5,8% e reflete a expansão contínua da carteira.

– Do ponto de vista negativo, apresentou um aumento de 5,3% nos custos dos serviços prestados em relação ao 3T17 (em virtude do incremento de volume quantidade de transações), e um aumento de 24,4% das Despesas Operacionais em comparação ao 3T17 (em função da realização de evento com todo o time comercial, aumento no quadro de colaboradores e aumento devido à implementação da infraestrutura de TI).

– Lucro líquido da Cateno foi de R$135,4 milhões no 3T18, o que representa um aumento de 10,5% frente ao 3T17 e 11,6% frente ao 2T18.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

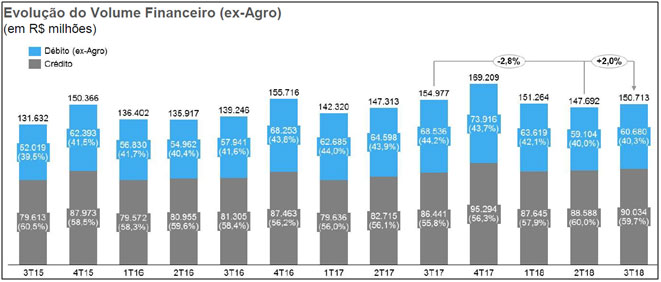

– Volume financeiro de transações da Cielo Brasil:

O volume financeiro ex-Agro capturado pela Cielo Brasil totalizou R$150,7 bilhões, uma redução de -2,8% em relação ao 3T17 e um aumento de 2% em relação ao 2T18, principalmente, refletindo o impacto do efeito Multivan.

– Redução de Pontos de Venda Ativos:

O número de pontos de venda ativos totalizou 1,101 milhão ao final do 3T18 de Cielo, o que representa uma redução de -15,7% sobre o 3T17 e praticamente estável em relação ao 2T18. São considerados ativos aqueles pontos de venda que realizaram pelo menos uma transação nos últimos 30 dias.

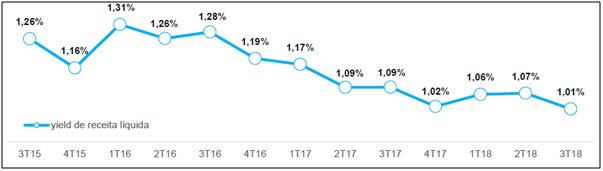

– Yield de Receita Líquida – Cielo Brasil:

O yield de receita líquida no 3T18 ficou em 1,01%, o que representou uma redução em comparação ao 3T17 (1,09%) e ao 2T18 (1,07%). A redução é explicada pela menor receita de aluguel e pelo menor preço praticado como reflexo de um cenário mais competitivo. Tais fatores foram parcialmente compensados pelo melhor mix de volume de crédito frente a débito, aumento dacaptura e processamento de outras bandeiras, e maior penetração do produto Receba Rápido.

– Gastos Totais:

Os gastos totais (custos e despesas) registraram R$2.043,1 milhões, aumento de 9,3% em relação ao 3T17, devido principalmente aos investimentos com campanhas de marketing e ações comerciais, além de maiores custos de fee de bandeira.

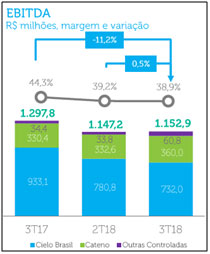

– EBITDA:

O EBITDA da Cielo totalizou R$ 1.152,9 milhões, representando uma redução de -11,2% em relação ao 3T17 e um aumento de 0,5% frenteao 2T18. A margem EBITDA foi inferior em 5,4 p.p. em relação ao 3T17 e 0,3 p.p. frente ao 2T18.

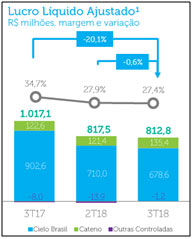

– Lucro Líquido:

O lucro líquido da Cielo no 3T18 totalizou R$ 812,8 milhões com margem líquida de 27,4%, representando uma redução de -20,1% e de -7,3 p. p. em frente ao 3T17. Esta redução foi consequência do aumento dos Gastos Totais e pela redução dos Resultados Financeiros influenciado pela queda da taxa DI no período e pela redução de “Aquisição de Recebíveis Líquido” (-38,8% em relação ao 3T17).

Conclusão sobre os resultados:

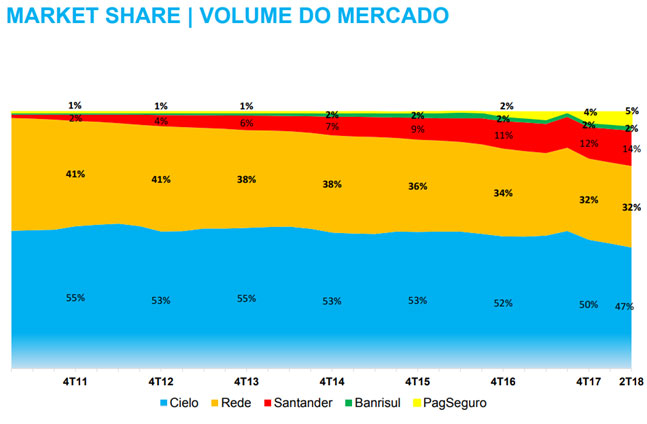

Para compreender o momento atual de Cielo, precisamos voltar um pouco a história da Companhia. Quando voltamos ao ano de 2011 tínhamos um mercado concentrado em apenas duas empresas de adquirência. Cielo que tinha o monopólio das transações Visa controlada pelo Banco do Brasil e Bradesco e a Redecard (atual Rede) que detinha o controle das operações com a bandeira MasterCard e controlada pelo Itaú.

Em 2012, uma norma obriga que as máquinas da Cielo precisem passar cartões de outras bandeiras assim como as máquinas da Rede também. Além disso o mercado se abre para novas concorrentes, sendo a principal delas a Getnet controlada pelo Santander.

Nesta época eu tinha as lojas de roupas e trabalhava com comércio e comemorei essa decisão. Agora cada loja só precisaria ter uma máquina ao invés de duas, o que geraria uma redução de custos. Acredito que muitos outros lojistas pensaram o mesmo.

Mais pra frente surgiu a PAGSeguro com a inovação de trabalhar com maquininhas que não seriam mais disponibilizadas no formato de aluguel ou comodato, mas estas seriam vendidas por valores muito baixos (cerca de 4 a 6 aluguéis das máquinas concorrentes). A Pag Seguro, ganhou um mercado de pequenos empreendedores, e micro empresários individuais, como ambulantes, taxistas, vendedoras de cosméticos (Natura, Avon e outros), além de começar a entrar em algumas micro empresas.

A abertura de capital de forma eufórica na Bolsa de Nova York, fez com que a companhia tivesse dinheiro suficiente para as expansões necessárias e como podemos ver na imagem abaixo. Tanto a Getnet quanto a Pag Seguro estão tomando fatia de mercado de Cielo e da Rede. No entanto, as duas que detinham o monopólio no início da década, ainda possuem uma posição privilegiada.

Dito isso é importante agora mencionar que a Cielo demorou a compreender esse movimento, ou simplesmente preferiu não abrir mão da Rentabilidade que ela tinha. (ROE de Cielo chegou a ser superior a 60% – obs: em um negócio lícito!!! Hahaha).

Eu faço um paralelo da situação da Cielo em 2014 e 2015, com a situação atual da Empiricus. A Empiricus é a maior empresa disparada que vende relatórios. Detém mais de 70% do share de um setor que assim como o de Cielo tem poucas barreiras de entrada. A entrada de outras companhia de Research, como a Eleven, a Suno ou o próprio Dica de Hoje não fizeram e nem vão fazer a Empiricus alterar a precificação de seus produtos enquanto eles não perceberem que a situação realmente é mais complicada e que pode afetar a perpetuidade do negócio. Por que eles abririam mão de uma rentabilidade já existente por alterações ainda tão pequenas na participação de mercado de empresas ainda pequenas de Research se comparada a ela própria.

Então, eu gostaria de ressaltar que olhando o passado, é fácil dizer que a Cielo demorou a agir, mas provavelmente eu faria a mesma coisa que eles. Por que reduzir o lucro e brigar por preço desde 2015?

Importante ressaltar que o novo CEO da empresa já avisou que essa será a nova estratégia da companhia. Haverá uma redução da rentabilidade para que a Cielo consiga manter a sua participação de mercado. Até a metade deste ano, a companhia esteve focada única e exclusivamente em se diferenciar, trazendo qualidade, em um mercado que hoje está buscando apenas preço.

Neste ínterim, tivemos notícias como a abaixo:

Retirado de matéria da Infomoney, clique aqui

Para quem não sabe a Stelo é uma empresa controlada pela Cielo e que foi adquirida (participação total) recentemente com foco no desenvolvimento na operação de micro empreendedores para fazer frente à maquininha pag-seguro. As maquininhas da Stelo também são vendidas, não possuem aluguel e apenas durante a Black Friday a Cielo vendeu 200 mil maquininhas. No resumo acima, vimos que a Stelo tinha apenas 97 mil terminais até o fim do 3T2018. A previsão é que no 4T2018 esse número ultrapasse as 400 mil maquininhas, ou seja que quadruplique o número!!!

Outro investimento importante que foi citado no texto é a Cateno que como vimos no resumo está aumentando a sua Receita Líquida (crescimento de 7% frente ao 3T2017), no entanto o Ebitda da Cateno cresceu quase 10% no mesmo período.

A grande questão é: Será que essas novas empresas como Cateno e Stelo conseguem suprir a queda do lucro de Cielo, ou pelo menos torná-la mais branda que o mercado está esperando?

Para saber mais, clique aqui se você for membro Gold, faça seu login e veja a minha opinião.

Confira também os resultados de Itaúsa do 3T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!) Lembrando também que MUITO EM BREVE, iremos lançar a Turma II do Curso Geração de Renda com Investimentos. Para entrar para lista de espera e receber todas as informações com antecedência, CLIQUE AQUI.

Veja a tabela abaixo com todos os benefícios:

| – | Membro Bronze | Carteira Z | Membro Gold |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários.

Sugestão aos destinatários

Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.