Sempre que falamos em “fórmulas mágicas”, é natural que investidores fiquem receosos quanto à veracidade da mesma. No entanto, e se eu te dissesse que existe uma fórmula mágica para bater o mercado?

Criada pelo gestor de fundos, Joel Greenblatt, a Magic Formula foi divulgada através do seu livro “The Little Book that Beats the Market”.

Adepto aos investimentos quantitativos, Greenblatt, se dedicou aos estudos na busca por uma fórmula que um investidor iniciante e sem experiência pudesse utilizar para selecionar empresas e obter retornos acima da média do mercado.

Para os que não conhecem os investimentos quantitativos, basta dizer que são maneiras de se investir com base em dados quantificáveis como, por exemplo, os indicadores de ações. A diferença é que, nesse caso, o ideal seria ter atenção zero à qualidade da empresa, dos seus controladores, dentre outros. O foco são os números.

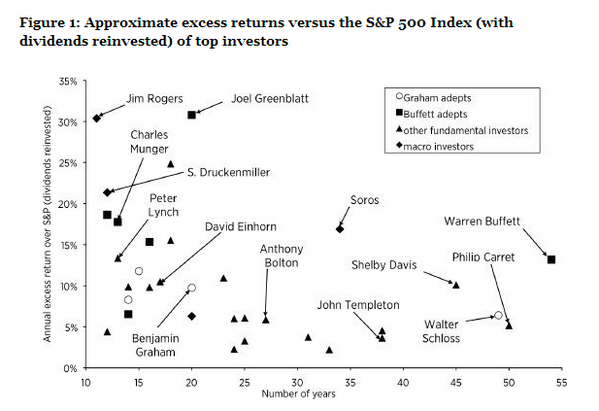

Antes que pergunte se vale a pena compreender que fórmula é essa, a Magic Formula de Joel foi aplicada no fundo que geria, Gotham Capital, durante 10 anos (1985-1995). Nesse período, o retorno anual médio foi superior a 50% ao ano. Observe uma comparação do retorno de J. Greenblatt contra o S&P 500 e outros grandes investidores:

Agora, vamos direto ao ponto, como funciona essa tal Magic Formula?

Inicialmente, a Magic Formula utiliza apenas dois indicadores de ações: o Earnings Yield e o ROC (Return On Capital).

Earnings Yield

Esse indicador consiste na divisão do lucro operacional (EBIT) da empresa pelo seu valor de firma (EV).

Joel optou por utilizar o lucro operacional (EBIT) para que apenas a evolução da operação do negócio fosse mensurada e outras variáveis não fossem levadas em consideração (impostos, por exemplo).

O valor de firma ou Enterprise Value (EV), consiste na soma do valor de mercado da empresa e da sua dívida líquida (dívida bruta – caixa e equivalentes).

Por fim, a fórmula do Earnings Yield fica assim:

![]()

ROC (Return On Capital)

Já o Retorno sobre Capital consiste na divisão do lucro operacional (EBIT) da companhia pelo seus ativos “fixo” + capital de giro (o resultado dessa soma, ele chamou de Capital).

Portanto, a fórmula do ROC seria:

![]()

Dito isso, para construir a carteira de investimentos, o investidor deve montar uma lista com as empresas da bolsa, calcular esses dois indicadores em duas listas separadas e atribuir notas a cada uma das companhias. Quanto maior o resultado do cálculo do Earnings Yield e do ROC, melhor.

A empresa que obtivesse o maior Earnings Yield, recebe nota 1 no seu ranking. O mesmo para a empresa que obtiver o maior ROC. A empresa que obtiver o segundo maior de cada um dos indicadores recebe nota 2 e assim por diante…

Por fim, tendo as duas listas formadas, o investidor deve somar a nota de cada empresa e formar uma nova lista. Dessa vez, as empresas devem ser listadas em ordem crescente, ou seja, da empresa que somou a menor nota para a que somou a maior.

Agora, para montar a carteira é fácil. Pegue as 20-30 primeiras colocadas da última lista criada e invista o mesmo valor em cada uma delas. Pronto.

Obs. Joel recomenda que as ações sejam compradas aos poucos e não de uma vez só, duas ou três ações por mês. Além disso, a carteira deve ser anualmente rebalanceada para que o peso de cada uma na carteira não fique distorcido.

Fez sentido?

Grande abraço e bons investimentos,

João Pedro Mello

Veja as possibilidades de planos