Análise de Indústria – Grendene

O ignorante afirma, o sábio duvida, o sensato reflete. Aristóteles

Na semana passada eu recebi pelo WhatsApp uma pergunta que já respondi várias vezes nos textos que escrevo aqui no site, mas decidi responder através de um exemplo, de uma empresa. A pergunta era a seguinte:

- O crescimento econômico lento ou nulo afeta os resultados trimestrais de uma empresa? Influencia a rentabilidade do ativo? Devo prestar atenção ao divulgado no trimestre também ou só anual?

A minha resposta é o texto abaixo, então preste atenção.

A Grendene foi fundada em Farroupilha, estado do Rio Grande do Sul, em 1971, pelos irmãos Alexandre e Pedro Grendene Bartelle, mas engana-se quem pensa que foi fabricando melissas. Os primórdios foram com embalagens plásticas para garrafões de vinho, muito óbvio quando relacionamos a empresa a localização, serra gaúcha, conhecida por sua produção de excelentes vinhos.

Foi somente no final da década de 70, em 1979 pra ser mais exata, que a empresa inicia a produção calçadista, e surge então o ícone: Melissa, os irmãos decidiram usar o plástico em calçados, e depois de algum tempo e de alguns fracassos, nasceu a sandália icônica melissa, modelo Aranha ( que demora 26 segundos para ser fabricada, e é confeccionada em PVC):

E o sucesso foi gigantesco, vendendo mais de 25 milhões de pares no primeiro ano de fabricação, grande parte do sucesso se deve também ao apelo da marca através do merchandising na novela de maior sucesso da época, considerando que essa prática funciona muito bem hoje com audiência menor devido a maior opção de escolha do público, imagine como foi na época. E outro detalhe é o fato de que a empresa foi a primeira a usar essa técnica comercial.

O sucesso foi o que trouxe também a criação em 1984 da versão infantil, melissinha. Em seguida em 1986 surge outro ícone: Rider, na década de 90 a empresa vai para o nordeste, Ceará e surge então a terceira grande marca: Grendha.

Se você nasceu na década de 80 ou 90 deve ter usado uma melissa ou um Rider.

A Grendene é uma empresa que inovou em vários aspectos a fabricação de calçados, com destaque para o fato de que ela foi a primeira a utilizar o nylon na fabricação das solas e dos saltos em calçados.

Hoje as marcas da empresa são: Melissa, Grendha, Zaxy, Rider, Cartago, Ipanema, Pega Forte, Grendene Kids e Zizou, as plantas produtivas tem capacidade instalada para 250 milhões de pares produzidos ao ano. São cinco unidades industriais, sendo 11 fábricas de calçados, matrizaria e a fábrica de PVC para consumo próprio na produção de calçados (verticalização).

Hoje está presente no Rio Grande do Sul, Bahia e Ceará.

[epico_capture_sc id=”2764″]

Grendene, a queridinha do Investidor

Em 28 de outubro de 2004 a Grendene abre o capital na bolsa com 17,3% do seu capital (17.304.348 papéis), e fez em grande estilo, com 30 modelos desfilando os modelos da marca, Xuxa abriu o pregão naquele dia.

As ações valorizaram 11,9% em relação à oferta inicial de R$ 31,00, cotada a R$ 34,69, a procura pelos papéis foi cinco vezes a quantidade ofertada.

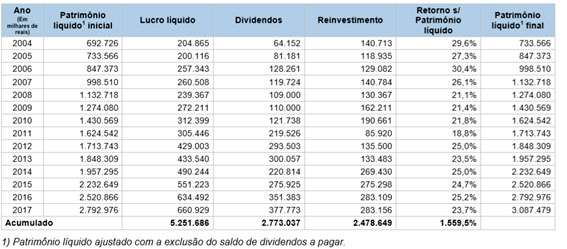

Abaixo podemos observar a geração de valor para os acionistas, retorno sobre o Patrimônio Líquido desde a abertura do capital:

Fonte: RI da empresa

Isso significa dizer que em 14 anos o VPA evoluiu de R$2,44 para R$10,70 com um crescimento de 12% a.a. e um retorno médio anual de 14,5% a.a.

Lembrando que o dividendo mínimo obrigatório é de 25% do lucro líquido do exercício, após constituições das reservas previstas em lei, nos últimos seis anos foram distribuídos em média 60,2% do lucro líquido após a reserva legal.

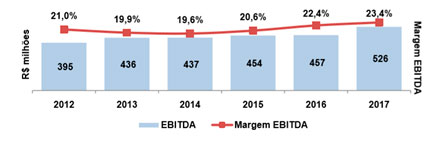

Abaixo podemos observar a evolução dos números das contas de resultado da empresa, de 2012 a 2017:

Fonte: RI da empresa

Em 2015 e 2016 houve retração nas receitas devido a queda no consumo ocasionada pela recessão, na comparação dos cinco anos CAGR vemos um crescimento na receita de 3,3% e nos custos de 2,9% e do Lucro Líquido 9%, isso considerando o acréscimo do resultado financeiro que cresceu nos últimos dois anos, 2016 e 2017, sendo que em 2017 retraiu cerca de 11% devido à queda dos juros, afinal eles são uma parte considerável no lucro líquido da empresa.

*CAGR – Taxa composta de crescimento anual.

Abaixo observamos a queda nos volumes nos anos de crise, em 2015 uma queda de 13,58% em relação a 2014, e em 2016 uma queda de 10,26% em relação a 2015:

Fonte: RI da empresa

Em relação a geração de valor do processo principal, até 2017 esses eram os números:

Fonte: RI da empresa

Nos últimos seis anos, de 2012 a 2017 a companhia gerou R$2,6 bilhões de caixa acumulado com as atividades operacionais.

E a cotação acompanhou esses movimentos, lembrando que nesse ano ocorreu desdobramento das ações, onde cada uma ação ordinária passou a ser representada por três ações da mesma espécie, observe:

O presente e as projeções

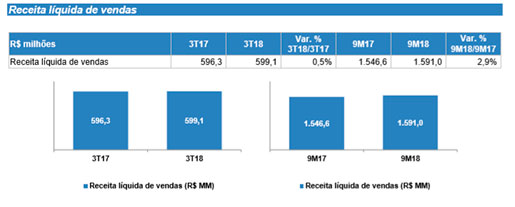

O terceiro trimestre de 2018 não foi dos melhores para a empresa, na comparação dos nove primeiros meses de 2017 versus 2018, houve um aumento de 2,9% na Receita Líquida, mas uma redução no Lucro líquido de R$334,2 milhões, número 18,6% menor, mesmo com volume de pares 0,9% maior. O Ebit foi de R$279,0 milhões, leve alta de 0,2%, com uma margem bruta de 46,0%, número 1,5% menor, assim como a margem líquida de 21,0%, que reduziu 5,5%.

Lembrando que a empresa tem subvenções fiscais estaduais e federais significativas, que não vem ao caso no momento, mas influenciam os resultados.

A empresa cita o mercado interno ainda desaquecido em relação ao consumo, com uma demanda ainda fraca, ou pelo menos abaixo do projetado, ou seja, os varejistas ainda têm estoque e não compraram, logo a empresa não conseguiu colocar mais produto no mercado, e queda no volume de pares embarcados, 8,8% na base anual, além de um CPV 5% maior e 0,5% quando comprado ao crescimento da receita líquida. No terceiro trimestre de 2017 o custo foi de R$ 307,4 – R$ 6,80 por par e em 2018 R$ 323,2 – R$ 7,34 por par.

Essa alteração nos custos se deve a matérias primas e insumos do processo mais caros, isso tudo contribuiu para a redução dos números do trimestre nas contas de resultado. Se você ainda não leu a importância das políticas monetárias nos resultados das empresas – Política Monetária.

Fonte: RI da empresa

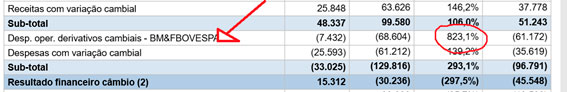

O CPV representava 51,5% da receita líquida no terceiro trimestre de 2017, e no terceiro trimestre de 2018 esse percentual subiu para 54% quando aplicamos a análise vertical, com as despesas financeiras crescendo 281%, saindo de 2,5% para 9,5 na mesma base de comparação trimestral. Abaixo sinalizado temos o impacto das operações de hedge.

Para entender melhor a capacidade produtiva das indústrias – Capacidade Produtiva.

A resposta da pergunta citada no início do texto

Se você leu até aqui já entendeu a minha resposta para a pergunta, se ainda não está claro eu respondo de forma mais direta:

Conclusão

Empresas são negócios, estão inseridos em cenários macroeconômicos e são dinâmicos e devem ser flexíveis para acompanhar as mudanças cada vez mais velozes do mercado consumidor e das políticas monetárias dos governos. Logo é óbvio que alterações trimestrais irão ocorrer, desde o simples fator sazonal de consumo, que no caso dela é uma variável importante, até questões mais comprometedoras como perda de share ou falhas de administração nas cadeias logísticas de fornecimento e de produção.

O que não significa que um trimestre define todo o negócio e provoca a perda de todos os fundamentos da empresa (salvo raras exceções). Então analise o trimestre, investigue e entenda as causas da queda dos números e monitore o ativo, afinal é seu dinheiro investido nele.

Porém é válido salientar que é preciso cuidado com empresas consideradas perfeitas, a prova de balas, “eternamente seguras”, do tipo que o investidor não enxerga mais nada porque confia cegamente na euforia da estabilidade, como se alguma empresa fosse imune ao cenário.

Então antes de acreditar que um determinado ativo é uma oportunidade imperdível ou um mico que não para de cair e acabar vendendo uma boa empresa por um trimestre “ruim”, ESTUDE O ATIVO, entenda o negócio, como ele gera caixa, como está o processo que gera valor, e quais são as projeções e probabilidades de reversão dos números.

Conhecer os outros é inteligência, conhecer-se a si próprio é verdadeira sabedoria. Controlar os outros é força, controlar-se a si próprio é verdadeiro poder. LAO-TSÉ

Não esqueça que informação é dinheiro.

Quer dar o o próximo passo nos seus Investimentos? Torne-se membro Gold, clique aqui para conhecer nossos planos.

Até a próxima semana.

Daniel Nigri

Apoio: Patrícia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598

As informações não constituem recomendação de compra ou venda de qualquer ativo