A Telefônica Brasil S.A. é a maior empresa de telecomunicações do Brasil, com um portfólio de produtos como voz fixa e móvel, banda larga fixa e móvel, ultra banda larga, dados e serviços digitais, TV por assinatura e TI.

A empresa pertence ao Grupo Telefônica S.A., com sede na Espanha e que está presente em 16 países. O Grupo Telefónica está na Espanha e em países de língua espanhola por meio da marca Movistar, na Alemanha e na Inglaterra através da marca O2, e no Brasil pela marca Vivo. A holding do Grupo possui uma participação total direta e indireta no capital social da Companhia de 73,58%.

Os principais produtos e serviços da Vivo podem ser divididos em:

Serviços de Voz Fixos

Estão inclusos chamadas locais e chamadas de longa distância nacionais e internacionais, prestados em regime público e privado.

Serviços Móveis

Incluem serviços de voz, acesso à Internet de banda larga através do 3G, 4G e 4.5G, serviços de valor agregado, caixa-postal e serviços de conversão de caixa-postal em mensagem de texto, aplicativos de entretenimento e de música, plataformas de publicidade, entre outros.

Serviços de Dados

São os serviços de banda larga fixa através de tecnologias xDSL, cabo coaxial e fibra (FTTH – fiber-to-the-home e FTTC – fiber-to-the-curb).

Serviços de TV por assinatura

A Companhia oferece serviços de TV por assinatura através de DTH (“direct to home”, serviço que utiliza satélites para a distribuição direta de sinais de rádio e TV aos assinantes) e IPTV (serviço que oferece tecnologias de vídeo-difusão através do protocolo IP).

Corporativo

Oferta de soluções em telecomunicações e suporte de TI que cobre as necessidades das empresas de todos os segmentos do mercado.

Venda de Aparelhos e Acessórios

A Companhia também comercializa aparelhos celulares e acessórios em suas lojas físicas espalhadas pelo Brasil.

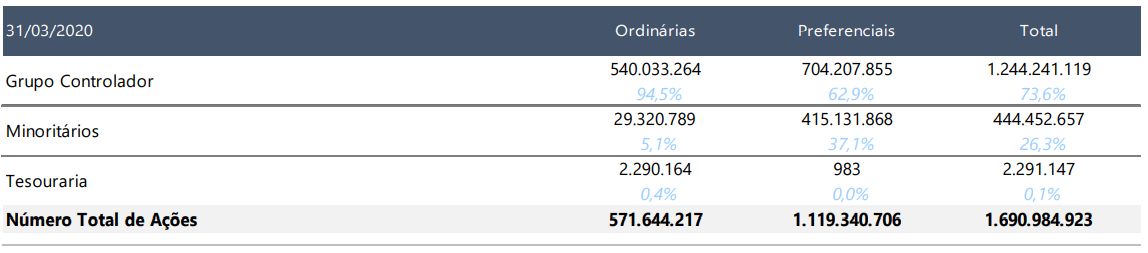

Composição acionária

Fonte: Telefônica Brasil

Riscos relevantes

A concorrência no mercado de telecomunicações, mesmo sem muitas empresas, é intensa, com as operadoras investindo em melhorias, buscando satisfazer clientes cada vez mais exigentes quanto à qualidade dos serviços. Essa concorrência pode causar maiores pressões nos preços, além do crescimento dos custos, devido, por exemplo, ao aumento da cobertura 4G e 4.5G.

A Anatel, que é a principal reguladora do setor, regula a política, o licenciamento, as taxas e tarifas, a concorrência, as aquisições, os padrões técnicos, as obrigações de universalização do serviço, entre outras.

Como o mercado está em constante evolução e por ter todo esse poder de regulamentação, é possível que a Anatel faça alterações nas licenças da Companhia, podendo gerar impactos tanto na operação quanto nos resultados financeiros. A Companhia, inclusive, deve atender a requisitos específicos e manter padrões de qualidade mínimos, que caso sejam descumpridos, podem gerar sanções e penalidades, podendo até ter o contrato de concessão e operação rescindido.

Além disso, o governo brasileiro também pode cancelar a concessão se não forem cumpridas determinadas exigências de serviço universal e se não forem mantidos certos padrões de qualidade. As multas nesses casos podem chegar a até R$ 50 milhões de reais.

Os contratos de concessão ainda estipulam que todos os ativos de propriedade da Telefônica são considerados “bens reversíveis”. Segundo a Anatel, os bens reversíveis serão automaticamente devolvidos na expiração dos contratos de concessão e seguindo a regulamentação em vigor no momento do vencimento, e estariam indisponíveis aos credores em caso de insolvência, falência ou eventos parecidos.

No encerramento do trimestre, no dia 31 de março de 2020, o saldo dos bens reversíveis era de R$ 8,14 bilhões, formado por equipamentos de comutação, transmissão e terminais de uso público, de rede externa, de energia e de sistemas e suporte à operação.

A data de vencimento dos contratos de concessão de telefonia fixa da Companhia é 31 de dezembro de 2025, possuindo, então, um tempo confortável. No entanto, esses contratos possuem uma cláusula que autoriza a ANATEL revisar os termos a cada cinco anos e incluir atualizações em relação às metas de expansão, modernização e qualidade de serviço frente às mudanças na tecnologia, à concorrência no mercado e às condições econômicas nacionais e internacionais.

As leis referentes à internet no Brasil ainda são limitadas e algumas questões não estão totalmente cobertas. Existem poucos precedentes legais, causando uma certa incerteza quanto à regulamentação e aos impactos que isso pode causar no futuro.

Outro risco grande no setor são as rápidas mudanças tecnológicas. Enquanto podem gerar benefícios de menores custos, a Companhia tem que manter investimentos nessa área para que seus produtos e serviços não fiquem obsoletos.

A Companhia ainda não possui muita liquidez de suas ações ordinárias, apenas 5,1% dessas ações estão à disposição dos acionistas minoritários. Atualmente, os acionistas preferenciais não possuem direito à tag along, enquanto os detentores de ações ordinárias têm 80%.

Ao mesmo tempo, a Companhia divulgou fato relevante no dia 9 de março de 2020, informando que o Conselho de Administração aprovou a conversão de ações preferenciais em ordinárias, sendo feito, então, um pedido à Anatel para que seja aprovada essa mudança, ainda sem resposta.

Aproveitando o tema e, por enquanto, apenas a título de curiosidade, as ações preferenciais possuem direito a um dividendo 10% maior do que o atribuído a cada ação ordinária.

Mesmo se tratando de uma empresa não tão exposta aos ciclos econômicos, é de se esperar um aumento na inadimplência da Vivo. Com a crise e o crescimento do desemprego, a taxa de inadimplência fatalmente irá aumentar. Por outro lado, a Companhia não possui alta dependência com nenhum cliente, não tendo, portanto, nenhum com mais de 10% de participação nas receitas. Esse fato contribui para a diluição do risco.

Resultados

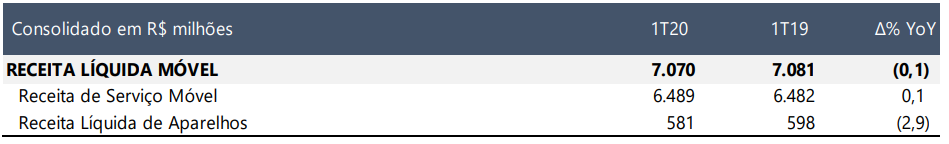

Negócio móvel

A receita líquida total do negócio móvel teve um desempenho muito parecido no 1T20 quando comparado ao 1T19, com variação negativa de apenas 0,1%. Esse resultado foi devido principalmente ao menor volume de venda de aparelhos na segunda quinzena de março.

Dentro do negócio móvel, podemos dividir a receita entre serviços e venda de aparelhos. A receita de serviço móvel registrou variação positiva de 0,1% no 1T20, em função do aumento de preços aplicados à base de clientes dos planos Controle. A receita de Pós-pago aumentou 0,3% no 1T20 frente ao 1T19, em razão do baixo nível de atividade comercial e também devido ao aumento de preços. O Pré-pago apresentou redução de 0,5% na mesma comparação.

Já a receita líquida de Aparelhos puxou o faturamento do negócio para baixo, registrando queda de 2,9% em relação ao mesmo período do ano anterior, e como citado anteriormente, em função do fechamento das lojas físicas causado pelo Covid-19.

Fonte: Telefônica Brasil

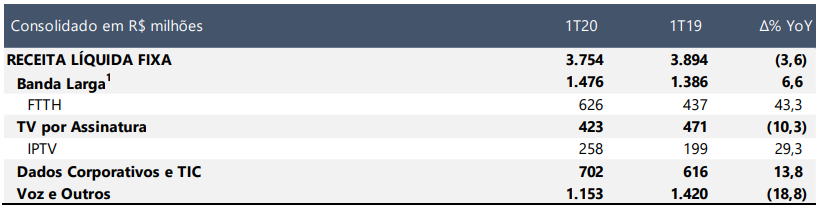

Negócio fixo

A Receita Líquida Fixa registrou queda de 3,6% no 1T20 frente ao 1T19, devido à redução das Receitas de Voz e Outros e TV por Assinatura, que foi levemente compensada pelo crescimento da Receita de Banda Larga e Dados Corporativos e TIC.

A Receita de Banda Larga cresceu 6,6% no 1T20, justificada pelo aumento da Receita de FTTH (ultra banda larga), que representou 42,4% do faturamento no período e subiu 43,3% na comparação anual. A Companhia continua direcionando seu foco ao aumento da base de clientes conectados com fibra e à migração para velocidades mais altas.

No 1T20, a Receita de TV por Assinatura registrou queda de 10,3% frente ao mesmo período do ano anterior, devido à estratégia mais seletiva para este serviço, com foco em produtos de maior valor.

A Receita de Dados Corporativos e TIC aumentou 13,8%, em função do desempenho das receitas de novos serviços no mercado B2B, como dados, cloud, TI e vendas de equipamentos.

A Receita de Voz e Outros registrou queda de 18,8% no período em relação ao 1T19, devido à maturidade do serviço e à substituição fixo-móvel.

Fonte: Telefônica Brasil

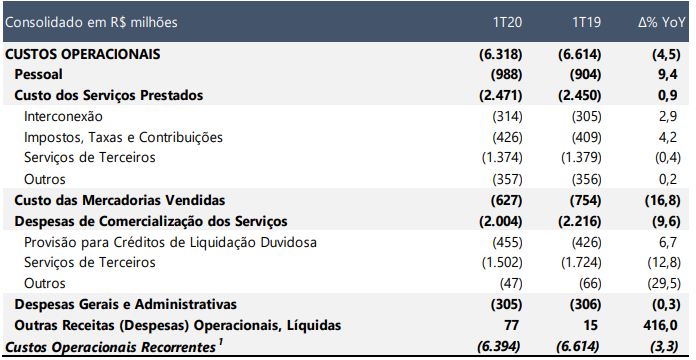

Custos operacionais

Os Custos Operacionais Recorrentes da Companhia tiveram queda 3,3% quando comparados ao 1T19, chegando a R$ 6,39 bilhões no trimestre. A queda é devida aos menores custos com comercialização de serviços e vendas de aparelhos.

As Despesas Gerais e Administrativas tiveram queda de 0,3% no 1T20, em função da manutenção dos controles de custos.

A linha Outras Receitas (Despesas) Operacionais Líquidas registram receita de R$ 77 milhões, principalmente em razão da venda de torres e rooftops realizada no 1T20 no montante de R$ 75,7 milhões.

Fonte: Telefônica Brasil

EBITDA

O EBITDA Recorrente no 1T20 foi de R$ 4,43 bilhões, crescimento de 1,6% frente ao 1T19. A margem EBITDA foi de 40,9% no trimestre, aumento de 1,2 p.p. na mesma comparação, resultado da eficiência em custos.

Lucro líquido

No 1T20, o Lucro Líquido foi de R$ 1,15 bilhão, queda de 14,1% na comparação com o mesmo período do ano anterior, em função de maiores despesas com impostos e do crescimento dos gastos com depreciação.

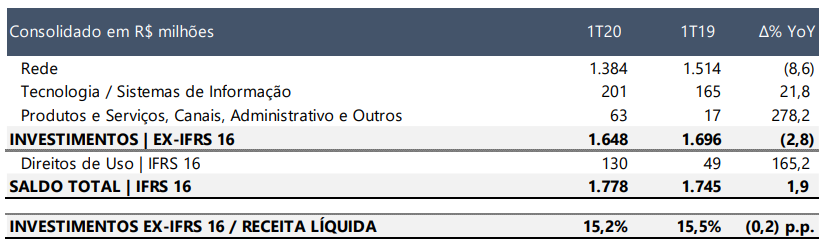

Investimentos

Os Investimentos no 1T20 foram de R$ 1,65 bilhão, queda de 2,8% em relação ao 1T19. A maior parte desse valor foi destinada à expansão do footprint, da adoção de FTTH e IPTV e ao reforço de capacidade nas tecnologias 4G e 4.5G.

Fonte: Telefônica Brasil

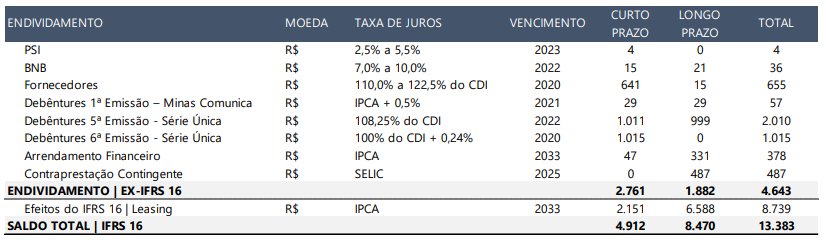

Endividamento

A Companhia possui uma dívida bruta de R$ 4,64 bilhões, desconsiderando os efeitos do IFRS 16. Considerando os passivos decorrentes de arrendamentos, esse valor é de R$ 13,38 bilhões.

Mesmo assim, dada a geração de caixa da Companhia e todas as suas disponibilidades após o primeiro trimestre de 2020, que era de R$ 5,49 bilhões, a Dívida Líquida/EBITDA da empresa é de 0,43. Portanto, mesmo se acontecer um aumento na inadimplência nos próximos meses, a Companhia possui uma boa saúde financeira para ultrapassar esse cenário adverso.

Fonte: Telefônica Brasil

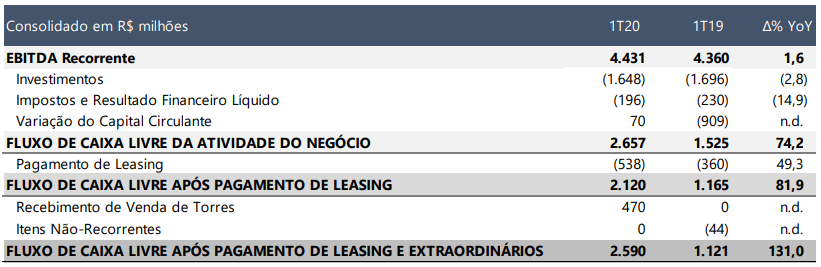

Fluxo de caixa

O Fluxo de Caixa Livre, após o pagamento de Leasing, chegou a R$ 2,12 bilhões no 1T20, crescimento de 81,9% na comparação com o 1T19. Esse resultado expressivo foi em função do crescimento do EBITDA, de menores despesas operacionais e investimentos, além do adiamento do pagamento de taxas regulatórias para o 2º semestre de 2020, decorrente do coronavírus.

Fonte: Telefônica Brasil

Conclusão

A Vivo está presente em unidades de negócios que necessitam intenso capital. Por isso, a entrada de novos concorrentes é bem difícil, demanda bastante dinheiro e no cenário atual, de crise, se torna ainda mais complicado.

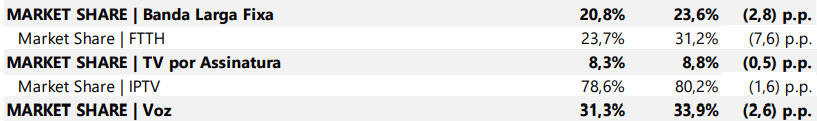

No negócio móvel, a Companhia aumentou seu market share, saindo de 32,3% para 33%. Já no negócio fixo, houve redução da participação de mercado nas 3 linhas de negócio, como podemos ver abaixo:

Fonte: Telefônica Brasil

Esse resultado é fruto das desconexões de clientes xDSL na banda larga e da descontinuação das vendas de tecnologia DTH da TV por assinatura. A Companhia está apostando tanto na expansão da rede de fibra, que registrou crescimento na base de clientes de 30,4%, quanto no serviço IPTV, que cresceu 22%. Além disso, esses dois serviços possuem ainda maior receita por usuário (ARPU), e fez a ARPU crescer 16% e 6,6% respectivamente.

Como é um setor que necessita de muito capital e a Companhia ainda tem espaço para crescer, é possível que ela se beneficie da crise, enquanto outras empresas passarão mais dificuldades. Essa expansão pode acontecer tanto através de aquisição, quanto por crescimento orgânico.

Por falar em aquisições, a Companhia divulgou fato relevante informando a intenção de adquirir o Grupo Oi em conjunto com a Tim, e a proposta deverá ficar pronta em 2 ou 3 meses. Como ainda não está definido como ficará o negócio, não temos como fazer projeções, mas é esperado que a Vivo fique com a menor parte, mas que consiga benefícios de sinergia.

Nesse primeiro trimestre, a Companhia investiu um pouco mais que a metade do valor de depreciação e amortização, isto é, os investimentos da empresa não chegaram nem perto de suprir a redução dos valores dos bens, podendo, assim, torná-los obsoletos.

Em 2019, inclusive, o valor depreciado e amortizado foi de R$ 14,9 bilhões, enquanto a quantia destinada aos investimentos foi de R$ 7,9 bilhões. Esse fato, ao longo do tempo, pode se tornar mais prejudicial à operação da Vivo.

O ROE da Companhia também é um fator negativo, de apenas 6,76%, e mesmo com a redução da Selic, ainda é considerado baixo. Por outro lado, a Companhia é uma boa pagadora de dividendos, e mesmo que haja uma redução em função da pandemia, nos preços atuais, é esperado algo em torno de 4% a 5% de dividend yield.

Com a estratégia da Companhia, de preferência por produtos e serviços com maior ARPU, são esperados benefícios e aumentos em suas margens ao longo do tempo e, consequentemente, um ROE mais alto nos próximos anos.

Mesmo com a redução de 1,37% da receita líquida no 1T20, frente ao 1T19, a Companhia conseguiu reduzir ainda mais seus custos operacionais recorrentes, com queda de 3,3% na mesma comparação. Isso demonstra que a Companhia está conseguindo otimizar sua operação e é um bom indicativo para o futuro.

Os riscos quanto à regulação, por mais complexos que possam parecer, possuem poucas chances de acontecer. Se a Vivo, que é a maior empresa do setor, não conseguir cumprir com as obrigações, as outras concorrentes estarão em uma situação bem mais vulnerável.

Esse nível de regulação e a grande necessidade de capital para operar nos segmentos que a Vivo está presente, também contribuem para um afastamento de possíveis novos entrantes no mercado, fazendo com que o risco da concorrência também se torne baixo.

Devido às mudanças nos produtos e serviços ofertados e também por causa dos efeitos da pandemia, que começaram em meados de março, é normal a Companhia apresentar um resultado um pouco abaixo e com queda nas receitas e lucros. Esse cenário deverá se estender ao longo do ano.

Por esse motivo, a Companhia está sendo negociada hoje com P/L de 16,4 e P/VP de 1,11, além de possuir um EV/EBITDA de 4,7. Múltiplos baixos se considerado o tamanho da Vivo, a força da marca e ainda a otimização das operações com potencial de crescimento.

Portanto, recomendamos a compra de VIVT4 até o preço de R$ 51,00, já que caso não seja aprovada a conversão, ela continuará tendo maiores dividendos. E mesmo que seja convertida, passará a ser ordinária e, com isso, terá os mesmos direitos do acionista controlador.

Para ter acesso à nossa carteira completa de ações, aos preços máximos com margem de segurança e aos relatórios diários das empresas da bolsa, assine o nosso Dica de Hoje Ações (clique aqui para ver mais) e pague em até 12x.

Já participa do nosso grupo do Telegram?

Videos, informações e novidades vem aí.

Abraços e Bons Investimentos,

Raphael Rocha e Daniel Nigri

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.