A EDP Energias do Brasil é uma empresa controlada pela EDP Portugal, que é uma holding e possui investimentos em: Geração, Distribuição, Comercialização, Transmissão e Serviços de Energia Elétrica. O grupo EDP detém 51% das ações, 48,7% são free float e o restante em tesouraria.

Antes de falarmos sobre como o negócio gera valor, importante citar as medidas que a empresa informa nos documentos em relação à pandemia, que basicamente não é muito diferente das demais companhias sobre as quais já falamos: preservação da posição de caixa para a manutenção da saúde financeira, podendo chegar a R$ 3,1 bilhões, através das medidas que vão desde a redução dos dividendos e capex até aumento de liquidez, principalmente nas distribuidoras, antecipação da rolagem de dívidas e redução de custos operacionais. Lembrando que a companhia informa que, pensando no bem-estar dos colaboradores, ela deliberou pela paralisação das obras por um período de quatro meses, destacando que está com os cronogramas antecipados frente ao calendário da Aneel.

A PECLD (Perda Estimada em Crédito de Liquidação Duvidosa e Inadimplência) foi de R$ 33,5 milhões, aumento de R$ 11,2 milhões, mas no Balanço essa provisão foi compensada pela redução de R$ 2,2 milhões em provisões cíveis, fiscais e trabalhistas.

Outra informação que precisa ser considera na análise do case é que o Ministério de Minas e Energia suspendeu em março os leilões de geração e transmissão do ano de 2020, motivado obviamente pela perspectiva de queda de consumo nas distribuidoras (que é parte importante da ENBR), e também que não importa o quanto é gerado de energia, visto que o custo não altera, seja pela capacidade do projeto (que é o valor do investimento), ou pelos custos fixos que não mudam por esse fator.

Unidades de Negócio da Companhia:

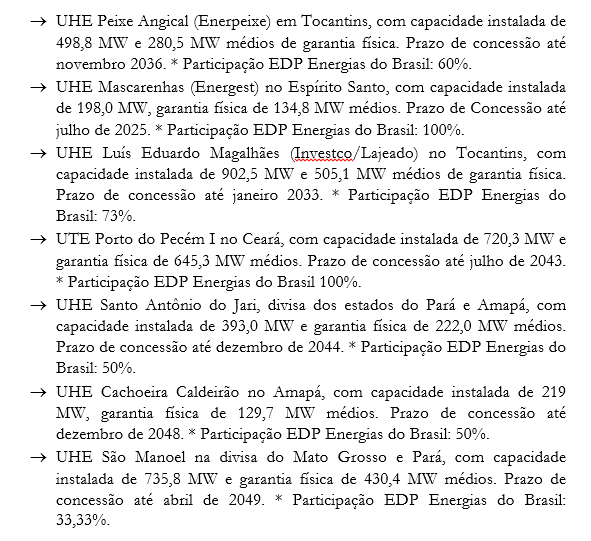

No negócio de geração:

- Controla operações de Usinas Hidroelétricas e uma Usina Termelétrica (nos estados de Mato Grosso, Tocantins, Ceará, Pará, Amapá e Espírito Santo), com 2,9 GW de capacidade instalada e 1,9 GW médios de garantia física.

Veja a tabela retirada do release da companhia referente aos volumes e tarifas de venda dos ativos hídricos:

Recuo no volume e aumento na tarifa, os gastos não gerenciáveis cresceram 11,2%, devido à estratégia de sazonalização. Logo, houve necessidade de comprar mais energia. Em relação ao 1T2019, a Margem Bruta apresentou queda de 31,7%.

Recuo no volume e aumento na tarifa, os gastos não gerenciáveis cresceram 11,2%, devido à estratégia de sazonalização. Logo, houve necessidade de comprar mais energia. Em relação ao 1T2019, a Margem Bruta apresentou queda de 31,7%.

OBS: lembrando que no 2º semestre, devido ao perfil desazonalização dos contratos de venda (adequada ao risco hidrológico), é previsto um déficit de geração hídrica maior.

Na geração térmica, a disponibilidade média da Usina (Pecém) no trimestre foi de 76,4%, em função da manutenção programada ocorrida na UG02 entre os meses de janeiro e fevereiro. A receita líquida foi de R$ 498,3 milhões (+ 36,6%) e o ebitda foi de R$ 165,1 milhões (+ 33,6%).

Distribuição:

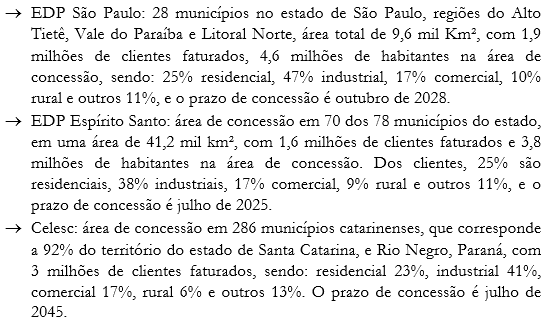

- Duas distribuidoras (EDP São Paulo e EDP Espírito Santo), e participação de 25,35% no capital social da Celesc, em Santa Catarina. A Aquisição adicional de ações preferenciais da Celesc ocorreu em 2019.

OBS: lembrando que a participação EDP na Celesc é de 25,35%.

OBS2: a empresa informa que na distribuição o volume de energia reduziu 5,1%, devido às temperaturas amenas registradas no período. Do total da Energia Requerida, 61,7% foram para a EDP SP e 38,3% para a EDP ES.

OBS3: a empresa divulgou que as perdas totais na EDP SP reduziram 0,21 p.p., já na EDP ES aumentaram 0,31 p.p., com aumento das perdas técnicas em 10 GWh, devido à redução de volume de um grande cliente, da exclusão da concessionária Santa Maria do cálculo de perdas, aumento de carga no sistema ao longo do ano de 2019, devido à menor geração de energia dentro do estado, ocasionando aumento do recebimento de energia nos pontos de fronteira com as redes de transmissão.

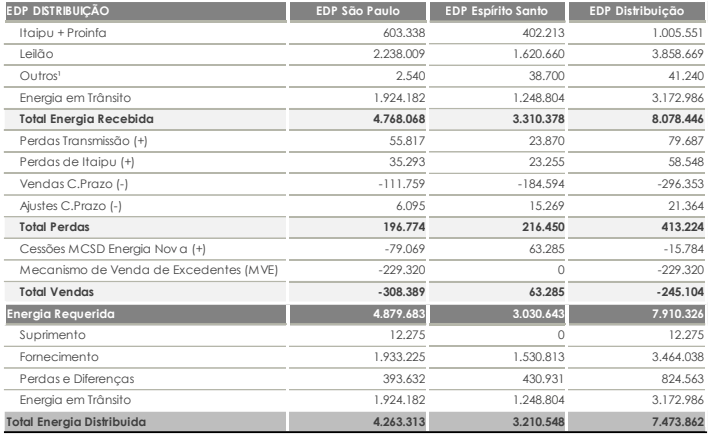

Acompanhe, na imagem retirada do release 1T2020 da companhia, os resultados das unidades de distribuição:

OBS1: A EDP São Paulo apurou um Ebitda de R$ 124,8 milhões no trimestre, 9,4% menor em relação ao 1T2019.

A Margem Ebitda no trimestre foi de 12,6 %, contra 14,5% no 1T2019.

Lucro Líquido de R$ 54 milhões, contra R$ 72,9 milhões no 1T2019 (-25,9%).

OBS2: A EDP ES apurou um Ebitda de R$ 158,9 milhões no trimestre, 7,1% maior em relação ao 1T2019.

A Margem Ebitda no trimestre foi de 19,2%, contra 17,3% no 1T2019.

Lucro Líquido de R$ 79,1 milhões, contra R$ 63,2 milhões no 1T 2019 (+25,3%).

OBS1: Os gastos não gerenciáveis foram de R$ 2,2MM, aumento de 20,7%, devido ao maior custo de energia comprada para revenda (+34,2%), aumento dos encargos de uso da rede elétrica em 10,1%.

OBS2: Os gastos gerenciáveis recuaram 6,9%, fechando o trimestre em R$ 847,3 milhões.

OBS3: O volume de energia distribuída recuou 5,1% no trimestre, sendo -0,8% na EDP SP e -11,03 % para a EDP ES.

Comercialização/Serviços

- EDP Comercialização: 10.234.738 GWh de energia comercializada no trimestre. A receita líquida foi de R$ 1,173 bilhão, aumento de 111,9% em relação ao 1T2019. Os gastos não gerenciáveis aumentaram na mesma proporção que a receita, refletindo a compra de energia e de lastro do período, e um EBITDA de R$ 14,4 milhões (+ 36,8%).

- EDP GRID: segmentos de energia solar, eficiência energética e mobilidade elétrica. Possui 46 MWp em projetos fotovoltaicos contratados, trabalha com modelos de venda e locação dos ativos para geração distribuída no mercado cativo e autoprodução de energia no mercado livre. A receita líquida recuou 3,5% (receita é contabilizada na conclusão dos projetos), os gastos gerenciáveis cresceram 20,2% e o ebitda for negativo em R$ 1,6 milhão.

Transmissão:

- Possui 6 projetos, com total de 1.441 km de extensão e seis subestações, sendo 187 Km em operação e o restante em fase de construção ou licenciamento. O Brasil possui aproximadamente 125,8 mil km de Rede Básica de transmissão ligada ao SIN (Sistema Interligado Nacional). A receita líquida total do segmento no trimestre foi de R$ 251,7 milhões, sendo R$ 162,7 milhões de construção e R$ 92,7 milhões (+384,7%) de atualização dos ativos da concessão e O&M. Ebitda de R$ 83,8 milhões IFRS (+87,3%), decorrente da evolução das obras. O RAP de transmissão R$ 11,5 milhões (+95,3%), RAP Transmissão (em operação) de R$ 7,6 milhões.

Margem Ebitda de 94,1% (+1,2 p.p.), os gastos gerenciáveis recuaram 38,9%, para R$ 167,9 milhões, sendo que R$ 162,7 milhões são custos com construção.

OBS: segundo a companhia, no trimestre houve a entrada em operação parcial do lote 11, no estado do Maranhão, 19 meses antes do prazo regulatório. A Receita Anual Permitida (RAP) Parcial de R$ 17,0 milhões, 51% da RAP total.

OBS2: os investimentos totalizaram R$ 162,7 milhões, redução de 40,1%, segundo a empresa devido ao aumento da pluviometria nas localidades em construção, afetando a execução das obras.

Explicando alguns conceitos do setor

- A garantia física nada mais é que o montante de energia vinculada à expectativa de geração em cada usina dentro do sistema, ou seja, adequa a oferta. Nas hidrelétricas é o que determina a cota de participação no Mecanismo de Realocação de Energia.

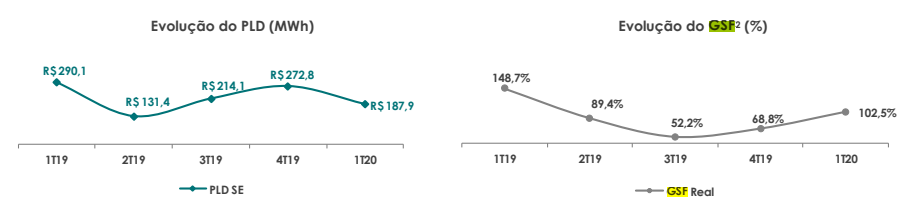

- O PLD (Preço de Liquidação das Diferenças): diferenças de energia contabilizadas no mercado de curto de prazo feito pela CCEE. São modelos matemáticos usados para programar a operação do sistema, determinando o preço mínimo e máximo, com base no volume. Esse cálculo contempla os preços semanais por carga – leve, médio e pesado – ponderados pelo número de horas em cada um deles e em cada semana do mês.

- GSF – Generation Scaling Factor, razão entre a energia gerada e a soma das garantias físicas totais (sistema/a quantidade mínima que a companhia pode garantir a geração), mostra a quantidade de energia que será alocada em cada usina e o respectivo percentual da Garantia Física, então muitas empresas descontratam um percentual para ser liquidado no mercado, como uma proteção para cenários de GSF baixos, afinal, nesses momentos os montantes alocados de energia recuam, e então as empresas ficam expostas a preços maiores.

- MRE – Mecanismo de Realocação de Energia: uma usina que teve uma geração abaixo da garantia pode ser socorrida por outra. A questão é que quando ocorre uma geração menor que a garantia física a empresa precisa desembolsar (R$) a diferença, ou seja, pagar.

Resumindo:

Podem existir perdas de receita quando a empresa fica exposta a um PLD elevado. A venda de geração (acima da garantia física), quando o PLD está baixo, gera ganhos, mas é preciso cuidado, pois os ganhos nessa estratégia podem ser menores que as possibilidades de perda.

OBS: no caso da ENBR3, ela possui 2,9 GW de capacidade instalada e 1,9 GW médios de garantia física total, e ela cita que a estratégia é considerar a sazonalização anual, tanto dos contratos de venda quanto da garantia física, por isso ela opera levando em consideração a sazonalização da garantia física em relação aos contratos de venda, para manter maior alocação de energia no segundo semestre, devido à perspectiva de menos chuvas no período, fazendo com que o PLD fique mais elevado e a GSF menor.

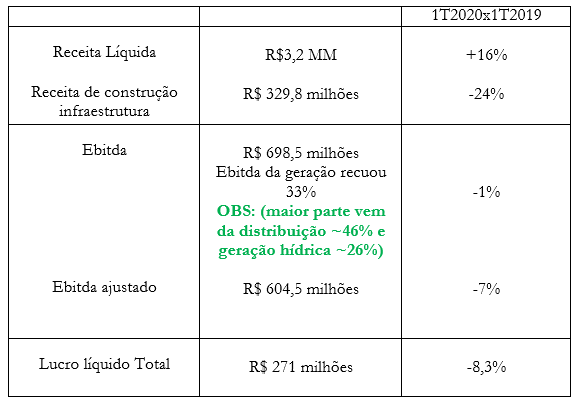

Acompanhe a imagem retirada do release da companhia no 1T2020:

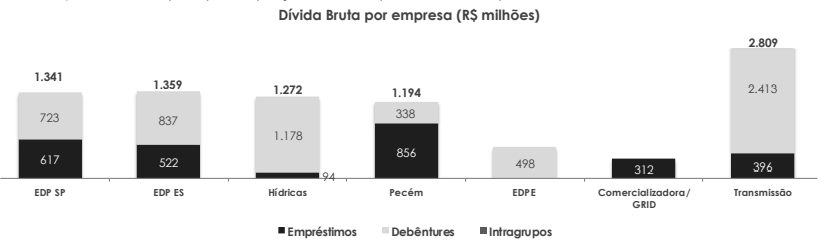

Dívida

A Dívida Líquida/EBITDA da companhia encerrou 2019 em 1,9x e no 1T2020 em 2x. A dívida líquida é de R$ 5,8 bilhões, +5,4% em relação ao final de 2019. A dívida bruta em R$ 8,5 bilhões, desconsiderando as dívidas dos ativos não consolidados, a maior parte, é proveniente de investimentos em transmissão. Acompanhe a imagem retirada do release da companhia:

Do total da dívida, R$ 3,6 bilhões tem vencimento após 2024 e o prazo médio da dívida é 4,5 anos. A empresa possui R$ 2,6 bilhões em disponíveis, o custo médio da dívida em 7,7%, contra 8,4% em 2019, fruto da queda do CDI e TJLP. A composição dos indicadores na dívida é a seguinte:

- 45,9% CDI

- 41% IPCA

- 11,8% TJLP

- 1,3% pré-fixada

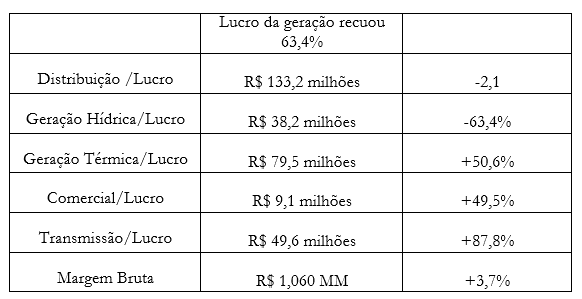

Resultados 1T2020

Lucro

OBS1: A margem bruta evoluiu, segundo a empresa, devido aos seguintes fatores:

- Transmissão: aumento de 85,1%, devido à evolução das obras;

- Pecém: aumento de 42,4%, devido a regularização do saldo de adomp, maior eficiência em relação à estratégia de compra de carvão e do reajuste da receita fixa anual, ocorrido em novembro;

- Distribuição: aumento de 4,1%, decorrente do efeito tarifário na EDP ES, além de efeitos de contratos bilaterais e ressarcimentos;

- Hídrica: recuo de 31,7%, devido à menor alocação de energia no período, de acordo com a estratégia de sazonalização que alocou mais energia no segundo semestre. A menor energia secundária do período, quando comparado com o período anterior, e a maior volatilidade entre os meses, em especial janeiro, contribuíram para a redução do resultado.

PMSO

Pessoal – aumento de 6,8% (+R$ 8,4 milhões), aumento de salários e de funcionários.

Material – aumento de 32,6% (+R$ 3,4 milhões).

Serviços de Terceiros – aumento de 14,0% (+R$ 14,4 milhões) devido à manutenção nas geradoras e não recorrentes no 1T2019.

Outros – aumento de 7,2% (+R$ 1,8 milhão).

Resultados Financeiros e IR/CSLL

Negativo em R$ 100,6 milhões no trimestre, contra R$ 104,9 milhões no 1T2019 também negativos. A diferença se deve à menor despesa financeira devido à redução dos empréstimos, financiamentos e debêntures, pela queda das taxas atreladas às dívidas (CDI, TJLP e IPCA). A alíquota efetiva de imposto aumentou para 31,5%, contra 21,7% no 1T2019; o IR/CS foi de R$ 139,2 milhões no trimestre, contra R$ 96,1 milhões no 1T2019.

Concluindo

A companhia informa que trabalhou para proteger o caixa, com medidas que resultaram em R$ 1,3 bilhão de redução de custos, racionalização de investimento, redução de dividendos e cancelamento de projetos, como citado no início de texto. Captou R$ 1,7 bilhão, para reforço de caixa ao longo do ano.

Importante lembrar que as geradoras precisam honrar com os contratos, seja do Mercado Livre ou do Regulado, e correm o risco de uma demanda para renegociar os contratos (livre), o que pode gerar impacto no fluxo de caixa. Já no regulado, com as distribuidoras apresentando redução no consumo, pode desencadear problemas nos contratos também, lembrando que aqui entra outra questão importante, que são os lastros dos financiamentos (altos) das obras, que justamente são os contratos do mercado regulado.

As sobras de energia são um reflexo das paradas. A retomada da economia não ocorre na velocidade que gostaríamos, porém é fato que, de acordo com o retorno das operações, o consumo volta a subir, mas até lá veremos possíveis mudanças nos fluxos desses negócios.

A ENBR3 tem foco na geração e distribuição (lembrando que aqui temos o governo como braço regulatório de preços), mas os projetos de transmissão (agora parados) são um passo importante na diversificação da atividade. A intenção da empresa é ter mais de 20% da receita em transmissão nos próximos anos, lembrando que na transmissão existe menor variação da receita e a RAP independe da quantidade de energia que passa pela rede.

Empresas nas crises precisam ter estratégias de acordo com o tamanho e com os projetos que possuem. Verifique como estão ambos nos releases dos cases que analisar.

Daniel Nigri com apoio de Patricia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598

As informações não constituem recomendação de compra ou venda de qualquer ativo

Aproveite o para assinar o Dica Beginner e outros planos da Área de Membros , clique aqui para conferir.